вола

Таргетирование волатильности IMOEX

- 06 октября 2025, 08:47

- |

Довольно много материалов из серии «давайте каждый месяц покупать в долгосрочный портфель», но, когда дело доходит до сформированного портфеля и «цене ошибки» для него вместо расчетов и логических рассуждений вдруг начинаются «пассы руками» про область личной ответственности каждого и прочее.

Это чувствительная область и скажем прямо, чтобы не «продвигала» та или иная аналитика если портфель активов достаточно диверсифицирован, то весьма вероятно, результат будет болтаться около среднерыночногот.е. польза для аналитических команд есть, а явного вреда можно избежать. Например, в силу начальной траектории формирования капитала, когда вклад каждого пополнения весьма значимо усредняет результат.

Продается некий вариант клубной карты, возможность быть сопричастным к тому образу, который сформирован вокруг финансовых рынков. Говорю это без какого-то негатива, лишь обозначая текущий способ решения, который в основном предлагается, риски — это проблема инвестора.

( Читать дальше )

- комментировать

- 6.9К | ★30

- Комментарии ( 52 )

Российский рынок абсолютно спокоен. Страха нет. Мнение по рынку.

- 11 апреля 2024, 08:09

- |

Когда инсайдеры начинают движение против рынка,

растёт волатильность (этого нет).

Волатильность — это среднеквадратичное отклонение от базового актива.

Многие новички продают как только получена небольшая прибыль.

Думаю, в этом случае, не будет пройдена значительная часть роста,

не выгодная стратегия.

Выгоднее идти в растущих трендах.

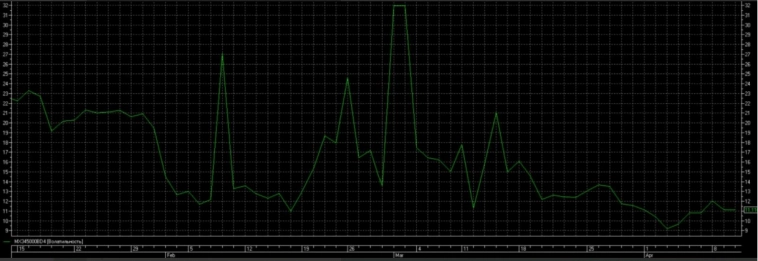

Волатильность по дневным

по центральным страйкам

на квартальных ( = июньских) опционах.

MIX-6.24

Si-6.24

( Читать дальше )

Рынок скучный, но портфель - то растёт. Оценка рынка. Как понять, какие акции могут стать лучше рынка.

- 11 ноября 2023, 10:25

- |

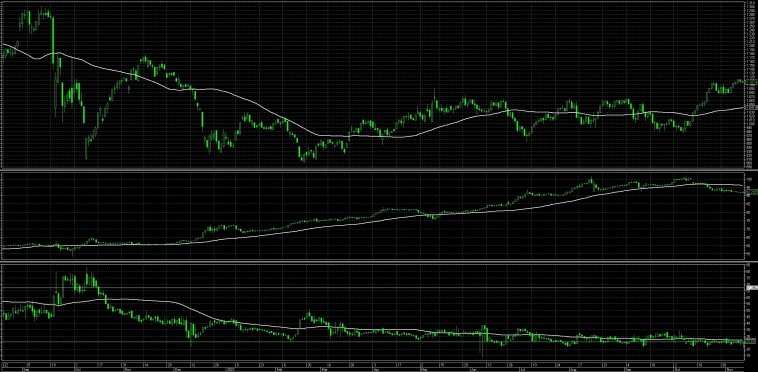

Сверху — индекс РТС.

Посередине — USDRUB_TOM

Снизу — RVI («индекс страха» по РТС, аналог VIX по S&P500).

РТС плавно растёт, RVI (т.е. волатильность) плавно снижается.

Скучно ?

Кому как.

Зато выгодно.

Плавный рост на низкой воле — самый устойчивый.

Нефтянка платит дивиденды, поэтому растёт:

на этой неделе порадовали Газпромнефть и Роснефть.

Интересны компании, которые отчитываются.

В марте 2023г., например, вышел отличный отчёт Татнефти (компания была в боковике на растущем объёме):

купил, сразу на 10% портфеля.

Сейчас не выгодно компаниям с высоким долгом (МТС, Сегежа, Селигдар, Мечел и др.): высокая ставка.

Сейчас Мечел растёт: вижу, но не лезу (может оказаться просто спекулятивным разгоном).

Без див, нет понимания, что толку миноритариям от крепкого фундамента компании.

Например, Северсталь: да, на слухах о дивах в 2024г. поднимается.

А если без див: Вы хотите свои деньги вкладывать, например, в развитие Вологодской области и г. Череповец ???

Я пас.

Многие любят приводить в пример Microsoft и др. IT компании, которые на этапе бурного роста не платили дивы, а вкладывали в рост.

( Читать дальше )

Волатильность падает. Значит, РТС, вероятно, входит в растущий тренд.

- 21 октября 2023, 12:28

- |

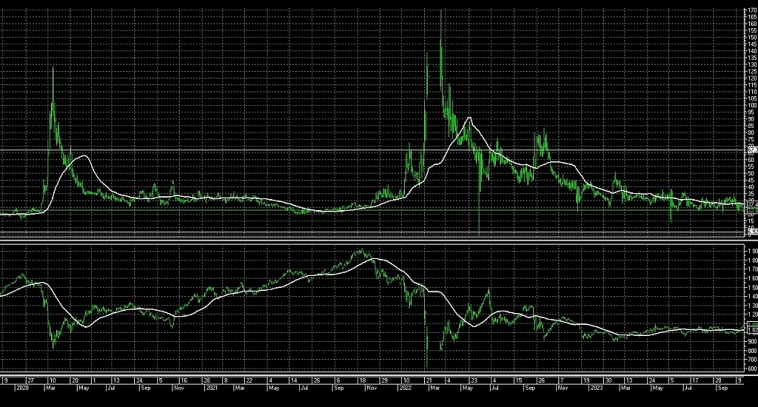

#RVI

верхний график

#РТС

нижний график

RVI — это индекс страха по РТС

(как VIX по S&P500)

Волатильность уже 22,8 (средний многолетний уровень 30).

Т.е. рынок спокоен и

вероятен переход РТС из боковика в рост.

Если точнее,

Индекс волатильности российского рынка (RVI) — это

индикатор срочного рынка, который рассчитывается на основе волатильности фактических цен опционов на Индекс РТС.

При расчёте индекса, используются цены ближайшей и

следующей за ней серий опционов со сроком до экспирации более 30 дней.

Кто торгует опционами, отлично понимает о чём речь:

вола падает, опционы немного дешевеют.

Значит, рынок спокоен и тренды продолжаются.

Рост на спокойном рынке — это надёжный рост.

С уважением,

Олег.

Грааля нет. Но у всех рынков есть одна общая закономерность.

- 05 июля 2020, 14:25

- |

Читая различные посты разных исследователей о том, как они всё время пытаются найти грааль, используют статистику, математику, машинное обучение и прочее, хотелось бы внести свои 5 копеек опыта в общее дело (ибо я сам искал грааль, пока не осознал, что его не может быть по определению).

Я конечно не спец в статистике и прочем, но если кинуть atr на недельки тех же форекс пар, то очевидно прослеживается ежегодное «затухание» волы (если не обращать внимание на всплески волатильности, возникающие во время войн/кризисов и теперешней пандемии). Это к вопросу о том, почему раньше было легче зарабатывать.

Дополнительно к этому выводу: я писал бэктесты к разным стратегиям, как общедоступным, так и собственным, и, когда я тщательно рассмотрел дни, в которые были просадки — оказалось, что как правило это были дни, когда в США/Китае были праздники, либо это были дни/часы накануне важных новостей. То есть на тонком рынке все стратегии активно сливали бабло. Кроме бэктестов я торговал вручную и именно в моменты низкой волатильности ручная торговля показывала наихудший результат.

( Читать дальше )

фьюч на волатильность

- 19 марта 2020, 10:34

- |

ВОЛА - АХОНЬ!!!

- 12 марта 2020, 21:51

- |

Используйте!!!!

Подразумеваемая волатильность означает?

- 05 мая 2019, 19:47

- |

Мое понимание этого определения следующее:

Подразумеваемая волатильность N% означает, что в цену опциона заложено ожидание движения цены БА (в годовом исчислении) на одно стандартное отклонение в размере N%.

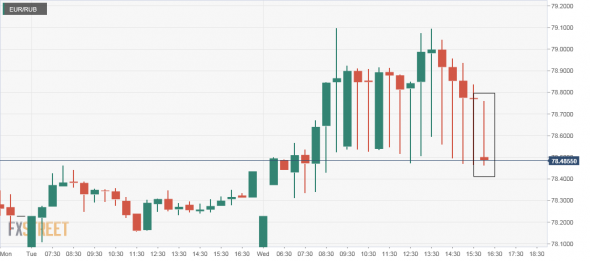

волатильность рубля.

- 26 декабря 2018, 19:16

- |

+- 30 копеек в свечке это много или мало?

а будет ли больше?

валютные животы растут к концу?

или рынок типа бесится?

( Читать дальше )

Ещё раз про волатильность.

- 21 августа 2018, 11:07

- |

В начале своей торговли опционами я исходил именно из соображения, что цена является непрерывной функцией, а следовательно при верном хеджировании проданной волы (по RV и с шагом хеджа 0) мы должны забрать всю временную стоимость, пускай даже размазанную между страйками. Но практика этого не подтвердила!

В чём же дело? Дело в том, что понятие RV неявно включает в себя предположение, что функция цены непрерывна, то есть допускает точные математические расчёты, а это не так, существует хотя бы шаг цены и уже одно это обстоятельство может внести в расчёты большую погрешность. Ну в самом деле, наивно было бы думать, что все покупатели 40-ой недельной волы в четверг с утра — конченные идиоты, ведь калькулятор посчитал RV 24!

Именно поэтому фрактальная размерность RV не равна 1, на разных тф вола должна быть разной: меньше тф-больше вола. И дотошность, с которой коллега bstone, пытается измерить RV, при всём глубочайшем уважении, на мой взгляд чрезмерна.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал