башнефть

EBITDA нефтяного сектора РФ может вырасти на 15–30% в IV кв 2025 года за счет нефтепереработки — аналитики Эйлер — Ъ

- 17 декабря 2025, 08:44

- |

Несмотря на снижение цен на российскую нефть и расширение дисконтов, аналитики ожидают заметного улучшения финансовых показателей нефтяного сектора в четвертом квартале 2025 года. По оценкам аналитической компании «Эйлер», совокупная EBITDA отрасли увеличится на 15–30% по сравнению с третьим кварталом, а результаты второго полугодия окажутся значительно сильнее первого.

Ключевым драйвером роста станет нефтепереработка. Аналитики указывают, что перерабатывающий сегмент выигрывает от сочетания низких цен на сырье и высоких цен на нефтепродукты, прежде всего дизельное топливо. Именно этот фактор, по мнению «Эйлер», позволяет компенсировать негативное влияние укрепления рубля и сохраняющихся дисконтов на нефть из РФ.

Наибольший прирост EBITDA на тонну добычи в четвертом квартале, по прогнозу аналитиков, покажут «Башнефть», «Татнефть» и «Газпром нефть». Эти компании отличаются высокой долей переработки и значительным объемом выпуска дизтоплива. Маржа реализации дизеля, как отмечается в отчете, выросла более чем на 40% по сравнению с третьим кварталом, что существенно поддержало финансовый результат.

( Читать дальше )

- комментировать

- 243

- Комментарии ( 1 )

Башкирия сохранит за собой право обратного выкупа пакет акций Башнефти более чем на 11 млн штук

- 10 декабря 2025, 10:56

- |

Башкирия сохранит за собой право обратного выкупа пакета акций ПАО «Башнефть», который планируется выставить на продажу.

«Для обеспечения привлечения инвестиций, стимулирования развития фондового рынка и модернизации развития экономики в условиях введенных ЕС и США ограничений и санкций, повлекших снижение цены на нефть, а также с целью недопущения снижения производственных процессов и прибыли компании ПАО АНК „Башнефть“, учитывая, что увеличение капитальных затрат и операционных расходов в текущих обстоятельствах ведет к росту себестоимости добычи, для достижения исполнения социальных и первостепенных обязательств принято решение о приватизации части принадлежащих республике акций ПАО АНК „Башнефть“, не превышающей четверти доли, по рыночной стоимости, предусмотрев возможность обратного выкупа, что сохраняет право республики на приобретение акций после преодоления негативных последствий санкций в нефтедобывающей сфере», — сказали в республиканском Министерстве земельных и имущественных отношений.

( Читать дальше )

Взгляд АКБФ на Башнефть после заявлений о продаже пакета акций

- 09 декабря 2025, 15:53

- |

Динамика акций:

Обыкновенные и привилегированные акции ПАО «Башнефть» с начала декабря подешевели на 1% и 4% соответственно. За этот же период индекс Мосбиржи вырос на 1%.

Ключевые изменения в прогнозах:

· Прогноз EBITDA на 2025 год снижен до 199,5 млрд рублей (с 228 млрд), на 2026 год — до 267,8 млрд рублей (с 294,2 млрд).

· Ожидаемый уровень дивидендов за 2025 год составляет 138,2 рубля на акцию (было 178,3 рубля). Прогноз выплат по итогам текущего года — 20–90 рублей (было 80–190 рублей).

Отраслевой контекст и оценки:

· Базовый прогноз цены на нефть Brent на 2026 год — $120 за баррель. Дефицит нефтяного рынка в 2026 году оценивается в 1–2% спроса.

( Читать дальше )

Миноритарный пакет акций Башнефти будет приватизирован?

- 05 декабря 2025, 18:16

- |

Обыкновенные акции Башнефти в ходе сессии 5 декабря снижаются на 0,45%, до 1436,5 руб., при общей позитивной динамике на российском рынке рынке. В свою очередь мажоритарный собственник Роснефть оказалась среди лидеров роста: ее ценные бумаги дорожают на 2,71%, до 410,85 руб.

Министерство земельных и имущественных отношений Башкортостана объявило об изменениях в плане до конца 2026 года выставить на приватизацию 11,3 млн акций Башнефти (25% пакета, находящегося в собственности республики). Какой именно типа бумаг будет передан новым собственникам, не сообщается. Если это будут и обыкновенные, и привилегированные акции, на данный момент неизвестно соотношение между их долями.

Если бы правительство Башкортостана выставило на продажу только обычку, пакет стоила бы более 16,2 млрд руб. по сегодняшней рыночной цене. Скорее всего, главной целью анонсированной сделки является привлечение денежных средств в бюджет. Возможно, что сегодняшняя неопределенная реакция рынка на эту новость связана с тем, что инвесторы опасаются возможного увеличения free float Башнефти, которое может привести к снижению их цены.

( Читать дальше )

📉 Акции Башнефти упали на 2,1% после объявления о планах Башкирии продать часть госпакета

- 05 декабря 2025, 16:24

- |

📉 Акции Башнефти упали на 2,1% после объявления о планах Башкирии продать часть госпакета. Префы теряли около 1%

smart-lab.ru/blog/news/1239249.php

Башкирия собирается приватизировать часть акций Башнефть. На продажу предлагается выставить 11,3 млн акций, что составляет 6,36% УК и четверть всего пакета, находящегося в собственности республики

- 05 декабря 2025, 16:04

- |

Башкирия собирается приватизировать часть акций ПАО АНК «Башнефть». Министерство земельных и имущественных отношений республики подготовило проект поправок в план приватизации госимущества на 2024–2026 годы. РБК Уфа ознакомился с документом.

На продажу предлагается выставить 11,3 млн акций «Башнефти», что составляет 6,36% уставного капитала компании и четверть всего пакета, находящегося в собственности республики. Сейчас Башкирии принадлежат 25% плюс одна акция, или 44,4 млн ценных бумаг.

По данным компании, всего в обращении находятся 177,6 млн ее акций, в том числе 147,8 млн обыкновенных и 29,8 млн привилегированных. Крупнейшими акционерами «Башнефти» являются НК «Роснефть», которой принадлежат 57,7% ценных бумаг компании, и Республика Башкортостан.

ufa.rbc.ru/ufa/05/12/2025/6932d52c9a79479190c499bd?from=regional_newsfeed

Дивидендная стратегия не работает !!!

- 04 декабря 2025, 13:23

- |

С 10 января 2024 года я вел дивидендный портфель. Итоги следующие

Индекс широкого рынка за это время снизился на 4%

Индекс рынка полной доходности (где учитываются дивиденды) вырос на 12,5% или 6% годовых.

( Читать дальше )

⛽️ Башнефть $BANE ТФ-1Д

- 29 ноября 2025, 13:31

- |

Цена стоит у локальной поддержки в зоне 900 и пытается сформировать разворот. RSI развернулся вверх от перепроданности, что говорит о попытке покупателей перехватить инициативу. Объёмы на последних свечах чуть выросли – обычно так выглядит старт локального отскока.

📈 Технически картина проста: от поддержки в районе 900 цена может двинуться в сторону 1000-1050, где проходит нижняя граница глобального канала. Там же будет первая серьёзная зона предложения. Пока бумага ниже ЕМА200 и общий тренд нисходящий, но локальные отскоки в таких ситуациях проходят достаточно уверенно.

⚡️ Фундаментально сейчас без ярких катализаторов, рынок в целом ведёт себя стабильно, нефть держится в комфортном диапазоне, что тоже помогает не падать дальше.

Риски – это общий нисходящий тренд и слабость по длинным таймфреймам. Драйвер – технический отскок от сильной поддержки и восстановление спроса после перепроданности.

✅ Итог: локально у бумаги есть шанс сходить выше и протестировать 1000-1050. Сценарий больше спекулятивный, но выглядит рабочим, если рынок не начнёт падать в целом. Для долгосрока бумага всё ещё слабая, но для короткого отскока точка неплохая 👍

( Читать дальше )

Аналитики SberCIB понизили долгосрочные прогнозы цен на нефть на 5–10%, а так же целевые цена акций нефтегазовых компаний

- 26 ноября 2025, 15:21

- |

Мы снизили долгосрочные прогнозы цен на нефть на 5–10%. На эту же величину скорректировали и целевые цены по компаниям. В 2026 году мы ждём среднюю цену за баррель Brent около $60 и средний курс 92 ₽ за доллар. Такой прогноз — негативный для прибыли и дивидендов нефтегазовых компаний.

Татнефть: Таргет – 900 ₽, Оценка – покупать, Потенциал роста – 52%

Компания нарастила выход светлых нефтепродуктов до 90% — это добавит 5–7% к её EBITDA в 2026 году. А нормализация инвестиционной программы поможет держать свободный денежный поток на уровне, достаточном для выплаты 65% чистой прибыли. В ближайший год в SberCIB ждут доходность около 10%.

Транснефть: Таргет — 1 600 ₽ для привилегированных акций, Оценка — покупать, Потенциал роста — 21%

Аналитикам нравится стабильность прибыли и денежных потоков «Транснефти», которые не зависят от цены нефти и рубля. А ещё они ждут доходность по её бумагам около 13–14% за 2025 год.

( Читать дальше )

Нефтяной срез: выпуск №7. SDN санкции против российской нефтянки и дисконт 20$ с барреля - акции идут на дно, но стоит ли ловить падающий нож?

- 13 ноября 2025, 00:33

- |

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер.Прошлый пост: smart-lab.ru/mobile/topic/1192768/

Почему это важно? Тут будут данные, которые еще не впитаны в отчетность и показывают тенденции (будущее) на которых можно заработать (гарантий никто не дает) или не потерять (если внимательно читали бы срезы — наверно не потеряли бы)

Для начала выводы из прошлого Нефтяного среза №6 от 15 августа:

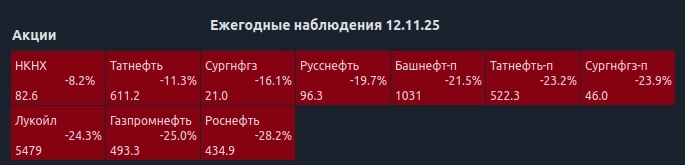

Акции нефтегаза с начала года (без учета дивидендов) — заработать было трудно в секторе полное разочарование!

С учетом дивидендов общая доходность была следующая по сегодняшний день, по сути Татнефть + Русснефть только обогнали LQDT (что в целом тоже неплохо)

Четверок в рейтинге Мозговика в нефтянке у нас нет с Нового Года — и хорошо. Но может быть сейчас пора ставить? Давайте разбираться

Для начала хорошие новости (дальше будут плохие:)) — добыча нефти в целом в России растет к цели в 9,5 млн баррелей в сутки

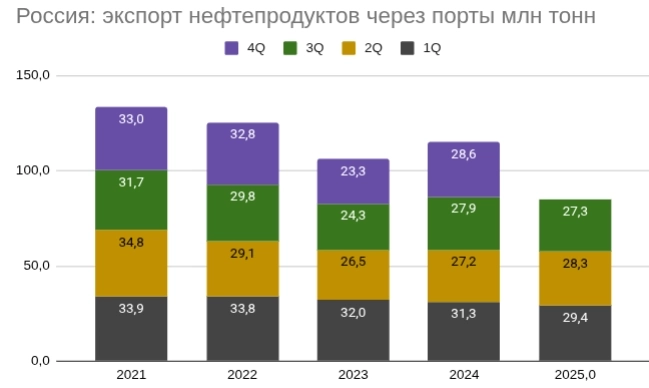

Рост добычи можно также увидеть в перевалке нефти через порты, в 3 квартале отгрузили рекордные 48 млн тонн нефти (таких объемов в 3 квартале не отгружали с 19 года)

По нефтепродуктам спад из-за атак на НПЗ (сентябрь был сложным для многих НПЗ из-за БПЛА Украины). По отношению к прошлым двум годам некритичное падение

Теперь к плохим новостям

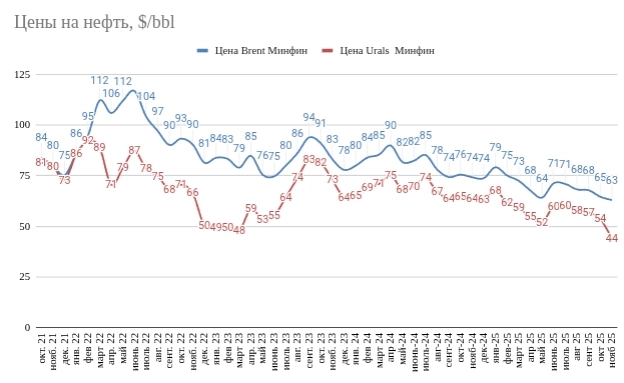

Во 3 квартале средняя цена на российский Urals была 56$ за баррель (-2,4% кв/кв, в то же время -14% г/г)

4-й квартал (ноябрь) начинаем с ЕЩЕ БОЛЕЕ НИЗКИХ ЦЕН (urals 44$ сегодня стоил в порту Приморска).

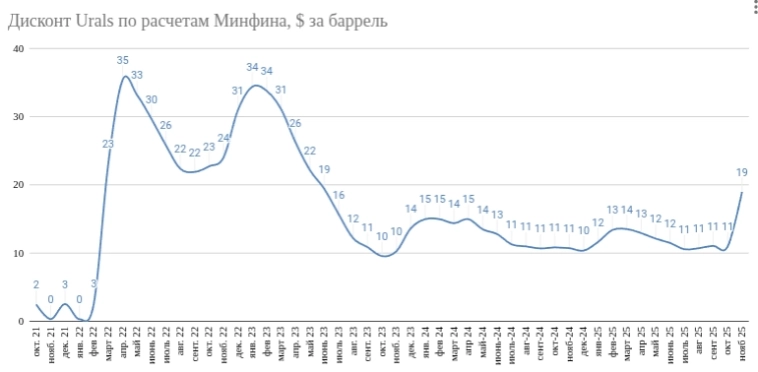

В целом 3-й квартал прошел без сюрпризов, а вот 4-й квартал из-за санкций Трампа может быть очень сложным (дисконт подскочил до 18-20$ за баррель), цена на нефть на рекордно низких уровнях (ЗА ПОСЛЕДНИЕ 3 ГОДА МЫ ТАКОГО НЕ ПЕРЕЖИВАЛИ)

Ждать чуда от российских нефтяников во третьем и четвертом квартале не стоит! Крепкий рубль усугубляет ситуацию (год назад курс был 89 рублей и более низкие операционные расходы на персонал)

Еще один график с дисконтом — тут еще ESPO (дальневосточная нефть), рост дисконта не такой драматичный тут

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал