аналитика

«Расстановка сил» с Валентиной Савенковой – 21 - 25 ноября (ВЕЛЕС Капитал)

- 21 ноября 2022, 17:42

- |

- комментировать

- Комментарии ( 0 )

Шпаргалка для инвестора: важные события недели и прогнозы

- 21 ноября 2022, 12:44

- |

Важные события предстоящей недели

· Свои финансовые результаты с 21 по 25 ноября опубликуют Deere & Co, Medtronic, Analog Devices, Autodesk, Agilent Technologies, Dollar Tree и Baidu.

· В среду, 23 ноября, будет опубликован протокол ноябрьского заседания (1-2 ноября) Федерального комитета по открытым рынкам (FOMC). Инвесторы оценят настроения в комитете, которые определят жесткость дальнейшего монетарного курса ФРС. В четверг, 24 ноября, также будет опубликован протокол последней встречи Европейского центрального банка по монетарной политике.

· Также в среду выйдут предварительные ноябрьские индексы деловой активности в производственных секторах Германии (консенсус 45,2 п.), Франции (консенсус 47,0 п.), еврозоны (консенсус 46,0 п.), США (консенсус 49,9 п.) и Великобритании (консенсус 45,6 п.).

· Во вторник, 22 ноября, член FOMC Лоретта Местер выступит с речью на конференции возглавляемого ею ФРБ Кливленда.

· Центральные банки Новой Зеландии, Южной Кореи и ЮАР на неделе примут решения по процентным ставкам. Кроме того, в понедельник, 21 ноября, будут опубликованы однолетняя и пятилетняя ставки по кредитам в КНР, решения по которым принимаются на базе предложений 18 коммерческих банков страны.

( Читать дальше )

«Ястребиные» заявления чиновников ФРС способствуют укреплению доллара

- 21 ноября 2022, 11:05

- |

В начале прошлой недели индекс доллара начал рост после падения на 4% неделей ранее, когда данные о росте потребительских цен в США в октябре оказались ниже ожиданий и поддержали ожидания инвесторов относительно замедления темпов повышения ставок в 2023 году. В первой половине рабочей пятидневки доллар укрепился на фоне «ястребиных» комментариев члена совета управляющих ФРС Кристофера Уоллера, также некоторую поддержку американской валюте оказало и заявление заместителя главы ФРС Лаэль Брейнард. Она подчеркнула в интервью Bloomberg, что ФРС предстоит еще много работы, однако «многое уже сделано» в смысле повышения ставки, тем не менее прогнозировать дальнейшую траекторию ее повышения затруднительно. К концу недели американская валюта продолжила укрепление после «ястребиных» сигналов от Федеральной резервной системы, которые усилили опасения инвесторов относительно возможного более резкого повышения ставок Центральным банком в декабре.

( Читать дальше )

Актуальные инвестидеи: покупка «Циана» и JD.com

- 18 ноября 2022, 14:37

- |

Cian PLC

Тикер |

CIAN |

Идея |

Long |

Горизонт |

1 месяц |

Цель |

600 руб. |

Потенциал идеи |

29,9% |

Объем входа |

7% |

Стоп-приказ |

400 руб. |

По бумаге сформировался среднесрочный восходящий тренд. Идея на рост с целью 600 руб. При объеме позиции в 7% и выставлении стоп-заявки на уровне 400 руб. риск на портфель составит 0,94%. Соотношение прибыль/риск составляет 2,23.

JD.com, Inc.

Тикер |

JD |

Идея |

Long |

( Читать дальше )

NetEase представила сильную отчетность, но все равно разочаровала инвесторов

- 17 ноября 2022, 14:57

- |

По итогам III квартала 2022 года китайский разработчик онлайн-игр NetEase отчитался о выручке в размере 24,4 млрд юаней. Темпы роста выручки продолжили замедляться и составили 10% (г/г) по сравнению с 13% во II квартале и 15% в I квартале.

В ключевом сегменте видеоигр выручка показала прирост на 9% в годовом исчислении. На фоне Tencent, которая днем ранее сообщила о снижении выручки внутреннего игрового сегмента на 7% (г/г), результаты NetEase выглядят гораздо лучше. В сегменте Cloud Music доходы увеличились на 23% (г/г). Сегмент Youdao постепенно восстанавливается после переориентации бизнеса с оказания частных образовательных услуг на продажу интеллектуальных устройств, помогающих в учебе, и разработку образовательных мобильных приложений. Выручка Youdao выросла на 1% (г/г).

В отчетном квартале NetEase выпустила долгожданный релиз Diablo Immortal в сотрудничестве со студией Blizzard, сразу после релиза игра возглавила рейтинг скачиваний на платформе iOS. Но для китайских игроков и фанатов игр Blizzard есть и грустная новость. NetEase сообщила, что не будет продлевать соглашение со студией Blizzard на лицензирование ее игр в Китае. Компания не смогла достичь соглашения по ключевым условиям с американской компанией Activision Blizzard, таким образом, 14-летнее плодотворное сотрудничество NetEase и Blizzard закончится в январе 2023 года. Расторжение повлияет на такие франшизы как World of Warcraft, StarCraft, Hearthstone, Heroes of the Storm, Overwatch и Diablo III, они более не будут доступны в Китае. В то же время лицензирование и выпуск Diablo Immortal регламентируется отдельным соглашением, и оно не расторгается. На основе имеющихся данных за 9 месяцев текущего года, на долю игр производства Blizzard приходится менее 5% выручки и чистой прибыли NetEase. Поэтому потери компании будут небольшими. Тем не менее отмечаем негативную реакцию инвесторов на данную новость. В Гонконге акции просели на 9%, а на премаркете в США снижаются на 6%.

( Читать дальше )

Актуальные инвестидеи: покупка «Роснефти» и DTE Energy

- 17 ноября 2022, 13:09

- |

ПАО «НК Роснефть» |

|

Тикер |

ROSN |

Идея |

Long |

Горизонт |

3-4 недели |

Цель |

370 руб. |

Потенциал идеи |

9,40% |

Объем входа |

10% |

Стоп-приказ |

325 руб. |

После небольшой коррекции восходящий тренд продолжается. При объеме позиции 10% и выставлении стоп-заявки на уровне 325 руб. риск на портфель составит 0,39%. Соотношение прибыль/риск составляет 2,41.

DTE Energy Company

DTE Energy Company |

( Читать дальше )

Инвестирование в 2022-м, мировой кризис и будущее российского рынка. Интервью с Евгением Домрачевым.

- 15 ноября 2022, 16:53

- |

2022-й еще не закончился, но уже сейчас можно сделать определенные выводы о том, как инвесторы его пережили. Что было с рынком в 2022? Чего ждать в ближайшем будущем? Будет ли мировой кризис? И как инвестировать, чтобы никакой кризис не мог навредить вашему портфелю?

Об этом мы поговорили с портфельным управляющим компании Live Investing Евгением Домрачевым.

— Евгений, мы уже знаем, что для инвесторов 2022 — тяжелый год. Как думаете, самое страшное позади? Или ждать еще сюрпризов?

— Я думаю, дно ММВБ уже позади. Чисто с технической точки зрения есть несколько очень сильных сигналов, что по большинству основных российских компаний дно мы уже показали. Индекс, думаю, дно уже отрисовал.

— А инвестирование вообще живо? Потому что волной этого года с биржи унесло очень многих инвесторов. Что думаете на этот счет?

( Читать дальше )

Менеджменту Amazon нужно лучше контролировать затраты

- 15 ноября 2022, 15:47

- |

Amazon в текущем году разочаровал инвесторов замедлившимися темпами роста выручки на фоне высокой базы и ухудшения макрофакторов, а также просадкой в рентабельности: операционная прибыль упала из-за снижения продуктивности на фоне агрессивного роста прошлых двух лет. Под давлением обесценения инвестиций в Rivian Automotive оказалась и чистая прибыль. В связи с этим мы пересмотрели целевую цену акций Amazon и считаем, что на текущий момент акции выглядят справедливо оцененными риском. Дальнейшие перспективы Amazon зависят от успеха инициатив по контролю за издержками и улучшению рентабельности.

Целевая цена акций Amazon на декабрь 2023 г. составляет $ 99,24 что подразумевает даунсайд на 1,5% от текущего уровня. Исходя из потенциала, мы подтверждаем рейтинг «Держать».

Amazon —один из крупнейших продавцов e-commerce в мире. Компания реализует собственные товары, предоставляет сервисы сторонним продавцам для реализации их товаров. Кроме того, Amazon является крупным игроком на рынке облачных решений, владеет популярной стриминговой платформой Twitch, создает собственную электронику и снимает шоу и кино для подписочного сервиса Amazon Prime Videos.

( Читать дальше )

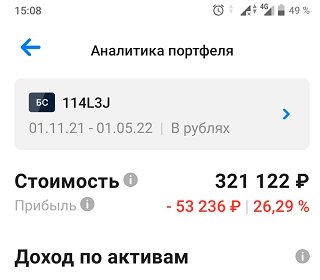

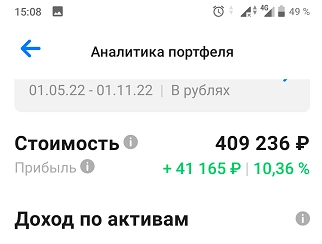

О пользе обряда Экзорцизма западенцев из России: сравнение за год

- 14 ноября 2022, 13:26

- |

( Читать дальше )

Актуальные инвестидеи: покупка Ozon и NVIDIA

- 14 ноября 2022, 12:57

- |

Тикер |

NVDA |

Идея |

Long |

Горизонт |

1-2 недели |

Цель |

$190 |

Потенциал идеи |

16% |

Объем входа |

7% |

Бумага движется к сильному уровню сопротивления. При открытии длинной позиции на 7% от портфеля и выставлении стоп-приказа на уровне $151 риск на портфель составит 0,55%. Соотношение прибыль/риск составляет 2,17.

Ozon Holdings PLC

Тикер |

OZON |

Идея |

Long |

Горизонт |

1 месяц |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал