акции

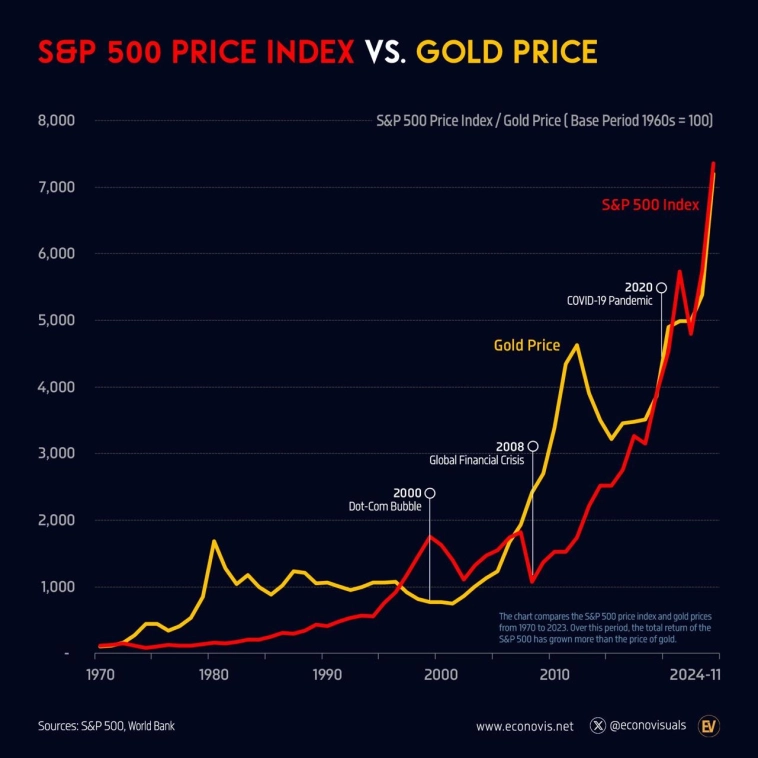

Индекс цен S&P 500 и цены на золото с 1970 по 2023 год

- 24 ноября 2024, 13:28

- |

- комментировать

- ★1

- Комментарии ( 1 )

МТС. Как-то тревожно.

- 24 ноября 2024, 12:55

- |

📌МТС не очень обычный дивитикер. Он платит дивиденды не в процентах от прибыли или разных всяких денежных потоков, а твердую сумму.

2016-2018 г. – 20-25 рублей на акцию.

2019 -2021 г. – не менее 28 рублей на акцию.

2024-2026 г. – 35 рублей на акцию.

📌Я размышлял, а почему так? Не очень разумно получается. Пришел только к одному выводу -столько денег надо главному акционеру (АФК Система, хозяин Евтушенко Владимир). И он не хочет зависеть от таких высоких материй, как прибыль, продажи и прочая ерунда. Деньги на стол и точка. Общая сумма годовых дивидендов МТС составляет 68 590 090 555 рублей. Большая часть из них Евтушенков заберет себе. Ладно, мы все бескорыстно любим деньги и мажоритарий не исключение. В последние три года дивиденды платят раз в год.

📌Но смогут ли они так регулярно платить не в ущерб бизнесу? Вот в чем вопрос. Процентные расходы сильно давят на прибыль МТС. Есть мнение, что стабильность дивидендов свыше 30 рублей на акцию в год оказывается под угрозой.

Давайте посмотрим прибыль РСБУ в МТС.

( Читать дальше )

Моё ИМХО судя по СЛ на неделю. Мамба в рост рубль или тут или крепче.

- 24 ноября 2024, 12:54

- |

Вопрос торгующим: Вы думаете, что они такие сердобольные и нас предупреждают или «наши мозги» гонят на шорты рынка, лонг валюты и как результат, на маржинколл?

Еженедельный обзор рынков

- 24 ноября 2024, 12:41

- |

⚠️Обзор мировых фондовых индексов!

💲Прогнозы на все ведущие индексы, биткоин, нефть, газ и драгметаллы.

⚠️Для комфортного просмотра видео из России понадобится VPN или плагин для браузера.

Если вам понравилось видео, поставьте лайк и обязательно напишите комментарий на youtube, этим вы поддержите нас. Приятного просмотра!

Источник: https://t.me/s/take_pr

Корпоративная коррупция при сделках M&A

- 24 ноября 2024, 12:36

- |

Если мажор публичной компании создает какие-то мелкие компании, а потом продает эти компании своей основной компании, то это выглядит как корпоративная коррупция, потому что такие компании зачастую продаются по неадекватным ценам за счет в том числе миноритарных акционеров.

Де факто такие сделки являются скрытой формой кэш-аута мажора за счет миноров.

По логике вещей, такие решения о приобретениях связанных компаний нельзя относить к компетенции совета директоров и такие сделки должны одобряться 75% голосов акционеров, за исключением всех акционеров, связанных с мажоритарием. Независимо от того являются ли они крупной сделкой.

Вот получите 75% голосов незаинтересованных — все, ваша совесть чиста👍

В общем, имейте ввиду.

Если ваша компания собирается покупать ваши стартапы, вы скорее всего кидаете лахов, и это будет на вашей совести и скорее всего, гореть вам в аду за эти махинации

НоваБев Групп, что с дивидендами? Перспективная компания с шикарной бизнес-моделью

- 24 ноября 2024, 11:28

- |

Продолжаем обзор дивидендных компаний на нашем фондовом рынке. Сегодня 👀 посмотрим на НоваБев Групп, прежнее название Белуга. Чем интересна данная компания для дивидендного инвестора, какие перспективы и что, вообще, с дивидендами, поехали.

Формирую капитал из дивидендных акций, показываю все свои сделки, делюсь своим опытом инвестирования, более подробно обо всем в моем телеграм-канале, подписывайтесь.

Также можете посмотреть разборы некоторых дивидендных компаний на российском фондовом рынке:

НоваБев Групп (BELU) – лидер алкогольного сектора российской экономики, лидер по производству крепкого алкоголя: водки, коньяка, виски и ликеро-водочных изделий.

✅ В активах компании семь производственных комплексов.

✅ Компания имеет сеть торговых точек Винлаб.

Дивидендная политика

Размер дивидендных выплат НоваБев Групп (ранее Белуга Групп) установлен на уровне не менее 50% от прибыли по МСФО. Дивиденды планируют выплачивать 3 раза в год.

( Читать дальше )

Henderson: экскурсия по флагманскому магазину и вопросы IR

- 24 ноября 2024, 11:03

- |

🧐 По дороге в Китай решил заглянуть в московский флагманский магазин Henderson на Кузнецком мосту и встретиться с IR компании Константином Гедыминым, который любезно провёл гостю столицы экскурсию по магазину, а также ответил на все интересующие вопросы.

Был приятно удивлён тёплому приёму, ответы на все вопросы получил, и теперь готов стать акционером Henderson (#HNFG), но не по текущим ценникам, а чуть ниже, где-то по 500+ руб. и ниже. Бизнес компании весьма интересный, стабильный и слабо подвержен геополитическим передрягам. Ещё бы див. политика была чуть поинтереснее — цены бы им не было!

❤️ Итак, смотрим и не забываем ставить лайки:

📱ВК-видео

🎬YouTube:

Взорвётся ли пузырь ИИ в 2025 году или начнёт приносить пользу?

- 24 ноября 2024, 10:21

- |

Это самая крупная ставка в истории бизнеса, но внедрение ИИ идёт неравномерно

Это самая крупная ставка в истории бизнеса, но внедрение ИИ идёт неравномерноЭто может быть самой крупной авантюрой в истории бизнеса.

Сегодняшняя мания в отношении искусственного интеллекта (ИИ) началась с запуска ChatGPT в конце ноября 2022 года. Чат-бот OpenAI за несколько недель привлёк 100 миллионов пользователей, что стало рекордом в истории.

Инвесторы также вложились в него. Ожидается, что расходы на центры обработки данных ИИ в период с 2024 по 2027 год превысят 1,4 трлн долларов;

рыночная стоимость Nvidia, ведущего производителя микросхем ИИ, выросла в 8 раз и превысила 3 трлн долларов.

И всё же большинство компаний до сих пор не уверены в том, что эта технология может или не может делать, а также в том, как лучше её использовать. В масштабах экономики только 5% американских компаний заявляют, что используют ИИ в своих продуктах и услугах. Лишь немногие ИИ-стартапы приносят прибыль. А ограничения в отношении энергии и данных при создании ИИ-моделей становятся всё более серьёзными.

( Читать дальше )

⭐️Котайджест 🐾. В фокусе акции, облигации, доллар

- 24 ноября 2024, 09:53

- |

Выпуск за 18-24 ноября. Саммари неделми

---

💵Облигации

🥖Обзор Азбуки Вкуса. Лучше чем Окей, но и доходность ниже

📺М.Видео продолжает делать хорошую мину при плохой игре. Нулевой прирост продаж и затягивание с доп.эмиссией. По примеру Сегежи – до добра не доводит

📊Обновили срез доходности по облигациям с разными кредитными рейтингами. А- сравнялся с ВДО. Мы считаем это возможностью

🌲Искали инвест.возможности в Сегеже. В бондах есть, в акциях, кажется, что нет

📈Акции

🌲Сегежа сначала подавала признаки радости перед новостью о допке, а потом ушли в закат

‼101 млрд должен помочь бизнесу, но на спасение не похоже. Помощь идет и от рубля – 15% девальвация уже отразится в результатах IV квартала.

⚡Система под риском: высокая ключевая ставка ставит под сомнение дивиденды МТС, и вынуждает помогать проблемным бизнесам (Сегежа). Другие проекты еще не вышли на самостоятельность. Холдинг не в том положении, чтобы ± 100 млрд было легко найти на рынке

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал