акции

SberCIB рекомендуют продавать акции ДВМП (FESCO) с целевой ценой 45 руб. (потенциал снижения -33%)

- 07 августа 2024, 15:14

- |

Мы полагаем, что бум импорта из Азии уже пройдёт и в 2023–2028 годах среднегодовые темпы роста составят около 2 %.

Перевозки Fesco будут расти на 7 % в год. Если не случится логистического кризиса, тарифы будут снижаться на 5 % в год в долларах, а выручка расти в среднем на 3 % в год.

Компания будет тратить 14–15 % выручки на инвестиционную программу. Коэффициент чистый долг/EBITDA составляет 0,6 и мы не ждём его роста.

Стратегию компании после включения в периметр Росатома нужно воспринимать в контексте планов госкорпорации, что означает создание конкуренции для сухопутных потоков, отсутствие дивидендов и риски санкций.

- комментировать

- Комментарии ( 0 )

Комментарий к отчету РусАгро за 2кв2024. Почему снизилась прибыль?📉

- 07 августа 2024, 15:06

- |

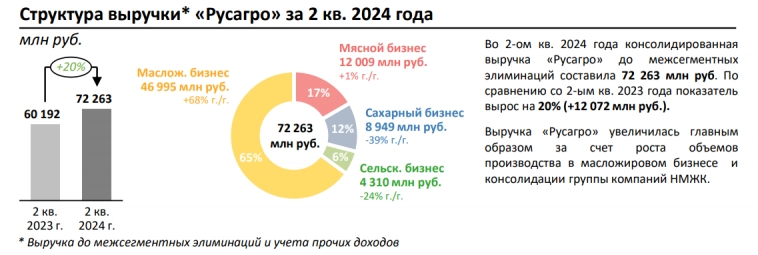

РусАгро отчиталась за 2кв.2024 г. Отчет несколько хуже ожиданий. Рост выручки компаний не вызывает вопросов, вопросы вызывает маржинальность бизнеса.

( Читать дальше )

Хуснуллин: За 7 мес 2024г введено 61,5 млн кв м жилья (+2% г/г), до конца года планируем ввести не менее 100 млн кв м

- 07 августа 2024, 14:53

- |

До конца года планируем ввести не менее 100 млн кв. м жилья, – Хуснуллин.

t.me/gov_korotko

🔍 Обзор дивидендов $GCHE 🌽

- 07 августа 2024, 14:53

- |

Есть вероятность, что на следующей неделе выйдет новость о распределении прибыли за 1 полугодие.

Див. политика компании предусматривает выплату не менее 50% от чистой прибыли по МСФО скорректированной на изменение справедливой стоимости биологических активов и с/х продукции, при условии сохранения коэффициента Чистый долг/скорректированная EBITDA < 2,5х в среднесрочной перспективе (прямо сейчас на грани или выше). Обычно платят больше 50%, выплата дважды в год по полугодиям.

Ожидания аналитиков: 187,79 — 191,96 р

Текущая доходность: 4,3 — 4,4%

Комментарий:

По итогам отчета РСБУ за 1п. 2024г. выручка Группа Черкизово равна 10 млрд руб., год к году практически не изменившись

Совокупный финансовый результат снизился год к году на 7% и составил 6,62 млрд руб., однако отчет РСБУ не отражает полную информацию о деятельности компании и ее финансовом положении в настоящий момент, в отчете МСФО может быть другая динамика.

С учетом вышесказанного дивиденды выше прогноза можно не ожидать, рекомендация будет в рамках прогнозов аналитиков.

( Читать дальше )

МТС Банк возглавил рейтинг крупнейших банков на рынке POS-кредитования — Frank RG

- 07 августа 2024, 14:32

- |

Москва, РФ — ПАО «МТС-Банк» (MOEX: MBNK) возглавил рейтинг крупнейших банков по объему выданных кредитов на рынке POS-кредитования по данным экспресс-мониторинга аналитической компании Frank RG за июль 2024 года.

По данным аналитического агентства Frank RG, в июле 2024 года POS-кредитов российскими банками было выдано практически на уровне июля прошлого года — количество кредитов сократилось всего на 1,4%. Объем выданных займов увеличился на 2,5%, а средняя сумма кредита — на 4% до 28 тысяч рублей.

МТС Банк является лидером по объему и количеству кредитов, выданных в точках продаж в июле 2024 года. Банк значительно опережает по росту рынок в сегменте POS-кредитования — по результатам июля 2024 года прирост по объему выданных кредитов составил 27,3% год к году.

Аналитики МТС Банка отмечают, что рынок сдерживается ростом ключевой ставки Банка России более чем в два раза за этот период, ограничениями по долговой нагрузке, полной стоимости кредитов и ростом резервирования. При этом сохранение высокого спроса у покупателей позволило удержать рынок от охлаждения.

( Читать дальше )

Ставки по ипотечным кредитам в США упали до 6,55%, что стало самым большим снижением за 2 года — Bloomberg

- 07 августа 2024, 14:28

- |

Ставки по 30-летним ипотечным кредитам в США упали на прошлой неделе сильнее всего за два года, достигнув самого низкого уровня с мая 2023 года и вызвав всплеск заявок на рефинансирование.

Ставка по контракту по 30-летней фиксированной ипотеке снизилась на 27 базисных пунктов до 6,55% за неделю, закончившуюся 2 августа, согласно данным Ассоциации ипотечных банкиров, опубликованным в среду. Ставка по пятилетним регулируемым ипотечным кредитам упала на 31 базисный пункт до 5,91%, самого низкого уровня в этом году.

Ставки по ипотечным кредитам следуют за государственными ценными бумагами США, а доходность казначейских облигаций упала в конце прошлой недели после того, как мрачный отчет о занятости усилил ожидания, что Федеральная резервная система продолжит более агрессивное сокращение стоимости заимствований.

Средняя 30-летняя ставка по ипотечным кредитам снизилась на 0,74 процентного пункта с пика этого года в 7,29% в апреле. В то же время, продолжающийся рост цен на жилье создает препятствия для потенциальных покупателей. Дальнейшее увеличение числа предложений может помочь ограничить рост цен и активизировать продажи домов, ранее находившихся в собственности.

( Читать дальше )

Газпром: расти нельзя падать! Где поставим запятую?

- 07 августа 2024, 14:18

- |

Ранее на своем канале предупреждала о формировании разворотной фигуры вниз по Газпрому: https://t.me/Ladytradermoex/2838

И вот она уже реализовывается!

Что дальше?

По классике цель падения по Гип — 123 рубля. Так же падение может ограничиться уровнем 126 (иногда гип отыгрывает минимальную цель).

Для продолжения роста желательно удержать трендовую линию (См график).

А вот если пойдем ниже и пробьем уровень 117,60, то тогда и уедем на обновление минимума 110 рублей.

Я, трейдер со стажем 17 лет держу руку на пульсе рынка в своем телеграмм-канале: https://t.me/+swBxjh1d5ng2N2Qy

Присоединяйтесь и вы не пропустите важную информацию!

Разрешите представиться, лидер рынка молочной упаковки «Ламбумиз»

- 07 августа 2024, 14:06

- |

Всех приветствую!

Меня зовут Глеб Черепанов и я зам. гендиректора по IR акционерного общества «Ламбумиз».

Возможно, вы слышали о нашей компании — у нас были в обращении биржевые облигации, недавно погашенные. А если нет, то предлагаю познакомиться, потому что о нас вы, уважаемые инвесторы, точно еще услышите в самое ближайшее время.

«Ламбумиз» рассматривает возможность выхода на рынок долевого капитала: акционеры и собственники утвердили такую возможность, мы сообщали об этом в СМИ и даже в энциклопедии есть соответствующие отметки.

Пока же предлагаю немного полистать презентацию компании (она составлена по отчетности за 2023 год, но скоро обновим), а также посмотреть видео о нашей компании на канале Моспром.

Ну а если совсем коротко, то наш завод ЛАМинированных БУМажных ИЗделий — первый (ещё в СССР) начал выпускать картонную упаковку молока. Вы ее точно видели и знаете, если вам «чуть больше 35 лет»: да, это та самая пирамидка. И ей даже посвящен арт-объект:

( Читать дальше )

Новый пост...

- 07 августа 2024, 14:03

- |

Взгляд на компанию «РусАгро» перед принудительной редомициляцией.

Согласно опубликованной повестке, акционеры рассмотрят вопрос о утверждении редомициляции холдинговой компании «Ros agro», которая в настоящий момент зарегистрирована на Кипре. Акционеры компании 30 августа могут утвердить редомициляцию компании с Кипра в РФ.

Что это значит для компании: позитивные и негативные стороны для инвестора, что будет с котировками цен на акции в преддверии переезда?

Одним из ключевых положительных аспектов будет являться возможность возврата к выплатам дивидендов компанией.Учитывая, что стандартно компания выплачивает не менее 50% чистой прибыли, за 2023 год можно ожидать около 181 рублей на акцию. Так же у «РусАгро» имеется отложка с невыплаченных во 2 квартале 2021 года дивидендов, с учетом которых суммарный дивиденд компании может составить 270 рублей на акцию.

Посмотрим на отчет компании за 1 полугодие 2024 года:

Выручка: На уровне 139 043 млн.руб. динамика роста 32 494(+30%) относительного 1 полугодия 2023 года.

( Читать дальше )

⏰КИФА переносит IPO

- 07 августа 2024, 13:53

- |

Торговая платформа решила повременить с размещением на Мосбирже

Компания заявила, что «в связи с неблагоприятной конъюнктурой на мировом финансовом рынке и рынке капитала» приняла решение перенести IPO до тех пор, пока ситуация не стабилизируется.

Основатель платформы Сунь Тяньшу отметил, что нынешняя ситуация на фондовых рынках — не затяжная рецессия, а совпадение ряда негативных факторов, носящих временный характер.

Новую дату размещения компания пока не представила.

🚀Мнение аналитиков МР

Нет, о конце «бума IPO» говорить еще рано, не спешите!

Мы считаем, что такое решение связано с очень высокой оценкой компании в то время, когда рынок довольно слаб. В середине июля КИФА оценивалась в 8,4 млрд, что агрессивно для такой платформы.

Поэтому возможно, что компания действительно попала не в самое удачное время и, когда ситуация хотя бы немного стабилизируется, снова выйдет на IPO.

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал