акции

Коэффициент жадности менеджмента в нефтегазовом секторе

- 04 мая 2020, 21:25

- |

Сам по себе этот показатель не говорит ровно ничего. Т.е. понятно, что в компании может быть сильно раздут штат управленческого персонала, как это обычно бывает в больших компаниях. Или у компании был очень удачный год и чистая прибыль улетела в космос. НО!

Может быть этот показатель заставит о чём-то задуматься, например:

1. Если показатель сильно маленький при космических прибылях – может быть штат действительно очень раздут? Раздут настолько, что уже никто не понимает кто и чем в компании занимается. А если штат действительно настолько раздут, а у компании падают прибыли или постоянно растёт долг и не особенно устойчивое финансовое положение? Почему в таком случае высшее руководство не прорядит неэффективных управленцев?

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 12 )

На рынках стало больше денег и меньше нефти - Ъ

- 04 мая 2020, 14:08

- |

В апреле выросли акции всех крупных российских компаний, но рынок восстанавливался неравномерно.

Индекс «Металлы и добыча» Московской биржи вырос относительно мартовского минимума на 34,5% и превысил на 11,4% значения начала года. Локомотивами роста отраслевого индекса стали акции золотодобывающих компаний «Полюс» и Polymetal, подорожавшие с начала года на 70% и 58% соответственно.

Металлурги — ММК, НЛМК, «Северсталь» — не смогли похвастаться таким ростом, несмотря на восстановление позиций в апреле, котировки их акций остались на 4–10% ниже уровней конца прошлого года.

Индекс «Телекоммуникации» Московской

( Читать дальше )

Почему сбер не распродали после отчета

- 04 мая 2020, 13:47

- |

Важные показатели:

1) выдача кредитов +6,5%

2) объем депозитов +3,2%

3) доходы от обслужения клиентов (карты, переводы, счета) +22,8%

Казалось бы все хорошо, но:

В отчете мы увидели снижение чистой прибыли в 1 квартале 20 года на 43%. 43% — это почти половина.

Как при таких показателях так получилось? Дело в том, что существуют так называемые резервные требования, которые устанавливает центробанк. Это своего рода подушка безопасности, которую должен организовать себе банк, причем в принудительном порядке. Если вдруг заемщики перестанут платить кредиты, и т.д., то благодаря этой подушке банк сможет остаться на плаву. И если центробанк видит, что ситуация в экономике ухудшается, то он может увеличить эти резервные требования для банков.

И именно в эту резервную «подушку безопасности» Сбербанк направил большую часть прибыли. И так как, в отчестности это фиксируется как «расход», то именно из-за этого мы видим такое сильное снижение чистой прибыли. Именно поэтому, после выхода отчестности акции не обвалились.

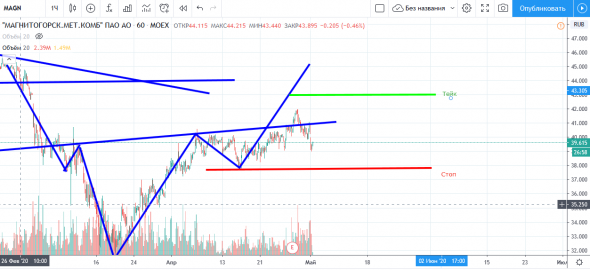

ММК.

- 04 мая 2020, 13:39

- |

А рост то дутый? РТС с гэпом вниз.

- 04 мая 2020, 12:50

- |

Два предыдущих поста я рекомендовал не верить графикам, а смотреть объемы сделок по бумагам. Напомню, были большие объемы в акциях защитных, АМЭР-аптеки, металлурги, энергетики, ретейл. Индекс РТС рос, а бумаги, ранее малоинтересные, росли. Жуки перекладывались в защитные активы.

Сегодня РТС открылся гэпом вниз, растеряв недельный рост. Я думал, это произойдёт раньше, поэтому потерял деньги в близких к экспирации путах. Но бумажный портфель (есть в профиле) смотрится пока неплохо.

Мое мнение, что РТС, а вместе с ним и наша нефтянка, банки, попробует сходить ещё ниже.

Внимательно смотрю на Сбер. Он может удержаться и спасти наш индекс от сильного падения. В майские праздники не торгую, много выходных, за эти дни на западных рынках может произойти что угодно. Присоединяйтесь к каналу https://t.me/tradingpress

там найдёте ссылку на наш уютный чат трейдеров с жесткой модерацией и без рекламы. Обнимаю, ваш трейдер Квадратный

Результаты Уоррена Баффета в 1 квартале

- 04 мая 2020, 11:30

- |

Berkshire Hathaway, холдинг Уоррена Баффета, отчитался о результатах 1 квартала 2020:

• Убыток 49.7. млрд долл. в первом квартале;

• Это максимальный убыток за историю компании;

• Однако это с 1 января по 31 марта (с 31 марта рынок вырос на где-то 10% — это примерно +20-30 млрд. для фонда);

• Компания наращивает денежный резерв. Сейчас он 137 млрл. долл. (хотя этот запас рос и до этого, и в 2019, и 2018, и 2017, и в 2016) – это очень много денег. Компания Баффета – бастион наличности;

• В апреле продал акций на 6 млрд долл.;

• Общие активы BH – 760 млрд. долл.;

• Размер чистых активов BH – 375 млрд. долл (для сравнения: ВВП России – 1,658 трлн долл.);

• В апреле Баффет продал все авиакомпании (!);

• Убыток в 49.7 млрд по большей части относится к investment gains (короче, переоценка ценных бумаг);

• Operating earnings в 1 квартале составили +5.8 млрд.;

• Справка: Berkshire Hathaway – это не просто фонд. Это холдинг реальных активов в самых разных индустриях: страхование, железные дороги и т.п.

• 31.7% акций голосующих акций BHK и 18% от общего числа акций принадлежит Баффету.

• Баффет: «В 2008 и 2009 годах наш экономический поезд сошел с рельсов, и было несколько причин, по которым дорожное полотно было слабым с точки зрения банков.В этот раз мы просто сняли поезд с рельсов и отправили его в тупик»

• Баффет уже давненько ничего не покупает, потому что «нет ничего привлекательного»;

• Уоррену Баффету в этом году будет… 90 лет. Этот чувак уже всё всем доказал.

• Больше всего у него вложено в Apple (71 млрд.)

( Читать дальше )

Яндекс, отличная возможность взять лонг.

- 04 мая 2020, 10:44

- |

Неделю назад размышлял, куда бы вложить ту самую кучку денег, которая предназначена для более основательных инвестиций. И взор мой попал на акции Яндекса на ММВБ.

Технический анализ:

На графике прекрасно видим перевернутую голову плечи c линией шеи на 2760. Этот уровень примечателен еще и тем, что цена еще в начале года около этой отметки вела себя интересно. Несколько раз пыталась пробиться и отскакивала. На прошлой неделе цена пробила данный уровень. Считаю сейчас при ретесте к отметке 2760, прекрасной возможностью войти в лонг, а дальше видно будет. Стоп ставлю ниже 2720, не забывая про риск менеджмент (возможный убыток при срабатывании стопа не более 3 процентов от депозита, и адекватное соотношение риска и прибыли). Цели как минимум выше 3150 (обновление максимума).

В текущей ситуации с вирусом COVID 19 и тем кризисом который он вызовет, взять акции Яндекса — идея неплохая. Ведь не надо забывать, что эта компания предоставляет населению все те услуги, которые так необходимы людям в текущей обстановке. Яндекс.Еда и Кинопоиск только чего стоят. Ведь люди сидят дома, смотрят фильмы и едят. Бизнес в таких условиях будет все больше уходить в онлайн и Яндекс.Директ ему в помощь. Если так подумать то найдется еще достаточно сервисов у этой компании, которые будут все больше пользоваться спросом.

Еще раз хочу напомнить, что это мое видение рынка, моя точка зрения. И я ни кого не призываю к действию.

Удачи вам и больше прибыльных сделок.

Amazon.com, Inc. - Прибыль 1 кв 2020г: $2,535 млрд (-29% г/г)

- 04 мая 2020, 10:39

- |

Amazon.com, Inc.

(NASDAQ: AMZN)

$2286.04 -187.96 (-7.60% )

May 1, 2020 4:00 PM EST

ir.aboutamazon.com/overview/default.aspx

Amazon.com, Inc.

498,776,032 shares of common stock, par value $0.01 per share, outstanding as of April 22, 2020

www.sec.gov/ix?doc=/Archives/edgar/data/1018724/000101872420000010/amzn-20200331x10q.htm

Капитализация на 01.05.2020г: $1,140.22 трлн

Общий долг на 31.12.2017г: $103,601 млрд

Общий долг на 31.12.2018г: $119,099 млрд

Общий долг на 31.12.2019г: $163,188 млрд

Общий долг на 31.03.2020г: $155,966 млрд

Выручка 2017г: $177,866 млрд

Выручка 1 кв 2018г: $51,042 млрд

Выручка 2018г: $232,887 млрд

Выручка 1 кв 2019г: $59,700 млрд

Выручка 2019г: $280,522 млрд

Выручка 1 кв 2020г: $75,452 млрд

Прибыль 1 кв 2017г: $724 млн

Прибыль 2017г: $2,244 млрд (+$789 млн — бонус TCJA)

Прибыль 2017г: $3,033 млрд

Прибыль 1 кв 2018г: $1,629 млрд

( Читать дальше )

4 мая 2020г. НАСТРОЕНИЕ РЫНКОВ. Падение продолжается.

- 04 мая 2020, 09:51

- |

Настроение рынков сегодня негативное и об этом я говорил вчера в своем видео.

Если посмотреть на товарные рынки, то они окрашены в красный цвет. Единственный кто растет, так это палладий. Нефть стоит на месте в районе 26$.

Думаю сегодня американский рынок продолжит свое снижение. Целями, на которые стоит ориентироваться американскому рынку выступают уровни в диапазоне 2600-2700 по S&P500.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал