акции

АЛРОСА планирует добыть в 22 г не менее 32-33 млн карат

- 18 мая 2021, 17:43

- |

План по добыче на 2022 год будет уточнен в октябре, когда наблюдательный совет компании утвердит бюджет на следующий год.Наш текущий ориентир на 2022 год – добыть не менее 32-33 миллионов карат

источник

- комментировать

- Комментарии ( 0 )

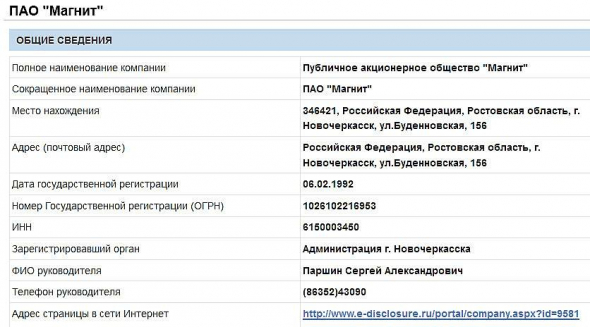

📉Акции Магнита упали почти на 3% после того как другой Магнит решил не выплачивать дивиденды

- 18 мая 2021, 17:41

- |

В ленте раскрытия в 16:46мск появилась информация о том, что СД ПАО «Магнит» принял решение не выплачивать дивиденды.

https://www.e-disclosure.ru/portal/event.aspx?EventId=smOUCW8YkE-C6L3PqWA2fRw-B-B

Участники форума акций Магнита моментально заметили подмену. Дивиденды не выплачивает другой Магнит, зарегистрированный в городе Новочеркасск:

( Читать дальше )

Реальный сектор vs. Техи

- 18 мая 2021, 17:28

- |

С начала года прошло уже почти пять месяцев — пора взглянуть на доходность S&P500 за этот период. Индекс прибавил +10.84%, но в этот раз рост был обеспечен отнюдь не FAANG или техами в целом, а реальным сектором экономики.

Несмотря на разговоры про переход к возобновляемым источникам энергии, про «смерть» обычного ритейла и хайп вокруг крипты и финтеха, инвесторы проголосовали ногами за нефтегаз, банки и ритейл. Можно справедливо заявить, что та же крипта выросла в десятки раз за тот же период — но мы предпочитаем активы, чья цена определяется объективными трендами, а не твитами эксцентричного миллиардера.

Стоит ли инвестировать в вышеперечисленные отрасли сейчас? Мы считаем, что период лёгких денег уже закончился, поэтому теперь инвестировать остаётся только в отдельные недооценённые истории. Среди таких можем отметить нефтесервисную компанию TechnipFMC (тикер: FTI), которая даже сейчас торгуется по неплохой цене. Долю финансового сектора в портфеле мы снизили, зафиксировав в апреле прибыль +21.40% по Ally Financial (тикер: ALLY).

( Читать дальше )

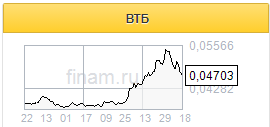

Спекулятивные движения в акциях ВТБ прекратятся после появления определенности с ГОСА - Финам

- 18 мая 2021, 17:28

- |

Отметим, что именно с 5 мая, когда стало известно о переносе, акции ВТБ начали корректироваться после существенного роста в апреле, драйвером которого стали сильные финансовые результаты банка. Я рассчитываю, что после появления определенности с ГОСА спекулятивные движения в акциях ВТБ прекратятся, и участники рынка будут больше обращать внимание на неплохие фундаментальные показатели банка.

В бизнесе ВТБ в этом году наблюдается четкая тенденция к улучшению, и это, на мой взгляд, стало основанием для столь существенной апрельской переоценки акций банка. Прибыль ВТБ в текущем году, по прогнозу менеджмента, вырастет до 250-270 млрд руб. (против 75 млрд руб. в 2020 году) на фоне позитивной динамики по всем основным направлениям деятельности и стабилизации качества кредитного портфеля. При этом банк пообещал продолжать направлять на дивидендные выплаты 50% прибыли, в результате чего размер дивиденда по итогам текущего года может подскочить в три раза. И при этом по основным мультипликаторам акции ВТБ продолжают торговаться с существенным дисконтом к аналогам – как российским, так и зарубежным.Додонов Игорь

Наша среднесрочная целевая цена акций ВТБ составляет 0,0601 руб., рекомендация – «Покупать»

ГК «Финам»

Дивиденды ФосАгро составят ₽105 на акцию

- 18 мая 2021, 17:15

- |

Внеочередное общее собрание акционеров, которое рассмотрит данный вопрос, пройдет 22 июня 2021 г. в заочной форме.

В качестве даты закрытия реестра для получения дивидендов Совет директоров рекомендовал установить 5 июля 2021 г.

источник

Цены на удобрения поддерживают ожидания рекордной EBITDA ФосАгро по итогам года и хороших дивидендов - Альфа-Банк

- 18 мая 2021, 17:09

- |

Компания сообщила о росте экспортных продаж на 6,7% г/г в 1K21, что влияет на размер оборотного капитала из-за увеличения сроков поставок. Это может оказать давление на СДП в 1К21. Мы также ожидаем, что капиталовложения за квартал будут выше г/г, но ниже к/к, что в итоге приведет к снижению СДП в годовом сопоставлении до 15,8 млрд руб. Мы ожидаем “чистый долг/EBITDA” на уровне 1,5x на конец квартала, что предполагает дивиденды в диапазоне 50-75% СДП, или 61-91 руб. на акцию.

В 2K21 цены на удобрения демонстрируют устойчивость после завершения основных сезонных закупок в Северном полушарии. Мы наблюдали незначительную (в однозначном выражении) коррекцию цен на удобрения после завершения сезонных закупок в США и Европе. Внимание сейчас обращено на Индию и Бразилию. Сложная эпидемиологическая ситуация в Индии предполагает перебои в производстве, что должно оказать поддержку импорту удобрений для обеспечения нормального уровня урожайности в сезон дождей. Рост посевных площадей в Бразилии также поддерживает ожидания сильных продаж в 2K21, в то время как Китай активно наращивает импорт сельхозпродукции. Импорт зерна в Китай вырос на 58% г/г в январе-апреле 2021, тогда как импорт сои увеличился на 17% г/г за аналогичный период.

Мы подтверждаем свой позитивный взгляд на акции «ФосАгро». Средние цены на DAP с начала года остаются выше прогнозного уровня в нашей финансовой модели ($490/т, FOB, Балтийское море). Цены на споте фиксируются в диапазоне $545-550/т, FOB Балтийское море., что поддерживает ожидания рекордно высокой EBITDA по итогам 2021 г. и хороших дивидендов.Красноженов Борис

Толстых Юлия

«Альфа-Банк»

Заявления менеджмента поддерживают перспективы среднесрочного роста Segezha Group - Альфа-Банк

- 18 мая 2021, 16:55

- |

В целом заявления поддерживают перспективы среднесрочного роста Segezha Group.Курбатова Анна

Воробьева Олеся

«Альфа-Банк»

Основные итоги интервью мы приводим ниже.

Движение в направлении более высокомаржинального продуктового микса. Компания планирует увеличить долю продукции с высокой добавленной стоимостью с тем, чтобы стимулировать рост EBITDA. Для сравнения отметим, что Segezha сейчас продает пиломатериалы по цене примерно $280/м*, тогда как цены на СLТ-панели и клееный брус составляют примерно 3500/м 3 (в 2,2 раза выше). Компания намерена как минимум удвоить показатель EBITDA через пять лет за счет роста масштаба производства, улучшения продуктового микса и повышения эффективности.

Сильная конъюнктура цен. Указанная цена реализации на пиломатериалы на уровне примерно $280/м^ (примерно 20 745 руб.) сигнализирует о продолжающемся восходящем тренде рыночных цен. Текущий уровень на 36% превышает уровень марта (16 643 руб./м*).

( Читать дальше )

Газпром сохранил ежегодный предел инвестиций - около ₽900 млрд, в октябре возможен пересмотр инвестпрограммы

- 18 мая 2021, 16:07

- |

В 2020 г. впервые мы уже верстали инвестпрограмму с горизонтов в три и прогнозом на пять лет. В этих планах у нас сохранится тренд на инвестиции и в добычу, и в транспортировку газа. Предел инвестиций примерно такой же мы планируем, как и в этом году — порядка 900 млрд руб. в год. Естественно, при годовом планировании, при утверждении годовой инвестиционной программы эти цифры могут некоторым образом измениться. Я не думаю, что они глобальным образом изменятся

Структура инвестиций «Газпрома» также будет сохранена — в проекты добычи планируется направлять 35-40% от инвестиционной программы, в транспортировку — 40-45%, около 10% — на объекты переработки, и еще около 10% — на прочие проекты.

На ближайшую среднесрочную перспективу порядка где-то 60% инвестиций у нас планируется осуществлять на востоке нашей страны — это Якутский, Иркутский центры газодобычи, Сахалин и все, что связано с этими проектами

о сроках ввода Южно-Киринского месторождения:

На сегодняшний день график реализации проекта не пересматривался. Идем в соответствии со строками реализации проекта

не планирует строительство новых трубопроводных мощностей для экспорта газа в Европу

В направлении Европы пока новых инвестиционных решение принято не было

планирует рост добычи газа в 2030 году на 23%

С учетом того, что добыча газа в 2019 году составила 500 млрд кубометров, а в дальнее зарубежье по трубопроводам было экспортировано 199 млрд куб. м, в 2030 году добыча «Газпрома» может вырасти до 615 млрд куб. м, экспорт — до 265 млрд куб. м.

«Освоение уникальной ресурсной базы и реализация ключевых инвестиционных проектов позволят компании обеспечить увеличение поставок газа на внутренний и внешний рынки

Потребление газа в России к 2035 году, согласно прогнозам «Газпрома», превысит 500 млрд куб. м. В 2020 году потребление газа в России составляло порядка 460 млрд куб. м. К 2024 году, по расчетам Газпрома, этот показатель достигнет 500 млрд куб. м.

начальник департамента 644 «Газпрома» Андрей Фик:

«По поводу изменения инвестиционной программы общества в 2021 году, (пересмотреть) можно будет, наверное, ближе к октябрю этого года. На сегодняшний день мы работаем в параметрах инвестпрограммы, которая утверждена советом директоров в декабре. Общий объем финансирования инвестпрограммы составляет чуть более 902 млрд руб.»

«Безусловно, инвестпрограмма нацелена на покрытие потребностей общества в реализации важнейших проектов, проектов пикового баланса, на обеспечение стратегических задач и целей компании. У нас есть потребности на дополнительные финансовые средства для реализации в рамках инвестиционной программы, но к анализу этих потребностей и возможностей компании мы подойдем чуть позже, это будет конец лета»,

источник

Магнит, магнит.. лучше посмотрите на новую эмблему Х5!

- 18 мая 2021, 16:01

- |

В логотипе больше не используется слово «retail». Новый логотип отражает выход бизнеса группы за пределы рынка ритейла и работу на более широком рынке еды, сообщила компания. Вместо оранжевой стрелки в логотипе X5 Group появился зеленый листок, символизирующий фокус на устойчивом развитии, свежесть, здоровье и заботу об экологии. «Устремленность листка вверх показывает лидерство, быстрый рост и развитие», — отмечает X5.

А я предлагаю вам посмотреть при этом на логотип Сбера! Нахожу нечто общее...

Мне представляется, что если ВТБ приобрел Магнит, то почему бы Сберу не приобрести Х5!

Вот такие вижу перспективы в русле последних тенденций по укрупнению торговых сетей!

Так властям легче и проще будет проводить политику по ценообразованию.

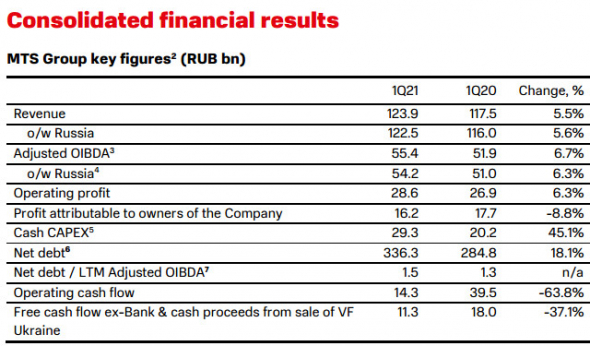

Прибыль МТС 1 кв МСФО -8,8%

- 18 мая 2021, 15:48

- |

Скорректированная OIBDA увеличилась на 6,7% — до 55,4 миллиарда рублей. Рентабельность этого показателя составила 44,7%.

Чистая прибыль (без учета неденежных показателей: курсовых разниц и операций с деривативами) выросла на 19,5% — до 21,2 миллиарда рублей.

МТС в 21 г ожидает роста выручки и OIBDA более чем на 4%, капзатраты на уровне 100-110 миллиардов рублей.

Чистая прибыль (с учетом неденежных показателей — курсовых разниц и операций с деривативами) снизилась на 8,8% — до 16,2 миллиарда рублей.

Капзатраты группы на конец первого квартала составили 29,3 миллиарда рублей,

чистый долг группы на конец первого квартала — 336,3 миллиарда рублей.

Рост выручки в РФ от мобильных сервисов в первом квартале составил 2,3% — до 82,3 миллиарда рублей. Рост выручки от фиксированных сервисов составил 4,4% — до 15,9 миллиарда рублей.

Доходы от продаж устройств и аксессуаров в отчетном периоде увеличились на 16,4% год к году и составили 15,5 миллиарда рублей, доходы от онлайн-продаж выросли в два раза — до 5,1 миллиарда рублей.

Абонентская база оператора по итогам квартала насчитывает 78,4 миллиона абонентов.

Количество абонентов ШПД составило 3,9 миллиона человек.

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал