акции рф

♟ EN+ - РУСАЛ: знакомство с алюминиевой матрешкой

- 17 июня 2021, 21:39

- |

Вчера мы решили поискать компанию, которую следующей взять на обзор. Уже стабильно несколько недель компании, на которые мы бы хотели взглянуть, никак не публикуют свежие годовые отчеты. Россети — нет, ПИК — нет, Эталон — нет, ну и так далее. Как говорится, в условиях отсутствия нормальных кандидатов берем то, что имеется.

В итоге мы остановили свой взор на алюминиевой отрасли

Как известно, в России данный металл производит только Русал. Однако помимо Русала существует еще другая компания — EN+. Кроме того, буквально месяц назад появилась новость, что Русал собрался создать новую компанию путем выделения активов с высоким углеродным следом в отдельную контору.❓ Что вообще все это значит? Как соотносятся эти компании? И с какой лучше начать?

Эти вопросы интересуют и нас, поэтому в данном посте мы вкратце объясняем, как устроен бизнес алюминиевой матрешки (Дерипашки), и постараемся решить, что будем разбирать.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Госкапитализм: шанс для патриотичных инвесторов или очередная профанация?

- 17 июня 2021, 14:01

- |

Итак, главной новостью про которую я хочу вам рассказать и которую хочу обсудить является распоряжение нашего правительства насчёт дивидендной политики кампаний с госучастием. А именно, с 1 июля такие кампании будут обязаны пускать не менее 50% своей прибыли на дивиденды, если иное не установлено актами Правительства РФ. Ссылка на документ

Первые мысли были очень оптимистичными. Я был бы рад получать стабильные дивиденды от кампаний с госучастием, потому что в моей голове участие государства это скорее стабилизирующий фактор и дополнительная опора нежели неэффективное управление. Начал я искать список кампаний которые подходили бы под эти критерии и нашел вот такую схему:

( Читать дальше )

Мой портфель акций на июнь 21 года

- 17 июня 2021, 12:31

- |

Таймфрейм 1 день, месяц, год.

Внутри дня торгую очень редко придерживаюсь долгосрочной стратегии с получением дивидендом, но в убыточных бумагах ради дивов не сижу.

В телегу t.me/batyatraderchat и сюда кидаю свои мысли по рынку акций, раз в неделю в месяц.

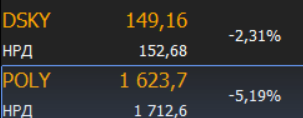

Вот скрины моего портфеля. Кому интересны мои мысли по рынку присоединяйтесь

( Читать дальше )

☠️ Операционная компания OZON была на грани ликвидации

- 13 июня 2021, 23:38

- |

Продолжаем обзор OZON и в этом посте остановимся на рисках инвестирования в компанию.

🌍 Крым

Интересный момент, но компания фактически работает в Крыму. Юридически это оформлено так, что существуютнекие посредники, которые доставляют в регион товары, заказанные на Озон. Не знаем, как дело обстоит на самом деле, но нам кажется, что здесь не все так просто. Хотя Озон не ожидает санкций за свою деятельность в Крыму, мы бы не стали списывать со счетов данный риск.

⛓ Страховка

В своем отчете Озон жалуется на то, что в России слабо развита страховая отрасль, из-за чего компания не может страховать определенные риски, например, ответственность перед третьими лицами, выход из строя серверов и т.д.

💸 Хроническая убыточность

Принимая во внимание быстрый рост компании,нельзя не посетовать на отсутствие прибыли. У Озона стабильно ( Читать дальше )

Докупаю акции РФ. Втб инвестиции. Дивиденды. Спекулятивный портфель. ИИС

- 12 июня 2021, 10:53

- |

Льготная ипотека: продлили и отменили одновременно

- 11 июня 2021, 18:29

- |

4 июня на Петербургском международном экономическом форуме Владимир Путин объявил о продлении льготной ипотеки ещё на год. Теперь льготная ставка будет 7%, а применить ее можно будет при сумме кредита не более 3 млн. руб. Решение спорное, и вот почему:

Новые условия не соответствуют изначальным целям. Программа льготной ипотеки решала две задачи — улучшала жилищные условия семей и поддерживала застройщиков на период пандемии. Ограничение суммы планкой в 3 млн рублей противоречит обеим целям. В городах-миллионниках купить сколько-нибудь нормальную квартиру за такую сумму почти невозможно — большинство даже однокомнатных квартир не проходит по цене, что нивелирует смысл льготной ипотеки и для покупателей, и для застройщиков.

Мы в InveStory считаем, что текущие полумеры — пауза для того, чтобы выработать меры поддержки строительной отрасли, которые не приведут к разгону инфляции. Рост спроса на недвижимость из-за льготной ипотеки за год привёл к противостоянию Правительства и Центробанка. Из-за дешевой ипотеки ЦБ вынужден проводить более жесткую денежно-кредитную политику, таким образом перекладывая издержки льготной ипотеки на плечи всей остальной экономики, тем самым ограничивая ее рост. Решение о продлении льгот в урезанном виде — компромисс, частично удовлетворяющий интересы большинства сторон: Правительство идет навстречу ЦБ, но формально не перестаёт отстаивать интересы ипотечников и застройщиков.

( Читать дальше )

Группа ПИК: Титан строительной отрасли

- 10 июня 2021, 18:09

- |

ГК ПИК — крупнейший российский застройщик с долей российского рынка 6.2%, рынка Москвы и области — 19%. В стадии строительства сейчас находится 5.9 млн. кв. м. жилья (это больше объёмов всего строительства в Республике Татарстан, Тюменской и Самарской областях вместе взятых), что в 2.2 раза превышает объёмы ближайшего конкурента — группы ЛСР. Девелопер специализируется на строительстве крупных типовых ЖК комфорт-класса в Москве и МО.

Чем может быть интересна инвесторам?

1. Вертикальная интеграция. Активы и опыт ПИК позволяют компании в полной мере использовать эффект масштаба. ПИК — вертикально интегрированный холдинг: в группу входят крупнейшее в мире проектное бюро, 4 железобетонных завода и множество производств, позволяющих значительно экономить на материалах и строительно-монтажных работах. При работе через проектное финансирование эффект масштаба так же выражается в дешевом и быстром доступе к заемным средствам — банки готовы предлагать наилучшие условия лидеру рынка.

( Читать дальше )

СБЕР сберегает силы для штурма исторического максимума?

- 10 июня 2021, 10:16

- |

Пока валютный рынок «спит» в ожидании сегодняшних данных по инфляции США и процентной ставки ЕЦБ, а криптовалюты «отходят» от майского нокдауна (подробнее о нем можно прочитать в нашем предыдущем обзоре по битку), решил вернуться к разбору фондовой секции. Долго выбирал инструмент для анализа, пока мне не позвонила милая девушка Лида и не предложила «сверхвыгодную кредитную карту на улучшенных процентах». От карты я вежливо отказался, но зато муки выбора разрешились сами собой. Так что, Коллеги, рад представить на Ваш суд мысли по «детищу Германа Оскаровича» — Сберкассе 21 века.

Фундаментум.

Сейчас в СМИ и по ТВ активно пропагандируется хорошая альтернатива банковским депозитам — покупка акций Российской фонды. Этический аспект затрагивать не буду — скажу лишь по-простому: «бесплатный сыр бывает только в мышеловке». Но сейчас речь не об этом — реклама своего эффекта добивается весьма эффективно и сейчас среди своего окружения (зачастую несвязанного с финансами ни под каким боком) слышу разговоры об открытии ИИС и начале покорения финансовых вершин. Такой приток новых душ на фондовый рынок и скупка всех значимых бумаг, в целом, вызывает рост российских эмитентов (и большое желание крупных участников на этом заработать...). Тем более, СБЕР все отлично знают и считают «Банком №1 всея Руси». А если добавить к этому регулярную выплату дивидендов, то для инвестора это настоящая «синекура».

( Читать дальше )

Самолет - самый амбициозный российский девелопер

- 09 июня 2021, 18:55

- |

ГК Самолет является одним из бенефициаров бума на рынке недвижимости. Компания обладает наибольшим земельным банком в России (20.2 млн. кв. м.) и занимает 4 место по объемам строительства. На текущий момент Самолет имеет 36 проектов в Москве и Московской области.

Чем может быть интересна инвесторам?

1. Перспективы. Планы ГК Самолет включают увеличение выручки в 4 раза и EBITDA в 6 раз в 2023 году. При этом, уже сейчас у компании есть все ресурсы для этого: богатый земельный банк, портфель проектов, опыт и доступ к дешевому проектному финансированию. За первый квартал Самолет уже перевыполнил свой план на 7% по выручке и на 35% по EBITDA.

2. Ценовой хедж. Самолет придерживается мягкой ценовой политики — средняя стоимость проданного кв. м. в Москве за 4 кв 2020 года составила 157 тыс. руб. против средних 180 по региону. Гибкость цен позволяет застройщику не только аккумулировать у себя менее платёжеспособную часть спроса, но и получать дополнительную маржу в случае дальнейшего увеличения цен. При охлаждении рынка часть более платёжеспособных покупателей перетекает в сегмент Самолета, тем самым делая Самолет краткосрочным бенефициаром кризиса на рынке недвижимости.

( Читать дальше )

✅ Небольшое обновление по ЭНЕЛ Россия и НМТП

- 08 июня 2021, 00:13

- |

⚡️Энел

Энел России уже второй раз продемонстрировала пренебрежительное отношение к интересам акционеров. Первый раз был, когда компания неожиданно объявила о продаже Рефтинской ГРЭС, второй — сейчас, когда компания отменила дивиденды за 2020г. Безусловно, мы считаем это ужасной политикой менеджмента.

Помнится, когда мы делали обзор на Энел, в комментарии нам писали, что, благодаря мажоритарному акционеру, миноритарных российских инвесторов «не кинут».Как оказалось, зря надеялись😂

Тем не менее не стоит долго горевать, нужно смотреть вперед и делать выводы. Сейчас компания стоит очень дешево, поскольку капитализация НИЖЕ балансовой стоимости (коеф. Тобина = 0,69). Азовская ВЭС уже в стадии запуска, а Кольская в активной фазе строительства. Да, обещали построить к концу 2021г, но коронавирус испортил планы, из-за чего срок сдачи перенесен на 2022г.

Мы считаем, что в скоро времени оскорбленные инвесторы забудут обиды и снова начнут смотреть на компанию с точки зрения покупок в свои портфели. Напомним, что Энел одна из немногих компаний, которая активно развивается

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал