акции США

Нефть Brent в четком нисходящем канале

- 31 октября 2025, 18:28

- |

Нефть Brent в нисходящем четком канале едет два года с 2023, а в нисходяще тренде с 2022 года — три года полных.

Скорее всего цена ткнется в нижнюю границу 48-52 и только оттуда оттолкнется в новый цикл с экстра-целями.

Нефтяные американские акции вверх — нефть вниз.

Принцип контринтуитивности Aromath — «Когда все наоборот».

И это традиционно взрывает не только мозг у неподготовленной публики.

Идеи озвучены на БМВ Аромат от 16.10.2025 и уже работают — нужно посмотреть здесь:

✅ Акции США (USA Stocks) и идеи с увеличенной доходностью теперь также в бот-таблице светофор Клуба — @Aromath_table_bot

✅ 5 инвестидей в американских акциях

(Смотреть на Ютуб или смотреть в ВК с тайм-кодами).

AROMATH — едко и метко о фондовом рынке.

- комментировать

- 353

- Комментарии ( 0 )

+80% дает заработать эта акция с апреля 🔥

- 30 октября 2025, 17:20

- |

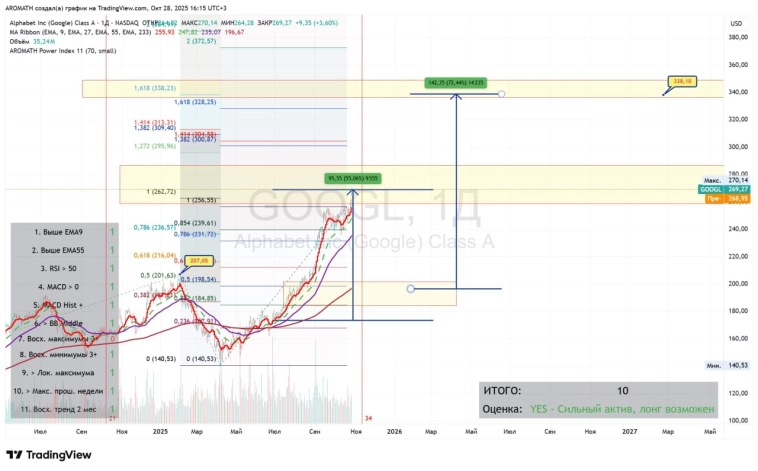

+55% прибавляет идея в Клубе по #Googl с летнего эфира 2025 и +80% с апрельского бадабума, когда Aromath четко обозначил строгий выкуп всего и вся с текущих цен в SP500 с экстра-целями по всем лидерам прежде всего.

Google едет всегда вслед за #MSFT Microsoft, это аксиома последних лет от Aromath по американскому рынку.

Если вдруг проспали Microsoft — всегда можно вдогонку торговать Google, времени дают достаточно обычно и часто.

Активы многие едут по трендам наверх без остановки сейчас, имеют индекс силы Aromath Power Index 💪 = 9-10.

Апсайды есть очень интересные.

Возможности есть всегда в большом количестве.

Парфа нужно использовать.

Что такое Парфа?

(Вбиваем в поиск в канале Парфа — читаем все посты по порядку, а затем можно посмотреть и видео на YouTube или VK).

Парфа (Принцип Активно Ребалансируемых Фондов Аромат) ловит рыбу там, где и когда она есть,

выбирая сначала лучший класс активов,

а затем и сами активы внутри приоритетного класса,

проводя нужные ребалансировки время от времени.

( Читать дальше )

Амбициозные планы или IPO OpenAI

- 30 октября 2025, 16:02

- |

🚀 OpenAI готовится к публичному размещению акций (IPO). По данным Reuters, подготовка к подаче документов может начаться в конце 2026 года, в рамках IPO планируется привлечь более $60 млрд. Если оно будет успешным, это станет одним из крупнейших публичных размещений в истории, а генеральному директор компании Сэм Альтман поучит значительный капитал для инициатив в области ИИ.

🔄 Эта новость последовала за крупной сделкой с Microsoft 28 октября 2025 года, которая увеличила оценку OpenAI до $500 млрд. Сделка устранила модель компании с «ограниченной прибылью» и предоставила некоммерческой материнской компании OpenAI около трети собственности, а также варранты, зависящие от достижения искусственного общего интеллекта (AGI).

AGI считается святым Граалем ИИ — таким интеллектом, который не просто превосходит все возможные модели в тестах, но может, в теории, превзойти человеческий мозг в способности к мышлению и обучению.

💬 Онлайн-дискуссии о потенциальной оценке OpenAI в триллион долларов уже бурлят в X (ранее Twitter), где пользователи спорят, означает ли это пик золотой лихорадки ИИ или начало новой главы в истории человечества. Критики выражают опасения по поводу завышенных оценок, в то время как сторонники видят в этом доказательство устойчивой значимости ИИ.

( Читать дальше )

Американские акции для российских трейдеров: что за сюрприз приготовил Telegram?

- 30 октября 2025, 14:08

- |

Пока в столице буйным цветом сияла конференция Смартлаба, где инвесторы дружно рвали волосы на голове из-за превосходства облигаций над акциями в наше непростое время (вот и весь секрет отражающих солнечный свет светлых голов, и никакой подоплёки про равнение на Пригожина), информационное пространство в очередной раз разорвало. На этот раз не бомбой, скорее гранатой. Но инвест-СМИ вознесли эту историю как можно выше на флагшток. Итак, наберём побольше воздуха в грудь. Телеграм открыл торги американскими акциями!

Никто не избежал горячей темы. Форбс:

( Читать дальше )

Сегодня заседание ФРС: как "читать" заявление Пауэлла

- 29 октября 2025, 19:34

- |

Всем читателям нашего блога хорошего вечера и попутного тренда!

Сегодня у нас на календаре нет, не третье сентября (как быстро бежит время!) — 29 октября, а значит в 21-00 и 21-30 по мск — американский «ЦБ» — ФРС вместе со своим председателем Джеромом Пауэллом выйдут на сцену «управлять рынками». Давайте поподробнее разберем — чего можно ждать от них сегодня и на что это может непосредственно повлиять.

Федеральная резервная система США сегодня объявит решение по ставке — базовый сценарий предполагает снижение на 0,25% с 4,25% до 4,00% (по данным известного портала CME Group — FedWatch такая вероятность выше 99%!) . Это важный момент для всех рынков: от доллара и облигаций до акций и криптосекции.

Что действительно важно в заявлении ФРС❓

Рынок заранее закладывает само снижение — оно уже «в цене». Главная интрига — риторика Джерома Пауэлла. Инвесторы читают не только цифры, но и тон высказываний.

Вот ключевые сигналы, за которыми стоит следить:

( Читать дальше )

Рост на рынке США продолжится

- 29 октября 2025, 10:47

- |

META 950-1050$

AAPL 360-395$

AMZN 350$

NVDA 300$

markets report 27/10/25

- 27 октября 2025, 11:05

- |

Всем понедельник! Выпуск 408

Начинаем с нашего родного рынка, который за прошедшую неделю растерял весь позитив и вернулся на уровни, предшествовавшие телефонному разговору 2х президентов, который потом дал сильный импульс нашему фондовому рынку. Виной тому все та же геополитика, да и просто логика процессов, говорящая о том, что все порешать сразу, классно, четко и правильно можно только в идеальном мире, а мы живем не в нем. Тут еще куча не решенных вопросов, вроде как отмен, а потом переносов встреч президентов, да и просто фэйкновостей, которые тем не менее мотают рынок туда сюда, потому что все на нервах. Рынку и его участникам нужно больше конкретики и больше позитивных договоренностей чтоб продолжить подобные импульсы дальше наверх, когда подобного контента не поступает, а поступают переносы, сомнения и дополнительные хоть и пофигувсемнанихсанкции, то наш рынок отыгрывает все назад.

Ключевой новостью конца недели было очередное заседание ЦБ, где он объявил о снижении ключевой ставки на 0,5 п.

( Читать дальше )

Взрывная неделька намечается

- 26 октября 2025, 07:41

- |

Обзор рынка США

Фаза Рынка: Долгосрочный восходящий тренд 20 мес., среднесрочный 7д.

Индекс S&P 500 достиг нового исторического максимума. Краткосрочная коррекция закончилась, растущий тренд восстановился. Не смотря на негатив и “пугалки” в новостях рынок оценивает будущее Америки довольно-таки хорошо. На следующей неделе начнётся сезон отчётности — ожидаем интересных движений.

Индекс RSP (равновзвешенный S&P 500)не разделил эйфории S&P 500. Видим плавное движение к своим максимумам, будто Трампо-коррекции и небыло вовсе. Индекс выглядит позитивно, тренд роста восстановлен.

( Читать дальше )

Инвесторы, стремящиеся получить прибыль когда американские акции растут, а потери на рынке казначейских облигаций остаются под контролем, могут рассмотреть стратегию игры на понижение доллара

- 22 октября 2025, 09:26

- |

Инвесторы, стремящиеся получить прибыль в условиях, когда американские акции растут, а потери на рынке казначейских облигаций остаются под контролем, могут рассмотреть стратегию игры на понижение доллара, согласно новому исследованию, опубликованному Morgan Stanley.

В ходе анализа восьми сценариев, включающих взаимосвязь американской валюты с ежедневной доходностью индекса S&P 500 и эталонных 10-летних казначейских облигаций, Morgan Stanley обратил внимание на динамику доллара по отношению к другим активам. В начале года доллар упал вместе с акциями, отклонившись от своей традиционной роли валюты-убежища. Однако с тех пор отрицательная корреляция между долларом и акциями вернулась: индекс S&P 500 достиг нового рекорда в начале текущего месяца, несмотря на слабую динамику американской валюты.

«Корреляция доллара с риском и процентными ставками со временем менялась», — отмечают Молли Николин и Эндрю Уотрус в отчёте от 20 октября. «Идентификация повторяющихся паттернов позволяет инвесторам выявлять закономерности в макроэкономических циклах».

( Читать дальше )

Белый дом проведет IPO ипотечных гигантов Fannie и Freddie в конце 2025 года

- 21 октября 2025, 18:13

- |

Администрация президента США Дональда Трампа готовит план по выводу ипотечных гигантов Fannie Mae и Freddie Mac на биржу уже к концу 2025 года, сообщил директор Федерального агентства по финансированию жилья Уильям Пулте.

По его словам, Трамп рассматривает возможность первичного публичного размещения акций, чтобы завершить более чем 15-летний период федерального контроля над компаниями. Он подчеркнул, что глава Белого дома «принял правильное решение не проводить размещение в свой первый срок, но теперь намерен реализовать этот шаг».

Fannie Mae и Freddie Mac, находящиеся под управлением правительства США с 2008 года, играют ключевую роль в жилищном секторе страны. Они выкупают ипотечные кредиты у банков, конвертируют их в ценные бумаги и направляют полученные средства на выдачу новых кредитов, что способствует доступности жилья для американцев.

Обсуждаемые планы предполагают, что совокупная рыночная стоимость Fannie Mae и Freddie Mac может превысить $500 млрд, а само размещение акций способно привлечь около $30 млрд. Эти средства помогут укрепить капитал компаний и снизить нагрузку на федеральный бюджет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал