акции США

Война приведет к кризису?

- 21 февраля 2022, 11:32

- |

Сегодня фондовые биржи США работать не будут.

В США будут праздновать день рождения первого президента страны – Джорджа Вашингтона.

Поэтому немного поразмышляю на тему американских акций и основных рисков.

Сейчас индекс S&P500 выглядит устойчиво. Со своих максимумов он упал всего на 9%.

Но отдельные акции из индекса продолжают сильно падать. Facebook и Netflix упали в 2 раза и продолжают падение. На прошлой неделе еще 20 акций упали более чем на 15%: Roku (ROKU), Fastly (FSLY), DraftKings (DKNG), Albemarle (ALB), Paramount Global (PARA) и др.

В общем за кулисами индекса скрывается сильный обвал многих акций.

Касательно рисков.

Сейчас в инфопространстве доминируют 2 темы: ужесточение политики ФРС и военный кризис в Украине.

Тема Covid-19 почти ушла из новостей.Все западные СМИ как по команде переключились на новую страшилку.

( Читать дальше )

- комментировать

- 3.9К

- Комментарии ( 10 )

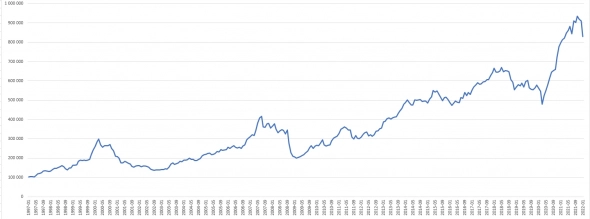

Объем маржинальных сделок за Январь 2022.

- 21 февраля 2022, 06:21

- |

В моем телеграмм канале t.me/PortfolioUSA я чаще публикую свои наблюдения относительно рынка и там же вы сможете посмотреть результаты моего инвестирования.

Illumina прогнозирует замедление темпов роста выручки в 2022 г., акции упали на 13%

- 20 февраля 2022, 12:57

- |

Illumina (ILMN) опубликовала отчёт за 4 кв. 2021 г. (4Q21) 10 февраля. Выручка подскочила на 25,2% до $1,19 млрд. Напомним, по итогам 3Q21 было $1,1 млрд. Скорректированная прибыль на 1 акцию (adjusted EPS) составила $0,75 по сравнению с $1,22 в 4Q20. Аналитики в среднем ожидали, что выручка будет $1,12 млрд и adjusted EPS $0,49.

За 2021 г. выручка выросла на 39,7% до $4,53 млрд, выше прогнозов компании. Скорректированная валовая маржинальность (Non-GAAP gross margin) 71,3% против 69% годом ранее. Продуктовая выручка (product revenue) взлетела на 45% до $3,97 млрд. Сервисная и прочая выручка прибавила 11% и составила $558 млн. Свободный денежный поток (FCF) упал до $337 млн против $891 млн в 2020 г. Денежные средства и эквиваленты на конец года $1,33 млрд. Чистый долг $356 млн, годом ранее чистый долг был отрицательный. Это связано со сделкой поглощения компании GRAIL, занимающейся тестами на рак, на которую Illumina истратила $3,1 млрд денежными средствами.]

( Читать дальше )

Обвальные падения этих акций продолжатся / Какие компании больше не будут расти

- 20 февраля 2022, 12:22

- |

— Разобрали, от каких акций теперь точно стоит избавляться и остались ли интересные темы для инвестиций

— Пробежались по позитивным новостям из Китая и сделали выводы для инвесторов

Приятного просмотра и воскресенья :-)

Инвестирование в акции киберспорта?

- 18 февраля 2022, 12:31

- |

Продолжаю свои теоретические изыскания по альтернативным инвестициям и делюсь новостями (invteapot) и своими соображениями

Киберспорт — соревнования между командами по видеоиграм и их трансляции набирает популярность среди миллионов зрителей

С одной стороны зачаточное состояние отрасли и неопределенность, связанная с коронавирусом, затрудняют объективную оценку инвестиций

С другой стороны, киберспортивный и игровой видеоконтент уже имеют аудиторию, которая приближается к полумиллиарда человек, глобальный спрос на игровой и киберспортивный контент, вероятно, продолжит расти еще долго после того, как пандемия утихнет

Киберспортивные компании зарабатывают деньги на сделках по продаже прав на вещание, продаже товаров, продаже билетов на живые мероприятия, спонсорстве и рекламе, также продажей эксклюзивных права на управление киберспортивными командами в официальных лигах

( Читать дальше )

Американские акции, которые шортят сильнее всего

- 17 февраля 2022, 16:57

- |

Рассмотрим против каких секторов и бумаг делали ставки инвесторы в начале февраля на американском рынке, в чем может быть причина и как это можно использовать.

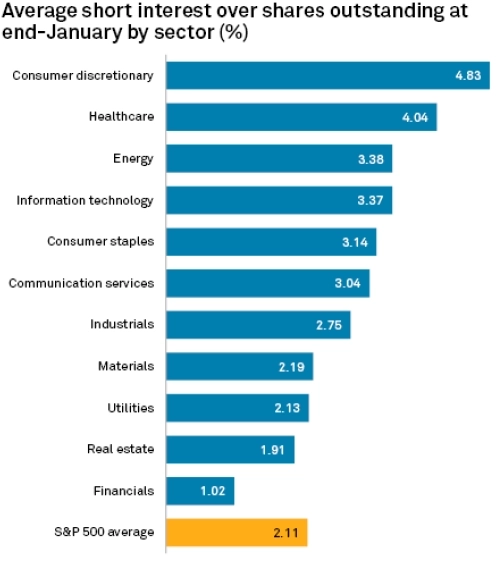

Несмотря на резкое снижение индекса S&P 500 в январе, процент открытых коротких позиций против широкого рынка на начало февраля был меньше по сравнению с началом 2020 г. — 2,11% против 2,94% соответственно.

Какие сектора шортят

Больше всего инвесторы ставили против сектора циклических потребительских товаров (consumer discretionary). Процент коротких позиций достиг 4,83%, что стало максимальным значением за последний год. Далее шли сектора здравоохранения (healthcare) и энергетики (energy) — 4,04% и 3,38% соответственно. При этом по энергетическому сектору short interest вырос до максимальных значений за последние 12 месяцев.

Главной причиной, по которой инвесторы активно шортили производителей циклических потребительных товаров, скорее всего, является самый большой скачок инфляции за последние 40 лет и общее снижение уверенности потребителей.

( Читать дальше )

Протокол Федерального комитета по открыты рынкам.

- 17 февраля 2022, 07:30

- |

Вчера был опубликован пресс-релиз протокола Федерального комитета по открыты рынкам.

ПРИНЦИПЫ УМЕНЬШЕНИЯ РАЗМЕРА ФЕДЕРАЛЬНОГО РЕЗЕРВА

Федеральный комитет по открытым рынкам согласился с тем, что в настоящее время уместно предоставить информацию о планируемом им подходе к значительному сокращению размера баланса Федеральной резервной системы. Все участники согласились со следующими элементами:

- Комитет рассматривает изменения в целевом диапазоне ставки по федеральным фондам как основное средство корректировки курса денежно-кредитной политики.

- Комитет определит сроки и темпы сокращения размера баланса Федеральной резервной системы, чтобы способствовать достижению целей максимальной занятости и стабильности цен. Комитет ожидает, что сокращение размера баланса Федеральной резервной системы начнется после того, как начнется процесс увеличения целевого диапазона ставки по федеральным фондам.

- Комитет намеревается сократить запасы ценных бумаг Федеральной резервной системы с течением времени предсказуемым образом, прежде всего за счет корректировки сумм, реинвестированных основных платежей, полученных от ценных бумаг, хранящихся на системном счете открытого рынка (SOMA).

- Со временем Комитет намеревается поддерживать авуары ценных бумаг в количествах, необходимых для эффективной и действенной реализации денежно-кредитной политики в режиме достаточных резервов.

- В более долгосрочной перспективе Комитет намеревается держать главным образом казначейские ценные бумаги в SOMA, тем самым сводя к минимуму влияние авуаров Федеральной резервной системы на распределение кредита между секторами экономики.

- Комитет готов скорректировать любые детали своего подхода к уменьшению размера баланса в свете экономических и финансовых изменений.

( Читать дальше )

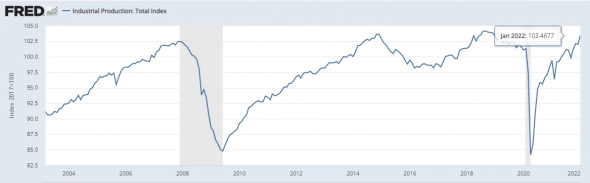

Обновился индекс промышленного производства

- 17 февраля 2022, 06:34

- |

Обновился индекс промышленного производства. Он вырос +1,4%.

Бизнес расширяется и объем новых открытых вакансий, про которые я писал ранее это подтверждает.

Roblox: убыток вдвое выше ожиданий, акции распродают. Стоит ли выкупать просадку

- 16 февраля 2022, 18:10

- |

Главное в отчете

— Ежедневное число пользователей за год выросло на треть;

— Убыток почти в 2 раза превысил консенсус-прогноз, выручка тоже хуже ожиданий;

— Бумаги провалились после отчета, потеряв весь февральский прирост.

Финансовые показатели

— Четвертый квартал

- Выручка $568,8 млн (+83% год к году, но консенсус закладывал существенно больше — $763,3 млн (Refinitiv);

- Убыток на акцию 25 центов против ожидаемых 13,7;

- Операционный денежный поток — $122,2 млн; чистый — положительные $77,3 млн, в основном за счет новых заимствований (выпуск бондов с погашением в 2030 г.);

- Среднее число активных пользователей (DAU) выросло на 33% год к году и составило 49,5 млн человек;

- Выручка от продажи виртуальных услуг выросла на 20%, до $770,1 млн (не вся она попадает в выручку), средние траты одного активного пользователя — $15,6

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал