акции РФ

Рынок РФ: что нас ждёт 25 Мая 2023 г.

- 25 мая 2023, 09:01

- |

IMOEX: +0,50% $=80.4

🕯Что нового?

Нефтяные котировки ускорили подъем после публикации еженедельных данных о состоянии запасов топлива в США. При этом рынок акций РФ обновил пик индекса МосБиржи, а ЦБ РФ решил не продлевать регуляторные послабления для банков, которые по плану заканчивают свое действие в I полугодии. Чистая прибыль банков РФ в апреле составила 224 млрд рублей, снизившись на треть по сравнению с результатом марта, когда кредитные организации получили 330 млрд рублей. За четыре месяца банковский сектор заработал уже 1,1 трлн рублей.

Банки продолжают быть интересными для инвестором, но риски геополитики очень высоки. Помним о рисках!

Совет директоров En+ Group рекомендовал не выплачивать дивиденды за 2022 г. А Совет директоров ПАО АФК «Система» рекомендовал акционерам утвердить размер дивидендов по итогам 2022 года в 0,41 рубля на обыкновенную акцию, говорится в сообщении корпорации. Годовое собрание акционеров, на котором будет рассмотрен вопрос о дивидендах, состоится 30 июня.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

🟡 Отчет Тинькофф по МСФО оправдал высокие ожидания инвесторов

- 24 мая 2023, 21:16

- |

Читайте полный обзор Тинькофф-банка в моем ТГ-канале: https://t.me/Vlad_pro_dengi/247

1️⃣ Чистая прибыль банка за 1-й квартал составила 16,2 млрд руб. Я почти попал, прогнозировал от 17,7 до 19 млрд руб., с прогнозом сопоставимо.

2️⃣ Чистый процентный доход = 46,9 млрд руб. (в среднем за квартал в 2022 году было 36 млрд руб.)

3️⃣Чистый комиссионный доход = 16,4 млрд руб. (в среднем за квартал в 2022 году было 21 млрд руб., тут ниже), банк объясняет это тем, что в прошлом году чаще меняли валюту.

4️⃣Собственный капитал Тинькофф Банка вырос до 219 млрд руб. (было 206 млрд руб. на конец года)

5️⃣Рентабельность капитала (ROE) восстановилась до 30%, это % прибыли от собственного капитала банка, показывает, насколько хорошо банк делает деньги. У Тинькофф он лучший в секторе, для примера, даже у Сбера 25% по итогам 1-го квартала, у остальных ниже 20%.

Держу позицию по Тинькофф, средняя 2 788 (виртуальная прибыль + 16%). Сохраняю цели в 3 500 и 4 200 руб. за 1 акцию.

P.S. Прямо год банковского дела в России, очень уверенно себя чувствует банковский сектор, еще и Сбер за 11 торговых сессий (!) закрыл дивидендный гэп после рекордных (!) дивидендов, акции торгуются по 243 руб. за штуку. Дивиденды начали выплачивать, так что скоро должны прийти.

( Читать дальше )

Whoosh разбор компании.

- 24 мая 2023, 14:45

- |

Кого-то раздражают самокатчики на тротуарах, а для кого-то это бизнес. Меня раздражают, но сегодня непредвзято посмотрим на бизнес-модель Whoosh, крупнейшего кикшеринга в России. Компания не так давно провела IPO и сейчас бумаги торгуются на 5% ниже цены размещения.

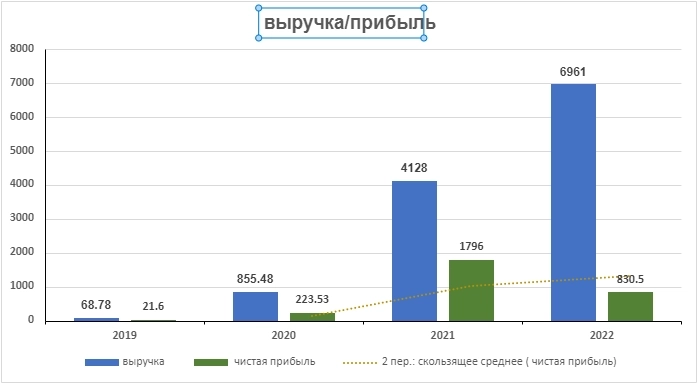

Начнём с показателей за 2022 год.

Выручка продолжила рост за счёт расширения бизнеса, новых городов присутствия и расширения парка на 45000 единиц, как раз за счёт средств с IPO. Чистая прибыль при этом упала год к году ввиду затрат на IPO и были выплачены опционы менеджменту. Так же в этом бизнесе всегда будет высокая амортизация, самокаты часто ломаются, требуют ремонта, а срок эксплуатации примерно 4–5 лет. Но при этом бизнес маржинальный, один самокат окупается в среднем менее двух лет.

Долг на комфортных уровнях, в районе одной годовой прибыли. Соотношение капекса и операционных денежных потоков растёт симметрично.

( Читать дальше )

markets report 24/5/23

- 24 мая 2023, 09:18

- |

Всем середина недели!

Российский фондовый рынок и самая его хайповая бумага GAZP вчера существенно просела на 3,5% после того как совет директоров призвал не выплачивать очередные дивиденды. Новость негативная как для компании, так и для рынка, но не ужасная. Что касается самого Газпрома у рынка память хорошая, и он помнит кидок с дивами в прошлом году, нужно сказать что на эти дивы не так уж и надеялся, плюс еще будет собрание акционеров с госудаством во главе и окончательное решение. ЗАмперд газовой монополии вообще дал комментарий типа «перебьетесь и так заплатили рекордные дивы в последний заход».

На самом деле понятно что ситуация у Газпрома сильно поменялась. В прошлом году монополия получила рекордную прибыли и после кидка, все-таки рекордные дивы выплатила, но осадок остался и котировкам ни отчетность, ни выплата сильно не помогли. GAZP все ближе спускается к локальным минимумам, а вчерашний отказ от дивов только помогает. НО самое главное газ после 10 кратного роста так же 10ти кратно сложился и продолжает падать в цене, что не сулит для акций GAZP много хорошего, плюс у компании предстоят существенные капвложения в связи с восточными направлениями, поэтому большинство аналитиков не верят в какой-либо рост, больше надеются на боковик.

( Читать дальше )

Дивиденды Газпрома, Газпромнефти и ВТБ

- 24 мая 2023, 07:35

- |

📰 Вчера было много новостей на рынке, разберем главные

1️⃣ Газпром не выплатит дивиденды за вторую половину 2022 года.

Мой вывод из поста про дивиденды Газпрома от 16 мая: «Считаю, что, если Газпром вообще хоть что-то заплатит в виде дивидендов за вторую половину 2022 года – уже хорошо. Не думаю, что дивиденды превысят 10 руб. на 1 акцию».

Пост вот тут: t.me/Vlad_pro_dengi/299

Резюме: ожидаемое решение, могли дать мало, либо отказаться от выплаты, решили отказаться. По Газпрому вышла отчетность по МСФО за 2022 год, поэтому в ближайшее время сделаю апдейт обзора компании.

2️⃣Газпромнефть выплатит дивиденды 12,16 руб. на 1 акцию за 4-й квартал 2022. Это 2,4% доходности к текущей цене акций.

Мой вывод по дивидендам из обзора компании от 3 мая: «У меня нет уверенности в том, что компания выплатит высокие дивиденды по итогам последнего квартала 2022 года. Может и вообще не заплатить».

Резюме: Газпромнефть уже заплатила высокие дивиденды за 9 месяцев 2022 года (69,78 руб. на 1 акцию или 13,6%), поэтому низкие дивиденды за 4 квартал — решение ожидаемое, но рынок ждал большего. Поэтому акции и упали с 550 на 512 руб. Но я считаю и этот уровень дорогим для покупок. Обзор компании можете прочитать вот тут: t.me/Vlad_pro_dengi/268.

( Читать дальше )

📈Обзор Новатэка. Компания будущего, в которую я верю (часть 1)

- 23 мая 2023, 21:27

- |

Подпишитесь на мой ТГ-канал, чтобы не пропустить вторую часть обзора: t.me/Vlad_pro_dengi

Новатэк – частная нефтегазовая компания полного цикла, занимается разведкой, добычей, переработкой и реализацией нефти и газа.

В условиях, когда только Газпром имеет доступ к трубопроводному экспорту, Новатэк делает ставку на продажу газа в России, и экспортные поставки СПГ (сжиженного природного газа) танкерным флотом.

💡Идея компании — наращивать выручку и прибыль за счет строительства новых заводов по производству СПГ и увеличению экспорта, танкер — не труба, переориентировать поставки можно очень быстро.

🤵♂️Состав акционеров Новатэка — Л. Михельсон (24,76%), Г. Тимченко (23,49%), французская Total (19,4%), Газпром (9,99%), остальные акции находятся в свободном обращении.

Новатэк в первую очередь газовая компания, в структуре выручки за 2021 год продажа газа (природного, сжиженного углеводородного, газового конденсата и прочих продуктов переработки газа) составляет почти 70%, еще 11% — сырая нефть, а 18% — нефтепродукты.

( Читать дальше )

Газпром - цели снижения.

- 23 мая 2023, 10:15

- |

В отличие от многих активов #gazp упорствует и хочет выполнить коррекцию по всем правилам. Снижение в заключительной волне Y продолжается. И есть шансы достигнуть уровня 50% по Фибо.

Но глубже – вряд ли. На индикаторе уже развивается дивергенция. Да и общий рынок толкает вверх. К ГОСА (30 июня) активу нужно успеть обновить максимум. И завершить формирование диагонали волной (5).

Южный Капитал |Telegram | Youtube |Instagram

Какие еще компании могут объявить большие дивиденды

- 22 мая 2023, 14:57

- |

Многие российские компании уже дали рекомендации по дивидендам за 2022 г. Сезон в целом радует выплатами. Крупные дивиденды рекомендовали Сбербанк, ЛУКОЙЛ, Банк Санкт-Петербург, Башнефть, ЛСР, МТС и другие.

При этом еще остаются компании, которые не определись с дивидендами за прошлый год. В данном материале мы отобрали бумаги, которые могут порадовать акционеров крупными выплатами.

Газпром

(Продавать. Цель на год 190 руб. / +8%)

Вероятность выплаты дивидендов: высокая

Вероятность высоких дивидендов: низкая

Газпром выплатил крупные дивиденды за I полугодие 2022 г. Во II полугодии 2022 г. цены на газ и объемы экспорта в дальнее зарубежье значительно снизились, а налоговая нагрузка — выросла. Аналитики БКС Мир инвестиций ожидают итоговые дивиденды Газпрома в размере 8 руб. на акцию, по текущим ценам это около 4,6% дивидендной доходности.

Есть возможность, что Газпром может нарастить дивиденды за счет увеличения коэффициента дивидендных выплат. В этом был бы заинтересован крупнейший акционер компании — государство. Однако такой сценарий маловероятен.

( Читать дальше )

Мосбиржа опубликовала отчет за 1-й квартал. Порадовала!

- 22 мая 2023, 13:10

- |

Ключевые показатели:

📍Выручка: 23,2 млрд руб. (в среднем за кв. в 2021 году = 20,9 млрд руб.)

📍Комиссионные доходы: 9,96 млрд руб. (в среднем за кв. в 2021 году = 9,4 млрд руб.)

📍Процентные доходы (за вычетом расходов): 13,7 млрд руб. (за прошлый год было всего 14)

📍Чистая прибыль: 14,3 млрд руб., это рекорд за все время, приложил картинку от БКС, посмотрите динамику, впечатляет

📍Net Margin (соотношение прибыль / выручка): 61,6% (тоже рекордное соотношение, для Мосбиржи нормальный показатель в 50%).

Резюме: невероятный 1-й квартал для Мосбиржи. Я прогнозировал 30 млрд руб. прибыли за год, получили уже 47,6% от этого объема. Невероятный он из-за большого кол-ва процентных доходов компании, я не уверен, смогут ли они и дальше сохранять такой уровень процентных доходов, поэтому скорее думаю, что во 2-4 кв. прибыль снизится. Комиссионные доходы также в рамках позитивного прогноза. Еще и нарастили собственный капитал со 176 до 191 млрд руб.

Подпишитесь и читайте полный разбор Мосбиржи в моем ТГ-канале: t.me/Vlad_pro_dengi/280, подтверждаю свои выводы, цель 145.

( Читать дальше )

АФК Система - акции могут прибавить 25 %

- 22 мая 2023, 07:35

- |

Бизнес компании развивается планомерно, активы диверсифицированы, финансовая отчетность положительная, стоимость акций при этом на уровне 2019г -2020 г

Рост стоимости акций до 20 руб. видится вполне логичным

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал