акрон

Усиленные Инвестиции: обзор за 3 - 10 апреля

- 13 апреля 2020, 12:18

- |

- Норникель вырос на 8.5% против индекса МосБиржи +4.1%, несмотря на укрепление рубля. Позитивен рост цен на никель, платину и медь. Негативно снижение цен на палладий, удорожание мазута и повышение стоимости электричества в Восточной Сибири. Целевая цена снизилась на 4%, потенциал роста уменьшился на 12%. На неделе были совершены покупки. Норникель рекомендовал финальные дивиденды за 2019 год в размере 557.2 рубля на акцию (Металлоснабжение и сбыт).

- Полиметалл вырос на 8.5%, несмотря на укрепление рубля. Позитивен рост цен на золото и серебро. Негативно повышение оптовых цен на дизельное топливо в РФ. Целевая цена снизилась на 4%, потенциал роста уменьшился на 12%.

- Фосагро прибавил 4.6%, несмотря на укрепление рубля. Позитивно удорожание карбамида и снижение стоимости газа в РФ. Негативно удорожание электричества. Целевая цена снизилась на 9%, потенциал роста уменьшился на 13%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости компаний — обзоры прессы перед открытием рынка

- 13 апреля 2020, 09:17

- |

Российский рынок набычился. За две недели нерезиденты вернули в акции $110 млн

После бегства в марте международные инвесторы начали наращивать вложения в российский фондовый рынок. За минувшую неделю объем инвестиций составил $40 млн, а за две недели — более $110 млн. Обещания крупнейших производителей нефти обсудить вопрос снижения объемов добычи сырья вновь сделали российский рынок акций привлекательным. Однако стартующий сезон отчетностей на фоне ухудшения прогнозов компаний на этот год может привести к новой волне распродажи.

https://www.kommersant.ru/doc/4320678

Химики и металлурги просят правительство помочь с долгами

10 апреля профильные комиссии РСПП вместе с основными российскими производителями минудобрений («Уралхим», «Фосагро», «Акрон» и «Еврохим»), металлургами и горнодобывающими компаниями (Сибирская угольно-энергетическая компания, Уральская горно-металлургическая компания, «Полюс», «

( Читать дальше )

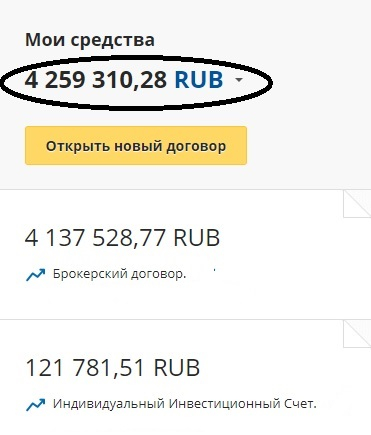

❤ На пенсию в 65(60). Четвертой планки не было. Покупаю, как обычно, на 3 тыра от ЗП. Дивидендов особо не жду, но будет приятно, если будут платить

- 10 апреля 2020, 12:51

- |

Кризис идет и цветет! Я на фондовом рынке РФ с 1992 г., времен ваучерной приватизации. На рынке недвижимости Уфы с августа 1993 года.

На бирже (ММВБ, Мосбиржа) с 2006 г. Поэтому пережил падения фондового рынка РФ: 1998, 2009, 2010, 2011, 2014, 2017, 2018.

Теперь 2020 г.

smart-lab.ru/profile/Elshet1969/

Я пишу по 2 причинам на смарт-лабе

1. Причина самая важная, поступление дивидендов. Статью всегда пишу после получения дивидендов. В этом году особо не жду,

если заплатят, будет «чудо». Интересно, заплатит ли Акрон в отведенные 25 дней. Эти акции «есть у меня».

2. В кризис пришлось покупать чаще, чем 1 раз в месяц (после перечисления с ЗП 3 тыр.). Сработала моя «планка». Об этом ниже.

Первая, вторая планка:

smart-lab.ru/blog/602462.php

Третья планка:

smart-lab.ru/blog/604669.php

Сработало 3 планки, 4 пока не случиЛОСЬ.

( Читать дальше )

Газпром - в марте купил на бирже столько газа, сколько продал

- 02 апреля 2020, 11:14

- |

Объем торгов газом на СПбМТСБ в марте 2020 года снизился до 1,478 млрд кубометров — с 1,845 млрд куб. м в феврале 2020 года.

В марте 2020 года к газовой секции СПбМТСБ в качестве посетителя (то есть минимум на год) присоединилось ПАО "Акрон" и купило первые символические 1,5 млн кубометров. Этот крупный потребитель газа ранее ни разу не покупал его на бирже с начала работы секции в 2015 году.

источник

===Операции с акциями AKRN

- 30 марта 2020, 22:50

- |

Эмитент: Акрон

Тикер акций: AKRN

Кто продает? ПАО «Акрон»

Кто покупает? Публичное акционерное общество «Дорогобуж»

Количество акций до сделки: 3,7006%

Количество акций после сделки: 6,4144%

. Количество голосующих акций эмитента, приобретенных соответствующей организацией: 1 100 000 шт. (2,7138%).

Дата события: 27.03.2020

Дата публикации: 30.03.2020 11:33:00

Ссылка на сообщение: http://www.e-disclosure.ru/portal/company.aspx?id=357

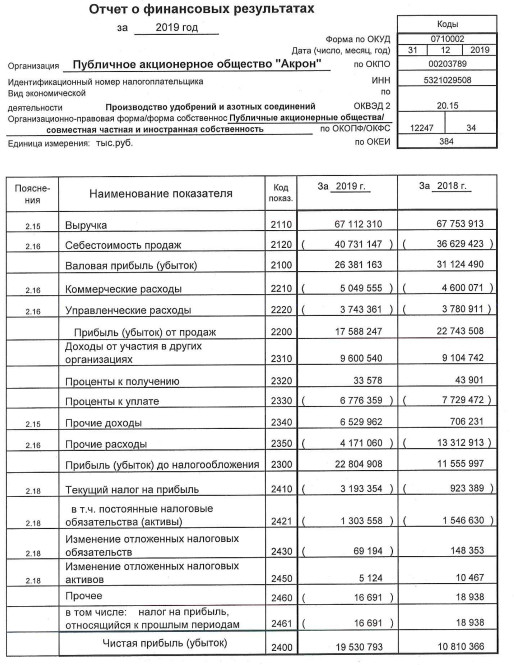

Акрон – рсбу 2019/ мсфо 2019

- 30 марта 2020, 12:20

- |

Акрон – рсбу/ мсфо

40 534 000 акций

www.acron.ru/upload/iblock/492/Ustav-PAO-Akron-2019-g..pdf

Free-float 12%

Капитализация на 30.03.2020г: 242,393 млрд руб

Общий долг 31.12.2017г: 126,438 млрд руб/ мсфо 95,938 млрд руб

Общий долг 31.12.2018г: 132,346 млрд руб/ мсфо 108,619 млрд руб

Общий долг 30.09.2019г: 127,698 млрд руб/ мсфо 111,767 млрд руб

Общий долг 31.12.2019г: 132,250 млрд руб/ мсфо 118,390 млрд руб

Выручка 2017г: 54,783 млрд руб/ мсфо 94,342 млрд руб

Выручка 9 мес 2018г: 46,654 млрд руб/ мсфо 77,779 млрд руб

Выручка 2018г: 67,754 млрд руб/ мсфо 108,062 млрд руб

Выручка 1 кв 2019г: 18,976 млрд руб/ мсфо 29,504 млрд руб

Выручка 6 мес 2019г: 36,095 млрд руб/ мсфо 60,472 млрд руб

Выручка 9 мес 2019г: 52,159 млрд руб/ мсфо 89,615 млрд руб

Выручка 2019г: 67,112 млрд руб/ мсфо 114,835 млрд руб

Прибыль 2016г: 11,078 млрд руб/ Прибыль мсфо 25,565 млрд руб

Прибыль 9 мес 2017г: 7,041 млрд руб/ Прибыль мсфо 10,135 млрд руб

Прибыль 2017г: 7,628 млрд руб/ Прибыль мсфо 14,260 млрд руб

Прибыль 9 мес 2018г: 1,697 млрд руб/ Прибыль мсфо 9,918 млрд руб

( Читать дальше )

Лучше всяких макарон - Лечит от Covid Акрон!

- 27 марта 2020, 10:06

- |

Лечит от covid Акрон!

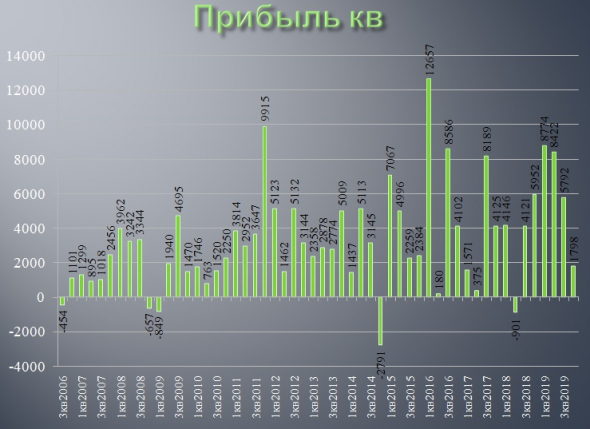

От автора

Акрон представил отчет за 4 квартал и 2019 год по МСФО. Квартальные результаты очень слабые: в два раза упала EBITDA, в 3 раза чистая прибыль. Но годовые итоги значительно лучше: EBITDA примерно на прошлогоднем уровне, чистая прибыль выросла вдвое. Ничего особенного интересного, если бы не одно «но»...

Эти и другие полезные материалы у нас в Telegram

С начала года акции компании показали лучшую динамику на всем российском рынке, да и наверняка среди мировых аналогов ей также не найдется равных. Пока голубые фишки, американские акции, второй и третий эшелон летели в бездну, капитализация Акрона выросла почти на 20%!!! Это настоящая фантастика. Вот он, оказывается, защитный актив! Не золото, не облигации, не деньги — акции производителя удобрений.

Чем же обусловлена подобная динамика? Тут сложилось сразу несколько положительных факторов, которые играют в пользу компании:

— карантин в Китае, причем сильнее всего пострадали регионы, в которых производятся удобрения. Соответственно, рынок сразу предположил падение производства и рост цен на удобрения (причем, заметьте, никто не ждет сильного спада спроса на удобрения и остановки сельхозпроизводств, в отличие от, скажем, автомобилестроения или других секторов, страдающих от кризиса. Все понимают, что от голода люди будут умирать значительно быстрее, чем от самой заразной болезни);

— девальвация рубля — тут все понятно;

— падение цен на газ!!! Четверть себестоимости удобрений, производимых компанией, — это закупка газа. Соответственно, рекордное падение цен ей очень выгодно.

Итого, компания попала в уникально удачное стечение обстоятельств: возможный рост цен на ее продукцию, усиливаемый девальвацией на фоне снижения издержек. Ситуацию удачнее придумать сложно.

Но и оценка компании на фоне такой удачи вдруг стала очень высокой! EV\EBITDA = 9 Debt\EBITDA = 2.1 P\E = 10!!!

( Читать дальше )

Финпоказатели Акрона будут подкреплены ростом производства - Промсвязьбанк

- 24 марта 2020, 13:57

- |

В 2020 году мы ожидаем продолжения роста выпуска удобрений в России на 2,9% в основном за счет наращивания производства азотных удобрений. Таким образом финансовые показатели Акрона будут подкреплены ростом производства и более слабым рублем, при относительно стабильных ценах в долларовом эквиваленте.Промсвязьбанк

На результаты Акрона рынок не обратит особого внимания - Атон

- 24 марта 2020, 13:18

- |

Выручка составила 114.8 млрд руб. (+6% г/г), EBITDA — 35.8 млрд руб. (-4% г/г), а рентабельность EBITDA упала до 31% (против 34% в 2018). Соотношение чистый долг/EBITDA осталось почти неизменным — на уровне 2.1x против 2.0x годом ранее. Рост объема продаж на 4% г/г помог нивелировать снижение цен реализации. Компания отмечает, что сложная ситуация на рынке во 2П19 вынудила ее пересмотреть свою инвестиционную программу, чтобы сохранить дивидендные выплаты. Компания сохраняет оптимизм в отношении фундаментальных факторов на рынке, подчеркивая низкий уровень запасов и сезонный рост спроса.

Консенсус-прогноза не было, но результаты за 4К19 в целом совпали с нашими умеренными ожиданиями на конец года. Мы считаем, что рынок не обратит особого внимания на результаты из-за продолжающейся турбулентности на фоне коронавируса. Мы имеем НЕЙТРАЛЬНЫЙ рейтинг по Акрону.Атон

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал