ЦБ России

Банк России принял решение повысить ключевую ставку на 25 б.п., до 4,50% годовых

- 19 марта 2021, 13:30

- |

Совет директоров Банка России 19 марта 2021 года принял решение повысить ключевую ставку на 25 б.п., до 4,50% годовых. Темп роста потребительских цен в I квартале складывается выше прогноза Банка России. Восстановление внутреннего спроса приобретает устойчивость и происходит быстрее, чем ожидалось ранее, в ряде секторов опережая темпы наращивания выпуска. Ожидания по внешнему спросу также улучшаются на фоне дополнительных мер бюджетной поддержки в ряде стран и увеличения темпов вакцинации населения. Инфляционные ожидания населения и бизнеса остаются на повышенном уровне. Баланс рисков сместился в сторону проинфляционных.

Быстрое восстановление спроса и повышенное инфляционное давление формируют необходимость возвращения к нейтральной денежно-кредитной политике. Банк России продолжит определять сроки и темпы возврата к нейтральной денежно-кредитной политике с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков. При этом Банк России допускает возможность дальнейшего повышения ключевой ставки на ближайших заседаниях. С учетом проводимой денежно-кредитной политики годовая инфляция вернется к цели Банка России вблизи 4% в первой половине 2022 года и будет находиться на этом уровне в дальнейшем.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ЦБ рассказал о новой схеме работы черных кредиторов в пандемию

- 10 февраля 2021, 15:29

- |

«Никакой рекламы о них нет, распространяется информация в социальных сетях и мессенджерах, зачастую они еще из рук в руки распространяют такую рекламу, не «на столбах», как раньше. Идентифицировать их тяжело», — объяснил он. Глава департамента ЦБ добавил, что появление подобных схем несет социальную опасность, поскольку «за нелегальным кредитованием следует нелегальное взыскание».

Подробнее на РБК:

www.rbc.ru/finances/10/02/2021/6023c02c9a79474ef6d892b8?from=from_main_3

динамика М1 и М2 в США и в РФ (обработал данные с сайтов ФРС и ЦБ РФ), мнение о рынке и рубле

- 24 января 2021, 10:47

- |

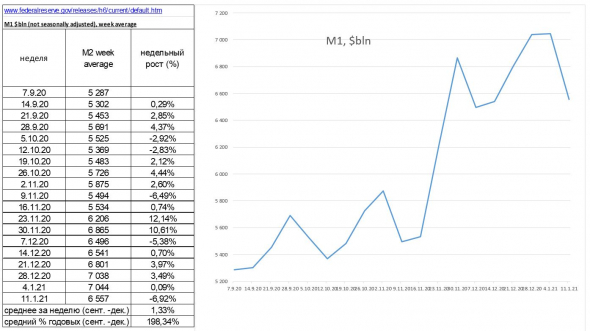

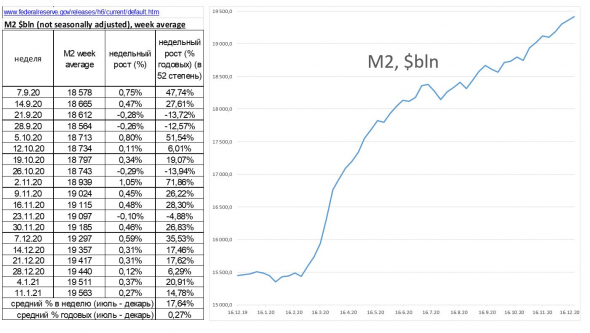

Денежная масса М1 США с 4 по 11 января 21г.снизилась на 7%, М2 выросла на 0.26%.

За последние 18 недель, средненедельный рост М1 = 1,33%, М2= 0,27%.

Обработал данные с сайта ФРС, сделал слайды.

( Читать дальше )

О цифровом рубле: зачем он нужен людям?

- 08 января 2021, 16:41

- |

Немного изучил эту тему, хотел бы поделиться, что удалось выяснить о предполагаемых свойствах цифрового рубля:

1. Цифровой рубль будет иметь уникальный номер, по аналогии с серией и номером наличной купюры, но не иметь физического носителя, как безналичные деньги

2. То есть цифровой рубль в отдаленном будущем потенциально сможет заменить наличные деньги, но не сможет заменить безналичные деньги. Об этом чуть подробнее:

- ЦБ не будет начислять проценты на остатки на цифровых кошельках, чтобы открыть вклад или счет с начислением процентов, придется поменять цифровые рубли на безналичные, чтобы их можно было разместить в банке.

- Конечно, смысл вкладов в том, чтобы банки получили деньги для выдачи кредитов, которые, разумеется, будут иметь безналичную форму учета, хоть заемщик и сможет перевести их в цифровую форму в ЦБ.

- Можно будет напрямую проводить расчеты, минуя банки, но прорабатывается вопрос ввода лимитов на проведение операций с цифровым рублем

( Читать дальше )

Еще одно итервью о цифровом рубле

- 01 января 2021, 15:30

- |

Плюсы в том, что цифровые рубли будет сложно украсть из бюджета, если они выделяются на какие то определенные цены, оборону, космос и т.д. Так как каждый рубль можно будет отследить. Минусы в том, что есть опасения, что цифровой рубль можно будет использовать для контроля граждан. Например если кто то неправильно себя ведет, то можно будет централизованно ограничить доступ конкретного гражданина к платежной системе, запретить ему что то покупать и тому подобное.

interaffairs.ru/news/show/28644

А так ли безопасна покупка облигаций?

- 25 декабря 2020, 16:46

- |

На этой неделе на облигационном рынке произошло любопытное событие. Резко подешевели облигации ГМК Норнильский никель серии БО5. Что случилось? Проблемы с платежеспособностью? Конечно нет.

НО…

Вышла другая довольно серьезная проблема, касающаяся, в первую очередь частных инвесторов работающих с облигациями. Как оказалась раскрытие информации по облигационным выпускам у нас в стране находится на крайне низком уровне, что приводит к неправильным инвестиционным решениям и возможным финансовым убыткам.

Большинство частных инвесторов принимают решение по выбору облигаций на основании информации из терминала QUIK или других информационных систем, где, в том числе, указана доходность к погашению облигаций исходя из текущей цены, и наличия по данной облигации офферт на выкуп. Не знаю почему, но похоже при формировании баз данных по оффертам используются только офферты на базе опциона PUT( право инвестора предъявить облигацию к выкупу), и в то же время игнорируются опционы Call (право эмитента выкупить облигации у инвестора).

( Читать дальше )

Банк России резко поменял риторику в отношение ДКП. Рубль-риск.

- 18 декабря 2020, 14:09

- |

Банк России ожидаемо оставил ставку без изменений на уровне 4.25%

❗️Риторика ЦБ полностью поменялась! Из решения по ставке:

▪️Инфляция складывается выше прогноза Банка России и по итогам 2020 года ожидается в интервале 4,6–4,9%. Объясняю: больше не ждите снижение ставки, а так же ждите снижение рубля, а ещё инфляция превышает ставки по депозитам, но самое главное – сворачивание стимулирующих мер из-за роста инфляции, а значит экономика РФ в 2021 году рискует восстанавливаться даже ниже ожиданий.

▪️Проинфляционные факторы оказывают более значительное и продолжительное повышательное влияние на цены. Объясняю: полное изменение риторики ЦБ, так как ранее ЦБ исключительно говорил, что есть только краткосрочное влияние на цены, а потом опять снижение инфляции.

▪️Дезинфляционные риски в 2021 году уже не преобладают в той мере, как это было ранее. Объясняю: Опять же, риторика полностью изменилась, а значит начинается сворачивание стимулирующих мер – для рубля большой риск.

( Читать дальше )

На государственном канале заговорили о цифровом рубле

- 11 декабря 2020, 06:23

- |

Если введут хождение цифрового рубля, под контролем ЦБ например, то это можно сказать будет тотальный контроль за движением денежных средств. Можно будет проследить все операции с конкретным рублем с самого начала его попадания в обращение. Кто, когда и что покупал.

Одновременно с этим идет пропаганда отказа от наличных денег. И не только в России.

Также цифровые деньги хороши тем, что в случае войны можно будет легко конфисковать сбережения граждан, особо никого не спрашивая.

В принципе их и так можно было конфисковать, через печать ничем не обеспеченных денег, но тут наверное будет еще проще. Не нужно будет потом делать денежную реформу.

Пойдет ли ЦБ России на повышение ставки до конца 2020г.?

- 02 ноября 2020, 19:31

- |

Пойдет ли ЦБ России на повышение ставки до конца 2020г.?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал