Хедж

В поисках хеджа для фьюча опционами

- 19 октября 2020, 12:59

- |

Есть купленный или проданный фьюч.

Вопрос:

Как его захеджировать опционами, чтобы не связываться со стоп ордерами, которые, как Вы знаете, исполняются значительно чаще,

чем хотелось бы.

Рассмотрим купленный фьюч Si и рекомендуемые некоторыми гуру на широких просторах интернета

опционные конструкции Collar и Spread для его хеджа.

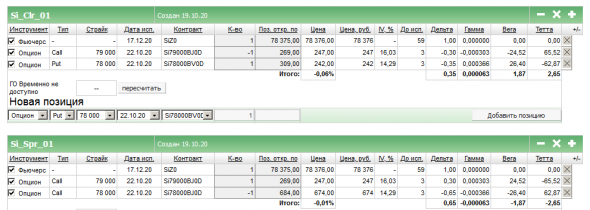

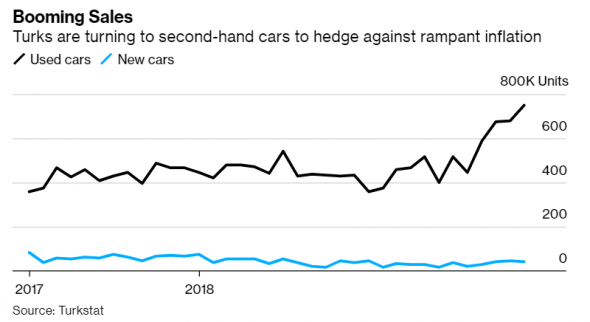

Портфель Si_Clr_01 — фьюч и хеджирование Сollar (зеленый)

Портфель Si_Spr_01 — фьюч и хеджирование Spread (оранжевый)

В обоих Портфелях есть купленный фьюч и опционная конструкция для хеджа (Сollar или Spread).

( Читать дальше )

- комментировать

- ★15

- Комментарии ( 18 )

Мои принципы формирования безубыточного портфеля

- 19 октября 2020, 11:36

- |

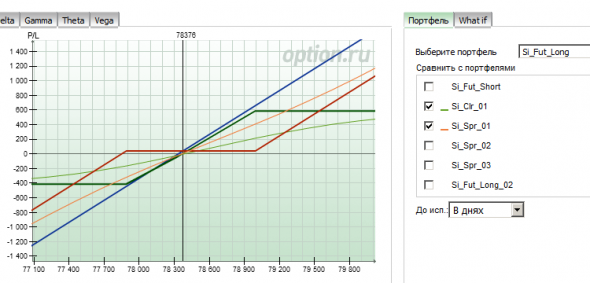

Мне часто поступают вопросы о том, как получается показыавать стабильный результат клиентам. И как это делать самому. И пришлось нарисовать в пэйнт простую картинку.

Рента — при прочих равных обязательная часть портфеля. Здесь могут быть облигации, евробонды, ноты и прочие инструменты дающие постоянный фиксированный процент не зависимо от того растёт рынок или падает.

Риск. В эту часть включаются активы, следующие и зарабатывающие на динамике индексов. Это акции, ETF, пифы, структурные продукты и т.д.

Хедж. Здесь доллары, шорты акций, реверсные ETF и т.д. тоесть всё, что может работать в контртренд. При нормальном состоянии рынка, доля хеджа становится очень маленькой, либо вообще отсутствует.

При потенциальном возникновении каких-либо рисков, я предпочитаю наращивать долю хеджа и сокращать долю Рисковых активов.

В зависимости от отношения инвестора к риску, доля ренты увеличивается либо сокращается, делая портфель более консервативным либо более агрессивным.

Источник: https://t.me/investportfeli

Хедж: примеры использования

- 08 октября 2020, 08:48

- |

Вы купили IPO акции и предположили снижение стоимости.

Что ж? Пора захеджировать акции.

Хеджирование — страхование возможных убытков от изменений цены ценных бумаг (в нашем случае, акций). Вы платите за то, чтобы избежать убытков по сделке.

На российском рынке предлагают покупать форвард для хеджирования. Это дорого и в случае роста цены акций эту прибыль вы не получаете. По этой причине разработали 3 продукта, которые лучше форварда. В этой статье расскажем об этих трёх продуктах и сравним их с форвардом.

5 показателей для сравнения видов хеджа

Виды хеджа сравним по пяти главным показателям: обеспечение, стоимость, доступность, риски и прибыль при росте акций.

Обеспечение — количество денег, которые замораживаются на счету для хеджа. Выражается в процентах от суммы сделки в акциях book IPO. Предположим, вы купили акций IPO на 100 000$ и хотите захеджировать. Обеспечение хеджа равно 10%. Это значит, что для хеджа 10% от 100 000$ заморозятся на счету. Эти деньги не подвергаются риску и возвращаются при закрытии хеджа.

( Читать дальше )

Какой лучший хедж от инфляции – золото, акции, недвижимость? Б\у автомобиль!

- 06 октября 2020, 12:43

- |

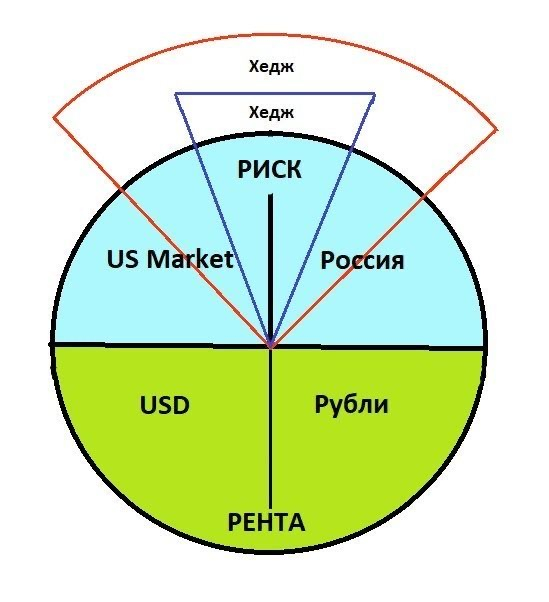

Все верно, и я не сошел с ума!) Это не мое мнение, а мнение турецких граждан, которые в условиях высокой инфляции и отсутствие альтернатив для хеджа, активно скупают «бэушные» автомобили, чтобы хоть как то сохранить свои накопления.

Вместе с падением лиры, кратно выросло число сделок на вторичном автомобильном рынке. А один из крупнейших нефтетрейдеров Vitol, даже создает новое подразделение, которое будет предоставлять услуги на рынке подержанных автомобилей.

Что хочется добавить, что сегодня возможности появляются очень быстро, и появляются там, где их никто не ждет, но также быстро и исчезают.

Авторский Telegram канал по инвестициям.

Префы Сургута в текущие времена - прекрасный хедж в любом портфеле!

- 21 сентября 2020, 12:08

- |

Ещё совсем немного – и наша валюта обновит к американцу апрельские минимумы, а там – замаячит и уровень в 80 рублей, в случае превышения которого я начну серьёзно подумывать о постепенной распродаже долларового кэша на своём личном инвестиционном счёте, с последующей перекладкой в недооценённые российские акции.

📈 Что касается нашего модельного портфеля, то на фоне падения акций Газпрома на первое место по доле присутствия вышли префы Сургутнефтегаза, которые традиционно очень радостно реагируют на любые девальвационные процессы в нашей стране. Про эти бумаги я частенько пишу, думаю вы уже тоже находитесь в предвкушении щедрых дивидендных выплат за 2020 год. Я же хочу лишь ещё раз напомнить, что в текущие времена это просто находка в любом инвестиционном портфеле и прекрасный хедж на случай дальнейшего ослабления рубля!

Как купить акции ниже текущей цены и получить дополнительную прибыль? Стратегии с опционами.

- 05 сентября 2020, 13:08

- |

Это может показаться рекламным слоганом или очередной утопичной идеей, но к счастью для нас, это не так. В действительности эта техника существует и реализуется она за счет использования опционов. Как это выглядит на практике, с конкретными примерами плюсами и минусами этой стратегии, разобрал в видеоролике.

( Читать дальше )

Всем шалом! как можно захеджировать портфель etf на 1 млн руб (все от finex'а-на sp500, наш ртс, еврооблиги и золото)?

- 12 августа 2020, 01:01

- |

Что такое "ограничение убытков" или иллюзия самообмана. #теоремасосницкого.

- 28 июля 2020, 13:07

- |

Важно не направление, а конечная цель.

Если цель ясна, ты можешь идти в любую сторону.

И все равно придешь туда, куда хочешь.

(Луис Ривера «Змеелов»)

И снова всем трям и привет!!!

Сегодня опять я с вами и с очень щекотливой темой «ограничение» убытков". :)

Конечно же, все прекрасно знают аксиому «режь убытки, дай прибыли течь», но, большинство, к сожалению, не понимают смысла. (((

Всю фразу разбирать не будем, а остановимся на первой части «режь убытки...».

Самый простой и действенный способ — это прирезать лося.

То есть выставить «stop-loss» или же самостоятельно закрыть убыточную позу при достижении определенных уровней/убытков на счете.

И это работает на все 100%.

Но так же, более изощренными и как бы «умными» умами, были изобретены и другие способы ограничения убытков.

На форексе и в МТ 4 это конечно же лок.

На других, более продвинутых площадках, с видимостью вывода сделок на межбанк, лок не возможен технически (или ограничен))), был придуман хедж.

(к реальному сектору всё написанное не относится)

Кто не знает, что такое хедж, объясню простыми словами.

В принципе, хедж технически ничем не отличается от лока, но при хедже используются разные инструменты, для как бы ограничения убытков, то есть открытия поз на разных инструментах с учетом волатильности и корреляции, прямой или обратной друг к другу.

Это теоретически очень хорошо работает! :))

открыли там чота, пошло нитуда, или типа в ожидании, а вдруг ацкок или коррекция, захеджились там чем-то, и фсё — нет убытков как бэ.

Но и прибыли то в принципе нет.

Пока работает хедж — кормится только брокер с комиссии. Минус на одном инструменте якобы перекрывается плюсом на другом.

На коротком отрезке времени оно даже может прибыль дать! ыыы… общую. но это не точно....

и в любом случае риски выше гипотетически возможной прибыли, и то это если повезет.

В чем риски?

— может измениться волатильность одного из инструментов;

— инструменты могут тупо разкоррелироваться. А вот это уже засада.

И произойти это может, по закону подлости, в самый неподходящий момент.(((

Вот тока-тока начнешь себя чуйствовать корлем трейдинга, младшим братом кукла и царем хеджинга — а оно «БАЦ» и сломалось. ((((

печалька....

Отсюда вывод. Только стоп-лосс, только хадкор.

Стоп-лосс-ом сразу ограничиваются все убытки, и можно начать сначала, проанализировав все ошибки (мало ли что..), взять паузу и зайти на более лучшем сигнале. Не загоняя себя в лудоманию, с ожиданием чуда.

А вот как ставить stop-loss и ограничивать убытки, поговорим в следующий раз, если будет интерес. :)

Всем удачи и профитов!!!!

( Читать дальше )

Какие виды хеджа IPO бывают?

- 28 апреля 2020, 14:02

- |

Хеджирование — страхование возможных убытков от изменений цены ценных бумаг (в нашем случае, акций). Вы платите за то, чтобы избежать убытков по сделке.

Виды хеджа

В нашем фонде мы предлагаем несколько вариантов хеджа IPO:

1) Шорт — самый дешевый способ хеджа. Доступность уже на второй день.

2) Синтетический шорт — подходит, когда опцион дорогой, а обеспечения под шорт не хватает. Иногда выгоднее, чем шорт.

3) Опцион — возможность получать прибыль от роста цены акций. Низкий уровень обеспечения.

На рынке также фонды предлагают хедж, но в основном это:

1) Форвард — самый дорогой вид хеджа, доступен позже всех.

Как сравнить виды хеджа?

Дополнительно сравнить их между собой можно по пяти главным показателям: обеспечение, стоимость, доступность, риски и прибыль при росте акций.

Обеспечение — количество денег, которые замораживаются на счету для хеджа. Выражается в процентах от суммы сделки в акциях book IPO. Предположим, вы купили акций IPO на 100 000$ и хотите захеджировать. Обеспечение хеджа равно 10%. Это значит, что для хеджа 10% от 100 000$ заморозятся на счету. Эти деньги не подвергаются риску и возвращаются при закрытии хеджа.

( Читать дальше )

Первый хеджер

- 30 марта 2020, 08:20

- |

At the core of the issue were plunging oil prices, which ended up having a margin call effect on the bank's swaps exposure; and since Capital One’s waiver lasts until Sept. 30, if energy prices remain low or the bank’s exposure remains above the threshold, it will register as a swap participant or make business adjustments, the CFTC said on Friday.

In short, CapitalOne made a terrible trade, betting via derivatives that oil would not plunge to where it is now — at 17 year lows — and only CFTC intervention prevented a margin call of unknown magnitude from being sent to Capital One's corner office. Which is surprising considering that the bank is a relatively small player in the energy lending and financing business, with energy loans accounting for just 1.4% of its total loan book, according to its filings.

(линк)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал