Фосагро

США в январе-июле 2023г нарастили закупки российских удобрений до рекордных 944 млн $ — данные американской статслужбы

- 18 сентября 2023, 09:43

- |

1prime.ru/Agriculture/20230917/841765674.html

- комментировать

- Комментарии ( 1 )

Обзор результатов ФосАгро за I пол. 2023 г. по МСФО. Есть ли потенциал в акциях?

- 16 сентября 2023, 13:14

- |

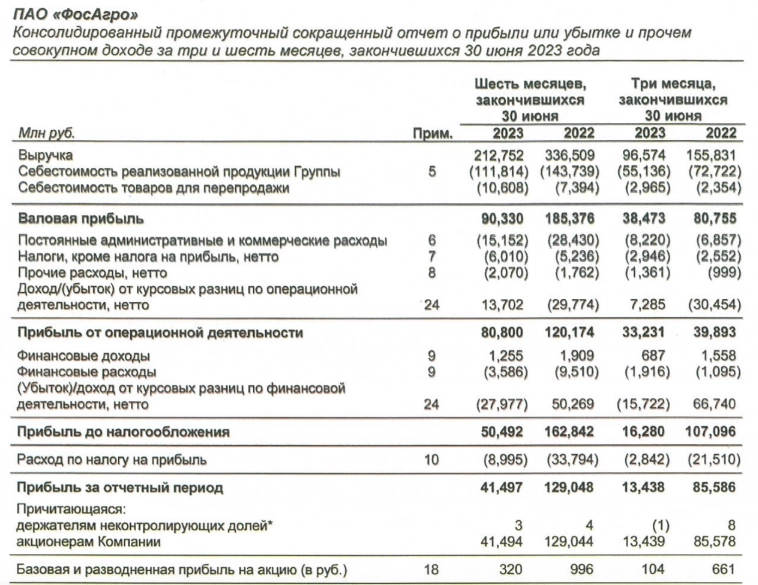

— Выручка: 213 млрд руб. (-37% г/г)

— EBITDA: 96,5 млрд руб. (-28,8% г/г)

— Чистый прибыль: 41,5 млрд руб. (-67,84% г/г)

— Свободный денежный поток: 60,1 млрд руб. (+47,1%)

Результаты ФосАгро ожидаемо слабые. Падение финансовых показателей связано со снижением цен на удобрения, а также более слабым средним курсом рубля в I пол. 2022 г.

У ФосАгро выросла долговая нагрузка по коэффициенту чистый долг/EBITDA – до 1,1х. По дивидендной политике при соотношении чистого долга к EBITDA от 1 до 1,5х компания направляет 50-75% свободного денежного потока. При этом, минимальный объем дивидендов установлен на уровне 50% от скорректированной чистой прибыли по МСФО.

В результате, совет директоров ФосАгро рекомендовал промежуточные дивиденды в размере 126 руб. Текущая дивидендная доходность составляет 1,75%. Собрание акционеров назначено на 30 сентября 2023 г.

Также, менеджмент ФосАгро представил позитивный прогноз по рынку удобрений. Ожидает восстановления цен на фоне низких запасов в Северной Америке и сезонного восстановления спроса в Индии и Бразилии. В совокупности с девальвацией рубля, мы можем увидеть рост финансовых показателей во II пол. 2023 г.

( Читать дальше )

КИТ Финанс: Фосагро #PHOR — обзор

- 15 сентября 2023, 11:13

- |

▪️Менеджмент ФосАгро представил позитивный прогноз по рынку удобрений. Ожидает восстановления цен на фоне низких запасов в Северной Америке и сезонного восстановления спроса в Индии и Бразилии.

▪️Компания выпустила замещающие облигации на сумму $740 млн (серия ЗО25-Д и ЗО28-Д).

▪️По сообщению INTERFAX ФосАгро планирует заплатить windfall tax в конце 2023 года и оценивает налог в сумму менее ₽7 млрд. Менеджмент компании отмечает, что новый единоразовый сбор приведет к уменьшению free cash flow компании, который является у компании базой для исчисления дивиденда.

▪️Отчиталась о финансовых результатах за I пол. 2023 г. по МСФО.

— Выручка — 37% до ₽213 млрд сравнению с аналогичным периодом прошлого года

— Чистая прибыль -67,84% до ₽41,5 млрд

—Долговая нагрузка выросла по коэффициенту чистый долг/EBITDA – до 1,1х.

🗣Результаты компании ожидаемо слабые. Падение финансовых показателей связано со снижением цен на удобрения, а также более слабым рублём в I пол. 2022 г.

( Читать дальше )

Фосагро отложила разработку стратегии-2030 на начало 2024 года

- 15 сентября 2023, 07:28

- |

Мы решили отложить разработку такой стратегии до следующего года. Реалистично — январь-февраль, когда мы начнем ее разработку

Топ-менеджер отметил, что частью этой стратегии должен стать проект нового комплекса аммиака. Ранее «Фосагро» заявляла, что может до конца 2023 года определиться с лицензиаром по комплексу аммиака и карбамида и в первой половине 2024 года принять окончательное инвестиционное решение по проекту. Изначально компания была намерена использовать западные технологии, однако теперь изучает возможность работы с азиатскими лицензиарами.

Шарабайко вновь подтвердил также, что «Фосагро» не намерена менять дивидендную политику. Говоря о влиянии ослабления курса рубля на финансовые показатели компании, он сказал, что компания получает порядка 70-75% выручки в валюте, в основном в долларах или евро. «Курс рубля к этим валютам напрямую влияет на наши финпоказатели. По нашим расчетам, рубль укрепления или ослабления дает или отнимает порядка 2 млрд рублей. То есть, если идет ослабление рубля, то каждый рубль ослабления от базового курса прибавляет в нашу EBITDA в среднегодовом масштабе 2 млрд рублей», — сказал топ-менеджер.

( Читать дальше )

Фосагро отложила разработку стратегии-2030 на начало 2024 из-за отсутствия технологий

- 14 сентября 2023, 21:20

- |

Мы решили отложить разработку такой стратегии до следующего года. Реалистично — январь-февраль, когда мы начнем ее разработку.Основной причиной Шарабайко назвал ситуацию с иностранными технологиями для проектов компании на фоне санкций.

Часть стратегии — новый комплекс аммиака.

Ранее компания заявляла, что до конца 2023 года определится с лицензиаром по этому проекту и в 1П2024 примет окончательное инвестиционное решение. Сейчас компания изучает возможность с азиатскими технологиями.

Кроме того было заявлено:

👉Фосагро не намерена менять дивидендную политику

👉компания получает порядка 70-75% выручки в валюте, в основном в долларах или евро

👉каждый рубль ослабления от базового курса прибавляет в нашу EBITDA в среднегодовом масштабе 2 млрд рублей

👉компания сократила долю используемого импортного оборудования с 15-20% до 5-7%

👉Фосагро не планирует дробление акций

Фосагро - насыпем дивов сколько сможем, а сможем не много

- 14 сентября 2023, 13:13

- |

Привет всем! Ну что, девчонки и парни, приготовьтесь, потому что у нас сегодня горячая тема — дивиденды от Фосагро за второй квартал!

Итак, совет директоров Фосагро недавно объявил, что рекомендует выплату дивидендов в размере 126 рублей. Звучит знакомо, верно? Да-да, это та самая сумма, которую они предлагали в 2021 году. Но давайте разберемся, что происходит с этой компанией и ее дивидендами.

В первом полугодии выручка Фосагро упала на целых 37% по сравнению с прошлым годом и составила 212.8 млрд рублей. Да, это не так радужно, как хотелось бы, но нам уже не раз рассказывали, что цены на продукцию стремительно снижаются, так что не такая это уж и неожиданность. Скорректированная прибыль до вычета процентов, налогов и амортизации (EBITDA) упала вдвое и составила 82.8 млрд рублей. Это также не самый лучший показатель. А чистая прибыль сократилась на целых 68% до 41.5 млрд рублей. А еще курсовые разницы увеличили долг компании, потому что 75% займов у Фосагро в валюте. Это приводит к показателю Net Debt/Ebitda в размере 1.1, что, на самом деле, влияет на дивидендную политику.

( Читать дальше )

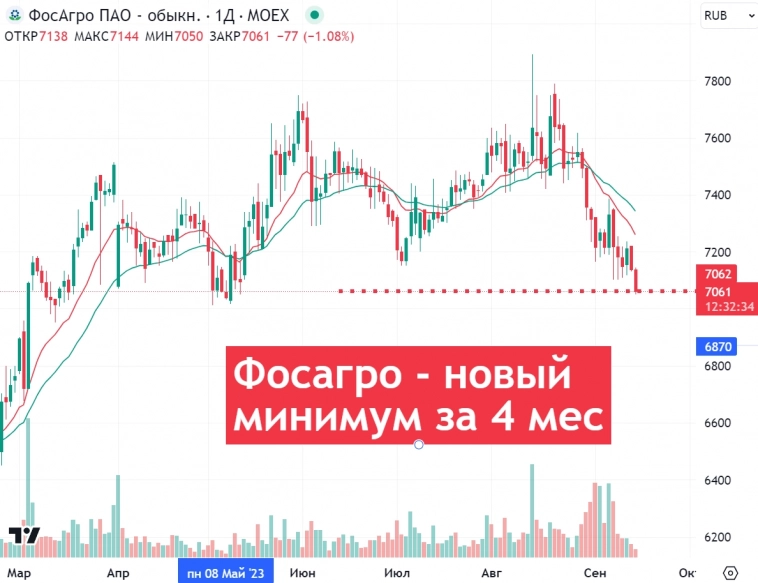

📉акции Фосагро и МТС упали до новых минимумов за 4 месяца

- 14 сентября 2023, 11:20

- |

📉Акции Сегежи падают на 2,1% — новый минимум с 28 июня (5,41 руб).

📉Акции Фосагро снижаются на 1,1% и достигли цены 7060 руб, — новый минимум также с 12 мая

Ловушка Дорожного бегуна.

- 13 сентября 2023, 23:29

- |

🚜 За второй квартал совет директоров Фосагро рекомендовал дивиденды в размере 126 рублей. Такую выплату мы помним из далекого 2021 года. Все? Денежная река пересыхает? Скажу больше, господа инвесторы – нам переплатили. Обо всем по порядку.

🔴 В первом полугодии выручка компании упала на 37% г/г до 212.8 млрд рублей. Для моих давних читателей слабая отчетностьне должна стать неожиданностью. Это нормальный процесс, когда цена на продукт стремительно падает и уже давно не сравнима с 1п 2022.

🔴 Скорректированная ебитда сложилась вдвое до 82.8 млрд рублей.

🔴 Чистая прибыль сократилась на 68% до 41.5 млрд рублей, при этом я не могу свалить вину на курсовые разницы, как делал ранее с другими компаниями – это лишь убыток в 14 млрд в этом полугодии против 20 млрд в прошлом. Скорректировав получим чистую прибыль 55.8 млрд против 108.5 млрд – снижение на 49%. Только бизнес.

🔴 Однако курсовые разницы вырастили долг компании, поскольку 75% займов приходится на валютные инструменты. В купе с падением ебитда получаем NetDebt/Ebitda 1,1, что отправляет нас к дивидендной политике – мы переходим в диапазон выплат 50-75% от FCF.

( Читать дальше )

На старте коррекции — кто держится лучше рынка, а кто поник?

- 11 сентября 2023, 12:35

- |

Рынок акций от годового максимума за неделю потерял 5%. Посмотрим на акции–лидеров отката и самые устойчивые бумаги, обрисуем перспективы их курса.

5 сентября индекс МосБиржи достиг самого высокого уровня за последние полтора года. В моменте было почти 3300 п. или +53% с начала 2023 г. Коррекция перегретого рынка напрашивалась, а высокая корреляция курса валюты и рынка акций сейчас может сыграть против бумаг — ожидания стабилизации курса и попытки восстановления рубля временно исключают из вводных фактор поддержки бумаг.

О сломе восходящего тренда рынка акций речи не идет, но локальная коррекция может быть и продолжена, особенно, если рубль разовьет успех. Психологическая планка, выступающая поддержкой, находится у круглых 3000 п.

Оценим отдельные бумаги, показавшие на стартовавшей коррекции широкого рынка большую устойчивость, и акции, что подверглись за неделю максимальному давлению. Как правило, значительная фиксация идет в самых перекупленных и разбухших от роста бумагах — проверим и этот постулат.

( Читать дальше )

Обновленный взгляд на ФосАгро. Комментарий к отчету МСФО.

- 11 сентября 2023, 02:48

- |

В связи с отчетом МСФО и рекомендованными дивами в 126 руб. хотелось бы обновить свой взгляд на компанию.

Итак, рубль продолжает девальвацию, что казалось бы должно помочь акциям ФосАгро, но нет. Несмотря на ослабление рубля на 60%, акции экспортера патологически отказываются расти.

👉 В целом конъюнктура у компании ухудшается в долларах.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал