Фондовый Рынок

Мои предстоящие дивиденды

- 06 декабря 2025, 09:02

- |

Долго в этом разделе не показывало вообще ничего, но вот заглянул сегодня, и увидел наконец-то, радующий глаз список.

Т-Техно

Татнефть-п

Лукойл

Роснефть

Жаль конечно, что дивиденды перевалит уже на следующий год. Обычно, тот же Лукойл, успевал порадовать своих акционеров, аккурат перед новым годом. Моя дивидендная копилочка будет грустить.

Но зато в следующем году… В общем, держим кулачки 💰

27.11.2025 Станислав Райт — Русский Инвестор

- комментировать

- 431

- Комментарии ( 0 )

Базис выходит на биржу: что нужно знать инвесторам?

- 05 декабря 2025, 08:43

- |

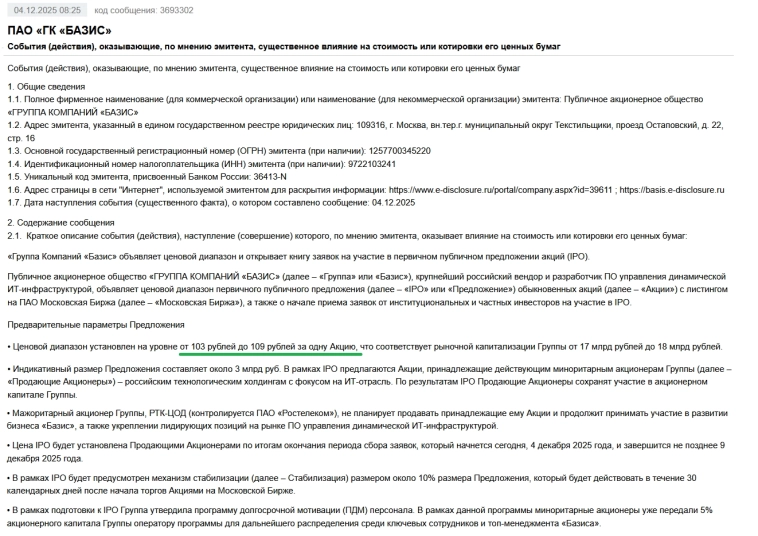

🏦 Ну что ж, друзья, буквально сегодня одна из самых быстрорастущих IT компаний под названием Базис объявила индикативный ценовой диапазон IPO на уровне 103–109 руб. за одну акцию, что соответствует стоимости акционерного капитала в размере 17–18 млрд руб. Финальная цена будет определена по итогам сбора заявок, который стартовал уже сегодня и продлится до 9 декабря включительно.

📆 Начало торгов акциями Базиса, которые будут торговаться на Мосбирже под тикером #BAZA, ожидается 10 декабря 2025 года. Бумаги будут включены во второй котировальный список.

💼 Базовый размер IPO составит около 3 млрд руб. Как я уже рассказывал ранее, размещение пройдет в формате cash-out, т.е. часть своих акций продадут миноритарные акционеры, представляющие российские технологические холдинги.

При этом контролирующий акционер — дочерняя структура Ростелекома РТК-ЦОД — свои акции продавать не планирует. Это важный сигнал, указывающий нам на то, что мажоритарий верит в сохранение высоких темпов роста бизнеса. Это радует.

( Читать дальше )

ЦИАН: дивиденды одобрены, позитив в акциях, но есть нюанс

- 04 декабря 2025, 12:29

- |

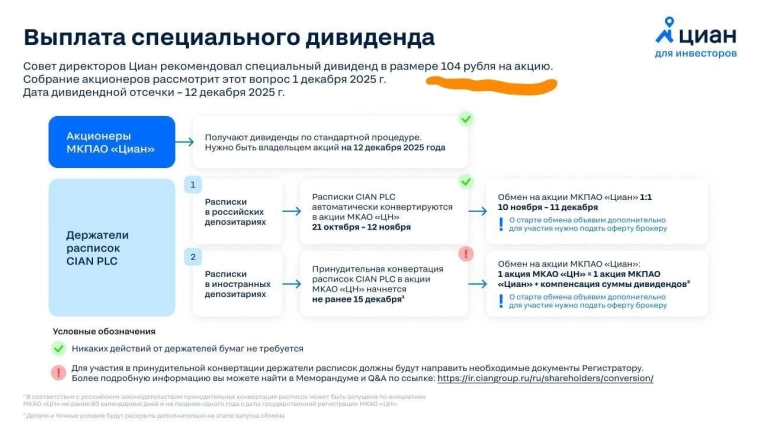

💰 Акционеры ЦИАН на состоявшемся в понедельник ВОСА благополучно одобрили рекомендованный ранее спецдивиденд в размере 104 руб. на акцию, что по текущим котировкам сулит ДД=14,5%.

📆 Дивидендная отсечка назначена на 11 декабря 2025 года (с учетом режима торгов Т+1).

📈 На этих новостях котировки акций компании продолжают раллировать, закрепляясь выше уровня 700 руб., и я бы, наверное, был бы не прочь продать их до отсечки, если бы не одно «но»: руководство ЦИАН заявило о намерении выплатить ещё не менее 50 руб. на акцию в виде дивидендов в середине следующего года.

( Читать дальше )

ТОП-12 дивидендов от Альфа-банка на ближайший год с доходностью до 26,6%!

- 04 декабря 2025, 11:01

- |

2025 год потихонечку подходит к концу, за этот год было выплачено около 3,5 трлн. рублей! Это чуть меньше чем за 2024 год ( тогда сумма достигла 4,2 трлн.руб), но все равно солидно ( многие компании вообще отменили дивиденды, например, металлурги) при этом средняя див. доходность на уровне 10%. Поэтому аналитики Альфа-банка решили посчитать какие компании сколько смогут заплатить в ближайшие 12 месяцев. Давайте посмотрим на этот прогноз, представляю вашему вниманию ТОП-12 дивидендных акции с доходностью до 26,6%!

Если вам интересна тема инвестиций, вы можете подписаться на мой телеграм канал! Там я каждый день рассказываю о новых выпусках облигаций, разбираю отчеты компаний, рассказываю какие активы я купил/продал, подпишись и будь в курсе!

Смотрите также:

ТОП-8 надежных и доходных облигаций с ежемесячными купонами, как зарплата.

Дивидендный рантье. Компании которые стабильно платят дивиденды.

ТОП-8 рискованных и доходных облигаций с рейтингом не ниже BBB.

( Читать дальше )

Минфин России готов оказать информационное содействие регионам, чьи компании интересуются выходом на фондовый рынок — начальник отдела Департамента финансовой политики Тамерлан Доев

- 03 декабря 2025, 20:05

- |

◾ Минфин России готов оказать информационное содействие регионам, чьи компании интересуются выходом на фондовый рынок. Об этом рассказал начальник отдела Департамента финансовой политики Тамерлан Доев в рамках семинара для представителей МСП «Инвестиции в ИТ‑бизнес. Выход на IPO. Налогообложение» в Уфе.

◾ Тамерлан Доев обратил внимание, что компании в основном предпочитают традиционные источники привлечения финансирования — банковские кредиты, обходя фондовый рынок. Это может быть следствием отсутствия опыта работы с фондовым рынком, квалифицированных специалистов, недостаточной информированности о процедуре выхода на IPO.

◾ Для того чтобы исправить такую ситуацию, по его словам, уже сейчас для компаний технологического сектора и сектора МСП запущены механизмы субсидирования затрат по выходу на биржу. В федеральном бюджете в этом году на это заложено более 250 млн рублей.

◾ Кроме того, в 2027 году запланирован запуск программы, в рамках которой малым технологическим компаниям будут доступны специализированные образовательные акселерационные программы (анализ, наставничество, консультирование, экспертное сопровождение) для подготовки проведения pre‑IPO и IPO.

( Читать дальше )

Какие сигналы с форума ВТБ «Россия зовёт!» стоит взять на заметку?

- 03 декабря 2025, 18:16

- |

📣В Москве вчера стартовал инвестиционный форум ВТБ «Россия зовёт!», где представители бизнеса и финансовые власти подводят итоги текущего года и озвучивают прогнозы на следующий. В этом году это мероприятие стало завершающим, после тура по регионам (в том числе в Краснодаре, где я снял большой видеоматериал.Поэтому давайте разберём самые интересные тезисы первого дняи попробуем понять, что они значат для фондового рынка:

✔️Одним из главных вопросов на форуме стала, разумеется, денежно-кредитная политика. ЦБ, как мы помним, пересмотрел прогноз по ключевой ставке на 2026 год, повысив прогноз с 12–13% до 13–15%. Однако глава ЦБ Эльвира Набиуллина подчеркнула, что это не означает отказа от дальнейшего смягчения ДКП, просто процесс будет идти более медленными темпами:

«Повышение прогнозной траектории — это пересмотр наших ожиданий по „ключу“. Тем не менее этот прогноз предполагает продолжение смягчения ДКП, пусть более медленными темпами, чем мы ожидали в своем предыдущем прогнозе», — поведала Набиуллина.

( Читать дальше )

Транснефть отчет за 3 кв 2025 по МСФО. Какие дивиденды могут заплатить в 2026 году?

- 03 декабря 2025, 11:15

- |

Хочу разобрать свежий отчет Транснефти за 3 квартал по МСФО. Для чего? Чтобы оценить финансовые показатели компании, понять на какие дивиденды стоит рассчитывать за 2025 год (раньше из нефтянки я выделял Лукойл, но с появлением санкции теперь и у него проблемы, надо искать новую компанию с высокими див.выплатами), а также оценить справедливую оценку на сегодня и что будет с ценой при продолжении снижения ключевой ставки! Давайте начнем разбирать!

Если вам интересна тема инвестиций, вы можете подписаться на мой телеграм канал! Там я каждый день рассказываю о новых выпусках облигаций, разбираю отчеты компаний, рассказываю какие активы я купил/продал, подпишись и будь в курсе!

Смотрите также:

Банковский сектор. Часть 1. ВТБ отчет за 3 кв. 2025 года. Самый дешевый банк с самыми большими дивидендами в секторе?

Новабев Групп отчет за I полугодие 2025 по МСФО. Байбэк и дивиденды.

Почему акции ИКС 5 падают сильнее рынка? Разбор нового прогноза компании.

( Читать дальше )

Что случилось с бизнесом Софтлайн?

- 03 декабря 2025, 10:32

- |

🧮 Сезон корпоративной отчётности постепенно выходит на финишную прямую, и разбор IT-сектора я решил завершить разбором нетривиальной компании — Софтлайн. У компании, как мы помним, сложный и разносторонний бизнес, который оказался устойчив к потрясениям ИТ-рынка.

Любопытно, но в то время как многие отечественные IT компании за 9М2025 зафиксировали отрицательную динамику по скорр. EBITDA, бизнес-модель Софтлайна, направленная на диверсификацию, на этом фоне выглядит вполне неплохо и приносит свои плоды.

📊 По сути, внутри компании развивается два больших направления (более подробно можете познакомиться с этим в свежей презентации.

1️⃣Собственные решения. Они отличаются высокой рентабельностью (их выгодно продавать).

2️⃣Партнерские решения. Это фактически cash-cow для Софтлайн — зрелое направление, которое стабильно приносит деньги.

🧐 Что мы видим в результате? «Иксы» в собственных решениях, которые выводят рентабельность компании на новый уровень: 73% валовой прибыли Софтлайн по итогам 9 мес. 2025 года уже формируют собственные решения (в 3Q2025 и вовсе 82%), а рентабельность этих собственных решений поднялась до 79%.

( Читать дальше )

Предстоящие дивиденды (объявленные)

- 03 декабря 2025, 08:41

- |

Решил посмотреть кто из публичных компаний, планирует порадовать своих акционеров выплатами дивидендов. Честно скажу, составляя список, мысленно предполагал, что он будет крайне коротким. Но в итоге, получился довольно длинный и внушительный список, а у некоторых компаний, даже с весьма солидными дивидендами.

🌅 Хэндерсон 12р 2,3% до 01.12.25

🌅 Акрон 189р 1,1% до 08.12.25

🌅 СмартТехГруп 0,08р 4,5% до 09.12.25

🌅 Циан 104р 15,3% до 11.12.25

🌅 Мордовэнергосбыт 0,10409р 11,1% до 11.12.25

🌅 Займер 6,88р 4,5% до 12.12.25

🌅 Европлан 58р 10,2% до 12.12.25

🌅 Ренессанс 4,1р 4,1% до 18.12.25

🌅 Пермэнергосбыт 26р 6,5% до 18.12.25

🌅 Пермэнергосбыт-п 26р 5,8% до 18.12.25

🌅 НКХП 9р 1,9% до 18.12.25

🌅 Полюс Золото 36р 1,7% до 19.12.25

🌅 Диасофт 18р 0,9% до 19.12.25

🌅 Ozon 143,55р 3,7% до 19.12.25

🌅 АКБ Авангард 16,1р 2,4% до 22.12.25

🌅 ЭсЭфАй 902р 59,7% до 24.12.25

🌅 НПО Наука 4,07р 0,9% до 25.12.25

🌅 Светофор 0,1р 0,4% до 29.12.25

🌅 Светофор-п 4,22р 11,9% до 29.12.25

🌅 ММЦБ 3р 2,7% до 29.12.25

( Читать дальше )

ЕЦБ выпустил предупреждение о финансовой стабильности — вот почему это важно (перевод с elliottwave com)

- 02 декабря 2025, 15:21

- |

Стресс-датчик показывает рекордно низкий уровень — и в этом заключается проблема

Стресс-датчик показывает рекордно низкий уровень — и в этом заключается проблемаВ октябрьском выпуске Global Market Perspective EWI отметил резкое снижение Композитного индикатора системного стресса в еврозоне ЕЦБ — широкого 15-компонентного показателя кредитования, ликвидности и рыночной напряжённости. Он снизился с 0,74 в конце 2022 года до 0,02, что фактически свидетельствует об отсутствии стресса.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал