ФондОвый рынок

IPO Дом.РФ. Обзор размещения. Участвую или нет?

- 19 ноября 2025, 08:27

- |

В прошлом опросе победил обзор данного IPO поэтому несмотря на то, что о нем не сказал только ленивый сделаю обзор размещения со своим мнением, ДОМ.РФ будет торговаться 20 ноября, а до 19 числа открыт сбор заявок.

Если вам интересна тема инвестиций, вы можете подписаться на мой телеграм канал! Там я каждый день рассказываю о новых выпусках облигаций, разбираю отчеты компаний, рассказываю какие активы я купил/продал, подпишись и будь в курсе!

❓Чем занимается компания?ДОМ.РФ – это большая экосистема разных продуктов, связанных с жильем. Говоря простым языком, это набор разных направлений по одной теме – недвижимость. Тут есть всё:

⚡Земля и недвижимость: (уникальная платформа реализации земель, градостроительная проработка. С продажи земли ДОМ-РФ получает агентское вознаграждение как процент от суммы продажи на торгах)

⚡Строительство жилых домов ( проектное финансирование, Девелопмент, Лифтовое оборудование ( ТОП-1 по производству лифтов в России)

( Читать дальше )

- комментировать

- 341

- Комментарии ( 0 )

ДОМ.РФ уточняет объем предложения инвесторам в размере 25 млрд руб. при IPO

- 18 ноября 2025, 20:26

- |

Уточняем объем предложения институциональным и розничным инвесторам в рамках размещения в размере 25 млрд руб.

✅ В настоящий момент по верхней границе текущего ценового диапазона получено свыше 30 заявок от всех категорий институциональных инвесторов, также высокий интерес проявляют розничные инвесторы;

✅ Компания будет стремиться обеспечить сбалансированное распределение акций между институциональными и розничными инвесторами для обеспечения благоприятных условий на вторичных торгах;

✅ Предварительный сбор заявок будет окончен в 13:00 19.11.2025 по московскому времени. Заявки на приобретение акций можно подать через ведущих российских брокеров.

Полная версия пресс-релиза — по ссылке.

ИНАРКТИКА: мечты и реалии аквакультуры

- 18 ноября 2025, 16:04

- |

🦈 Ведущая российская компания в области аквакультуры ИНАРКТИКА в прошлом году снова сильно пострадала из-за биологических рисков, и в этом контексте интересно порассуждать на тему инвестиционных перспектив компании, опираясь на недавнюю онлайн-конференцию с руководством ИНАРКТИКА, которая состоялась на площадке Мосбиржи, и в которой команда «Инвестируй или проиграешь», разумеется, приняла участие.

▪️В этом году наблюдается хороший рост биомассы, что создаёт неплохой задел для увеличения объёма продаж красной рыбы в 2026 году, который должен конвертироваться и в рост финансовых показателей.

▪️При этом менеджмент отказался озвучивать целевые прогнозы по выручке и EBITDA на следующий год, отметив, что помимо объёма продаж серьёзное влияние на результаты окажет динамика валютного курса, поскольку при сильном рубле у компании снижаются отпускные цены, т.к. она становится менее конкурентоспособной, на фоне импорта из Чили и Турции.

▪️Строительство кормового завода планируется завершить в конце 2026 года, а в 2027 году ожидается выходу на проектную мощность. Реализация этого проекта позволит не только сократить затраты на покупку корма, но и, что важнее, обеспечит контроль качества корма, что критически важно в аквакультуре.

( Читать дальше )

FabricaONE. AI ловит попутный ветер

- 17 ноября 2025, 18:46

- |

📆 Время летит быстро, у нас на календаре уже середина ноября, и я продолжаю изучение потенциальных кандидатов на IPO. Сегодня как раз вышла финансовая отчетность компании FabricaONE. AI за 9 мес. 2025 года, решил её оценить и понять, стоит ли инвестировать в этот высокотехнологичный бизнес, когда компания созреет на IPO.

💻 Ещё раз напомню, FabricaONE. AI — это лидер на российском рынке заказной разработки, имеющий в портфеле более 50 готовых продуктов (с ней мы уже знакомились с вами ранее). Уникальность компании состоит в широком применении искусственного интеллекта (ИИ) в своих процессах и решениях для заказчиков, что выводит её на принципиально иной уровень производительности и конкурентоспособности.

На недавней конференции Смартлаба очень долго общался в кулуарах с IR компании Дмитрием Ивановым, остался впечатлен амбициями и планами по развитию на ближайшие годы (в том видео, кстати, есть в том числе и небольшое публичное интервью с ним, можете перейти по ссылке и поглядеть).

( Читать дальше )

IPO глазами экспертов: практики, ошибки и будущее рынка — как мы вместе заглянули в будущее фондового рынка

- 17 ноября 2025, 15:32

- |

10 ноября мы собрались в пространстве Мосбиржи, в навигационном центре, откуда компании отправляются в большое путешествие на орбиту публичного рынка. В воздухе была та самая энергия, когда предприниматели, эксперты и инвесторы говорят “на одном языке” — языке роста, амбиций и честного взгляда в будущее.

Мы разбирали, какие инструменты помогут выйти на IPO именно сегодня, говорили о будущем рынка и о том, почему публичность — это не роскошь, а ускоритель доверия и роста.

Конечно, обсудили, сколько стоит путь к IPO и какую трансформацию он запускает в компании, как изменяется сам предприниматель, когда его бизнес выходит на рынок. Отчет о мероприятии можно найтиздесь.

Наши навигаторы

Виктор Жидков, председатель правления Мосбиржи, даже замешкался на входе — не ожидал увидеть такое количество представителей компаний, готовых к работе по выходу на рынок. Виктор Олегович рассказал о лучших практиках выхода на биржу, о том, как меняются инструменты.

( Читать дальше )

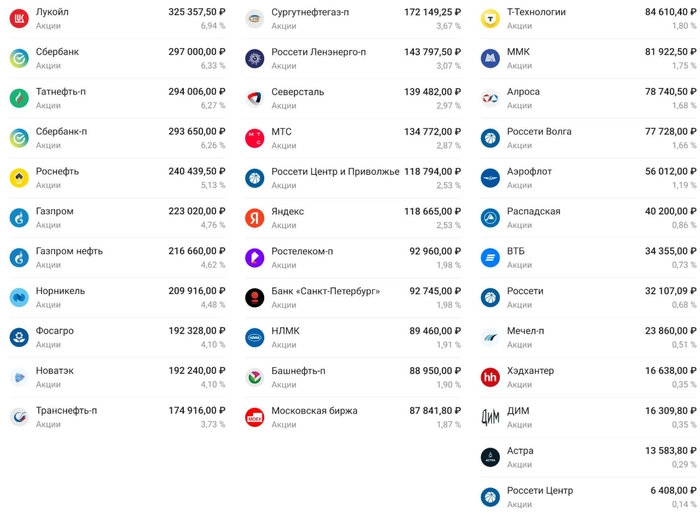

Мой дивидендный портфель (107 месяцев инвестирования)

- 17 ноября 2025, 12:03

- |

Мой инвестиционный дивидендный портфель по состоянию на утро 17.11.2025.

- Лукойл 6,94% ср. 5562р

- Сбербанк-п 6,33% ср. 219р

- Татнефть-п 6,27% ср. 516р

- Сбербанк 6,26% ср. 224р

- Роснефть 5,13% ср. 436р

- Газпром 4,76% ср. 196р

- Газпром нефть 4,62% ср. 445р

- Норникель 4,48% ср. 150р

- ФосАгро 4,10% ср. 5860р

- Новатэк 4,10% ср. 1145р

- Транснефть-п 3,73% ср. 1265р

- Сургутнефтегаз-п 3,67% ср. 38р

- Россети ЛенЭн-п 3,07% ср. 127р

- Северсталь 2,97% ср. 1117р

- МТС 2,87% ср. 271р

- Россети ЦП 2,53% ср. 0,27р

- Яндекс 2,53% ср. 3774р

- Ростелеком-п 1,98% ср. 62,9р

- Банк СПБ 1,98% ср. 363р

- НЛМК 1,91% ср. 163,8р

- Башнефть-п 1,90% ср. 1263р

- Мосбиржа 1,87% ср. 104,05р

- Т-технологии 1,8% ср. 2655р

- ММК 1,75% ср. 41,9р

- Алроса 1,68% ср. 66,88р

- Россети Волга 1,66% ср. 0,091р

- Аэрофлот 1,19% ср. 70,12р

- Распадская 0,86% ср. 183р

- ВТБ 0,73% ср. 162р

- Россети 0,68% ср. 0,14р

- Мечел-п 0,51% ср. 132р

- Хэдантер 0,35% ср. 3380р

- ДиМ 0,35 ср. 0р

- Астра 0,29% ср. 519р

- Россети Центр 0,14 ср. 0,79р

- Деньги 0,78% 34925р

( Читать дальше )

Важные события этой недели для инвестора. Выпуск 34. СД Роснефти, торги фьючерсами на биткоин и дивиденды от Т-Технологий

- 17 ноября 2025, 11:54

- |

На этой неделе произойдет очень много событий в мире инвестиций! Роснефть собирает СД повестка дивиденды, Лента отчитается за 9 месяцев по РСБУ, можно будет оценить сколько заработала компания для дивидендов, Т-Технологии отчет за 3 квартал и повестка дивиденды и многое, многое другое!. Затронем непрямые инвестиционные новости, а также пару слов о ситуации на рынке с намеком на тех анализ, будь в курсе всего!

Также в моем телеграм-канале идет опрос о следующем разборе компании( IPO Дом.РФ, последний отчет Озона или МТС), вы можете также поучаствовать в нем.

Если вам интересна тема инвестиций, вы можете подписаться на мой телеграм канал! Там я каждый день рассказываю о новых выпусках облигаций, разбираю отчеты компаний, рассказываю какие активы я купил/продал, подпишись и будь в курсе!

⭐Основные события.Понедельник (17.11)

— Роснефть проведет заседание СД(в повестке вопрос дивидендов)

— Россети Ленэнерго. РСБУ за 9 мес.

— ВИ РУ. МСФО за 9 мес.

Вторник (18.11)

( Читать дальше )

МТС Банк на волне смягчения ДКП

- 17 ноября 2025, 08:53

- |

🧮 МТС Банк представил финансовую отчётность по МСФО за 3 кв. 2025 года, которая позволяет понять, как эмитент проходит начавшийся цикл смягчения монетарной политики. К слову, в своих позитивных ожиданиях я оказался в итоге прав!

Презентация

📈 Чистые процентные доходы после создания резервов выросли на +46,2% (г/г)до 6,1 млрд руб. Такой результат обусловлен как диверсификацией структуры активов в пользу более высокомаржинальных направлений, так и удешевлением фондирования на фоне смягчения ДКП.

💼 Кредитный портфель при этом сократился на -4,7% до 343,6 млрд руб., но этот результат был ожидаемым, поскольку ещё в начале года менеджмент акцентировал внимание на том, что в текущем году сфокусирован на работе с высокорентабельными клиентами. При этом доходность портфеля продолжает расти и составила 20,7%, что говорит о правильности выбранного подхода.

( Читать дальше )

ТОП-8 рискованных и доходных облигаций с рейтингом не ниже BBB

- 15 ноября 2025, 19:00

- |

Недавно я делал подборку надежных и доходных облигаций (кредитный рейтинг не ниже А) с ежемесячными купонами и пообещал вам сделать такую же подборку, но с более низким рейтингом и соответственно с более высокой доходностью. Предлагаю посмотреть подборку с рискованными ( рейтинг не ниже BBB) и доходными облигациями с ежемесячными купонами.

Если вам интересна тема инвестиций, вы можете подписаться на мой телеграм канал! Там я каждый день рассказываю о новых выпусках облигаций, разбираю отчеты компаний, рассказываю какие активы я купил/продал, подпишись и будь в курсе!

Смотрите также:

ТОП-8 надежных и доходных облигаций с ежемесячными купонами, как зарплата.

Дивидендный рантье. Компании которые стабильно платят дивиденды.

Краткосрочные аутсайдеры, БКС аналитики не рекомендуют эти акции.

⚙Основные критерии: Кредитный рейтинг на уровне ВВВ, чтобы если что-то пойдет не так у компании, вы могли успеть продать долг, фиксированный ежемесячный купон, чтобы инвестор понимал сколько ему придет денег и не обращал внимание на снижение КС.

( Читать дальше )

Экс-глава банка ФК Открытие Михаил Задорнов считает, что ключевым инструментом вложений в 2026 году останутся депозиты — РБК

- 14 ноября 2025, 19:11

- |

◾ Экономист, экс-глава банка «ФК Открытие» Михаил Задорнов считает, что ключевым инструментом вложений в 2026 году останутся депозиты. Об этом он заявил в эфире программы «Рынки. Итоги недели» на телеканале РБК.

◾ «Для обычного человека депозит остается на следующий год устойчивой основой инвестиционного портфеля», — поделился мнением Задорнов.

◾ По его мнению, фондовый рынок при ключевой ставке даже на уровне 15% (текущая ставка 16,5%) не интересен ни розничному, ни институциональному инвестору.

◾ «Конечно, страховщики, пенсионные фонды будут вкладывать [в рынок], потому что им вкладывать больше некуда, они должны это делать по своим мандатам. Но я как физическое лицо, как любой человек, 14–13% без риска в следующем году на депозите заработаю. А лучшая дивидендная доходность у самых лучших компаний — 10–12%, причём с риском», — пояснил свой выбор в пользу вкладов Михаил Задорнов.

◾ «Акции на следующий год точно не моя история», — говорит экономист, заметив, что не покупал акции в этом году, хотя они есть у него.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал