SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ФОСАГРО

Частичное объяснение роста Фосагро

- 11 сентября 2018, 20:26

- |

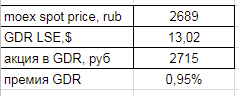

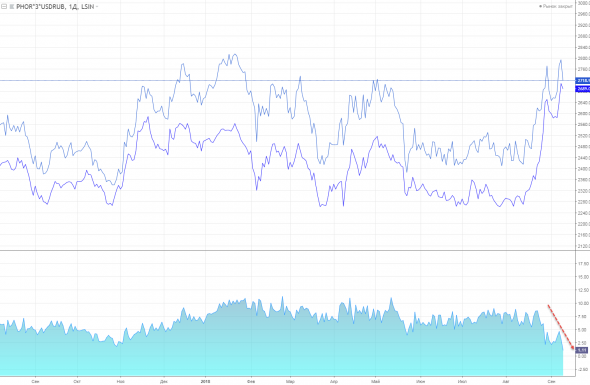

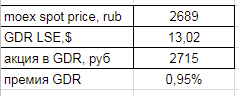

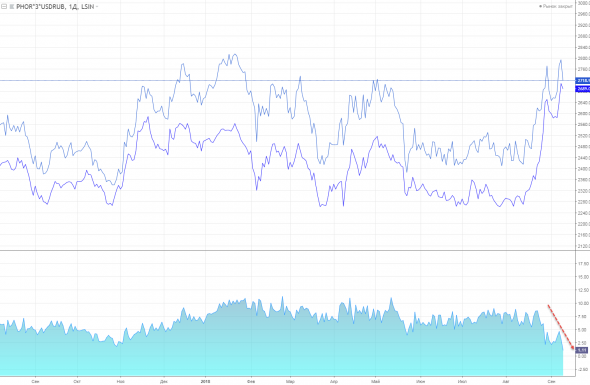

27 августа я писал, что FTSE переключил в расчете индекса с GDR Фосагро на локальные акции, что это обязательно приведет к перетоку бабок из ГДР в локал. Премия GDR, которая колебалась в районе 7-10%, сократилась до 0 почти:

Берём опять Tradingview, рисуем линию GDR LSE, приведенную к акциям в рублях: PHOR*3*USDRUB

Накладываем на график MOEX:PHOR, а внизу рисуем спред, т.е. премию, выраженную в процентах:

(LSIN:PHOR*3*MOEX:USDRUB_TOM-MOEX:PHOR)/MOEX:PHOR*100

Последний раз такая низкая премия была в январе 2017.

Берём опять Tradingview, рисуем линию GDR LSE, приведенную к акциям в рублях: PHOR*3*USDRUB

Накладываем на график MOEX:PHOR, а внизу рисуем спред, т.е. премию, выраженную в процентах:

(LSIN:PHOR*3*MOEX:USDRUB_TOM-MOEX:PHOR)/MOEX:PHOR*100

Последний раз такая низкая премия была в январе 2017.

- комментировать

- ★2

- Комментарии ( 5 )

Мысли Т+1

- 02 сентября 2018, 13:26

- |

Добрый день, уважаемые читатели, рад снова приветствовать вас!

Вот так бывает, когда планируешь поразбирать много разного интересного материала в итоге находишь себя разбирающим его лежа на кровати с вирусным заболеванием. Тоже неплохой вариант, но гораздо лучше без него. Сейчас, когда от былой простуды остался только надоедливый насморк, а настроение значительно улучшилось, можно принести в дар немного времени демону графомании.

Несмотря на нестабильное физическое состояние, работа не прекращается ни на день, отчеты листаются, пометки делаются (правда в последнее время я их делал больше в виндовском блокноте, нежели обычном), позиции докупаются. Весь август я докупал и докупал по мере возможности, пока панические ожидания еще сильны, хотя некоторые вещи, вероятно, понятны только на эмоциональном уровне, но никак не логическом. Например, инвесторы ожидают, что рынок упадет. А дальше что? Иностранный инвестор скажет «остановите рынок, я сойду», а потом и вовсе на «поMOEXе» нажмут ВЫКЛ, питание отключат, двери закроют и будет он лишь ловить оседающую пыль… Как-то так? Или жизнь пойдет вперед, как это обычно бывает… Посмотрим.

( Читать дальше )

Вот так бывает, когда планируешь поразбирать много разного интересного материала в итоге находишь себя разбирающим его лежа на кровати с вирусным заболеванием. Тоже неплохой вариант, но гораздо лучше без него. Сейчас, когда от былой простуды остался только надоедливый насморк, а настроение значительно улучшилось, можно принести в дар немного времени демону графомании.

Несмотря на нестабильное физическое состояние, работа не прекращается ни на день, отчеты листаются, пометки делаются (правда в последнее время я их делал больше в виндовском блокноте, нежели обычном), позиции докупаются. Весь август я докупал и докупал по мере возможности, пока панические ожидания еще сильны, хотя некоторые вещи, вероятно, понятны только на эмоциональном уровне, но никак не логическом. Например, инвесторы ожидают, что рынок упадет. А дальше что? Иностранный инвестор скажет «остановите рынок, я сойду», а потом и вовсе на «поMOEXе» нажмут ВЫКЛ, питание отключат, двери закроют и будет он лишь ловить оседающую пыль… Как-то так? Или жизнь пойдет вперед, как это обычно бывает… Посмотрим.

( Читать дальше )

Новое предложение по налогам намного лучше - металлургические компании сохранят прибыль - АТОН

- 27 августа 2018, 21:01

- |

Правительство не планирует повышения налогов, ожидаются дополнительные капзатраты $3-4.5 млрд

Компании сохранят прибыли, производители стали – самые уязвимые

Повышения налогов не будет, но предвидятся новые капзатраты

· Повышение налогов больше не рассматривается, но горно-металлургические компании должны нарастить инвестиции. В пятницу (24 августа) горно-металлургические компании и производители удобрений встретились с министром финансов Антоном Силуановым и помощником президента Андреем Белоусовым. По имеющейся информации, правительство не планирует повышать налоги для компаний, как предполагалось ранее, но хочет, чтобы они увеличили капзатраты.

( Читать дальше )

Компании сохранят прибыли, производители стали – самые уязвимые

Повышения налогов не будет, но предвидятся новые капзатраты

· Повышение налогов больше не рассматривается, но горно-металлургические компании должны нарастить инвестиции. В пятницу (24 августа) горно-металлургические компании и производители удобрений встретились с министром финансов Антоном Силуановым и помощником президента Андреем Белоусовым. По имеющейся информации, правительство не планирует повышать налоги для компаний, как предполагалось ранее, но хочет, чтобы они увеличили капзатраты.

· Изначальное предложение предполагало повышение налогов до $7.5 млрд в год. Напомним, что изначально Белоусов предложил ежегодное повышение налогов примерно на 500 млрд руб. ($7.5 млрд) для отдельных российских горно-металлургических компаний и производителей удобрений. Это могло привести к резкому снижению EBITDA, сокращению капзатрат и дивидендной доходности, а также уменьшению рыночной капитализации сектора на $40 млрд, по нашим оценкам.

( Читать дальше )

Акции Фосагро в FTSE переключили из GDR в локал. Возможен переток $50 млн - Ренессанс Капитал

- 27 августа 2018, 15:19

- |

Ренессанс Капитал пишет, что выключение Фосагро из индекса FTSE в результате полугодового пересмотра может привести к выходу инвесторов из GDR Фосагро в размере $50 млн и к притоку в локальную бумагу $47 млн. Сейчас спред между ними составляет 7%, поэтому переток может сократить спред между Лондоном и локалкой.

Изменения вступят в силу по закрытию рынка 21 августа.

Изменения вступят в силу по закрытию рынка 21 августа.

Показатели ФосАгро продолжат расти в 3 квартале - ВТБ Капитал

- 27 августа 2018, 14:15

- |

Компания «ФосАгро» представила сильные результаты за 2к18 по МСФО. Выручка составила 56,6 млрд руб. (+27% г/г, +4% к/к), EBITDA – 18,7 млрд руб. (+53% г/г, +31% к/к), чистая прибыль с исключением эффекта от курсовых разниц – 11,6 млрд руб. (+91% г/г, +84% к/к). Рентабельность EBITDA повысилась до 33% против 28% в среднем за 1к17–1к18.

( Читать дальше )

Рекомендация Совета директоров по дивидендам (45 руб. на акцию) предполагает 7%-ю дивидендную доходность на горизонте ближайших 12 месяцев. Несмотря на то что EBITDA «ФосАгро» за 2к18 на 7% превысила консенсус-прогноз, существенной реакции со стороны рынка не последовало, что, вероятно, объясняется давлением со стороны геополитических факторов. С фундаментальной точки зрения акции «ФосАгро» (прогнозная цена через 12 месяцев – 17,0 долл.) по-прежнему выглядят привлекательно, предлагая 38%-ю ожидаемую общую доходность и 27%-й дисконт к Mosaic по коэффициенту EV/EBITDA-2018п (6,1x). Мы подтверждаем рекомендацию «покупать».

Адаптируйся и побеждай. Как мы и ожидали, доля NPK- и NPS-удобрений в выручке выросла по сравнению с предыдущим кварталом, в то время как продажи MAP уменьшились вследствие сокращения спроса со стороны Бразилии.

На фоне увеличения ценовой премии сложных удобрений такое изменение структуры продаж оказалось особенно удачным. Ввод новых мощностей позволил на 24% г/г увеличить производство карбамида, что в сочетании с повышением цен на 16% г/г способствовало 53%-му росту EBITDA.

Стоило согласиться на большее.

( Читать дальше )

FTSE исключил из индексов Мечел, ЛСР и НМТП, Мечел переведён в Small Cap index - ВТБ Капитал

- 27 августа 2018, 11:11

- |

Индексный провайдер FTSE исключил из своих индексов "Мечел", "Группу ЛСР" и НМТП — сообщает "ВТБ Капитал".

По итогам полугодового пересмотра глобальные депозитарные расписки (GDR) "ФосАгро" были заменены на локальные акции.

( Читать дальше )

По итогам полугодового пересмотра глобальные депозитарные расписки (GDR) "ФосАгро" были заменены на локальные акции.

«Для российских акций самым большим изменением в рамках полугодового пересмотра индексов FTSE стала замена GDR „ФосАгро“ на акции. По нашим оценкам, это может привести к оттоку $50 млн из GDR „ФосАгро“ и притоку $47 млн в акции этой компании. Кроме того, „обычка“ и „префы“ „Мечела“ были исключены из индексов All-World и переведены Small Cap index. Фонды Vanguard ETF в настоящее

( Читать дальше )

Финансовые показатели ФосАгро за 2 квартал оказались лучше ожиданий рынка - Промсвязьбанк

- 24 августа 2018, 13:52

- |

ФосАгро во II квартале увеличила EBITDA на 53%, до 18,7 млрд руб.

Группа ФосАгро во II квартале 2018 года увеличила EBITDA на 53% по сравнению с аналогичным периодом прошлого года, до 18,674 млрд рублей, сообщила компания. Чистая прибыль ФосАгро за квартал составила 2,955 млрд рублей, скорректированная — 11,627 млрд рублей. Выручка ФосАгро во II квартале выросла на 27%, до 56,626 млрд рублей.

Группа ФосАгро во II квартале 2018 года увеличила EBITDA на 53% по сравнению с аналогичным периодом прошлого года, до 18,674 млрд рублей, сообщила компания. Чистая прибыль ФосАгро за квартал составила 2,955 млрд рублей, скорректированная — 11,627 млрд рублей. Выручка ФосАгро во II квартале выросла на 27%, до 56,626 млрд рублей.

ФосАгро продемонстрировало сильные темпы роста финансовых показателей и они оказались лучше ожиданий рынка. Особенно хорошее движение наблюдалось в марже. Рост показателей компании и улучшение маржинальности связаны с ослаблением национальной валюты, увеличением физических объемов продаж, а также отсутствием падения, а по некоторым видам и рост, цен на удобрения в долларовом эквивалентеПромсвязьбанк

Итоги телеконференции ФосАгро нейтральны для акций компании - АТОН

- 24 августа 2018, 11:27

- |

ФосАгро: итоги телеконференции

Продажи DAP/MAP упали на 10% кв/кв из-за плановых ремонтных работ, которые продолжатся во 2П18, а также снижения спроса на MAP в Бразилии. Соответственно, компания сократит производство MAP во 2П18П.

Прогноз по капзатратам в размере 30-31млрд руб. был подтвержден. 25% капзатрат выражено в долларах и рассчитано по ставке, заложенной в бюджете на конец 2017. Компания планирует изменить бюджетную ставку в 3К18.

Новый завод по производству серной кислоты должен быть введен в эксплуатацию в конце 4К19, производство ожидается на уровне 1.1 млн т.

3К18 должен характеризоваться стабильным спросом и благоприятной ценовой конъюнктурой в России, ожидания позитивны.

Рынок в Бразилии уже начал восстанавливаться в июле, однако ожидается, что спрос останется неизменным г/г.

Продажи DAP/MAP упали на 10% кв/кв из-за плановых ремонтных работ, которые продолжатся во 2П18, а также снижения спроса на MAP в Бразилии. Соответственно, компания сократит производство MAP во 2П18П.

Прогноз по капзатратам в размере 30-31млрд руб. был подтвержден. 25% капзатрат выражено в долларах и рассчитано по ставке, заложенной в бюджете на конец 2017. Компания планирует изменить бюджетную ставку в 3К18.

Новый завод по производству серной кислоты должен быть введен в эксплуатацию в конце 4К19, производство ожидается на уровне 1.1 млн т.

3К18 должен характеризоваться стабильным спросом и благоприятной ценовой конъюнктурой в России, ожидания позитивны.

Рынок в Бразилии уже начал восстанавливаться в июле, однако ожидается, что спрос останется неизменным г/г.

В целом мы считаем телеконференцию НЕЙТРАЛЬНОЙ для акций.АТОН

Выдающиеся результаты ФосАгро говорят о начале разворота в рентабельности - АТОН

- 24 августа 2018, 11:20

- |

ФосАгро: результаты за 2К18 по МСФО

Выручка выросла на 4% кв/кв до 56.6 млрд руб. (-1% против консенсус-прогноза, -3% против прогноза АТОНа), отражая устойчивые цены на удобрения и ослабление рубля, которые компенсировали снижение продаж на 7% кв/кв. EBITDA увеличилась на 31% кв/кв до 18.7 млрд руб. (+7% против консенсус-прогноза, +3% против прогноза АТОНа) на фоне смещения ассортимента в сторону более рентабельной продукции — NPK(S) — и снижения расходов на серу и газ (-20% кв/кв и -8% кв/кв соответственно). Рентабельность EBITDA выросла на 7 пп кв/кв, достигнув 33%. Чистая прибыль составила 3.0 млрд руб. (-57% кв/кв, +62% против консенсус-прогноза, +24% против прогноза АТОНа) и отразила сильную динамику EBITDA, но была нивелирована убытком по курсовым разницам в размере 8.7 млрд руб. С корректировкой на курсовые разницы чистая прибыль выросла на 83% кв/кв до 11.7 млрд руб. Таким образом, объявленные в среду дивиденды за 2К18 (45 руб. на акцию, доходность 2%) соответствуют коэффициенту выплат 50%. FCF вырос в 6 раз кв/кв до 8.2 млрд руб. на фоне сильного OCF, а также высвобождения оборотного капитала в размере 0.3 млрд руб. во 2К18 и сокращения капзатрат на 15% кв/кв (до 7.6 млрд руб.). Фосагро поделилась оптимистичным прогнозом: сильный спрос со стороны Индии и сезонный рост спроса в Европе, США и Китае должны компенсировать давление со стороны новой волны предложения удобрений во 2П18.

( Читать дальше )

Выручка выросла на 4% кв/кв до 56.6 млрд руб. (-1% против консенсус-прогноза, -3% против прогноза АТОНа), отражая устойчивые цены на удобрения и ослабление рубля, которые компенсировали снижение продаж на 7% кв/кв. EBITDA увеличилась на 31% кв/кв до 18.7 млрд руб. (+7% против консенсус-прогноза, +3% против прогноза АТОНа) на фоне смещения ассортимента в сторону более рентабельной продукции — NPK(S) — и снижения расходов на серу и газ (-20% кв/кв и -8% кв/кв соответственно). Рентабельность EBITDA выросла на 7 пп кв/кв, достигнув 33%. Чистая прибыль составила 3.0 млрд руб. (-57% кв/кв, +62% против консенсус-прогноза, +24% против прогноза АТОНа) и отразила сильную динамику EBITDA, но была нивелирована убытком по курсовым разницам в размере 8.7 млрд руб. С корректировкой на курсовые разницы чистая прибыль выросла на 83% кв/кв до 11.7 млрд руб. Таким образом, объявленные в среду дивиденды за 2К18 (45 руб. на акцию, доходность 2%) соответствуют коэффициенту выплат 50%. FCF вырос в 6 раз кв/кв до 8.2 млрд руб. на фоне сильного OCF, а также высвобождения оборотного капитала в размере 0.3 млрд руб. во 2К18 и сокращения капзатрат на 15% кв/кв (до 7.6 млрд руб.). Фосагро поделилась оптимистичным прогнозом: сильный спрос со стороны Индии и сезонный рост спроса в Европе, США и Китае должны компенсировать давление со стороны новой волны предложения удобрений во 2П18.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал