Торговая Система

Продолжение истории "После 12 лет поиска грааля"

- 12 октября 2021, 17:38

- |

Прошло три недели, за это время наш программист успел сделать 4 тестовые версии индикатора, последняя пятая оказалась финальной. Именно на той основе, что описывалась в предыдущем посте.

Оцените квалификацию этого специалиста

( Читать дальше )

- комментировать

- 680

- Комментарии ( 17 )

После 12 лет поиска грааля

- 10 октября 2021, 19:16

- |

Добрый вечер. Мой путь поиска методов торговли, позволяющих зарабатывать на рынке, напоминает лоскутное одеяло, столько было всего и разного. В начале пути, наверное как и у многих, двухнедельные курсы в брокерской компании, в которой я открыл счет. Вспоминаю те курсы с улыбкой, поскольку практически все полученные знания, можно уместить в двух предложениях: «Что такое акции, фьючерсы и облигации» и «Минимальные пользовательские навыки в программе Quick». Как торговать, нас почему то не научили). В дальнейшем информационный голод заставлял просматривать программу «Рынки» на телеканале РБК, где различные гуру делились своим мнением о грядущем направлении движений в различных инструментах. Конечно, глядя на графики, я понимал, что должны существовать какие то правила, согласно которым возможно прогнозировать движение цены. К примеру, самые простые вещи, такие как каналы, в которых двигается цена. С одной стороны, раз можно построить классический канал по трем точкам, то цена должна двигаться в этом канале, пока не пробьет его. С другой стороны, раз все трейдеры видят этот канал, то было бы слишком просто, покупая у нижней границы, продавать у верхней. В этом случае, просто напросто, все бы зарабатывали и были миллионерами, а такого, как известно не бывает. К тому же, много вопросов возникало в те моменты, когда цена пробивала канал, а потом возвращалась в него, или наоборот, не дойдя до границы канала, устремлялась к противоположной границе канала. Подсознательно я понимал, что должны быть какие то простые математические и геометрические закономерности, согласно которым происходит движение цены, смена направления движения, флет и его продолжительность. Поскольку я в математике не силен, самому выявить такие закономерности вряд ли получилось бы. После того, как Тимофей создал Смартлаб, появилась возможность, общаться с другими трейдерами и перенимать опыт. За 10 лет на Смартлабе среди огромного количества информации попадались уникальные вещи. Я познакомился с результатами работы одного трейдера. Его наработки мне показались максимально приближенными к определению закономерностей. Позже, познакомившись с ним и его системой, я понял, что действительно, все движения цен любых инструментов подвластны определенным закономерностям и эти закономерности никогда и ни при каких условиях не меняются. Теперь стали понятны причины поведения цены, когда происходит ложное пробитие канала с дальнейшим возвратом в канал — просто напросто цене нужно закончить формирование модели, только после этого она может изменить направление. После того, как система была проработана в команде единомышленников, она приобрела более простой и элегантный вид, причем настолько простой, что в ней может разобраться даже девятиклассник. Как все природные яления подвластны определенным закономерностям, так и движение цены любого инструмента тоже. Поначалу даже не верилось, что такое возможно, но результаты работы нашего программиста это доказывают. Сейчас закончена работа по формализации системы и применению этой системы для определения дальнейшего развития цены. Ведется работа по автоматизации торговли в рамках этой системы и эта работа почти закончена. Было бы интересно найти единомышленников, имеющих готовую структуру для реализации масштабирования возможностей торговой системы, например хедж фонд. Условия сотрудничества готовы обсудить при личной встрече.

Ознакомиться с описанием системы можно здесь:

✅НЕФТЬ. BR-11.21 (BRX1). Трейд-ШОРТ. Автоследование с Асланом Бероевым.

- 07 октября 2021, 11:00

- |

▶ НЕФТЬ. BR-11.21 (BRX1).

04.10.2021 г. на последней минуте вечерней сессии в 23.49 мин.

в рамках основной торговой системы (ТС) рыночным ордером

был взят ШОРТ по цене 81.28 п.п. (точка входа не постфактум

была опубликована здесь 04 октября 2021 г. в 23:45 по мск.).

06.10.2021 г. прибыль была зафиксирована

ордером тейк-профит по цене 81.17 п.п.

Профит от трейда составляет 0.11 п.п. (+0,8%).

▷ Почему информация об этом трейде размещена постфактум?

ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТОРГОВОЙ СИСТЕМЫ:

— 2018 г. в плюс закрыто 99,91% трейдов;

— 2019 г. в плюс закрыто 100,0% трейдов;

— 2020 г. в плюс закрыто 97,03% трейдов.

▷ Безубыточный период по ТС 12 месяцев подряд. ПРОФИТ +194,9%

( Читать дальше )

2% за 12 дней вслепую

- 06 октября 2021, 20:46

- |

Начало темы и тут вся база Большой и легкий заработок на основе теории вероятности

Суть стратегий тут только в первом посте

Много и слепо зарабатывает кухарка на малом страховом бизнесе по 2.5% в неделю

тут в конце два поста для тех, кто при 100 сделках в трейдинге выходит только в ноль https://smart-lab.ru/blog/719482.php

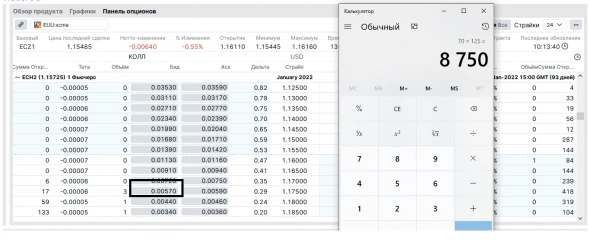

Новички, ваша тема! Итак, с текущей прибылью в 58 долларов за 12 дней на депозит в 5800 долларов (если на мосбирже обе позиции открывать, то надо лишь 2900)- мы пересаживаемся из старого опциона 1.175, который покупали по 127 и продали по 59. Это принесло убыток на 850 долларов, но позиция форекс с противоположной стороны дала плюс 908 долларов. Так и появился плюс 58 долларов. Теперь мы покупаем колл 1.14 по 248 пунктов. Это приблизительно 3100 долларов. Мы долго уравнивали позицию на форекс и от стартовых 65000 проданных евро остались лишь 37000. Надо продать еще 53000 евро, чтобы у нас было 90000 и эта позиция была равно коллу 1.14 по дельте. И продолжим уравнивать и зарабатывать. И нас устроят оба варианта со второй картинки.

( Читать дальше )

Более 61% прибыли за три с половиной месяца на бинанс по второй стратегии с малым депозитом.

- 06 октября 2021, 16:57

- |

Начало темы и тут вся база Большой и легкий заработок на основе теории вероятности

Суть стратегий тут только в первом посте

Много и слепо зарабатывает кухарка на малом страховом бизнесе по 2.5% в неделю

тут в конце два поста для тех, кто при 100 сделках в трейдинге выходит только в ноль https://smart-lab.ru/blog/719482.php

ИНОГДА ЗАБЫВАЮ ИСПРАВЛЯТЬ ЦИФРЫ. ПОЭТОМУ, ЕСЛИ СКРИН ПРОТИВОРЕЧИТ ТЕКСТУ, ТО ВЕРЬТЕ СКРИНУ.

ОБЗОР второй стратегии:

Выросли до 54580 по битку.

Когда мы открывали позиции, то цена была 48396. Надо закрывать старую позицию и открывать новую. Математика и законы вероятностей пока с нами и работают на нас. Так часто бывает в страховом бизнесе. И это я показываю самую простую стратегию для новичков, которая подразумеваем вечное нахождение в рынке, без поисков хороших входов. Соблюдаем правило и откупаем по 1093 (желтое) то, что продавали по 3108. Речь о пут 45000. Это дает плюс на 2015 доллара. Затем, продаем по 550 то, что покупали по 1498. Речь о пут 40000 (синее). Это дает минус на 948 долларов. От 2015 отнимаем 948= 1067:1000*3= 3.2 доллара. Прошлый результат был 7.75 долларов. Значит, что общая прибыль 10.95 доллара.

( Читать дальше )

3% к депозиту за 12 дней, вслепую

- 06 октября 2021, 13:43

- |

Начало темы и тут вся база Большой и легкий заработок на основе теории вероятности

Суть стратегий тут только в первом посте

Много и слепо зарабатывает кухарка на малом страховом бизнесе по 2.5% в неделю

тут в конце два поста для тех, кто при 100 сделках в трейдинге выходит только в ноль https://smart-lab.ru/blog/719482.php

Возрадуйтесь, новички и все те, кто не умеет торговать на форекс! Перед вами стратегия, которая за 12 дней принесла 3% к депозиту. И покупатель волатильности должен соблюдать только одно правило при открытии позиции- дождаться, когда квартальная волатильность на опционах упадет к 5% или ниже. 24 сентября я так сделал и купил колл 1.175 до 7 января и продал 62500 евро по 1.1711. Сидел и уравнивал малейшие колебания в любую сторону. С этим и ребенок справится. Покупал колл за 127, а сейчас 57. Торгуйте так- это просто. Нас устроит 1.2 и 1.12.

✅НЕФТЬ. BR-11.21 (BRX1). Трейд-ШОРТ. Автоследование с Асланом Бероевым.

- 04 октября 2021, 14:15

- |

▶ НЕФТЬ. BR-11.21 (BRX1).

30.09.2021 г. на последней минуте вечерней сессии в 23.49 мин.

в рамках основной торговой системы (ТС) рыночным ордером

был взят ШОРТ по цене 78.48 п.п. (точка входа не постфактум

была опубликована здесь 30 сентября 2021 г. в 23:45 по мск.).

01.10.2021 г. прибыль была зафиксирована после открытия

ФОРТС рыночным ордером по цене 78.23 п.п.

Профит от трейда составляет 0.25 п.п. (+1,9%).

▷ Почему информация об этом трейде размещена постфактум?

ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТОРГОВОЙ СИСТЕМЫ:

— 2018 г. в плюс закрыто 99,91% трейдов;

— 2019 г. в плюс закрыто 100,0% трейдов;

— 2020 г. в плюс закрыто 97,03% трейдов.

▷ Безубыточный период по ТС 12 месяцев подряд. ПРОФИТ +194,9%

( Читать дальше )

⭐Субботние изыскания от FullCup

- 02 октября 2021, 21:04

- |

И теперь хочу покопаться в результатах за этот первый осенний месяц.

Сначала про переносы позы ТС в сентябре (через ночь, выходные, праздники).

Вот гистограмма этих результатов переносов позы с ТС:

Да, суммарно за месяц переносы принесли +405 пунктов дохода. Причем, шорты дали -167 п. убытка, а перенесенные лонги +574 п. дохода.

Вывод: переносить позу с ТС через ночь, выходные и праздники НЕ СТРАШНО, а ДАЖЕ ВЫГОДНО! Хотя в сентябре лучше всё таки было переносить ТОЛЬКО лонги позы ТС.

Замечание: Речь не идет про присоединении к позе ТС на закрытии «вечерки» и выходе из позы в кэш на открытии сессии нового торгового дня. Поза может быть открыта по сигналу ТС в любое время торгового периода, как получен этот сигнал. И перенесется эта поза ТС через ночь или снова реверсивно перевернется ещё сегодня — почти неизвестно… Так же и с закрытием позы (точнее, реверсивным переворотом с ТС). Но суммарным итогом переносы ТС прибыльны. Единственный месяц с откровенно убыточными переносами был январь 2021 года.

( Читать дальше )

✅НЕФТЬ. BR-10.21 (BRV1). Статистика за Сентябрь 2021 года. Автоследование с Асланом Бероевым.

- 01 октября 2021, 16:22

- |

▶ НЕФТЬ. Просадка по причине фейковой ликвидности дериватива.

За сентябрь месяц проведён 01 (один) трейд, закрытый с убытком 21,25%

на котировочный счёт. Учитывая Профит с начала года +3,9%, возникшая

просадка по счёту составила 17,62%, возмещение которой будет

произведено в ближайшие 1-2 месяца через текущую торговлю по

ТС в обычном режиме.

Возникшая 26 августа 2021 года «шпилька» на фьючерсе BR-10.21 (BRV1),

создавшая секундный скачек цены на +10% — является очевидным фактом

отсутствия необходимой ликвидности фьючерса для обеспечения открытия

позиции рыночным ордером на сумму более $10 млн. (эквивалент в рублях).

В итоге, данную рыночную заявку «размазало по стакану» и образовалась

«шпилька». Позиция была исполнена специальным алгоритмом ММ по

наихудшим ценам. Такую ситуацию может создать каждый, если открыть

позицию на покупку рыночным ордером, допустим, на 1 млн. рублей на

( Читать дальше )

⭐Итоги рОбота ТС за Сентябрь 2021 г.

- 01 октября 2021, 14:03

- |

.

Сентябрьский запас нефти под котлом Торговой Системы (ТС) сожжен - и настала пора разливать по банкам сваренное вишнево-сливовое варенье-ТС-творенье. Не много, но есть что!

.

Но в начале интересные цифры рОбота ТС за сентябрь:

118 сделок за 22 торговых дня в сентябре, получается 5-6 сделок в день… (терпимо...)

Откровенных стопосъёмов 17 раз… (мда… многовато...)

Прошло не более 10 шагов дальше стопа МодТС 28 раз (предыдущие стопосъёмы входят в это число, тут как раз терпимое кол-во...)

Средний размер стопа +3 п… (это показатель, что ТС закончила сентябрь в плюсе)

Средний размер ухода дальше стопа + 46 п (так-то нормально нефть ходила в сентябре)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал