Блог им. straddler

Большой и легкий заработок на основе теории вероятности

- 21 мая 2021, 22:42

- |

Хочу поделиться торговой системой, которая способна давать по 5% в месяц и при этом, не требует ни знаний, ни большого депозита. Решил отдельно выделить эту тему. Знакомые опционщики сказали, что 20% риска потерять депозит- это риски практически любого бизнеса и значит, что данный подход может рекомендовать всем.

Суть стратегии в том, что мы начинаем заниматься страховым бизнесом в интернет.

У нас 80% вероятности быть в плюсе, а если депозит сгорает, то обычно реализуют свое имущество, чтобы продолжить этот бизнес.

Приведу жизненный пример: есть у вас овощной магазин. Вы всю жизнь торгуете овощами и фруктами. Случился кризис или грызуны товар испортили. Вы теряете полностью бизнес. Чтобы восстановить все- вы продаете дорогую машину и дом, ибо понимаете, что ваш бизнес в итоге все вам восстановит. Так и тут. Мы начинаем с депозитом 7500 рублей продавать спреды на сбербанк. Начнем с того, что мы уже заработали за 2 месяца таким образом 12%. И это нормально.

В теме, которая указана есть куча стратегий и боюсь, что там затеряется этот агрессивный способ. Хотя, если тут риски такие же, как и в любом бизнесе, как выяснилось только сейчас, то почему бы и новичков с этой темой не познакомить.

Торговля ведется с 24.3.21-го, с депозитом 7500 рублей.

Прибыль 1412 рублей.

На данный момент у нас открыта такая позиция:

Продаем пут 30000 по 271 и покупаем пут 29000 по 41 рублей.

Мы каждую неделю смотрим на цену фьючерса для открытия нашего спреда. Цена фьючерса была 30209 рублей на 19 мая 2021 года.

Поэтому мы купили пут 29000 и продали пут 30000.

Как видите, между купленным и проданным- 1000 рублей разницы. И мои расчеты связаны именно с этой разницей.

Если у вас нет 51000 рублей (на 22.5.21-ое требовалась именно эта сумма), чтобы делать спред на опционах на фьючерс РТС, то придется немного времени тратить на то, чтобы при торговле недельными опционами, торговаться при покупки и продаже опционов. Но хорошо, что на недельном сроке это не занимает много времени.

Запоминаем, что вначале, при открытии спреда в начале недели, надо купить дальний (29000), а лишь потом продать ближний (30000) к цене фьючерса пут. А при закрытии этого спреда- надо сначала выкупить то, что продали (30000), а только потом продать то, что купили до этого (29000)...

СМОТРИТЕ ВИДЕО НИЖЕ- ТАМ ВСЕ ПОНЯТНЕЕ.

Фьючерс- это 100 акций сбербанка.

Пут опцион- это страховка от падения цены фьючерса сбербанка.

Страхуем цену фьючерса так, чтобы продаваемый пут был наравне или ниже цены фьючерса. Пример, цена фьючерса была 30209 и мы продали пут 30000 и купили пут 29000

ПРИНЕСИТЕ В ЭТУ СТРАТЕГИЮ СТОЛЬКО, СКОЛЬКО НЕ ЖАЛКО ПОТЕРЯТЬ, НО С МЫСЛЬЮ, ЧТО НАВРЯД ЛИ ПОТЕРЯЕТЕ, ПРИ ТАКОЙ ВЫСОКОЙ ВЕРОЯТНОСТИ СОХРАНИТЬ И ПРЕУМНОЖИТЬ.

теги блога Антон Антонов

- 115 ФЗ

- Binance

- Bitcoin

- eurrub

- EURUSD

- Interactive Brokers

- NinjaTrader

- NinjaTrader Brokerage

- p2p

- S&P500

- SaxoBank

- айбиброкер

- айви

- акции США

- бизнес

- Бинанс

- бинарные

- биржа

- Биткоин

- Брокер

- брокера

- брокеры

- ванильные опционы

- волатильность

- ГО

- дельта

- дельтахедж

- дельтахеджер

- деньги

- Доллар рубль

- евро

- евродоллар

- заработок

- инвестиции

- индекc

- индекс

- интернет заработок

- как заработать в интернете

- Калькулятор

- квик

- китай

- криптобиржа

- криптовалюта

- мартингейл

- математика

- мосбиржа

- мт4

- Найс

- недельные опционы

- ниндзя

- опцины

- Опцины СМЕ

- опцион

- опционы

- оффтоп

- пассивный страховой бизнес

- Прибыльная стратегия

- продажа волатильности

- продажи

- ришка

- рынок США

- сбер

- сбербанк

- сишка

- скальпинг

- СМЕ

- Снп 500

- снп500

- СНП500 S&P500

- спай

- спекуляции

- спред

- спреды

- ставки

- статистика

- стоп лосс

- стопы

- страхование

- страхование сбербанка

- страховой бизнес

- стреддл

- стренгл

- теория вероятностей

- торговая система

- торговля волатильностью

- торговые сигналы

- торговый софт

- трейдинг

- трейдинг внутри дня

- усреднение

- форекс

- фьюч

- фьючерс

- фьючерсы

- фьючи

- ХЕДЖИРОВАНИЕ

- церих

- шахматы

- экспир опционы

По х — номер сделки, по у — накопленная прибыль в пунктах (1п = 1 р). Это за 3 месяца. Начальный депозит м.б. ~10000 р.

Это, разумеется, тест, но на практике получается примерно тоже самое.

Риски какие-то безусловно есть, но ни в тестах, ни на практике такие гипотетические события не встречались.

Продажа опционов, пожалуй, более рискованная стратегия.

Как это делается — эт другой вопрос. Главное, что такое возможно.

Про спреды я в курсе. С ними все прекрасно, но в один прекрасный момент, на них можно оч нехило нагреться. Да, такое действительно маловероятно, но, тем не менее, реально.

Нет, именно 5%. В случае пролета- придется продавать свое имущество, чтобы временно перебиваться на автобусах и съемном жилье, чтобы восстановить бизнес. Многие восстанавливают разрушенный бизнес именно так. То есть, пришедшая сумма является окончательной.

Хм! То есть каждый четверг тупо делаем бычий пут-спред?

Не глядя на теханализ, фазы луны и цвет лица всесветлейшего?

На 4-5 удвоений даже пенсионрки наскребут. Что думаете?

ТС аргументирует свою позицию тем, что эмпирический x > 0.8

Кстати, интересно сколько там на длинной истории?.. В 0.9 не верю. Но это просто чуйка.

Если исходы независимы и в каждом 0.8 как Вы пишете, то мартин очень даже просится.

А если деньги за проданную машину, квартиру и почку опять потеряны? А заодно и кредит )

20% теоретическая вероятность слить депозит в переводе на реальную торговлю означает 100% вероятность всё потерять и доход 5% в месяц от остатка денег, а не от стартовой суммы может никогда не восполнить потери. Почитайте, например, историю про Лонг терм капитал, где вероятности были рассчитаны нобелевскими лауреатами )

Это глубоко просчитанный вариант: главное условие- это сразу пополнить депозить, после того, как первый депозит сгорел. Это очень маловероятно. Как я уже говорил- за 7 лет этой стратегии- я видел лишь 60% просадки от первого депозита в слепой стратегии. По второй моей стратегии, где использую теханализ на Н1- просадка была лишь 35%.

Поторгуйте 7 лет реальной торговли по этой стратегии и, с вероятностью 99,99% результат будет хуже в несколько раз. Например, по проданным брокер начнет считать го, как по фьючу и, не дав достаточно времени пополнить депозит, брокер закроет позы в пустом стакане с общим убытком больше, чем размер счета. Или сервера брокера сдохнут в тот момент, когда надо поставить вторую ногу и по первой будет убыток.

Когда сумма будет хотя бы 3000 долларов, то надо идти к американскому брокеру, чтобы торговать недельным спредом на спай (снп-500)… и там у брокеров голова работает… они видят, что это спред и он имеет закрытый риск- и не трогают клиента. Особенно, если у него депо на 10 таких спредов.

Независимо от ограниченности риска спреда, брокеры за бугром рассчитывают го спреда не по максимальному убытку спреда, а по максимальному го по каждой ноге спреда отдельно. То есть, в данном случае, го спреда будет рассчитано как го голого проданного опциона. Заодно почитайте про паттерн дэй трейдинг.

Стратежка продажи пут-спредов хороша, но риск потери депохи в ноль все равно есть..

он реализуется, когда начнется затяжное падение сбера… будет целая серия убытков и слив в ноль… И возможно придется слить еще парочку депох, пока снова нормализуется ситуация..

Так же при высокой воле улыбка становится более плоской, т.е. на всем периоде еще к тому же пут-спреды будут показывать меньшую доходность и больший убыток (проданная нога будет лишь на немного дороже купленной)…

Я сам практиковал продажи спредов, и попадал на периоды, когда этими пут-спредами приходилось как бы усредняться по активу… самая нудятина, когда идет «сползание» практически без отскоков против тебя… или треугольники/вымпелы с наклоном в сторону купленной ноги… хрень получалась…

кроме вероятности около 50%

оказывается есть вероятность свыше 50%

однако даже в казино на рулетке

ставя с вероятностью около 2/3 > 50%

результат предсказуемый

для вас секрет, что ап-тренд бывает в 10% случаев, а флэт в 80% случаев?

«Вероятностей» всегда две.

Как “в разных измерениях”.

«Silent Hill», матьиво!

(фильм)

И как волатильность в опционах же, собственно.

Их две волатильности.

Одна Implied (IV), другая не помню. Но не суть.

По этой же логике, «какова вероятность при выходе из дома встретить Динозавра».

50 на 50!

Могу встретить, а могу не встретить. Верно?

Верно ли это?

Отнюдь!

Потому что есть “другая” вероятность. (И они друг другу не противоречат. «Закон единства и борьбы противоположенностей»®™© в очередной раз!)

В другом измерении.

«Трендозависимая», если так можно выразиться.

и вопрос про встречу динозавра 50% решаю формулами

… встретили…

Жаль эту классику не знает новое мясо

Но «по классике» (если здесь такое слово подходит) должен быть полный и ОБЯЗАТЕЛЬНЫЙ вывод выше какой-то «Планки».

Срезать. Срезать. Срезать.

И можете на расходы.

Можете на инвестиционный счёт. Смотря насколько это конечно серьёзно. ))

ИМХО, это более интересный вариант.

Потому что риск потерять всё-таки ЗАПРЕДЕЛЬНЫЙ!

А если не выводить, то получается тупиковая ситуация.

Мы ждём какого-то накопления. Любого.

И пока идёт движение “в нашу сторону”.

Нам фартит. Белая полоса.

И сливаем!

И какая разница СКОЛЬКО мы сливаем, если мы сливаем ВСЁ!

(Ну, условно говоря. Какие-то копейки всё равно конечно останутся.)

&list=PLC1-T8QPDnKKIHUaKwusfFIRUGQXaIxNs&index=8

18% прибыли за два месяца легко и просто на страховом агрессивном бизнесе со стандартными рисками.

Чтобы не возиться с одной гипер агрессивной стратегией, которая дает большую прибыль на средней дистанции- решил показать и вторую стратегию, но перед этим, хочется рассказать о том, как это применяют профи в области спредов. Одни делят депозит на две части и делают дискорреляционный спредовый портфель. Другие делают спредовый мартингейл, в случае плюса. Тут приведу самый простой способ, чтобы новичок не запутался. Хотя самыми интересными являются дискорреляционные спреды между экономиками ведущими холодную войну.

Тут у нас будет две простые позиции:

Первая- это продажа недельного спреда в путах на сбербанке с разницей в страйках на 1000 рублей. На 10 попыток. ЭТО УЖЕ ПРИНЕСЛО БОЛЬШУЮ ПРИБЫЛЬ. Не все спекулянты тяжело трудясь столько получают.

Вторая стратегия полностью, как первая, но с той разницей, что на образовавшуюся прибыль в 18%- мы можем открывать дополнительный спред на месячных опционах при определенных условиях.

Первая позиция: тут у нас уже не стартовые 10 попыток, а 12 попыток

Торговля ведется с 24.3.21-го, с депозитом 7500 рублей. 10 попыток.

Прибыль 1412 рублей.

На данный момент у нас открыта такая позиция: она истекает 26.5.21-го.

Продаем пут 30000 по 271 и покупаем пут 29000 по 41 рублей.

Мы каждую неделю смотрим на цену фьючерса для открытия нашего спреда. Цена фьючерса была 30209 рублей на 19 мая 2021 года.

Вторая позиция- полностью, как первая, но если сбербанк с текущих 30209 (или недельного хая) упадет до 25210, то мы на половину прибыли откроем еще и месячный спред. Если фьючерс после этого упадет до 20210, то откроем третий спред на вторую половину прибыли.

Как вы поняли, вторая стратегия агрессивнее первой.

ПОЛНАЯ ИНСТРУКЦИЯ ПО ТРЕМ СТРАТЕГИЯМ.

Первая стратегия приносит нам около 18% на 2 месяца. Легко и просто

У нас будет несколько стратегий на одной матрице:

В первой стратегии есть риск в 20% потерять все деньги при 10 попытках. Это соотношение выгоднее, чем у любого спекулянта, который использует стоплоссы. А мы уже заработали себе на 12 попыток. При достижении 28 попыток- риск снижается до 2-5%, если цена не идет выше 35000 рублей по фьючерсу.

Первая- покупаем на сбербанке тот пут, который на 1000-1250 пунктов ниже цены фьючерса. Только после этого продаем тот пут, который наравне или чуть ниже цены фьючерса. Торгуем недельными опционами и поэтому смотрим на теоретическую цену и торгуемся. Для этого каждые две минуты, при необходимости, корректируем желаемую цену, чтобы она была наравне с теоретической. В видео (ссылка в первом посте) я рассказываю, как это делается. Это касается и пута, который покупаем, и того, который продаем. Также и во время закрытия наших позиций. На опционах на фьючерс РТС это будет происходит гораздо быстрее. На спае (акция на снп-500)- сразу.

Продаем спред, которому от двух до семи дней. Двухдневный выгоднее, но специально ждать его смысла нет.

Лучше ставить два будильника на разных устройствах, чтобы не пропустить день экспирации и закрывать спред не позже 17.00 мск. Потенциальный убыток должен быть не более 790 рублей.

Надо считать комиссии у западного брокера при желании торговать спай, чтобы комиссии за котировки и терминал на западной бирже не превосходили 10% за год от потенциальной прибыли.

Вторая- отличается от первой тем, что на имеющуюся прибыль мы открываем дополнительный месячный спред на месячных опционах, если цена фьючерса падает от максимума на 5000 и более.

Третья- такая же, как и первая, но как только цена пары евродоллар на недельном графике достигнет 1.255. Там мы начинаем открывать только месячные спреды, пока цена евродоллара не упадет к 1.06.

По большому счету, вас пригласили на игру, где вы берете трехлитровую банку, а туда положили игральную кость с 10 гранями. Чтобы уменьшить вероятность мошенничества пять человек по очереди одну минуту трясут эту черную банку, где не видно, как ложится кость. У нас правильная кость, которая имеет равные шансы лечь на одну из десяти своих граней.

Вопрос- согласились бы вы играть, при условии, что у вас один раз из десяти забирают 1000 рублей, а десять раз дают по 250? Так и в случае нашей первой стратегии. Просто и выгодно. Есть вероятность проиграть, но она настолько мала, что учитывать ее не стоить. И это не имеет никакого отношения к спекуляциям.

&list=PLC1-T8QPDnKKIHUaKwusfFIRUGQXaIxNs&index=1

И не забываем, что, если у вас есть 30% в год на спекуляциях фьючерсов или акций, где используются стопы, то вы можете не слепо страховать, а использовать свои знания. Тогда ваши результаты сильно улучшаться. Если при слепом страховании, при текущих ценах и волатильности, есть шансы слить депозит с вероятностью 20%, то при прибыльном спекулятивном подходе- этот риск падает до 5%. И если при слепом страховании все 10 недель при первом депозите вы активно страхуете, то при спекулятивном- можно это растянуть и на 20 недель.

3% легкой прибыли за неделю у домохозяйки!

Условия выполнены и мы получили по фьючерсу сильное движение вверх, относительно цены фьючерса, которая была 19.05.21, когда открывали спред. Чтобы не нарваться на откат ради какого-то одного рубля- я закрываю сейчас то, что обычно закрываю строго в день экспирации- то есть, завтра, 26.05.21-го… Ведь и условие по прибыли хотя бы в 150 рублей также выполнено.

Пока евродоллар не достиг 1.255- рекомендую первую стратегию, где продаем недельный спред, с 10-ю попытками.

Чтобы сравнивать три стратегии- начнем обе с одинаковой даты.

С 24.03.21

Первая позиция:

Откупаем по 2 рубля наш проданный пут по 271. Это 269 рублей плюса по путу 30000. Продаем по 1 рублю то, что покупали по 41. Это 40 рублей минуса по путу 29000. И плюс 229 надо прибавить к прошлому плюсу 1412.

Результат: 1641 рубля, при депозите 22000 рублей.

Теперь:

Первая позиция: до 02.05.21

Продаем пут 30750 по 325 и покупаем пут 29750 по 55.

www.youtube.com/watch?v=DFVTn6mmZKw&list=PLC1-T8QPDnKKIHUaKwusfFIRUGQXaIxNs&index=10

Интересная беседа состоялась с любителем месячных спредов и дешевизна спреда там оправдана большей безопасностью и маневренностью для заработка. Постепенно разберем, что же лучше и какие есть минусы у обеих стратегий. Четвертая стратегия зарабатывает много, но если фьючерс не растет, не стоит на месте и не падает сильно, но регулярно, то недельному страховщику придется считаться с тем, что изредка ему придется временно избавиться от своего дорогого имущества, чтобы пережить сложные времена. В пятом стратегии риск этого лишь 5%.

Первая позиция:

Торговля ведется с 24.03.21

Экспирация до 02.05.21

Продаем пут 30750 по 325 и покупаем пут 29750 по 55.

Результат: 1641 рубля, при депозите 7500 рублей.

Вторая и третья будут встраиваться позже.

Четвертая позиция:

Такая же, как и первая позиция, но дата с 26.05.21.

Результат: 0 рубля, при депозите 7500 рублей.

Пятая позиция:

Такая же, как и первая позиция, но торгуем месячные спреды и дата с 26.05.21

Экспирация 16.06.21

Продаем пут 30750 по 718 и покупаем пут 29750 по 344.

Результат: 0 рубля, при депозите 7500 рублей.

ОКОНЧАТЕЛЬНО СФОРМИРОВАННЫЕ ТРИ СТРАТЕГИИ.

В общем, посидел я со специалистами по спредам и они сказали, что новичок не сможет анализировать сам графики, чтобы верно управлять и пересаживаться из недельных в месячные спреды. Поэтому, первая стратегия для форексников и любителей торговать акции со стопами. Которые могут при 100 сделках выходить хотя бы в ноль. Им это уже принесло 18% за два месяца.

Или новичок может спросить, когда можно начинать торговать недельные спреды на ближайший квартал.

Первая позиция для профессионалов и новичкам, по сигналам:

Кратко скажу, что до 1.255 по евродоллару продаю недельные спреды, а потом начну месячные.

Риск- в 15% случаев придется продавать имущество, чтобы восстановить эту стратегию. Надо иметь имущество на 200% больше имеющегося депозита под эту стратегию.

Торговля ведется с 24.03.21

Экспирация до 02.05.21

Продаем пут 30750 по 325 и покупаем пут 29750 по 55.

Результат: 1641 рубля, при депозите 7500 рублей.

Вторая позиция:

Такая же, как и первая позиция, но тут без анализа графиков и дата с 26.05.21.

Риск- 20%.

Результат: 0 рубля, при депозите 7500 рублей.

Третья позиция:

Такая же, как и вторая позиция (без анализа графика), но торгуем месячные спреды и дата с 26.05.21.

Риск- 5%.

Экспирация 16.06.21

Продаем пут 30750 по 718 и покупаем пут 29750 по 344.

Результат: 0 рубля, при депозите 7500 рублей.

Продолжим изучение стратегии, когда вы правы почти всегда, если смогли повернуть теорию вероятностей на свою сторону. А у нас именно так. Надо заметить, что идеально, когда цена стоит на месте. Если посидеть с калькулятором, то становится ясно, что даже небольшое смещение наверх- на дистанции увеличивает риски на убыток, хотя, вроде бы, при продаже спреда в путах- мы в плюсе.

Но пост о другом: о том, что чем лучше вы торгуете фьючерс со стопами, тем более дальняя экспирация вам выгодна в спредах. Если сравнить торговлю фьючерсом со стопами и месячным спредом, то можно отметить, что напрягаться придется в 5 раз меньше, а получать те же деньги.

Новички тоже могут снизить риски и иметь 10 попыток, но в месячных спредах, если их устраивает средний доход в 400% за 10 лет.

Недельными спредами можно торговать вслепую, с риском потерять депозит в 20% случаев. Семилетняя история показала просадку лишь в 60% и хорошую прибыль в итоге. Но любители месячных спредов говорят, что получили в итоге такое же соотношение риска и доходности, но просадка достигала лишь 40%.

Если вам кто-то предложит 10 раз подбросить кубик с 10 гранями и отдавать вам по 250 рублей в девяти случаях, в в 10-ом случае забирать у вас 750 и это при 10 попытках, то любой согласится… А если пролетит, то приложит титанические усилия, чтобы восстановить бизнес… У меня друзья прогорали иногда в своем бизнесе, но продавали все, чтобы восстановить свои СТО и цветочные магазины, хотя у них вероятности выйти в плюс гораздо ниже, чем в этой стратегии.

Ответ одному подписчику, который открывал спред на ришке с разницей 2500.

Так дело не в 2500, а в том, что если вы не делаете разницу в 5000 по спредам на ртс, то, чтобы быть в плюсе на дистанции, вам надо уже не 51000 на 10 попыток, а 102000 рублей. Если у вас потом найдется имущество на 204000 рублей, чтобы быстро реализовать и принести в эту стратегию, то открывайте спред с разницей 2500.

Интересная беседа состоялась с одним из хороших спредеров на опционы на фьючерс РТС. Он отстаивает ту идею, что РТС более выгоден, чем Сбербанк и даже снп-500. Дело в том, что ришка имеет противоречие внутри себя. Как ему расти, если он ведет учет в долларах? А обычно, если доллар растет, то ришка падает. Это и будет сильно стимулировать то, что ришка склонна стоять чаще во флэте, чем тот же Сбербанк или снп-500. И думаю, что есть логика в эти словах. Если доллар укрепляется, то ришка должна падать. А как я уже отметил, в агрессивном подходе с 10 попытками- флэт это самое выгодное состояние рынка.

Ответ подписчику:

Дело в том, что смотреть на сильные падения ришки не стоит, по этой стратегии, если речь о слепом подходе. Надо все смотреть через подразумеваемую волатильность и то, как сильно фьючерс падал на недельном отрезке (если торговали недельные спреды). И как он падал на месячном отрезке, при торговле месячным спредом. Я уже не раз писал, что стремительное сильное падение, на дистанции, дает нам большой плюс.

Хочу набросать основные четыре стратегии для новичков без анализа графика и полностью вслепую.

Первый- Агрессивный вариант, когда вы приносите лишь 33% от всего своего имущества. Торгуете недельными спредами. У нас 20% вероятности, что придется привлечь еще 66% денег, которые вначале не имело смысла привлекать.

Второй- все, как в первом, но привлекаете 66% от всего вашего имущества

Третий- все, как в первом, но привлекаете 100% от всего вашего имущества. Тут 5% вероятности, что потеряете все деньги. Приблизительно, как получить пулю в лоб у себя во дворе в тихом спальном районе.

Четвертый- вариант, когда вы приносите лишь 33% от всего своего имущества. Торгуете месячными спредами. Но если образуется прибыль, то начинаете торговать недельными страховками, пока депозит не вернется до стартовой суммы.

ВНИМАНИЕ- РЕЧЬ О ТОРГОВЛЕ НА СНП-100, где нет тех рисков, которые есть на мосбирже. На мосбирже все риски умножаем на два, с учетом 2008-го года. До этого я верил, что подобное не произойдет еще раз. Но мало ли.

Сейчас спай на опасным пике в фазе роста. Хочу показать все преимущества стратегии при торговле в самый неподходящий момент, чтобы 18% прибыли на Сбербанке не казались спекулятивной прибылью.

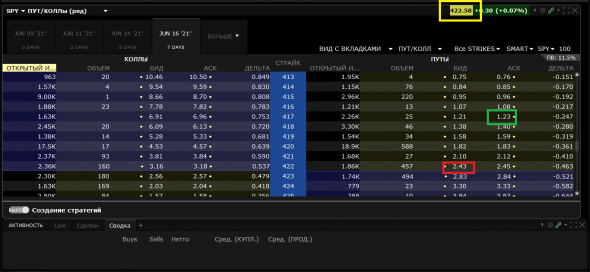

Можем следить за такими позициями:

Это спай. Очень много волокиты с сайтом мосбиржи- лучше будем все на спае смотреть. Думаю, что как торговать со Сбербанком и с РТС все поняли.

Начинаем с 27.05.21. При цене акции 41544 доллара- нам окончательно нужно 24000 долларов, с риском 5% их потерять.

Первая: продаем слепо недельные спреды с разницей в 500 долларов. Стараемся вначале купить то, что приблизительно на 500 долларов ниже текущей цены акции. Потом продаем тот пут, которые наравне или ниже цены акции.

Экспирация 02.06.21.

Купили 415 пут по 69 и продали 420 пут по 181.

Закроем позицию в конце экспирации или при росте акции на 150 долларов и прибыли около 75 долларов.

Депозит 5000 долларов на 10 попыток, а при текущей волатильности попыток должно быть 80.

Результат:

Вторая: продаем слепо месячные спреды с разницей в 500 долларов. При цене акции 41544 доллара- нам окончательно нужно 15000 долларов, с риском 5% их потерять.

Депозит 3000 долларов на 10 попыток.

Экспирация 25.06.21.

Купили 415 пут по 469 и продали 420 пут по 633.

Закроем позицию в конце экспирации или при росте акции на 150 долларов и прибыли около 50 долларов.

Результат:

Основным плюсом, почему надо торговать спай вместо Сбербанка или РТС является то, что у спая низкая волатильность. А это нам и нужно. И посмотрите, сколько времени надо спаю, чтобы упасть на 50%. И потом сравните, сколько надо тому же РТС, чтобы упасть на 70%. Поэтому, если у вас не очень длинные деньги и вы собираетесь жить с агрессивного страхового бизнеса, то наберите хотя бы 8000 долларов, чтобы торговать месячными спредами на спай с разницей между экспирациями на 500 долларов. В белом 2008-ом году стоимость спая у нас около 67, а в желтом 2021 уже 420. Максимальная коррекция была на 60% за этот период с красного 339 до розового 218. Это уже можно смело считать, что 8000 долларов хватит с 95% вероятностью на того, чтобы пересидеть любые коррекции и заработать месячным спредом. Главное, что тут четкий тренд без волатильности, которая есть на второй картинке.

Посмотрим вторую картинку. Как вам идея в 2008 году с 600 подняться до 2000, а потом снова рухнуть к 600? Это 70%… И надо сказать ришка падала 8 лет, а спай упал на 60% за год. И это выгодно тому, кто на спай. И ришка слишком волатильна, а это нам не очень подходит.

В общем, решать вам. Делать спред с очень дорогими комиссиями на американской бирже или с дешевыми, но на мосбирже. Я так посчитал и у самого выгодного интерактивброкерс комиссия, в среднем, получается около 30 баксов в месяц и это при наших крохотных депозитах в 5000 и 3000 долларов. Зато нет глюков брокера и биржи. Но неприятно, получать соотношение 110 долларов 9 раз и отдавать один раз около 390 долларов.

А на мосбирже комиссии гораздо меньше- нет платы за котировки. Да и соотношение такое, что 9 раз по 1700 и отдаем один раз 3300 пунктов по ришке. Но споры будут вечно у спредеров- что выгоднее, первое соотношение на спай или второе на ришке. Я за соотношение на спай.

Но я хочу поговорить о другом, это для новичков: не забываем, что при открытии наших двух позиций, мы сначала покупаем дальний пут (стпвйк, приблизительно на 500 долларов меньше цены акции). Нажимаем на зеленую цену- аск. Выходит цена. Ставим “мкт” и “передать”.

Потом нажимаем на красную цену- бид, чтобы продать тот страйк, который равен или чуть ниже цены акции. Выходит цена. Ставим “мкт” и “передать”.

При закрытии тех же позиций- Нажимаем на желтую цену- бид, чтобы продать ранее купленное. Выходит цена. Ставим “мкт” и “передать”.

Потом нажимаем на розовую цену- аск, чтобы откупить то, что ранее было продано. Выходит цена. Ставим “мкт” и “передать”.

Не забываем, что разница между аском и бидом не должна превышать 1-2 пункта.

Надо напомнить, что тут я буду вести стратегии для новичков.

ПОЛНАЯ ИНСТРУКЦИЯ ПО ТРЕМ СТРАТЕГИЯМ.

РЕЗУЛЬТАТЫ МОЖНО СИЛЬНО УЛУЧШИТЬ, ЕСЛИ УМЕТЬ РАБОТАТЬ С ПОДРАЗУМЕВАЕМОЙ ВОЛАТИЛЬНОСТЬЮ, НО ЭТО УЖЕ ЗА РАМКАМИ КУРСА ДЛЯ НОВИЧКОВ.

Первая стратегия приносит нам около 18% на 2 месяца на Сбербанке. Легко и просто.

У нас будет несколько стратегий на одной матрице:

В первой стратегии есть риск в 20% потерять все деньги при 10 попытках. Это соотношение выгоднее, чем у любого спекулянта, который использует стоплоссы. А мы уже заработали себе на 12 попыток. При достижении 28 попыток- риск снижается до 3-7%, если цена не идет выше 35000 рублей по фьючерсу.

Первая- покупаем на сбербанке тот пут, который на 1000-1250 пунктов ниже цены фьючерса. (На опционах на фьючерс РТС- продаем тот страйк в путах, который на 5000 меньше, чем цена фьючерса). Только после этого продаем тот пут, который наравне или чуть ниже цены фьючерса. (На опционах на фьючерс РТС покупаем стайк в путах, который наравне или чуть ниже цены фьючерса). Торгуем недельными опционами и поэтому смотрим на теоретическую цену и торгуемся. Для этого каждые две минуты, при необходимости, корректируем желаемую цену, чтобы она была наравне с теоретической. В видео (ссылка в первом посте) я рассказываю, как это делается. Это касается и пута, который покупаем, и того, который продаем. Также и во время закрытия наших позиций. На опционах на фьючерс РТС это будет происходит гораздо быстрее. На спае (акция на снп-500)- сразу.

Продаем спред, которому от двух до семи дней. Двухдневный выгоднее, но специально ждать его смысла нет.

Лучше ставить два будильника на разных устройствах, чтобы не пропустить день экспирации и закрывать спред не позже 17.00 мск. Потенциальный убыток должен быть не более 790 рублей.

Надо считать комиссии у западного брокера при желании торговать спай, чтобы комиссии за котировки и терминал на западной бирже не превосходили 10%-20% за год от потенциальной прибыли.

Вторая стратпегия- отличается от первой тем, что на имеющуюся прибыль мы открываем дополнительный месячный спред на месячных опционах, если цена фьючерса падает от максимума на 5000 и более.

Третья- такая же, как и первая, но как только цена пары евродоллар на недельном графике достигнет 1.255. Там мы начинаем открывать только месячные спреды, пока цена евродоллара не упадет к 1.06.

Я решил полностью демонстрация перевести на спай. Там будет такое улучшение. Специалисты по месячным спредам сказали, что можно сильно улучшить результаты, если к первой стратегии приделать правило, что после фиксации 50%-ой прибыли внутри недели- пересаживаться не в недельный спред, а в месячный.

Поэтому, будет три стратегии:

Начинаем с 27.05.21. При цене акции 42054 доллара.

ПЕРВАЯ: Советую его агрессивным страховщикам, которые в крайнем случае готовы пару лет снимать квартиру и продать свое жилье, ради высокого дохода, который должен быть на отрезке 3-5 лет.

Продаем слепо недельные спреды с разницей в 500 долларов. Стараемся вначале купить то, что приблизительно на 500 долларов ниже текущей цены акции. Потом продаем тот пут, которые наравне или ниже цены акции.

Закроем позицию в конце экспирации или при росте акции на 200-300 долларов по акции базовому активу) и прибыли около 50 долларов.

Депозит 4000 долларов на 10 попыток, а при текущей волатильности попыток должно быть 80.

ОБЗОР:

Экспирация 02.06.21.

Купили 415 пут по 69 и продали 420 пут по 181.

Результат:

ВТОРАЯ: Советую тем, кто хочет продажу спрэдов иметь как второй бизнес, но из-за умеренной агрессии, иногда, продавать второй бизнес, чтобы отдыхать и просто зарабатывать на продаже спредов и одновременно удержать этот бизнес.

Такая же. как и первая, но с разницей, что если внутри недели будет рост на 200-300 долларов по акции, то пересаживаемся не в недельный, а месячный спред. Это сильно снизит риск.

ОБЗОР:

Экспирация 02.06.21.

Купили 415 пут по 69 и продали 420 пут по 181.

Результат:

ТРЕТЬЯ: Для тех, кто хочет иметь в среднем 400-500% за 10 лет.

Продаем слепо месячные спреды с разницей в 500 долларов. При цене акции 41544 доллара- нам окончательно нужно 15000 долларов, с риском 5% их потерять.

Закроем позицию в конце экспирации или при росте акции на 200-300 долларов и прибыли около 75 долларов и открываем новый месячный спред

Депозит 4000 долларов на 10 попыток.

ОБЗОР:

Экспирация 25.06.21.

Купили 415 пут по 469 и продали 420 пут по 633.

Результат:

А мы, к тому же. всю экономику США так страхуем.

Буду публиковать интересные вопросы подписчиков:

164 образуются так на месячном страховании: имеем базовый актив стоимостью 42000 долларов. Покупаем за 469 долларов страховку, что базовый актив (ба) упадет ниже 41500. Сами страхуем кого-то, что этот же БА не упадет с текущих 42000. За эту страховку получим 633 доллара. Разница между 633 и 469 и есть 164 доллара в 90% случаев. У лучшего брокера мира по классическим опционам- интерактивброкерс. Комиссия 1.58 за каждую сделку по этому БА. Если падает, как вы говорите, до 415000, то убыток и будет 336- что есть разница между 42000 и 41500+ прибыль 164= 336.

ответ прост- если не уметь спекулировать, то даже, если случится самое приятное, когда цена стоит на месте, то рано или поздно нарветесь на такие сильные падения, то это будет съедать всю прибыль, что не даст возможность гарантированно получать каждый месяц большую прибыль. Разница в том, что опытный страховщик, зная теханализ, будет получать каждый месяц по 5%, а далекий от рынка человек может лишь на 60% в год рассчитывать. Вроде бы тот же процент, то не каждый месяц (чтобы жить с этого сразу, но шансы на это 90%) частями, а потом, в конце года… И не все хотят такой прибыльный, но нестабильный по срокам бизнес, хотя прибыль тут гарантирована на 90%. Но никто не мешает бесплатно испытать удачу и нарваться на 90% вероятности, что деньги будут приходить сразу. А шансы на это 90%.

К тому же, средние и крупные игроки давно так зарабатывают.

Есть интересный вариант моего друга: он не приносит в страховой бизнес много. Приносит только на одну попытку. Принес 400 долларов и срахует снп-500. Значит, что хотя он далек от рынка, но законы страхового бизнеса с 90% вероятности дадут ему 164 доллара прибыли в месяц. При этом, имеет машину за 8000 долларов и готов ее продать в любой момент, если страховой бизнес начнет буксовать. Так он обеспечил себя возможностью каждый месяц получать свои 164 доллара, но 40 из них откладывает на редкий случай страховой выплаты кому-то. И не надо быть профи, чтобы каждый месяц зарабатывать, даже имея одну попытку.

Для остальных, особенно новичков отвечу, что коллы в акциях — это отрицательное матожидание на дистанции, если речь о продаже спредов. Если, конечно, вы не умеете торговать линейно со стопами. Если умеете, то спреды вам принесут в три раза больше, чем вариант со стопами.

Чем торговать коллы в акциях на продажу- лучше сделайте там при стоимости фьючерса 30000- купите колл 31000 и пут 29000. Потом продать пут 30000 и колл 30000.

ОСНОВНЫЕ СТРАТЕГИИ.

Начинаем с 27.05.21. При цене акции 42054 доллара.

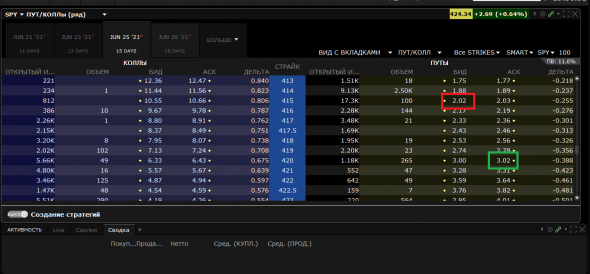

ОБЗОР первой стратегии: Условия выполнены. Акция выросла с 421.26 до 422.12. Это дало нам прибыль в 71 доллара. Что гораздо больше, чем наши желаемые 50 долларов среди недели. Откупаем по 67 то, что продавали по 223. Это дает плюс на 156 долларов. Затем, продаем по 11 то, что покупали по 96. Это дает минус на 85 долларов. От 156 отнимаем 85= 71. Прошлый результат был 55 долларов.

ПЕРВАЯ: Можно и сразу принести 32000 долларов и спокойно заниматься страховым бизнесом, но у вас без дела будут лежать 24000 долларов. Лучше оптимизировать и купить себе более комфортный дом или машину, а если случится необходимость все таки принести дополнительные деньги, то продать комфортную машину и купить более дешевый вариант на некоторое время. Советую этоо агрессивным страховщикам, которые в крайнем случае готовы пару лет снимать квартиру и продать свое жилье, ради высокого дохода, который должен быть сразу или, в крайнем случае, на отрезке 3-5 лет.

Продаем слепо недельные позиции с разницей в 500 долларов. Стараемся вначале купить то, что приблизительно на 500 долларов ниже текущей цены акции. Потом продаем те, которые наравне или ниже цены акции.

Закроем позицию в конце срока или при росте акции на 150-200 долларов по акции (базовому активу) и прибыли около 50 долларов.

Депозит 8000 долларов на 20 попыток, а при текущей волатильности попыток должно быть 80 (или около 32000 долларов).

Старая позиция:

Купили 416 пут по 96 и продали 421 пут по 223.

Экспирация 11.06.21.

Новая позиция: акция на 422.12.

Купили 417 пут по 88 и продали 422 пут по 216.

Результат: 126 долларов.

Депозит 8000 долларов

ВТОРАЯ: Подобна первой, но тут можно приносить деньги на три попытки, как делают некоторые мои друзья и как делал я, когда только начинал. Суть в том, что на три попытки нам, в среднем надо около 1200 долларов. Мы их находим и начинаем страховать.

Если случится форс-мажор, то пока продадим свой авто и дом за 31000 долларов в своей деревне и будем снимать жилье некоторое время. Вариант для бедных. С каждой прибыль откладываем 20% для формирования запасов.

ОБЗОР:

Результат: 126.

Депозит 1200 долларов.

ТРЕТЬЯ: Для тех, кто хочет иметь в среднем 400-500% за 10 лет.

Продаем слепо месячные спреды с разницей в 500 долларов. При цене акции 41544 доллара- нам окончательно нужно 12000 долларов, с риском 10% их потерять.

Закроем позицию в конце экспирации или при росте акции на 200-300 долларов или прибыли около 75 долларов и открываем новый месячный спред

ОБЗОР:

Экспирация 25.06.21.

Купили 415 пут по 469 и продали 420 пут по 633.

Результат:

Депозит 4000 долларов на 10 попыток

ЧЕТВЕРТАЯ: Такая же, как вторая, но тут приносим на три попытки и работаем с месячным спредом.

Закроем позицию в конце экспирации или при росте акции на 200-300 долларов или прибыли около 75 долларов и открываем новый месячный спред

ОБЗОР:

Результат:

Депозит 1200 долларов на 10 попыток.

Если случится, что случится редкая вероятность в 10% и вы потеряли первый депозит, то у вас должна быть полушка еще на 20 попыток, если мы говорим про Сбербанк.

Вот мы и заработали опять. По простому методу, который не требует ни особых знаний, ни большого капитала, ни много времени.

Просто подключаемся к компьютеру и к нам выстраивается огромная очередь из тех, кто хочет купить страховки и те, кто хочет их продать. Как и водится в этом бизнесе- опять вероятность получение прибыли в 90% случаев сработала.

ОБЗОР первой стратегии:

Условия выполнены. Акция выросла с 422 до 423. Откупаем по 76 то, что продавали по 216. Это дает плюс на 140 долларов. Затем, продаем по 30 то, что покупали по 88. Это дает минус на 58 долларов. От 140 отнимаем 58= 82. Прошлый результат был 126 долларов. Значит, что общая прибыль 208 долларов.

ОСНОВНЫЕ СТРАТЕГИИ.

Начинаем с 27.05.21. При цене акции 42054 доллара.

ПЕРВАЯ: Можно и сразу принести 32000 долларов и спокойно заниматься страховым бизнесом, но у вас без дела будут лежать 24000 долларов. Лучше оптимизировать и купить себе более комфортный дом или машину, а если случится необходимость все таки принести дополнительные деньги, то продать комфортную машину и купить более дешевый вариант на некоторое время. Советую это агрессивным страховщикам, которые в крайнем случае готовы пару лет снимать квартиру и продать свое жилье, ради высокого дохода, который должен быть сразу или, в крайнем случае, на отрезке 3-5 лет.

Продаем слепо недельные позиции с разницей в 500 долларов. Стараемся вначале купить то, что приблизительно на 500 долларов ниже текущей цены акции. Потом продаем те, которые наравне или ниже цены акции.

Закроем позицию в конце срока или при росте акции на 150-200 долларов по акции (базовому активу) и прибыли около 50 долларов.

Депозит 8000 долларов на 20 попыток, а при текущей волатильности попыток должно быть 80 (или около 32000 долларов).

Старая позиция:

Купили 417 пут по 88 и продали 422 пут по 216.

Экспирация 16.06.21.

Новая позиция: акция на 422.12.

Купили 417 пут по 123 и продали 422 пут по 243.

Результат: 208 долларов.

Депозит 8000 долларов

ВТОРАЯ: Подобна первой, но тут можно приносить деньги на три попытки, как делают некоторые мои друзья и как делал я, когда только начинал. Суть в том, что на три попытки нам, в среднем надо около 1200 долларов. Мы их находим и начинаем страховать.

Если случится форс-мажор, то пока продадим свой авто и дом за 31000 долларов в своей деревне и будем снимать жилье некоторое время. Вариант для бедных. С каждой прибыль откладываем 20% для формирования запасов.

Результат: 208.

Депозит 1200 долларов.

И не забудьте, что торговаться (то есть исправлять каждые две минуты желаемую цену) можно только до тех пор, пока позиция находится в open orders и активна кнопка cancel… После того, как вам продали или у вас купили и сделка перешла в positin- не нужно торговаться и исправлять желаемую цену. Теперь только тогда, когда цена биткоина вырастет на 1000 или в конце срока опционов, когда будете покупать проданное и продавать купленное.

Из-за нехватки времени уберу недельные страховки

Вот мы и заработали опять. По простому методу, который не требует ни особых знаний, ни большого капитала, ни много времени.

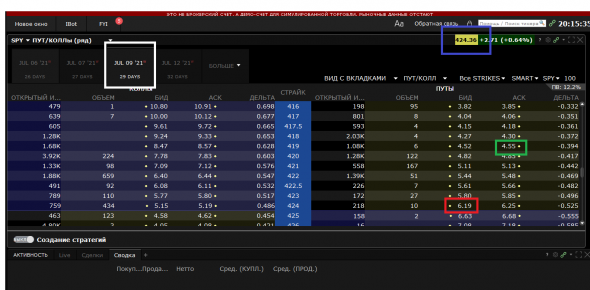

ОБЗОР первой стратегии:

Условия выполнены. Акция выросла с 420 до 424.34. Соблюдаем правило и откупаем по 302 то, что продавали по 633. Речь о пут 420. Это дает плюс на 331 доллара. Затем, продаем по 202 то, что покупали по 469. Речь о пут 415. Это дает минус на 267 долларов. От 331 отнимаем 267= 64. Прошлый результат был 0 долларов. Значит, что общая прибыль 64 долларов.

И теперь открываем снова месячную позицию. Выбираем срок в от 9.7.7.21. Белый квадрат на втором рисунке. Потом, соблюдаем правило и вначале покупаем более дальний пут и потом продаем ближний пут, как написано в “новая позиция”

ОСНОВНЫЕ СТРАТЕГИИ.

Начинаем с 27.05.21. При цене акции 42054 доллара.

ПЕРВАЯ: Для тех, кто хочет иметь в среднем 400-500% за 10 лет.

Продаем слепо месячные спреды с разницей в 500 долларов. При цене акции 41544 доллара- нам окончательно нужно 12000 долларов, с риском 10% их потерять. Но держать 12000 на счету- это неправильно, ведь 8000 из них понадобятся лишь в 10% случаев. Поэтому, проще потратить эти 8000 на другой бизнес или положить на депозит. Пока хватит и 4000.

Закроем позицию в конце экспирации или при росте акции на 200-300 долларов или прибыли около 65 долларов и открываем новый месячный спред.

Экспирация 25.06.21.

Старая позиция:

Купили 415 пут по 469 и продали 420 пут по 633.

Новая позиция: при цене спая на 424.36

Купили 419 пут по 455 и продали 424 пут по 619.

Результат: 64

Депозит 4000 долларов на 10 попыток

ВТОРАЯ: Такая же, как вторая, но тут приносим на три попытки и работаем с месячным спредом.

Закроем позицию в конце экспирации или при росте акции на 200-300 долларов или прибыли около 65 долларов и открываем новый месячный спред

ОБЗОР:

Результат: 64

Депозит 1200 долларов на 10 попыток.

ТРЕТЬЯ: На Бинанс. Тут мы будем торговать также месячные страховки, но из-за неликвидности месячных страховок- придется, при покупке выставлять на 100 долларов меньше белой теоретической цены, а при продаже- выставлять на 100 долларов больше теоретической цены. Рекомендую тем, кто не имеет хотя бы 300 долларов, чтобы торговать на мосбирже страховками на Сбербанк. А нерезидентам России нет смысла идти на мосбиржу, если у них меньше 3000 долларов. А если есть 3000 долларов, то лучше торговать опционы на фьючерс РТС.

Открыть и пополнить счет можно очень легко, не выходя из дома.

07.06.21-го, я занес 4 доллара и открыл такую позицию до 26.07.21-го, при биткоине на 38600:

Купил 0.0001 лот- пут 32000 по 1480 (0.148 доллара).

Продал 0.0001 лот- пут 36000 по 2500 (0.25 доллара)

Это очень выгодное соотношение. У нас депозит на 10 попыток.

Депозит- 4 доллара.

Результат:

Смотрите мое новое видео на ютюб.

По многочисленным просьбам:

Акция например, стоит 420. Мы хотим получить прибыль от страхования этой акции.

Нам нужна такая пропорция на месячном сроке опционов: продать пут 420 и купить пут 415. Прибыль образуется из разницы между их стоимостью и она должна быть не менее 25% от риска. Мы вначале покупаем пут 415 и потом продаем пут 420. Описано ниже.

Если стоимость акции выросла до 423-424 (и образовалась прибыль в 6.5 и более долларов), или срок подходит к концу, то покупаем тот же самый пут 420, который ранее продавали и потом продаем тот самый пут 415, который ранее покупали.

Купили 415 пут по 469 и продали 420 пут по 633.

Поговорим об очередности сделок.

Это сопровождение к видео “(4) Технические моменты- Как я зарабатываю в интернет в 2021 году”. При цене биткоина в 36882, в красном квадрате с рисунка. Надо посмотреть на срок- 25.06.21, который помечен серым цветом. 7.6.21-го я так и сделал и открыл позицию:

Купил 0.0001 лот- пут 32000 по 1480 (0.148 доллара).

Продал 0.0001 лот- пут 36000 по 2500 (0.25 доллара).

С депозитом в 4 доллара и 10 попытками.

Как я открывал? Не торговался и не менял постоянно цену в поле- price (справа вверху), как я рассказываю в своем втором видео из плейлиста.

Просто нажал на белый квадрат, чтобы купить для открытия позиции по предлагаемой для покупки цене 1480 (сейчас там 869… пока это минус). Это покупка пута 32000. Как это делать, также смотрите во втором видео из плейлиста.

Если красная цена в белом квадрате не отличается от теоретической цены более, чем на 3%, то можно покупать по предлагаемой цене.

ЗАПОМНИТЕ: во втором видео из плейлиста- я советовал долго торговаться, если ваша потенциальная прибыль меньше 25% от потенциального убытка. Это происходит редко, но надо перепроверять. А сейчас у нас порядка 35%. Поэтому, не торгуемся.

После покупки для открытия опциона 32000- просто нажал на синий квадрат, чтобы продать для открытия позиции по предлагаемой для покупки цене 2500 (сейчас там 2052… пока это плюс). Это продажа пута 36000. Как это делать, также смотрите во втором видео из плейлиста.

Все, купили и продали для открытия.

Потом, к примеру, цена биткоина растет с 36400 (на момент открытия была такая цена от 7.6.21) до 40000 и мы должны нажать на розовый квадрат, чтобы по предлагаемой цене 1850 купить пут 36000 для закрытия позиции. Мы же этот пут продавали ранее. Если закрыли, то надо нажать на желтый квадрат, чтобы по предлагаемой цене 750 продать для закрытия пута 32000, который покупали ранее. Теперь в графе- position у нас должно быть пусто.

1.25%, которые может заработать и ребенок на легком домашнем бизнесе.

Привет всем! Итак, сработало наше правило, что надо закрыть наши две позиции, которые были открыты до этого, если стоимость биткоина стала на 4000 и более от той цены, которая была, когда мы открывали позицию из двух сделок, которые описаны ниже в “старая позиция”.

В розовом квадрате видно, что сейчас уже биткоин стоит более 40000, а мы открывали две наши позиции при цене около 36400.

Значит, откупаем для закрытия пута 36000 по нынешней цене 1030*0.0001= 10 центов… В желтом квадрате. Это дало плюс на 15 центов. Продавали по 25 центов (2500*0.0001), а откупаем назад по 10 центов.

Потом, надо по такой же схеме надо продать для закрытия пут 32000, который покупали до этого, для открытия позиции.

Покупали по 1480*0.0001= 15 центов.

Сейчас видно в белом квадрате, что он уже стоит 549*0.0001= 5 центов. Это принесло убыток в 10 центов.

Выходит, что если отнять эти 5 центов от прибыли, которую получили за покупку пута 36000, то прибыль составила 5 центов на депозит в 4 доллара и это за 7 дней.

1.25% за неделю на страховании биткоина, по стратегии с которой даже ребенок справится.

ТРЕТЬЯ: На Бинанс. Тут мы будем торговать также месячные страховк.

Рекомендую тем, кто не имеет хотя бы 300 долларов, чтобы торговать на мосбирже страховками на Сбербанк. А нерезидентам России нет смысла идти на мосбиржу, если у них меньше 3000 долларов. А если есть 3000 долларов, то лучше торговать опционы на фьючерс РТС.

Открыть и пополнить счет можно очень легко, не выходя из дома.

07.06.21-го, я занес 4 доллара и открыл такую позицию до 25.06.21-го, при биткоине на 36400:

Старая позиция: при биткоине 36000 и сроком 25.06.21…

Купил 0.0001 лот- пут 32000 по 1480 (0.148 доллара).

Продал 0.0001 лот- пут 36000 по 2500 (0.25 доллара).

Сегодня:

Продал 0.0001 лот- пут 36000 по 1030 (0.10 доллара).

Продал 0.0001 лот- пут 32000 по 2500 (0.05 доллара).

Новая позиция, при биткоине 40652 и сроком 30.7.21...

Купил 0.0001 лот- пут 35000 по 0.3 доллара.

Продал 0.0001 лот- пут 40000 по 0.15.

Это очень выгодное соотношение. У нас депозит на 10 попыток.

Депозит- 4 доллара.

Результат: 5 центов

Смотрите мое новое видео на ютюб.