Ставка ФРС США

Федрезерв снижает ставку

- 01 октября 2024, 18:07

- |

Федеральная резервная система не определяет уровень процентных ставок самостоятельно. Вместо этого движение ставок зависит от психологии инвесторов, а ФРС подстраивается под текущую ситуацию. Снижение ставки, которое произошло 18 сентября, является лишь одним из примеров этого процесса.

Решение Федеральной резервной системы о снижении процентных ставок не было неожиданным для нас, так как мы, в Elliott Wave International, уже долгое время отслеживаем решения этой организации относительно процентных ставок.

Важно понимать, что Федеральная резервная система сама по себе не устанавливает процентные ставки. Вместо этого движение ставок контролируется психологией инвесторов, и Федеральная резервная система лишь следует за этим процессом.

Уже долгое время мы используем модель, которая опирается на социономический принцип. Она предполагает, что для прогнозирования действий Федеральной резервной системы США в отношении ставки по федеральным фондам можно использовать доходность краткосрочных казначейских ценных бумаг США.

( Читать дальше )

- комментировать

- 272

- Комментарии ( 0 )

Акции ЕМ в минусе: инвесторы уже не уверены в агрессивном смягчении ДКП в США

- 01 октября 2024, 13:47

- |

Акции и валюты развивающихся рынков идут вниз во вторник, начав октябрь на мрачной ноте — недавние комментарии председателя ФРС Джерома Пауэлла ослабили надежды на значительное снижение ставок в США.

«Хотя в сентябре Федрезерв действовал агрессивно, нет никаких гарантий, что ему придется снова снизить ставки на такую же величину, — отметили стратеги DBS. — Кроме того, в период до следующего заседания регулятора выйдет два релиза трудовой статистики и надо будет еще учесть настроения на президентских выборах (которые пройдут за день до заседания ФРС)».

Индекс акций развивающихся рынков MSCI к 12:02 МСК опустился на 0,1% после того, как зафиксировал лучший месяц за последние 10 лет.

Индекс валют развивающихся рынков MSCI снизился на 0,3% после того, как впервые в этом году отметил трехмесячную серию на положительной территории.

Промышленная активность в Чехии в сентябре еще больше сократилась, в Венгрии снизилась четвертый месяц кряду, в то время как в производственном секторе Польши появились признаки стабилизации.

( Читать дальше )

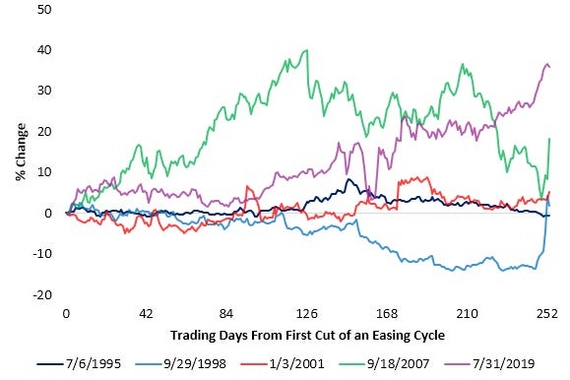

Изменение S&P500 после начала цикла снижения ставок ФРС

- 01 октября 2024, 06:57

- |

После недавнего начала цикла снижения ставки ФРС посмотрим, как вел себя S&P 500. Динамика рынка сильно зависела от того, наступала ли в дальнейшем рецессия.

/>

Если рецессия наступала, то падение индекса в среднем было в 4 раза сильнее, чем когда ее удавалось избежать. Сейчас рецессия, вероятно, наступит.

Заходите на тг канал t.me/TradPhronesis

Хазин сказал, что Пауэлл, понижая ставку, "врал в глаза".

- 29 сентября 2024, 09:36

- |

Как изменялись цены на золото после первых сокращений ставок ФРС

- 27 сентября 2024, 21:02

- |

Закончился рекордно долгий период удержания ставок на пиковом уровне. ФРС начала их снижение. После сокращения ставки ФРС был только один раз, в 1998 году, когда золото значительно снизилось в течение следующего года, и даже тогда к концу года цены вышли в плюс, когда начался крах Dot Coms.

Десятилетний сырьевой суперцикл только начинается. Как только ФРС начнет снижать процентные ставки все сырьевые товары подорожают

- 27 сентября 2024, 17:50

- |

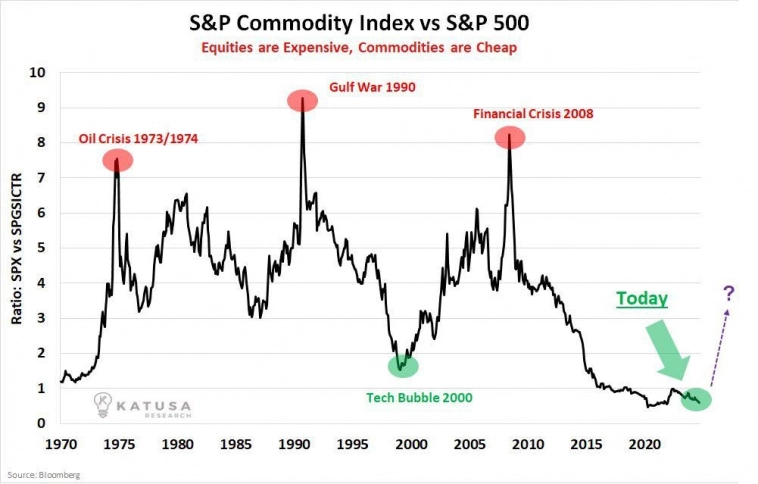

В периоды легких денег рисковые активы, такие как акции, как правило, опережают ожидания, поскольку инвесторы гонятся за прибылью, но во времена экономических потрясений сырьевые товары становятся безопасной гаванью для многих инвесторов. По мнению одного аналитика, сейчас самое время готовиться к сырьевому суперциклу.

«Последние [два] раза мы видели эти оценки для сырьевых товаров в 1971 и 2000 годах», — написал в Твиттере основатель MN Consultancy Михаэль ван де Поппе (Michaël van de Poppe). «Сырьевые товары и #Crypto чрезвычайно недооценены, и вполне вероятно, что сырьевые товары войдут в 10-летний бычий рынок».

«Я ожидаю большого потенциала роста от этих двух классов активов», — сказал Поппе.

Как показано на изображении выше, сырьевые товары в настоящее время оцениваются на более низких уровнях, чем в преддверии пузыря доткомов 2000 года и финансового кризиса 2008 года, и, если история чему-то учит, они могут вскоре быстро наверстать упущенное, поскольку инвесторы выйдут из перегретого фондового рынка.

( Читать дальше )

Снижение ставки ФРС: сначала процентные ставки, а ФРС следует за ними (перевод с elliottwave com)

- 27 сентября 2024, 11:12

- |

Наша давняя модель, которая основана на этом социономическом предписании, просто применяет доходность краткосрочных ценных бумаг Казначейства США, чтобы предсказать, что Федеральная резервная система США будет делать в отношении ставки по федеральным фондам. Как объясняет Социономическая теория финансов, «История показывает, что рынок казначейских векселей движется первым, а изменения процентной ставки ФРС следуют за ним». Мы показали пример в реальном времени в сентябре 2007 года, когда мы предсказали, что ФРС собирается резко снизить ставку по федеральным фондам. Приведенный ниже график является версией графика, который мы опубликовали тогда.

Наша давняя модель, которая основана на этом социономическом предписании, просто применяет доходность краткосрочных ценных бумаг Казначейства США, чтобы предсказать, что Федеральная резервная система США будет делать в отношении ставки по федеральным фондам. Как объясняет Социономическая теория финансов, «История показывает, что рынок казначейских векселей движется первым, а изменения процентной ставки ФРС следуют за ним». Мы показали пример в реальном времени в сентябре 2007 года, когда мы предсказали, что ФРС собирается резко снизить ставку по федеральным фондам. Приведенный ниже график является версией графика, который мы опубликовали тогда.( Читать дальше )

Структурная трансформация с нечеловеческим лицом

- 25 сентября 2024, 23:52

- |

После снижения ФРС ставки сразу на 0,5 п.п. Джером Пауэлл почти поклялся, что до конца года продолжит снижение. Это значит, что семь из десятки экономик G10 тоже начинают цикл снижения ставки. То есть, как бы мировая экономика стирает ластиком слово «рецессия» и переходит к стадии уверенного роста. Но, по сути, процентные ставки перестают играть важнейшую роль в экономической динамике мира.

***

Когда прогремел кризис 2008, в лексиконе экономистов появилось словосочетание «структурная трансформация». Конечно, когда рядовому человеку обещают перемены, он ожидает изменения к лучшему, просто так устроен мозг. Но никто не обещал, что со структурной трансформацией население станет жить лучше. И вообще – что этот процесс приведет к чему-то позитивному.

Однако, она сейчас происходит. И касательно снижения ставки ФРС можно сказать следующее. Как это ни парадоксально, мир приходит к точке, когда ставки разных ЦБ начинают значить примерно столько же, сколько официальный курс доллар/рубль в 1985 году.

( Читать дальше )

Рекордный период удержания на пике ставки ФРС закончился

- 25 сентября 2024, 05:44

- |

ФРС удерживала ставки на пике 5,25%-5,50% в течение последних 15 месяцев, что является самой длинной полосой в истории. Предыдущий рекорд был в 2006-2007 годах и продержался 14 месяцев, пока не разразился Великий финансовый кризис...

Сейчас также много сигналов, что рецессия в США почти неизбежна. Как и падение фондового рынка США...

заходите на тг канал t.me/TradPhronesis

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал