Совкомфлот

Льды Арктики продолжают таять, повышая потенциал Северного морского пути и всей арктической инфраструктуры России

- 10 января 2025, 19:12

- |

На графике — площадь ледяного покрова Арктики в сентябре каждого года в миллионах квадратных километров. Покров в этом месяце представляет собой минимальный, в среднем, в течение года объём льда в Арктике.

Темпы снижения покрова составляют 1.2% в год. В Арктике отмечается повышение температуры с двухкратным, по отношению к среднемировому, темпом.

Это открывает всё новые перспективы развития морской торговли по Северному морскому пути, но несёт риски для уже существующей наземной инфраструктуры.

- комментировать

- 416 | ★1

- Комментарии ( 11 )

Минфин США внес в санкционные списки 54 нефтетанкера и 4 спг-танкера Совкомфлота — Интерфакс

- 10 января 2025, 18:36

- |

Минфин США в пятницу объявил о санкциях в отношении 69 судов «Совкомфлота», включая 54 танкера для перевозки нефти и нефтепродуктов и 4 танкера для перевозки сжиженного природного газа, сообщается в пресс-релизе OFAC (Office of Foreign Assets Control, подразделение Минфина США, отвечающее за правоприменение в области санкций).

США также расширили основания для применения санкций в отношении «Совкомфлота» — добавилась деятельность в энергетическом секторе российской экономики.

www.interfax.ru/business/

ofac.treasury.gov/recent-actions/20250110

США вводят санкции против 183 танкеров, перевозящих российскую нефть, десятков трейдеров, фирм нефтесервиса, чиновников отрасли, сообщили в администрации.

США вводят санкции против еще ряда представителей руководства Росатома, заявляет Минфин.

t.me/tass_agency

США официально ввели санкции против Газпром нефти, Сургутнефтегаза, нефтесервисных компаний, флота, против Юсуфа Алекперова, Александра Дюкова, Владимира Богданова — OFAC

- 10 января 2025, 18:07

- |

США ВНЕСЛИ В САНКЦИОННЫЙ СПИСОК ЗАВОД СПГ ГАЗПРОМА НА БАЛТИКЕ — «ГАЗПРОМ СПГ ПОРТОВАЯ

США СОКРАТИЛИ СРОК ДЕЙСТВИЯ РАЗРЕШЕНИЯ НА РАСЧЕТЫ В СФЕРЕ ЭНЕРГЕТИКИ С ПОДСАНКЦИОННЫМИ РОССИЙСКИМИ БАНКАМИ, ПЕРЕНЕСЯ ДЕДЛАЙН С 30 АПРЕЛЯ НА 12 МАРТА

МИНФИН США ВНЕС В САНКЦИОННЫЙ СПИСОК ГЛАВУ „ЗАРУБЕЖНЕФТИ“ СЕРГЕЯ КУДРЯШОВА

БОЛЕЕ 20 НЕФТЕСЕРВИСНЫХ КОМПАНИЙ РФ ПОДПАЛИ ПОД САНКЦИИ США, ВКЛЮЧАЯ „ТЕХНОЛОГИИ ОФС“, ЭНГС, „ТНГ-ГРУПП“

США ВВОДЯТ САНКЦИИ ПРОТИВ СЕРБСКОЙ КОМПАНИИ NIS, КОТОРАЯ ЯВЛЯЕТСЯ „ДОЧКОЙ“ „ГАЗПРОМ НЕФТИ“

ЛИЦЕНЗИИ OFAC НА СВОРАЧИВАНИЕ ОПЕРАЦИЙ С „ГАЗПРОМ НЕФТЬЮ“ И „СУРГУТНЕФТЕГАЗОМ“ И ВЫХОД ИЗ ИХ ЦЕННЫХ БУМАГ БУДУТ ДЕЙСТВОВАТЬ ДО 27 ФЕВРАЛЯ

США ВВЕЛИ САНКЦИИ ПРОТИВ „АЧИМГАЗА“, „РУСГАЗБУРЕНИЯ“, СП „ГАЗПРОМА“ И „ЛУКОЙЛА“ „ЛАЯВОЖНЕФТЕГАЗ“СВЯЗАННЫЕ С РОССИЙСКИМ ПРОЕКТОМ „АРКТИК СПГ — 2“ СТРУКТУРЫ ПОПАЛИ ПОД АМЕРИКАНСКИЕ САНКЦИИ — МИНФИН

( Читать дальше )

Потенциальные нефтяные санкции Байдена

- 09 января 2025, 14:31

- |

⚡️☄️Потенциальные нефтяные санкции Байдена

1) РБК со ссылкой на Reuters заявляет о том, что Байден на этой неделе объявит о новых и последних санкциях против России.

2) О потенциальных нефтяных санкциях мы писали в начале декабря. Вы помните, что в конце декабря мы купили опцион колл на нефть (прикрепленный пост). Ждем ввода санкций и смотрим, как отреагируют цены на нефть. Дедлайн у нас 28 января. После 28 января, в зависимости от результатов, у нас на примете есть еще спекулятивные высоко рискованные идеи.

Наш ТГ канал: t.me/+CTcbcRXcqBY1MWIy

США готовят новый удар

- 09 января 2025, 12:08

- |

🌐 На горизонте замаячила новая волна санкций от администрации Байдена, направленных на Россию. Эти меры обещают быть жесткими и нацелены на самый больной наш нерв — нефтяные доходы. Честно говоря, эта история интригует: что именно планируют сделать США, чтобы «закрутить гайки» российскому нефтяному экспорту?

🆒 Танкерная война: что задумал Байден?

🕯 Судя по всему, команда президента Джо Байдена готовит масштабный пакет санкций. Если верить инсайдерам, речь идет о мерах против российских танкеров, перевозящих нефть по ценам выше установленного потолка в $60 за баррель. Но знаете, что самое интересное? В списке, как говорят, не только сами танкеры, но и торговые компании, страховые фирмы, да даже целые сети посредников, которые участвуют в обходе ограничений.

🔜 Почему сейчас?

⌛ Этот вопрос меня зацепил. Зачем Вашингтону ужесточать санкции именно сейчас? Всё дело в том, что команда Байдена хочет укрепить позиции Украины перед сменой власти в Белом доме. Дональд Трамп, который вскоре займет пост президента, неоднократно высказывал недовольство тем, сколько денег США тратят на поддержку Украины. Похоже, Байден хочет закрепить свои инициативы, чтобы оставить Трампу меньше пространства для маневра.

( Читать дальше )

🗞 $NEWS — Кто же окажется под ударом после введения новых санкций?

- 07 января 2025, 13:48

- |

На днях вышли новости о том, что до 20 января США планирует ввести новые санкции против нефтяного сектора.

🚫 И это интересно, ведь у нас нет ни одного нефтяника под SDN-листом, в который теперь обещают внести сразу двух.

А кто ими будет пока не ясно, из-за чего все эмитенты данного сектора пока что будут оставаться под давлением.

⛵️ С большой вероятностью достанется и пользователям теневого флота в лице все того же Новатэка и Совкомфлота.

Но самые страшные ограничения против них были введены ранее, из-за чего серьезных потерь они уже не понесут.

❗️ Так что основное внимание будет направлено на санкции против нефтяников, которые мы разберем по факту их появления!

👉 А пока коррекция подходит к своему закономерному концу, мы уже перекопали весь рынок и нашли парочку интересных бумаг, по которым уже скоро опубликуем ТОЧКИ ВХОДА.

И для нашего с вами удобства данные точки входа будут опубликованы в нашем Telegram: удалено

Акции по текущим широким фронтом не интересны, только точечные истории...

- 06 января 2025, 18:47

- |

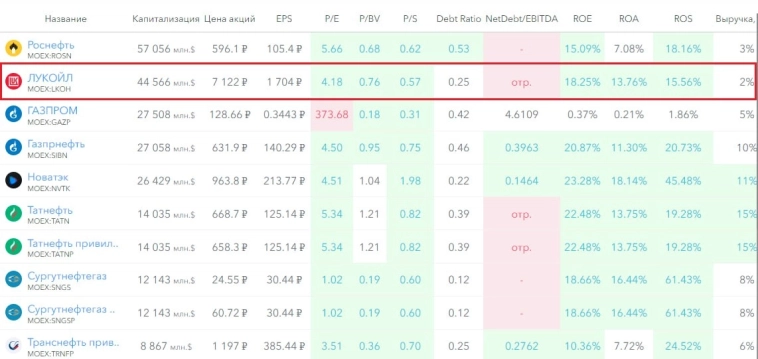

Мультипликаторы нефтяных компаний России

Оценка нефтяных компаний конечно все еще (после мощного отскока) выглядит не супер дорогой, но нужно помнить, что в нефтянке есть и свои риски, так стало известно что америкосы намерены опять ее кошмарить: «Администрация Байдена планирует ввести дополнительные санкции против России из-за военных действий на Украине, нацелившись на доходы от продажи нефти и приняв меры против танкеров, перевозящих российскую нефть, сообщили три источника, знакомые с ситуацией» (Две российские нефтяные компании, более 100 танкеров...). По танкерам — очевидно заденет Совкомфлот, которому, как и нефтяным компаниям придется снова адаптироваться к новому санкционному давлению. К слову, Совкомфлот рынком оценен относительно дешево, можно сказать что санкционные риски частично заложены в цену, из минуса — ставки на фрахт под конец года снижаются (по крайней мере по доступным мне ресурсам), особенно на афрамаксы, из плюсов — основная часть выручки компании — валютная.

( Читать дальше )

Структура портфеля на 6 января 2025г с учетом изменения рыночной стоимости

- 06 января 2025, 15:33

- |

Основные периоды загрузки капитала в рынок:

5 сентября 2024г здесь

Также загрузка капитала в рынок была в конце года: 24 дек 2024г здесь и 28 дек 2024г здесь

В свободном доступе информация о добавленных позициях появится 24 января 2024г, через месяц после добавления позиций в портфель.

На данный момент состав портфеля 33 эмитента.

В свободном доступе для ознакомления и отслеживания — 15 позиций.

Есть несколько претендентов на добавление в портфель, так как капитал и риски позволяют это сделать. Эмитенты из разных секторов.

Также напоминаю, что у аудитории моего блога есть возможность ознакомиться со всей историей публичных сделок и как следствие проанализировать их и результаты отчетных периодов подписавшись на блог https://t.me/Maxim_Mikhaylevskiy

Важно. Друзья, я публикуюсь на нескольких ресурсах, поэтому отвечать на вопросы и комментарии удобно в одном месте, на канале (ссылка выше). Вы можете по разному относиться к телеграмму, но это отличная площадка с технической точки зрения для работы, как с аудиторией, так и в плане подачи информации. Я учитываю ваше, как положительное, так и негативное мнение по данному моменту, и тем не менее, на данный момент это единственное удобное решение для взаиможествия.

( Читать дальше )

Итоги 2024 года. Часть 2/3

- 06 января 2025, 11:25

- |

Продолжаем изучать итоги года в разрезе секторов на Московской бирже. Сегодня у нас еще одна партия отраслей.

Информационные технологии (MOEXIT)

Одним из лидеров в 2024 году становится IT-сектор, который потерял всего 5,4%. В прошлом году индекс прибавлял 54%. Трансформация экономики и уход зарубежных конкурентов открыл окно возможности для наших айтишников. В авангарде сектора по-прежнему идет Яндекс и HeadHunter, завершившие редомициляцию и показывающие опережающие темпы роста доходов. Однако в индексе много IPOшек, которым только предстоит заслужить внимание инвесторов. А вот на Диасофт, Софтлайн и ВК смотрю с осторожностью.

Транспортный сектор (MOEXTN)

Сильнейший рост сектора в 134% был зафиксирован в 2023 году. В 2024 году динамика составила -10,1%. Сентимент начал остывать, а у некоторых перевозчиков начались проблемы. Так, на ж/д произошел настоящий коллапс. Цены фрахта снижались, а контейнерные перевозки столкнулись с логистическими проблемами из-за ситуации в Красном море. В то же время снижение объемов экспорта негативно влияет на портовиков. Такие тенденции по всему сектору продолжатся в 2025 году, но будут носить ограниченный характер. Я не могу выделить фаворитов сектора, хотя Совкомфлот мне все еще нравится.

( Читать дальше )

Администрация Байдена планирует усилить санкционное давление на Россию, нацелившись на теневой флот танкеров, перевозящих российскую нефть выше установленного потолка в $60 за баррель – Reuters

- 06 января 2025, 07:45

- |

Администрация Байдена планирует усилить санкционное давление на Россию, нацелившись на теневой флот танкеров, перевозящих российскую нефть выше установленного потолка в $60 за баррель. Эти меры направлены на сокращение доходов России, используемых для финансирования войны на Украине.

Новые санкции предполагают ограничения для судов из флота стареющих танкеров, который Россия использует для обхода западных ограничений. Ожидается, что под ограничения попадут и лица, участвующие в схемах торговли нефтью по ценам выше потолка. США также рассматривают возможность санкций против китайских банков, связанных с этими операциями.

Ранее, в 2022 году, страны «Большой семёрки», ЕС и Австралия ввели ценовой потолок на российскую нефть, запретив использование западных услуг для её транспортировки по ценам выше установленного лимита. Несмотря на это, Россия перенаправила поставки в Китай и Индию, продавая нефть со скидкой, но выше ограниченного уровня.

Новые меры призваны усилить контроль и сократить доступ России к иностранным поставкам, необходимым для ведения боевых действий.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал