Северсталь

Металлурги, рост или падение, последние новости

- 08 апреля 2021, 20:53

- |

По прогнозам аналитиков, мировое производство стали в 2021 году достигнет 1,9 млрд. т., что на 5,6% выше, чем в 2020 г. Только Китай производит почти 1 млрд. т. стали в год, что составляет около 57% от общего объема. Стоит, правда, отметить, что и крупнейшим мировым потребителем черных металлов является тоже Поднебесная, в 2020 году на них пришлось около 950 млн. тонн.

Ключевыми потребителями стали являются строительная отрасль и машиностроение. В прошлом году из-за пандемии эти отрасли оказались под давлением, из-за чего мы видели приличную коррекцию цен на данный металл. Но уже по итогам 2 полугодия цены вернулись к докризисным уровням, сейчас же мы видим, как цены на сталь продолжают обновлять свои максимумы.

За последние 12 месяц цены на акции наших металлургов выросли более, чем на 50%, цена на сталь за этот же период выросла на 60%:

Северсталь — 71,7%

НЛМК — 82,5%

ММК — 58,3%

( Читать дальше )

- комментировать

- 4.6К | ★1

- Комментарии ( 10 )

В долгосрочной перспективе цены на сталь не смогут оставаться на высоком уровне - Атон

- 07 апреля 2021, 10:40

- |

Как сообщает РБК, 6 апреля Министерство строительства и Министерство промышленности и торговли провели совещание с металлургическими компаниями по вопросам регулирования растущих цен на металлопродукцию. Министерство промышленности и торговли предложило два варианта регулирования цен. Первый вариант — установка цен на металлопродукцию для строительства на определенном уровне, выше которого часть излишней маржи будет изыматься у компаний (возможно, за счет повышения налогов с продаж). Второй вариант — компенсация роста цен за счет повышения налогов (без введения дополнительных налогов).

Внутренние цены на сталь изменяются сообразно динамике экспортных котировок, поэтому, на наш взгляд, любое жесткое регулирование в «ручном режиме», скорее всего, окажется неэффективным. Данная отрасль циклична, поэтому в долгосрочной перспективе цены на сталь не смогут оставаться на столь же высоком уровне. Мы оцениваем данную новость умеренно негативно для сектора, особенно в отношении производителей, ориентированных на внутренний рынок — ММК (где на Россию приходится 80% общего объема продаж) и Северсталь (60%).Атон

Северсталь упала на открытии на 2%

- 07 апреля 2021, 10:31

- |

Усиленные Инвестиции: обзор за 26 марта - 02 апреля

- 05 апреля 2021, 21:32

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу параметров по ценным бумагам:

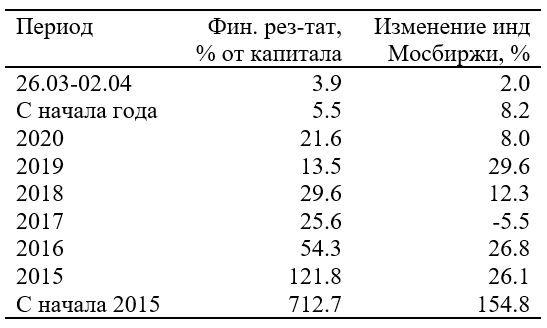

- Портфель вырос на +3.9% (+3.8% совокупно с учетом Evraz на бирже LSE) против индекса Мосбиржи +2.0%

Evraz +2.9% в пересчете на рубли. Портфель на LSE (включает только Evraz) на данный момент составляет 10.6% от совокупного

- По основным компаниям изменения: Русагро +2.5%, НЛМК +6.7%, Фосагро +3.4%, Полиметалл +1.1%, Газпром нефть +1.1%, ММК +6.4%, Северсталь +7.3%, Полюс +0.2%, QIWI +4.5%

1 Изменения цен здесь приводятся от вечера пятницы прошлой недели к ценам вечера последней пятницы (момент окончания торгов).

Результаты изменения стоимости портфеля ценных бумаг и индекса Мосбиржи

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

С уважением,

Команда Усиленных Инвестиций

Северсталь завершила поставку труб большого диаметра для Арктик СПГ 2

- 05 апреля 2021, 14:16

- |

Северсталь закрыла контракт по поставке труб большого диаметра (ТБД) в объеме 27 тыс. тонн для обустройства Салмановского (Утреннего) нефтегазоконденсатного месторождения по проекту НОВАТЭКа «Арктик СПГ 2».

С сентября 2020 года по февраль 2021 года Ижорский трубный завод (ИТЗ, входит в дивизион «Северсталь Российская сталь») отгрузил трубы большого диаметрав сортаменте 530-1420 мм с трехслойным полиэтиленовым покрытием с толщиной стенки от 14 до 26 мм из стали категории прочности от К50 до К60.

«Северсталь» поставила также 40 тонн ТБД диаметром 1020 мм с толщиной стенки 26 мм в хладостойком исполнении с минимальной температурой эксплуатации до -52 градусов.

Это уникальный продукт, который не имеет аналогов в России.

источник

В пользу металлургов сегодня играет ценовая конъюнктура и новостной фон - Московские партнеры

- 02 апреля 2021, 19:16

- |

В свое время проводил исследование, которое показало, что российские компании а) выглядят гораздо сильнее иностранных аналогов в фундаментальном плане; б) существенно недооценены по мультипликаторам.

Кроме того, в пользу металлургов сегодня играет ценовая конъюнктура, а также новостной фон.

Так, сегодня цены на стальной прокат находятся на многолетних максимумах. К примеру, с начала февраля 1 тонна горячекатаного проката (цена FOB, Черное море) подорожала на 15%, а за год цена удвоилась.

( Читать дальше )

Российские сталелитейные компании - прекрасная краткосрочная идея - Финам

- 24 марта 2021, 17:18

- |

Компании прошли высокие капитальные вложения. Конечно, будут расходы на модернизацию, но сейчас эти расходы позволяют выплачивать высокие дивиденды. Я положительно отношусь к долгосрочному вложению в российские сталелитейные компании.

Между тем, есть и долгосрочный риск – замена на композитные материалы. Инвестировать в «Северсталь» на 10-20 лет я бы не стал, но как краткосрочная идея компания интересна.

Кратко по металлургам

- 24 марта 2021, 16:42

- |

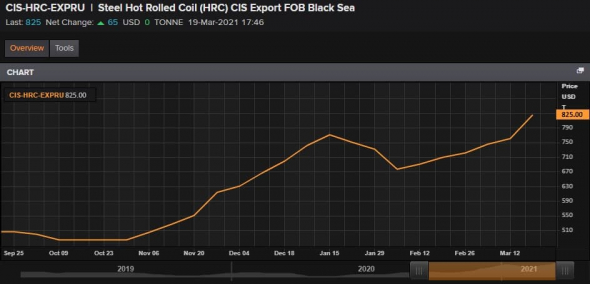

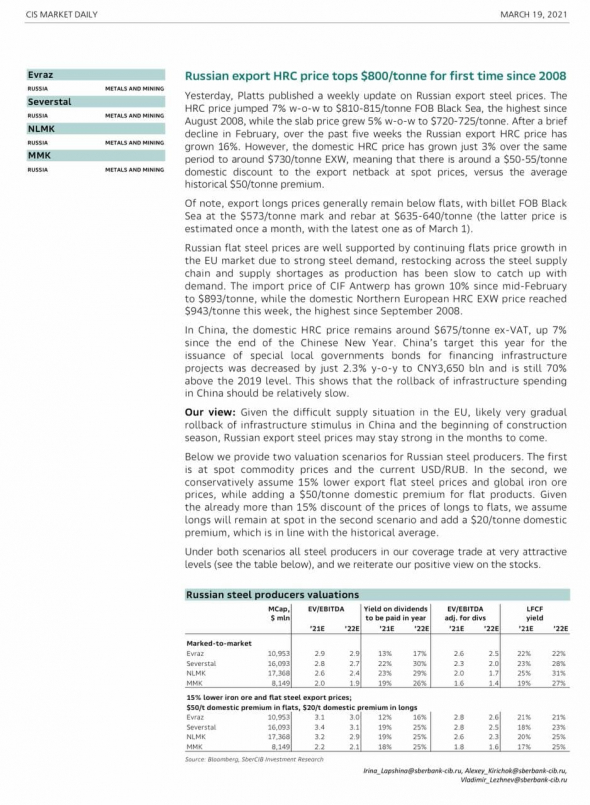

Экспортные цены на г/к прокат достигли 825 $/т.

Как видно из графиков экспортных котировок горячекатаного проката на базисе FOB Черное море, металлурги себя чувствуют максимально комфортно. В моменте выигрывает больше всех НЛМК ввиду большой доли экспортных продаж. Северсталь также чувствует уверенно в том числе благодаря стабильным ценам на ЖРС (они вряд ли будут сильно корректироваться на фоне высоких цен на сталь). Далее очередь за ММК — внутренние цены следуют за экспортными с лагом в 1-2 мес. + внутренняя премия к экспортным в размере 30-40 $/т.

В среднем доходность свободных денежных потоков у черной металлургии на споте превышает 20%. Дивидендная доходность за счет компенсации влияния extra-capex на денежный поток еще выше.

Анализ сектора черной металлургии от Сбербанк Киб:

( Читать дальше )

Усиленные Инвестиции: обзор за 15 - 21 марта

- 22 марта 2021, 02:27

- |

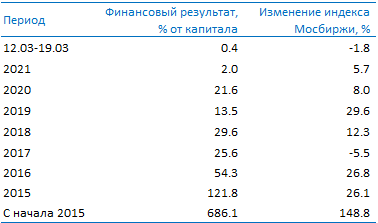

Портфель вырос на 0.4% (-0.1% совокупно с учетом Evraz на бирже LSE) против индекса Мосбиржи -1.8%

Evraz -3.9% в пересчете на рубли. Портфель на LSE (включает только Evraz) на данный момент составляет 10.3% от совокупного

По основным компаниям изменения: Русагро +0.8%, НЛМК +1.1%, Фосагро -0.5%, Полиметалл +1.8%, Петропавловск -0.7%, Норникель -4.5%, ММК -2.4%, Северсталь +1.0%, Полюс +1.3%, QIWI -1.6%

1Изменения цен здесь приводятся от вечера пятницы прошлой недели к ценам вечера последней пятницы (момент окончания торгов).

Результаты изменения стоимости портфеля ценных бумаг и индекса Мосбиржи

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

С уважением,

Команда Усиленных Инвестиций

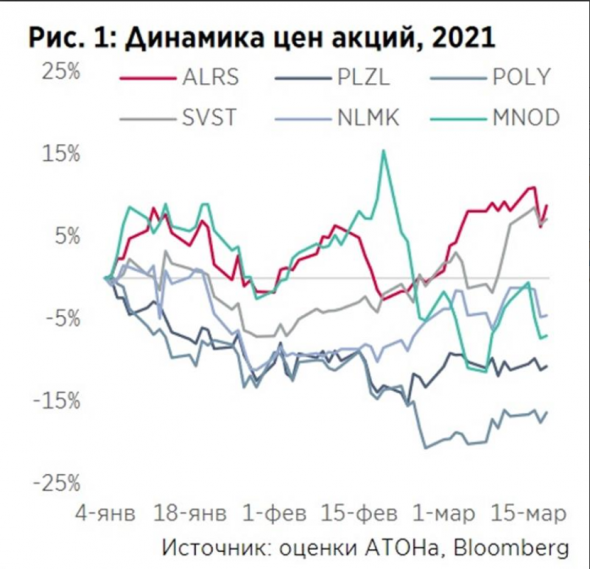

Восстановление мировой экономики обеспечивает благоприятные перспективы металлургического сектора - Атон

- 19 марта 2021, 20:38

- |

Сталь: благоприятная обстановка в России и в мире. Потребление стали в России вернулось к «доковидному» уровню за счет роста инфраструктурных инвестиций и может увеличиться еще примерно на 3% в 2021. Цены на внутреннем рынке могут в апреле прибавить еще 3-5% с последующей стабилизацией и охлаждением цен в мае-июне. Активные дискуссии по экспортным пошлинам в России сейчас не ведутся, несмотря на высокие цены на недвижимость.

Загрузка сталелитейных мощностей в мире превысила 80%, что значительно усиливает переговорные позиции производителей, и 2021 должен стать сильным для отрасли в отсутствие Китая среди экспортеров.Лобазов Андрей

Федорова Мария

Атон

МПГ: ничто, кроме как спрос в автопроме. «Норникель» не стал пересматривать производственные прогнозы на 2022 и далее, ожидая полной нормализации производства в 2021. В автомобильной индустрии, на которую приходится 85% используемого родия, для замещения одной единицы родия требуется 6-8 единиц палладия. Взлет цен на родий в 5 раз за последние 12 месяцев стимулирует этот переход. В итоге появляется новый источник спроса на палладий, который, как ожидается, компенсирует широко обсуждаемое замещение палладия платиной. По прогнозам, на рынке палладия сохранится дефицит с учетом восстановления автопрома до «доковидного» уровня 87-88 млн шт. и сокращением выпуска МПГ на 0.7 млн унций со стороны «Норникеля» из-за аварии.

Бриллианты: ситуация в отрасли нормализуется. В следующие два года темпы роста предложения на алмазном рынке (+1-2% в год) будет отставать от роста спроса на ювелирные изделия (+5-10%). Количество свадеб в этом году переживает взрывной рост с учетом множества церемоний, не состоявшихся в «ковидный» 2020 год. В некоторых сегментах скидки на синтетические камни достигли 90% — такие камни конкурируют в отдельной «весовой категории» за небольшую долю ювелирного рынка, который оценивается в $240 млрд. Доля онлайн-продаж алмазов в 2020 достигла 20-25%, что должно способствовать улучшению оборота мировых запасов и снизить волатильность цен.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал