Сделки

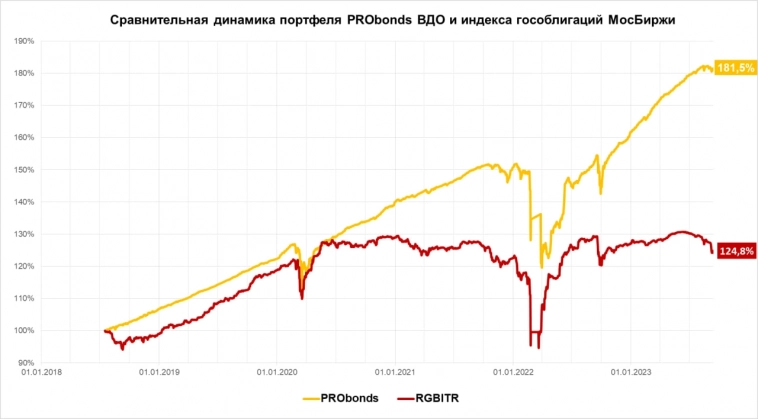

Портфель PRObonds ВДО (18,3% за 12 месяцев). Скорректировались, остались лучше рынка. ОФЗ заставляют осторожничать. Покупка МигКредита (YTM 18,1%)

- 13 сентября 2023, 07:27

- |

Коррекция на рынке облигаций, заданная повышением ключевой ставки до 12% и обвалом ОФЗ, не сильно, но задела и наш портфель ВДО. Все его результирующие значения просели.

С начала года портфель PRObonds ВДО заработал 12,2% (17,5% годовых). Доходность последних 12 месяцев опустилась до 18,3%. Среднегодовая доходность всех 5,2 лет ведения портфеля теперь 12,2% (в августе была 12,5%).

Но перспектива неплохая. Внутренняя доходность портфеля (аналог доходности к погашению для облигации) выросла до 15,3% при среднем кредитном рейтинге портфеля между BBB+ и A-. И дюрации 0,9 года.

И да, портфель качнуло куда меньше рынка. Если он от максимума месячной давности откатился вниз на -0,4%, то один из бенчмарков сегмента ВДО – индекс Cbonds Hight Yield – просел на -1,2%. Про индекс ОФЗ (RGBI) нечего и говорить, его минус продолжительный и глубокий.

ОФЗ – то, что заботит. Мы говорили, что ждем панических настроений на этом рынке и пока что не дождались. А до их появления ОФЗ, как представляется, опасны не только для их держателей, но и для держателей прочих рублевых облигаций.

( Читать дальше )

ЖИРНО СИШКА НАЛИЛА 11.09.2023

- 11 сентября 2023, 21:45

- |

Отлично зашел шорт по сишке!

Начало шорта (см. https://t.me/madeyourtrade/3550).

- — пофиксил на перекрытии гэпа от 05.09.2023. (см. https://t.me/madeyourtrade/3553).

- — фикс по цели пятничного треугольника (см. https://t.me/madeyourtrade/3554). Фиксанул в несколько частей на пробое плотностей, т.к. мог быть целевой отскок по формации.

- — фикс на цели по диапазону канала (см.https://t.me/madeyourtrade/3553).

- — фикс по цели сегодняшнего треугольника на 5 мин.

- — фикс остатка на уровне 95072.

( Читать дальше )

Трейдинг для профессионалов. Торговля на Мосбирже и Binance в прямом эфире

- 07 сентября 2023, 09:30

- |

В четверг мы ведем трансляции, посвященные профессиональному трейдингу на Московской бирже. Обсуждаем сложные темы, активно торгуем рынок и разбираем крупные сделки. В эфир выходят преподаватели Школы Трейдинга, каждый из которых может разобрать систему своей торговли и дать зрителям больше пользы.

Команда опытных трейдеров Live Investing обучает трейдингу с нуля. Присоединяйтесь к эфиру, задавайте вопросы преподавателям и торгуйте вместе с нами.

09:30 — 10:00 — Обзор рынка, скальперский брифинг от Артема Кендирова

10:00 — 11:30 — Разбор крупных сделок, активная торговля на Мосбирже и на крипте, сложные темы

11:30 — 12:00 — Торговля на криптобирже Binance. Аналитика и разбор сделок.

Закрытый Телеграм-канал для трейдеров — https://schoollive.ru/liveonline/ — это:

1. Обучение трейдингу с 7 до 23 часов по Мск каждый будний день

2. Торговля в прямом эфире на реальном рынке

3. Открытый текстовый и видео чаты трейдеров

4. Настройки стакана и рекомендации по торговле

5. Сигналы по сделкам от трейдеров, которые реально совершают их, а не просто дают советы

( Читать дальше )

СДЕЛКИ 06.09.2023

- 06 сентября 2023, 22:25

- |

Продолжаю активно скальпить ситуации, какие нахожу и понимаю.

Хорошо лонганул РуccНефть.

Отличная техническая картина + объем подставляли. Всё идеально.

Техническая ситуация, которую торговал:

( Читать дальше )

Сделки в портфеле ВДО. Увеличение КОНТРОЛ лизинга, сокращение Эталона

- 01 сентября 2023, 09:49

- |

Позиция КОНТРОЛ лизинг (ruBB+, YTM 17,5%) в портфеле PRObonds ВДО сегодня увеличивается с 2,5% до 3% от активов. Покупка на первичном размещении.

Параллельно сокращается Эталон Финанс, с 3,5% до 2,9% от активов, по 0,2% за сессию, начиная с сегодняшней, на вторичных торгах.

Состав портфеля на 28 августа — здесь: t.me/probonds/10135

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтПОСЛЕДНЙ ДЕНЬ ЛЕТА НА ЗАВОДЕ

- 01 сентября 2023, 00:09

- |

Из стоков по интре, скальпнул только РОС АГРО. У меня на нее большие планы)

В цеху по фьючам сегодня тоже зачет.

Шортил пробой восходящего клина. Первый вход не зашел, потом шортанул пробой ложного пробоя, и как зашёл))

Основную позу скинул на перекрытии вчерашнего гэпа. Остатки раскидал про пробоях плотняшек. Доволен, что уж там)

( Читать дальше )

Облигации КОНТРОЛ лизинг (BB+, YTM 17,5%) добавляются в портфель PRObonds ВДО

- 31 августа 2023, 12:47

- |

Облигации КОНТРОЛ лизинг добавляются в портфель PRObonds ВДО на 2,5% от активов. Покупка на первичном размещении сегодня.

С доходностью 17,5% при рейтинге BB+ в нашем портфеле бумаг, кроме КОНТРОЛа, на данный момент нет.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтТрейдинг для профессионалов. Торговля на Мосбирже и Binance в прямом эфире

- 31 августа 2023, 09:18

- |

В четверг мы ведем трансляции, посвященные профессиональному трейдингу на Московской бирже. Обсуждаем сложные темы, активно торгуем рынок и разбираем крупные сделки. В эфир выходят преподаватели Школы Трейдинга, каждый из которых может разобрать систему своей торговли и дать зрителям больше пользы.

Команда опытных трейдеров Live Investing обучает трейдингу с нуля. Присоединяйтесь к эфиру, задавайте вопросы преподавателям и торгуйте вместе с нами.

09:30 — 10:00 — Обзор рынка, скальперский брифинг от Артема Кендирова

10:00 — 11:30 — Разбор крупных сделок, активная торговля на Мосбирже и на крипте, сложные темы

11:30 — 12:00 — Торговля на криптобирже Binance. Аналитика и разбор сделок.

Закрытый Телеграм-канал для трейдеров — https://schoollive.ru/liveonline/ — это:

1. Обучение трейдингу с 7 до 23 часов по Мск каждый будний день

2. Торговля в прямом эфире на реальном рынке

3. Открытый текстовый и видео чаты трейдеров

4. Настройки стакана и рекомендации по торговле

5. Сигналы по сделкам от трейдеров, которые реально совершают их, а не просто дают советы Подключайтесь и станьте частью крутой команды!

( Читать дальше )

НА ЗАВОДЕ

- 31 августа 2023, 00:08

- |

Нормально затащил РОС АГРО.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал