Россети Центр

MRKC Россети Центр - нашел точку входа - через месяц:-)

- 14 декабря 2025, 00:05

- |

как говориться — запомните этот пост:-) вернусь к нему через месяц. Но, послежу — если будет пробой, то можно тоже войти не на долго, НО, фундаментальных причин для него я не нашел. Новостей не ожидается и не было. Отсечка в мае. Причин для всплеска в начале октября тоже не нашел. Но там у многих рост, возможно на общем фоне.

# Фундаментальный анализ ПАО «Россети Центр» (MRKC) — для спекуляции до 2 недель

## 📊 Ключевые финансовые показатели (LTM, 2025)

| Показатель | Значение | Комментарий |

|-----------|----------|-------------|

| **Выручка** | **99.6 млрд ₽** | Рост +7% к 2023 г. → стабильный спрос |

| **Чистая прибыль** | **9.05 млрд ₽** | Рост +22% к 2023 г. → восстановление после убытков 2022 г. |

| **FCF** | **+5.08 млрд ₽** | Положительный, но **падение на 24%** к пику 2023 г. |

| **Долг** | **0 ₽** | Абсолютно без долгов — финансовая устойчивость на максимуме |

( Читать дальше )

- комментировать

- 462

- Комментарии ( 3 )

📰«Россети Центр» Проведение заседания совета директоров и его повестка дня

- 11 декабря 2025, 17:51

- |

2.1. Дата принятия председателем совета директоров эмитента решения о проведении заседания совета директоров эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров эмитента: 11....

( Читать дальше )

Россети Центр. Отчет за 9 мес 2025 по МСФО

- 09 декабря 2025, 09:18

- |

Тикер: #MRKC

Текущая цена: 0.779

Капитализация: 32.9 млрд.

Сектор: Электросети

Сайт: www.mrsk-1.ru/

Мультипликаторы (LTM):

P\E — 3.51

P\BV — 0.46

P\S — 0.22

ROE — 13.1%

ND\EBITDA — 1.02

EV\EBITDA — 1.94

Активы\Обязательства — 1.74

Что нравится:

✔️рост выручки на 9.8% г/г (98.1 -> 107.7 млрд);

✔️нетто фин расход снизился на 0.5% к/к (1.62 -> 1.61 млрд);

✔️чистая прибыль увеличилась на 42.2% г/г (6.6 -> 9.4 млрд);

Что не нравится:

✔️чистый долг вырос на 2.1% к/к (36 -> 36.7 млрд), хотя ND\EBITDA уменьшился с 1.05 до 1.02.

✔️FCF снизился на 20.6% г/г (4.3 -> 5.4 млрд);

✔️дебиторская задолженность увеличилась на 13.1% к/к (8.7 -> 9.8 млрд);

✔️среднее соотношение активов и обязательств, но оно немного выросло с 1.71 до 1.74.

Дивиденды:

Дивидендная политика компании предусматривает выплаты 50% скорректированной чистой прибыли, определенной как максимум из отчетностей РСБУ и МСФО.

В соответствии информации сайта Доход прогнозный дивиденд за 2025 год равен 0.1511 руб. на акцию (ДД 19.4% от текущей цены). Хотя такой расчет выглядит слишком оптимистичным и больше верится в дивиденд в районе 0.1 (12.84% ДД).

( Читать дальше )

МРСК Центра — отличный фундаментал и сильный апсайд ⚡📈

- 08 декабря 2025, 20:12

- |

Сегодня в фокусе — электросетевая компания ПАО «Россети Центр» (MRKC). Регион присутствия у неё мощный: области с растущей экономикой, плотной нагрузкой и хорошей динамикой потребления. Для сетевого бизнеса это почти идеальные условия — чем выше спрос, тем стабильнее выручка, тарифная база и, соответственно, перспективы дивидендов 💡💰.

У компании чётко прописана дивидендная политика: минимум 50% от чистой прибыли по МСФО — и это уже само по себе создаёт фундаментальный «пол» под оценкой. Да, выплаты скромные (0,07 руб/акцию), но стабильность здесь важнее номинала: для сетевой компании это сигнал, что кэшфлоу предсказуем и управляем.

📊 График MRKC: глубокая яма, длинное восстановление и мощные импульсы наверх

( Читать дальше )

Россети Центр. Отчет МСФО. Впервые вижу снижение прогноза по дивидендам!

- 08 декабря 2025, 17:27

- |

Компания Россети Центр опубликовала финансовый отчет за Q3 2025г. по МСФО:

Как и в случае с МОЭСК, я совсем коротко на нем остановлюсь, потому что отчет МСФО и РСБУ у Центр очень похожи (особенно по выручке), а так как я отчет РСБУ подробно разобрал здесь, то остановлюсь на моментах, которые мне показались любопытными и важными на мой взгляд.

Я постараюсь все сетевые компании прогнать по показателям, как я сделал с МОЭСК, чтобы сравнить компании и может быть мы выявим что-то интересное.

Напоминаю, что красным цветом я выделил те показатели, которые входят в мой расчет скорректированной EBITDA — это операционная прибыль+амортизация+оценочные обязательства+убыток (восстановление) от обесценения основных средств (обычно в 4 квартале он появляется)+начисление (восстановление) резерва под ожидаемые кредитные убытки-прочие доходы + прочие расходы.

Грубо говоря, скорректированной EBITDA — это операционный денежный поток, который зарабатывает компания и вот как он менялся:

( Читать дальше )

Россети ФСК. Всеми забытая дивидендная фишка

- 05 декабря 2025, 17:16

- |

В последнее время очень популярны региональные Россети – Ленэнерго, Волга, Московский регион и т.д. И, кажется, совершенно забыта материнская компания – сами Россети, бывшая ФСК ЕЭС. Причины этого понятны:

— высокий в абсолютном плане долг

— высокий капекс, поглощающий почти весь денежный поток

— отсутствие дивидендов

На текущий момент в отношении Россетей действует мораторий на выплату дивидендов. Он был введен летом 2023 г. и разрешает компании не платить дивиденды по итогам 2022-2026 гг. То есть фактически это не прямой запрет, а всего лишь разрешение не платить. Если подходить консервативно, то ждать выплат ранее 2028 г. не стоит

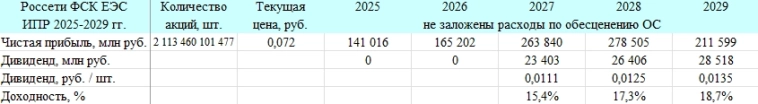

Это подтверждает и проект инвестиционных программ (ИПР) Минэнерго (см. табличку), в котором они прогнозируют дивиденды в 2028 г. в размере 0,0111 руб. / акцию

Комментарии к табличке

— доходность к текущей цене 15,4% без учета налогов

— чистая прибыль указана РСБУ

— данные в столбиках означают чистую прибыль указанного года и размер дивиденда за указанный год, который будет выплачен в следующем (т.е., например, столбик «2027» — в этом году заработают 263,8 млрд руб. и из этой прибыли выплатят 23,4 млрд руб. в следующем 2028 г.)

( Читать дальше )

📰«Россети Центр» Проведение заседания совета директоров и его повестка дня

- 01 декабря 2025, 17:59

- |

2.1. Дата принятия председателем совета директоров эмитента решения о проведении заседания совета директоров эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров эмитента: 01....

( Читать дальше )

📰«Россети Центр» Решения совета директоров

- 01 декабря 2025, 12:12

- |

2.1. Кворум заседания Совета директоров:

Опросные листы представили 11 из 11 избранных членов Совета директоров.

В соответствии с пунктом 18.11 статьи 18 Устава ПАО «Россети Центр» кворум для принятия решений Советом директоров составляет не менее половины от числа избранных членов Совета директоров ПАО «Россети Центр»....

( Читать дальше )

У компании “Россети Центр” улучшается операционная эффективность

- 26 ноября 2025, 17:09

- |

Промежуточная финансовая отчетность ПАО “Россети Центр” за девять месяцев 2025 года по МСФО показывает постепенное восстановление финансовых показателей, поэтому фондовый рынок РФ реагирует на ее публикацию ростом стоимости ценных бумаг компании более, чем на 2%, до 0,6902 рубля.

Выручка компании за отчётный период увеличилась на 9,8% в годовом выражении, до 107,7 млрд рублей против 98,1 млрд годом ранее, что отражает индексацию тарифов и устойчивый спрос на технологическое присоединение в регионах Центрального федерального округа. Доходы растут быстрее инфляции и опережают динамику затрат, что особенно заметно на фоне прошлогоднего давления расходов, когда услуги подрядчиков и материалы дорожали быстрее отраслевых индексов.

Операционные расходы за девять месяцев составили 91,1 млрд рублей против 86,2 млрд годом ранее, то есть выросли на 5,68% г/г, но медленнее выручки. На этом фоне операционная прибыль увеличилась до 18,1 млрд рублей с 13,7 млрд (+32,12% г/г), а маржа по операционной прибыли поднялась примерно до 17% против 14% год назад. Дополнительную поддержку дают прочие доходы, в том числе восстановление резервов, и более аккуратная работа с прочими расходами.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал