Работа над ошибками

📊 Работа с «торговым журналом»

- 09 ноября 2025, 01:03

- |

Большинство трейдеров не ведет торговый журнал и поэтому не может прогрессировать, так как без работы над ошибками их не возможно исправить.

Работа с торговым журналом состоит трех частей: успешные сделки, убыточные сделки и общая производительность.

🟡 Для успешных сделок. Спросите себя, взяли бы вы такую же позицию еще раз, не зная результата. Если нет — то в этой конкретной сделке вам просто повезло, и на дистанции подобные входы приведут к убыткам.

🟡 Для убыточных сделок. Сосредоточьтесь на логике и процессе. Следовали ли вы своему плану или вмешались эмоции?

🟡 В общей производительности ищите закономерности. Какие сильные стороны повторялись? Какие ошибки продолжают появляться?

Торговая система не формируется от большего количества сделок. Она появляется в результате изучения уже совершённых.

Источник тг-канал «Биткоин на кофейной гуще»

- комментировать

- 3.3К | ★4

- Комментарии ( 4 )

Если бы я все начинал сначала, то каких бы ошибок я постарался избежать?

- 26 июля 2025, 08:47

- |

Большинство из нас начинали с малых сумм и с активного трейдинга, активных спекуляций.

К несчастью, многие так и застряли в этом состоянии, — не могут нарастить капитал, поэтому приходиться спекулировать краткосрочно, а тут полянка ограниченная, в этом «колизее» денег не так уж и много, зато конкуренция огромная и вам приходится сражаться с первоклассными бойцами. Ну и конечно на этой поляне присутствуют биржа и брокеры, которые всегда в плюсе и постоянно вымывают призовой капитал с рынка.

Так вот, если бы я начинал торговать (именно трейдинг, не инвестиции), то на какие бы свои собственные ошибки я бы обратил внимание в первую очередь и постарался их исправить.

1. Торговля без системы. Это банально, об этом вам любой учебник скажет, но к сожалению это так. Вы должны четко понимать природу своего «статистического преимущества». В самом начале меня даже возмущал этот термин, я его ментально отвергал. Я думал, что мой гений должен проявляться в использовании уникальных неповторимых ситуаций на бирже, которые я смогу каждый раз за счет своего ума использовать к своей выгоде. Это был дичайший самообман и ложный путь. Такое мышление — это прямая дорога в казино.

2. Я начинал торговлю со сделок, а не с анализа и поиска. Это неправильно и это следствие пункта номер 2. Вы должны сначала понаблюдать за рынком и понять, какие есть закономерности, какие есть возможности, что повторяется, где «может быть рыба». Вначале я думал, что каждая ситуация уникальна, но это не так. А если и так, то нас не должны сильно интересовать уникальные ситуации. Нас должны интересовать события, которые происходили в прошлом и могут повториться в будущем. Поэтому начинать надо с изучения истории цен. Можно даже попытаться начать с изучения движений в стакане.

( Читать дальше )

Работа над ошибками: Продолжаю размышлять над потерей денег в Диасофте.

- 05 июля 2025, 11:52

- |

В чем могла быть ошибка? Какой урок обязательно надо извлечь из этой истории?

👉любые компании роста в условиях высоких ставок крайне рискованно брать по высоким мультипликаторам, так как высокие ставки создают в экономике стресс, который сильно влияет на спрос. Если компания уже достаточно большая, занимает значительную долю рынка, то это риск.

👉тебе сколько угодно может нравится менеджмент, но они люди, и не умеют предвидеть будущее. Они могут искренне верить в рост и искреннее заблуждаться.

👉законтрактованная выручка ничего не гарантирует, контракты могут исполняться с задержкой, что приводит к уменьшению выручки периода.

👉все-таки я влез в сектор ПО для финскектора, в котором не имел достаточно компетенций. Я положился на слова менеджмента, который мне понравился.

👉В прошлом Диасофт не был компанией бурного роста. В штуках финсектор сокращается. Например в прошлом году не стало крупного клиента — «Открытие». Вся идея роста была только в принудительном импортозамещении, которое оказалось не очень обязательным.

✅положительный момент в том, что моя доля в DIAS не превышала 17% от портфеля. В этом году я не купил ни одной акции Диасофта несмотря на их падение до «привлекательных цен». В этом положительный момент👍 потому что если ты веришь слепо, то начинаешь усредняться и набираешь в итоге чуть ли не с плечом, вот тогда ситуация может по-настоящемы выйти из-под контроля.

Это как раз ситуация «женитьбы на акции».

Как я ошибся с Ашинским заводом

- 24 февраля 2023, 08:28

- |

Был 2020 год. Тогда я только начинал свой путь спекулянта инвестора (так звучит более гордо), и опыта в этом деле у меня было весьма мало. Однако, кое-что от дедушки Баффета я уже на тот момент почерпнул и усвоил, а именно правило «Будь жадным, когда остальные боятся». Действительно, почему бы не купить акции компании, когда у неё всё не очень хорошо и другие инвесторы её опасаются, при условии, что у этой компании высоки шансы выбраться из своего тяжёлого положения? И вот в один прекрасный день я увидел весьма недооценённые облигации Ашинского Метзавода. «Что с ними не так?» — подумал я и пошёл проверять. Оказалось, у завода громадный валютный кредит, который он планировал расхлебать лишь к 2024. Однако, завод имеет прибыль, которую не распределяет между акционерами, а копит, да к тому же он является градообразующим предприятием города Аша. В общем, у завода куча долгов (и владельцы — кипрские анонимы), но на тот свет он не собирается. Купил я тех облигаций 10 штук (тогда Сбер ещё не требовал «квала» для этого), а заодно и акций. И так решил: буду вкидывать в понемногу «лишних» денег, которых не жалко, в акции АМЕЗа — через 3,5 года он долг расхлебает, и будет у меня «ракета».

( Читать дальше )

Неортодоксальные инвест идеи в 2022 году, которые помогли мне спасти портфель и выйти в плюс

- 04 января 2023, 14:07

- |

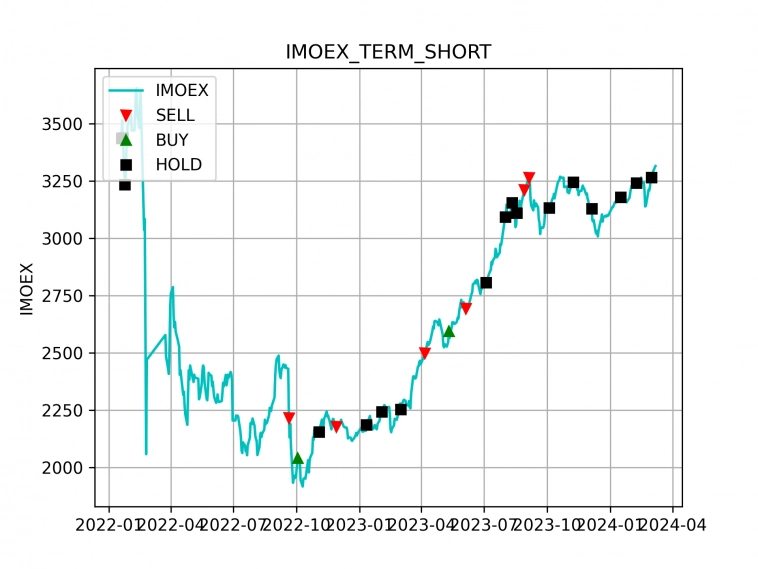

О чем это говорит такое снижение IMOEX? О том, что стратегия Buy&Hold работала плохо, уступив более активным стратегиям.

Если бы я сидел в тех акциях, в которых был по состоянию на 24.02, я бы завершил год в большом минусе, но менее существенном, чем IMOEX.

В плюс получилось выйти за счет тех относительно краткосрочных идей, которые приходили в течение года в ответ на вновь полученную информацию.

За счет каких сделок это стало возможно?

В этой заметке я перечислю основные качественные решения.

Удачные решения 2022 года

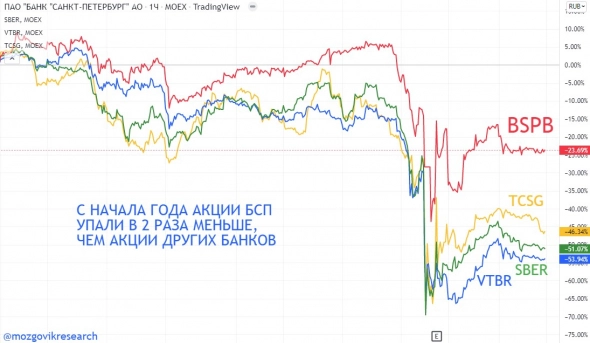

👉Большая доля портфеля приходилась на акции БСПБ и Газпрома на 24.02 (структура описана тут 17.03) — эти акции быстро восстановились. Я вовремя продал Газпром (до 30 июня), но рано вышел из БСПБ (т.к. угадать что там творится было проблематично).

9 апреля я посчитал справедливую цену БСП на уровне 105 руб, но продал 70% своих акций, т.к. у меня была слишком большая экспозиция на банковский сектор.

( Читать дальше )

Лушие возможности в этом году на рынке акций России. Часть 2

- 19 декабря 2022, 10:58

- |

Широкий диверсифицированный портфель особо смысла не имел, имели смысл точечные истории.

Заработать где-то от 50 до 100%, используя разумные инструменты анализа было крайне сложно.

Покупка Сбера по 100 выглядит как возможность только задним числом.

Объективных данных для его покупки 10 октября не было, они появились позже, когда цена уже выросла.

Группа Позитив — главный бенефициар того, что произошло в этом году.

Акции можно было брать либо 28 марта, либо в летней проторговке

( Читать дальше )

Чтобы успешно анализировать/инвестировать, надо уметь заглядывать за горизонт. Weekly #17

- 16 июля 2022, 20:59

- |

Возьмем март 2022. Мы все ждем открытия рынка после месячного перерыва. Что пишут аналитики, что покупать на открытии? Блин, все пишут покупать акции ГМК, золотодобывающие, удобрения, нефтяные компании в конце концов. Все рекомендуют покупать экспортеров. Мог кто-то представить что доллар к рублю упадет в два раза? 12 марта я взвесил весь фундаментал и пришел к выводу, что рубль не должен падать. Но я не мог осмелиться предположить, что укрепление будет таким мощным, потому что такого укрепления еще никогда не было в истории. Очень сложно оторваться от мышления в рамках текущего тренда и «заглянуть за горизонт».

В марте казалось, что ГМК — это беспроигрышная ставка. Но потом, рубль укрепился в 2 раза, а индекс цветных металлов LME обрушился на четверть, чего не было с 2008 года. Кстати тогда, мог помочь анализ падения акций в 2008-м году, который показал, что наибольший рост в 2009 году показали именно те компании, которые упали больше всего. А те, которые не просели (как ГМК в марте 2022), показали худшую динамику на отскоке.

( Читать дальше )

Как трейдеру ложку строгать

- 02 декабря 2021, 14:33

- |

Трейдер должен проводить анализ принятых решений. Всегда. Точка. Независимо от своего опыта, статуса и результативности. Это и работа над ошибками, и что-то вроде руки на пульсе, которая позволяет поймать момент, когда трейдер начинает съезжать не туда. Процесс безусловно очень важный, но если вот так просто сесть и начать его выполнять, то можно наломать дров. Что обычно заставляет нас взяться за анализ своих действий? Какой-то минус или серия минусов, ведь убыток — это результат ошибки, которую следует исправить? В этом случае трейдер начинает корректировать свой подход, стараясь адаптировать его к ситуации, чтобы впредь, в подобных случаях, результаты были лучше.

И вот здесь давайте немного отвлечёмся. Что есть торговый подход, и как он формируется? Люди, пришедшие на финансовые рынки недавно, не набравшиеся опыта, верят в наличие неких готовых методик, секретных торговых систем, набора параметров и условий, позволяющих зарабатывать, но все опытные трейдеры в один голос твердят, что ничего подобного нет и в помине. Так что же тогда такое торговый подход или торговая стратегия (если хотите)? На самом деле, торговый подход — это сложный комплекс из знаний, способностей их применять(навыков), тонкостей техники принятия решений и опыта реализации всего этого. На физиологическом уровне это нейронные сети в мозге, которые выращиваются в процессе формирования торгового подхода, именно они позволяют его реализовывать. Поэтому нельзя просто взять чужой торговый подход или научить человека торговать за пару-тройку месяцев — формирование нейронных структур чертовки долгий процесс. Там есть много тонкостей — что и как нужно делать, чтобы всё шло как положено, но в этом материале я затрону только один момент.

Если попытаться привести аналогию, то формирование торгового подхода можно сравнить с выстругиванием ложки из деревянной чурки. Если трейдер не может определиться, всё ищет “что работает”, меняя каждый раз подход, то он выстругивает то ложку, то плошку, то вообще непонятно что, беря каждый раз новую чурку, начиная с ноля, а старую выкидывает. Это первое. Второе, и здесь мы возвращаемся к началу нашего разговора — чем ближе к концу, тем тоньше должен быть инструмент и более аккуратными действия. После того, как торговый подход уже принял форму и видны его очертания, нужно действовать максимально осторожно. Что значит осторожно? А то и значит — нельзя забывать, что вы создаёте нечто, что должно работать на дистанции, на сотнях ситуаций. Эти ситуации будут в чём-то разными, и подход должен действовать наиболее универсально, чтобы выжать максимально возможный профит не из одной сделки, а из сотен или тысяч. И вот на этом многие сыпятся. Наш мозг так устроен, что фокусирует внимание на ближайших событиях, особенно, если эта сделка, которая вот, на скрине, я её вижу, есть и соответствующий результат. Канеман описывает это когнитивное искажение как “что я вижу, то и важно”. По умолчанию, мозг не умеет работать в контексте какого-то множества результатов, да ещё так, чтобы вывести из них статистические данные. Ему крайне трудно даётся подобная задача — не просто понять, как адаптировать подход для этой конкретной сделки, но и сделать это таким образом, чтобы результат улучшился на дистанции, ведь мы помним, что это ложка! Один подход, который мы формируем, не новый каждый раз для каждый ситуации, а один, такой, что используя его, будем получать результат из сотен трейдов.

Так вот, делая работу над ошибками, легко наделать новых, гораздо более серьёзных, если не следовать описанному выше принципу. Возможно ситуация является аномалией, и то, что вы получили на ней убыток, как раз правильно. Да, вопрос в начале о том, является ли минус результатом ошибки, был с подвохом. Нет, далеко не всегда отрицательный результат — это следствие ошибки и повод скорректировать торговый подход. К слову, так же как и не все плюсовые трейды правильные (ошибочный с точки зрения подхода, но плюсовой трейд — это даже хуже чем убыток, с точки зрения профитности трейдера на дистанции). Очень сложно, глядя на одну сделку, видеть всё в разрезе множества прошлых и будущих принятых решений. Изменения для одной ситуации, которые позволили бы избежать минуса или получить больший плюс, могут ухудшить результат на дистанции настолько, что имеющийся стоп или недобор покажутся ерундовой мелочью. Вот только мы не смотрим на всё так, не понимаем, не сравниваем реальный полученный убыток с какими-то гипотетическими неслучившимися результатами в будущем. Берём нашу заготовку и начинаем строгать её топором, когда следует лишь подрихтовать то, что уже работает или не трогать вообще.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал