Блог им. AVBacherov

Ревизия принятых решений

- 13 марта 2024, 10:23

- |

Не важно инвестор вы или спекулянт, но каждый должен проводить ревизию своих решений и прогнозов, чтобы понять, где он был прав, где не прав, и сделать работу над ошибками, дабы в будущем их не повторять.

Я уже давно веду свои записи, а примерно с 2021 года я делаю их на закрытом канале ABTRUSTOPSEC. Каждый подписавшийся может проследить ход моих мыслей, а также знакомиться с моими последними расчётами и решениями. Но сейчас я решил их систематизировать, и создал специальную таблицу в SQL, чтобы мне было легче потом их анализировать. Пока идёт процесс загрузки истории в базу данных, что в последствии существенно ускорит процесс анализа самого себя.

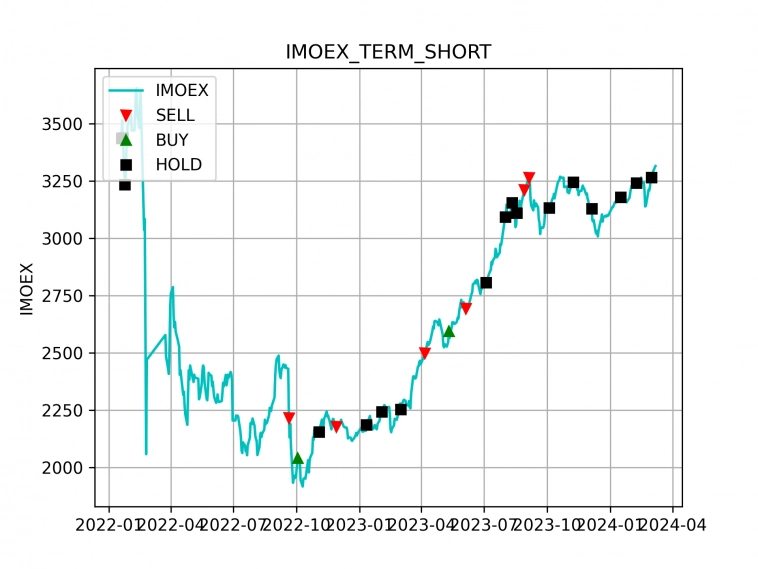

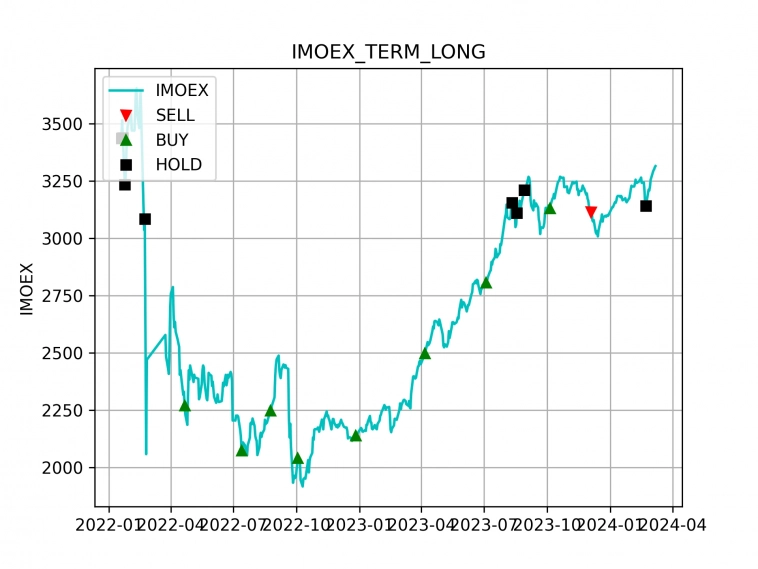

На графиках представлены мои соображения для краткосрочных и долгосрочных взглядов по IMOEX. Сам я, как вы знаете, приверженец долгосрочных инвестиций, а краткосрочные расчёты делаю для определения ситуации по возможному хеджированию открытых лонговых позиций.

Когда я публикую краткосрочные прогнозы, я их снабжаю вот такой оговоркой: «Прогнозирование и поиск сигналов на краткосрочных горизонтах равносилен поиску сигналов в белом шуме. Поэтому краткосрочные показатели могут давать очень низкую сбываемость прогнозов.» Делаю это намеренно, чтобы подписчики, желающие спекулировать на них, понимали недостатки. Обычно сам я открываю хедж через фьючи, и они имеют близкие стопы. То есть в случае неправильности моего кракткосрочного виденья, хедж достаточно быстро закрывается. А так как этот хедж против базового актива, то я часто забираю безрисковую ставку на нём (если кто не знает, советую познакомиться с таким понятием, как синтетическая облигация). Кроме того краткосрочный прогноз я публикую раз в месяц, а следовательно использовать их для спекулятивных сделок неинтересно. Получается прогнозов на краткосрок максимум 12 по каждому активу, но очень часто я предпочитаю ничего не делать. Иными словами, вряд ли получится использовать их для собственных спекуляций, а если получится, то результат скорее всего будет неэффективным, хотя и положительным.

В долгосрочных прогнозах картина иная. Я формально обозначаю его BUY — купить, SELL — продать, HOLD — держать. Но это не эквивалент трейдерских понятий. Очень часто BUY — это наращивать позицию, SELL — сокращать, HOLD — не менять её. Поэтому стоит знать до какого уровня я её наращиваю, или до какого сокращаю. Это всё есть в развёрнутых комментариях, которые дают представления о реальном соотношении долей в моём итоговом портфеле и они непосредственно связаны с тем бенчмарком, который я определил для себя на этот год. Моя задача заключается в том, чтобы обойти собственный бенчмарк и это будет показатель профессионализма и правильности моих суждений, так как у меня всегда остаётся возможность ничего не делать и просто вложить деньги в соответствии с ним, а дальше ждать следующего года, когда я проведу новые расчёты. Кстати, на растущем рынке — вполне обычная практика.

Если немного посмотреть на графики и знать как выглядели мои портфели на дату опубликованных прогнозов, то видно, что в подавляющем большинстве случаев они оказались верными. Возможно, что где-то я должен был быть более агрессивным и сильно осторжничал, и это тоже повод делать работу над ошибками, которую я практикую уже 20 лет. На долгосроке я в целом правильно определил периоды роста, и пока разумно придерживаюсь выжидательной тактики. На краткосроке, видно, что решений ошибочных было больше, но они не столь критичны, из-за близких стопов.

Да и ещё важно, что краткосрочные прогнозы могут легко идти в разрез с долгосрочными, и я всегда отдаю предпочтения последним, но это сильно зависит от текущей позиции в портфеле.

Как вы видите, график, конечно, красивый и помогает мне делать выводы, но очень важно знать ещё контекст и здесь без развёрнутых комментарий не обойтись.

Отступление! Как только я закончу заполнять свою базу SQL, на закрытом канале опубликую полные истории прогнозов и решений на основании своих публикаций, в том числе приложу файлы с контекстом. Вдруг кому будет интересно.

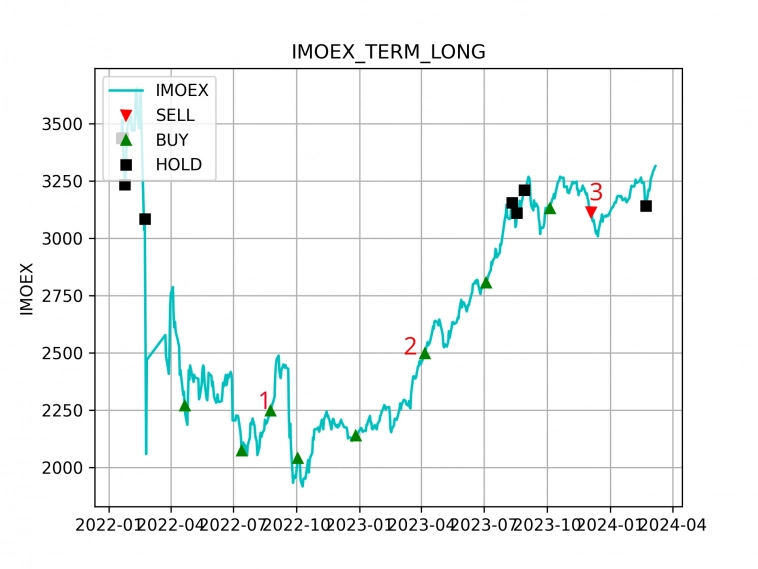

Примеры ревизии принятых решений и прогнозов

Чтобы продемонстрировать вам, как прогнозы выглядят с учётом контекста, я решил опубликовать на три из них для примера. Для удобства я добавил на график номера. Такой подход даёт возможность не быть умным задним числом, и помогает вспомнить всё о чём я думал тогда.

Прогноз 1. Был опубликован на закрытом канале 24 августа 2022

Почти все индикаторы сигнализируют, что мы находимся в зоне крайне выгодных покупок. Даже 20-летний горизонт начала подавать сигналы. Как я обычно говорю в своих выступлениях, мы действительно имеем тот тот редкий случай, когда инвестиции можно сделать на очень длинный горизонт, который приходит примерно 1 раз в 30 лет, то есть максимум два раза в жизни для каждого человека.

В связи с этим я продолжу покупки индексных фондов акций на российские компании в свой портфель и портфели клиентов. Но как я и предупреждал раньше, в такие периоды нельзя торопиться. Самой верной стратегией было бы покупать на протяжении трех кварталов, но в связи с тем, что сейчас многие пересматриваю прогноз на 2023 год по росту ВВП в негативную сторону и ожидает полномасштабной рецессии то целесообразно увеличить этот период до 5-6 кварталов.

Поскольку процесс явно растянут во времени, то в качестве общей рекомендации можно сказать следующие. Большую часть средств, направляемую на покупку акций за это время, стоит разместить либо в фонды денежного рынка, либо в краткосрочные ОФЗ (до 1,5 лет). В качестве кэша оставить только средства направляемые на покупки в ближайшие 2-3 месяца. Покупки проводить необходимо равномерно, приводя целевую структуру к запланированным показателям. То есть если цель за 5 кварталов — 15 месяцев нарастить долю акций до 75% процентов, то это значит что в первый месяц должно быть 5%, во второй 10%, в третий 15% и так далее. Это и будет целевым ориентиром для каждого следующего пополнения доли акций в вашем портфеле.

Прогноз 2. Был опубликован на закрытом канале 6 апреля 2023

Статистическая картина на больших таймфремах в корне противоположная краткосрочным тенденциям. Можно сказать, что мы только в самом начале пути роста. И первый два ориентира это рост по MCFTR до 6000 — 6200 пунктов, что приблизительно эквивалентно 3000 — 3250 по IMOEX. То есть это означает рост от 13 до 20% от текущих значений. Не удивлюсь, если мы увидим такие значения уже в этом году, хотя более вероятно, что уже в следующем.

Порадовала долгосрочная волатильность. На 5-ти летнем горизонте она уже вернулась к нормальным значениям, стала приближаться к 50-му процентилю.

Что я буду делать в своих портфелях?

Долгосрочные статистические индикаторы сигнализируют о хорошем периоде роста на следующие 3 года и выше. Раньше я писал, что планирую нарастить долю в портфеле от 65% до 75% вложений в акции. Сейчас средняя доля 33%. Я уже готов пересмотреть свой план до 75%, а это значит что, что новый график будет выглядеть так:

✅ апрель ➡️ 43%

✅ май ➡️ 49%

✅ июнь ➡️ 56%

✅ июль ➡️ 62%

✅ август ➡️ 69%

✅ сентябрь ➡️ 75%

Или чуть медленее:

✅ апрель ➡️ 38%

✅ май ➡️ 44%

✅ июнь ➡️ 49%

✅ июль ➡️ 54%

✅ август ➡️ 60%

✅ сентябрь ➡️ 65%

✅ октябрь ➡️ 70%

✅ ноябрь ➡️ 75%

У меня под это есть сейчас вложения в LQDT, а также в ряд коротких ОФЗ. Кроме того сейчас золото в портфеле составляет 20% и оно хорошо плюсовало с последних покупок. Думаю, что кризис в США может дать ему пару толчков, после чего его долю можно будет начать сокращать. Пока же оно выступает хорошим инструментом для балансирования доли уже размещенной в акции, на случай просадок есть большая вероятность, что она хеджирует позицию, ну и как я люблю говорить — это в том числе экспозиция на доллар без самого доллара.

Прогноз 3. Был опубликован на закрытом канале 4 декабря 2023

Интересная картина сложилась с долгосрочными индикаторами по MCFTR и IMOEX. Очень сильный рост акций в этом году, привёл значения индекса полный доходности (MCFTR) в зону продаж на совсем длинных горизонтах (15Y и 20Y), где индикаторы начали сигнализировать их, а на менее длинных (5Y и 10Y) в зону " рыночно-справедливых" оценок. Ценовой индекс IMOEX тоже вернулся к " справедливо-рыночным" значениям, и даже чуть чуть превысил их. По сути, " справедливо-рыночные" значения говорят нам о том, что вероятность роста и падения от этой точки равны 50/50.

Данные индикаторов подтверждаются моделированием методом МонтеКарло, на основания которого хоть и не видно выхода индекса за диапазон редких событий, но всё-таки виден выход за ворота стандартной волатильности и даже касание 95-процентиля. Если же моделирование сделать от средних значений между LR,MOV_LR,EMA на 2023-01-01 с параметрами расчетов 1095,1825,3650 дней, то мы снова видим возврат к наиболее вероятному значению MCFTR, откуда шансы на рост и падения также равны.

Я уже сетовал, что текущий рост в 55% по сути снижает потенциал роста в следующие 4 года с 20%, до 12% годовых. А 20% — было наиболее вероятная величина. Но почти 12% годовых можно просто взять в ОФЗ на горизонте 3-5 лет.

Что я буду делать в своих портфелях?

Текущая доля акций в портфелях составляет 60%. План по наращиванию до 75% теперь выглядит как весьма рискованный. Пока мне приходит в голову сократить долю до 50%, что соразмерно «справедливо-рыночной» оценке индекса и взять на эти деньги ОФЗ (скорее всего на 5%) с дюрациями: 2,3,4 года и LQDT (ещё 5%). Завтра ещё посмотрим расчёт на краткосрочном горизонте, возможно он внесёт свои коррективы. Кроме того, у меня есть ещё немалая доля золота, с которой тоже нужно будет что-то делать по итогам расчетов по самому GOLD и по USDRUB.

теги блога Алексей Бачеров

- ABTrust

- comon

- ETF

- Finam

- Finversia

- IMOEX

- MCFTR

- python

- S&P500

- usd

- USDRUB

- автоследование

- акции

- алгоритм

- алгоритмизация

- алгоритмическая система

- алгоритмическая торговля

- Алексей Бачеров

- альфа

- анализ

- аналитика

- библиотека

- БПИФ

- бюллетень

- ВВП

- ВВП России

- волатильность

- ВШЭ

- доллар

- доллар рубль

- ДУ

- золото

- иис

- Илья Гадаскин

- инвестиции

- инвестиционный бюллетень

- Инвестиционный портфель

- инвестор

- Индекс ММВБ

- Индекс МБ

- интервью

- инфляция

- инфляция в России

- итоги

- итоги года

- итоги месяца

- Итоги недели

- книга

- конференции

- Конференции смартлаба

- конференция смартлаба

- кризис

- курс

- курс валют

- курс доллара

- курс рубля

- макроэкономика

- мастер класс

- мобильный пост

- Нефть

- Облигации

- образование

- обучение

- опцион

- офз

- пассивное инвестирование

- ПИФ

- политика

- портфель

- портфель инвестора

- портфельное инвестирование

- портфельные инвестиции

- прогноз

- психология

- пузырь

- результат

- результат торговли

- рецензия

- рецензия на книгу

- риск

- роботы

- россия

- рубль

- рынок

- Сатира

- статистика

- стратегии

- стратегия

- сша

- технический анализ

- торговые роботы

- трейдинг

- философия

- финам

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- экономика

- экономика России