РУСАЛ

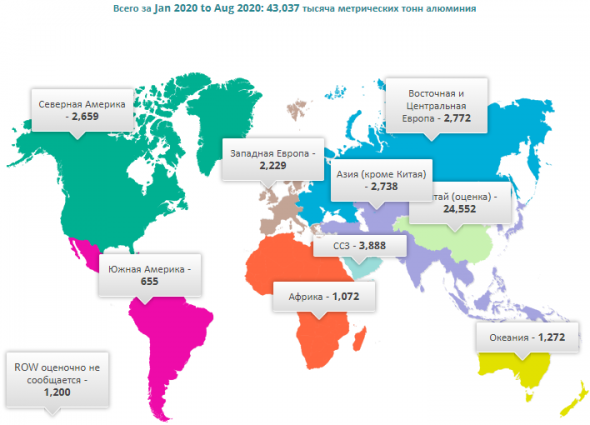

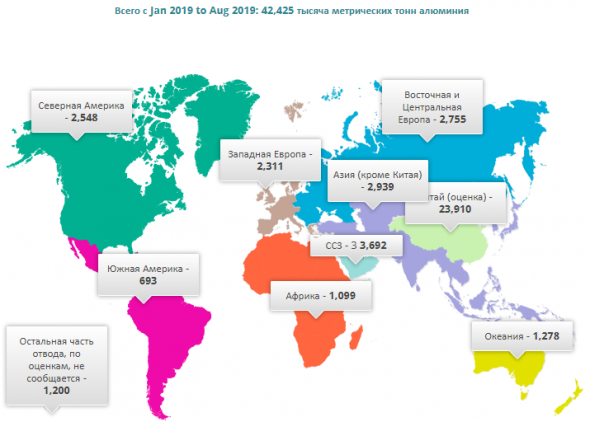

Обзор: Производство алюминия 8 мес 2020г: 43,04 млн т (+1,4% г/г); Август: 5,49 млн т (+2,5% г/г)

- 05 октября 2020, 18:01

- |

- комментировать

- Комментарии ( 0 )

Повышение НДПИ на металлы негативно скажется на бумагах Норникеля и РУСАЛа - Промсвязьбанк

- 01 октября 2020, 18:48

- |

Госдума приняла в окончательном, третьем чтении закон, который с 1 января 2021 г. вводит рентный коэффициент (К-рента) в размере 3,5 к действующей ставке НДПИ на ряд твердых полезных ископаемых.

Принятие закона было вполне ожидаемым. Чрезвычайные меры поддержки экономики и сформировавшийся дефицит бюджета в этом году требуют искать источники доходов в высокорентабельных отраслях. Между первым и вторым чтением законопроекта бизнесу удалось добиться пятилетней отсрочки на применение повышающего коэффициента для новых проектов по добыче, по которым заключены соглашения о защите и поощрении капиталовложений (СЗПК). Степень выработанности запасов на этих участках по состоянию на 1 января 2021 г. должна составлять менее 1%. По сообщению ряда СМИ, компании готовят дополнительные предложения по смягчению законопроекта. Наибольшее негативное влияние подобная инициатива может оказать на Норникель, который ежегодно выплачивает в бюджет порядка 14,3 млрд. руб. (221 млн. долл.) в виде НДПИ, а также Русал.Промсвязьбанк

РУСАЛ: изменение параметров акций в системе торгов МосБиржи с 28.09.2020

- 27 сентября 2020, 05:02

- |

РУСАЛ завершил редомицилирование и в связи с этим с 28.09.2020 в системе торгов МосБиржи изменяются параметры её акций.

Теперь на МосБирже будут торговаться акции обыкновенные в российских рублях ₽ Объединённой Компании РУСАЛ [MCX:RUAL].

В процессе редомицилирования РУСАЛ зарегистрирована в качестве нового резидента специального административного района (САР) на острове Октябрьский (Калининградская область).

Редомицилирование – форма реорганизации юр.лица, при которой меняется юрисдикция (страна регистрации) и юр.адрес компании.

«Значительная часть производственных активов РУСАЛ располагаются в России, поэтому смена страновой юрисдикции на российский САР – это логичный шаг с точки зрения упрощения структуры управления компанией, которая сохранит свой международный статус», – отметил председатель совета директоров РУСАЛа Бернард Зонневельд.

Русал - краткий разбор компании в смутные времена

- 22 сентября 2020, 22:36

- |

На рынках всего мира царит неопределенность. Нефтегазовые компании испытывают максимальное давление. Но даже в этих условиях наша работа не заканчивается и сегодня я хочу разобрать компанию Русал. Посмотрим на сильные, слабые стороны и решим, нужна ли она в нашем инвестиционном портфеле.

Самая оперативная информация в моем Telegram

Среди частных инвесторов принято считать, что если компания добывает, производит или продает уникальный товар, то ее обязательно нужно покупать. И не важно, есть ли у компании точки роста или может быть она перекуплена. Русал именно такая компания. Продукция не уникальная, но Русал занимает ведущие позиции в мировой алюминиевой отрасли. Поставляет свой низкоуглеродный алюминий по всему миру. Основными рынками сбыта является Европа, Россия и страны СНГ.

Еще одним известным фактом является то, что Русал владеет 27,8% акций ГМК Норникеля. У мажоритариев постоянно возникает спор о выплатах дивидендов, в которых так заинтересован Русал. Ввиду аварии Норникеля создается дополнительное давление на финансовый результат и выплаты. Это может сказаться и на результатах самого Русала. А вот сама алюминиевая компания дивиденды с 2018 года не платит.

( Читать дальше )

Северсталь, НЛМК и ММК меньше пострадают от повышения налоговой нагрузки для металлургов - Промсвязьбанк

- 22 сентября 2020, 12:12

- |

Правительство РФ внесло в Госдуму законопроект, который предполагает введение рентного коэффициента (К-рента) в размере 3,5 к действующим ставкам НДПИ для металлургов и производителей удобрений. Обсуждение документа идет в ускоренном режиме — в повестке парламента он заявлен к рассмотрению в первом чтении уже 22 сентября. Текст законопроекта, несмотря на негативную реакцию добытчиков, был внесён в том виде, в котором обсуждался ранее на заседании правительства.

Как мы отмечали ранее чрезвычайные меры поддержки экономики и сформировавшийся дефицит бюджета в этом году требуют искать источники доходов в высокорентабельных отраслях. Наибольшее негативное влияние повышение налогов коснется Норникеля и Русала. Менее уязвимы Северсталь, НЛМК, а также благодаря низкой интеграции в сырье ММК. Из производителей удобрений сильнее всего это затронет Фосагро, у которой расходы по НДПИ подрастут до 3,5 млрд руб. Для Акрона НДПИ может увеличиться до 1 млрд руб. по итогам года. По нашему мнению, увеличение налоговой нагрузки на добывающие компании в текущих условиях в указанном объеме вполне реально. Негативный эффект на финансовые показатели может составить от 1 до 5% EBITDA. Снижение рентабельности по EBITDA компаний оцениваем как минимум в 1 п.п. Ожидаем краткосрочного негативного влияния на стоимость акций компаний.Промсвязьбанк

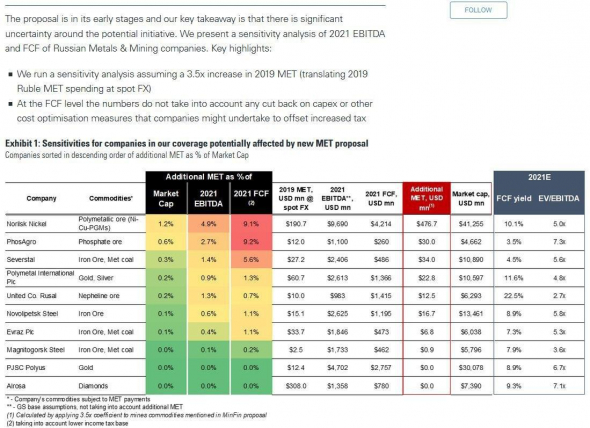

Чувствительность металлургических компаний к росту НДПИ

- 19 сентября 2020, 11:35

- |

Что сделали аналитики банка — посмотрели, сколько дополнительных расходов по НДПИ компании понесут в том случае, если эта инициатива пройдет в думе. Методология — смотрели на расходы по итогам 2019 года, умножали на 3,5х с пересчетом на спот-курс доллара. Грубо, но показательно.

Полюс, Алроса по нулям, так как добывают исключительно золото/алмазы, которые не попали под раздачу (пока). Полиметалл ~ 20 млн долларов, насколько я понимаю, из-за добычи меди и других побочных недраг. металлов.

Позже подготовлю похожий материал для золотодобывающей отрасли. Будет особенно актуально, если и про нее вспомнят.

Аналитика сектора в моем канале t.me/RussianMetals

Металлурги и химики попали под НДПИ - КИТ Финанс Брокер

- 18 сентября 2020, 20:04

- |

Подобная мера должна обеспечить поступления в бюджет в размере 56 млрд руб., сообщили в прессслужбе Минфина. По оценкам бизнеса, мера приведет к росту платежей на 90 млрд руб. в год.

В Минфине сообщили, что правительство уже одобрило соответствующий законопроект. Сейчас документ готовится к внесению в Госдуму. Также после вчерашней встречи с представителями бизнеса стало известно, что производители металлов и удобрений не смогли убедить МинФин отказаться от роста НДПИ с 1 января 2021 г.

( Читать дальше )

А вы доверяете BCS Global Markets?

- 18 сентября 2020, 19:43

- |

Будете ли вы покупать акции Русала теперь?

Увеличение налога на НДПИ негативно скажется на Норникеле, РУСАЛе, ФосАгре и Полиметалле - Атон

- 17 сентября 2020, 10:29

- |

Как сообщает Коммерсант, Минфин предлагает увеличить в 3.5 раза НДПИ для отдельных категорий сырья, включая фосфоритовые и апатит-нефелиновые руды, бокситы и железную руду. Пока нет ясности, коснется ли это повышение полиметаллических руд, содержащих драгоценные металлы (платину и палладий), а также коксующегося угля и серебра. Золото и бриллианты на этом этапе предлагаемые поправки, по всей видимости, не затронут. Конкретный план пока не представлен, имели место лишь предварительные обсуждения в рамках слушаний на комиссии правительства по поводу налоговых изменений.

Самые серьезные негативные последствия могут испытать на себе: Норникель (новый НДПИ будет составлять до 5.1% от EBITDA 2021П, если все металлы будут облагаться налогом), РУСАЛ (под угрозой до 6.5% EBITDA 2021П, плюс снижение дивидендов от Норникеля на $60 млн в год), Фосагро (2.9%) и Полиметалл (2.1%).Атон

Возможное повышение налога на добычу полезных ископаемых негативно для сектора - Атон

- 16 сентября 2020, 22:05

- |

Возможное повышение налога на добычу полезных ископаемых в 3.5 раза создает неопределенность и сдерживающие факторы для развития сектора. Пока не ясно, на какие ископаемые распространятся поправки. Наиболее уязвимыми с этой точки зрения мы считаем Норникель, РУСАЛ, Фосагро и Полиметалл. Однако, потенциальное влияние на мультипликаторы и дивидендную доходность не настолько существенно, чтобы менять рейтинги (см. таблицу ниже).Лобазов Андрей

Атон

· Как сообщает Коммерсант, Минфин предлагает увеличить в 3.5 раза НДПИ для отдельных категорий сырья, включая фосфоритовые и апатит-нефелиновые руды, бокситы и железную руду.

· Пока нет ясности, коснется ли это повышение полиметаллических руд, содержащих драгоценные металлы (платину и палладий), а также коксующегося угля и серебра. Золото и бриллианты на этом этапе предлагаемые поправки, по всей видимости, не затронут.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал