Пузыри на рынке

Перегреваем банки?

- 30 мая 2023, 16:27

- |

Я замечаю, как в комментариях не самых глупых телеграм-каналов люди смело дорисовывают аптренд прибыли Сбера ещё выше по году и уже восторженно ждут 34 рубля дивов по 50%-ной дивполитике. От банка «Санкт-Петербург» тоже ожидания не вполне понятные, и с ними нам ещё предстоит разобраться. Мультипликаторы TCS движутся в сторону довоенных, пусть пока и не совсем достигли пиков — но уже весьма.

Это как, знаете, в 2020 году раздулись все подряд айтишки, включая тех, кто прибыль генерировать и не планирует, затем что у нас там… Ну, Virgin Galactic, которая на пике своей капитализации начинала стоить больше, чем весь теоретически возможный объём её рынка к 2030 году… Да и у нас пузыриков хватало...

А вы ещё помните, что иксы по Гале неизбежны?

Надо сказать, что как такового пузыря я, конечно, пока не вижу. Я вижу чрезмерную восторженность. К примеру, тот же Сбер по старой дивполитике действительно на 29-31 рублей наработает. И его цена в настоящий момент всё ещё недостаточна. Но вот когда люди лупят ожидания по 34… Кажется, есть повод аккуратно начинать задумываться.

( Читать дальше )

- комментировать

- 2К

- Комментарии ( 15 )

❌ Куда ни в коем случае нельзя инвестировать? (часть 2)

- 15 марта 2023, 12:21

- |

• Жилищные кооперативы 🏠

Это такие платформы, где много людей небольшими деньгами скидываются на какую-то недвижимость, которая, в итоге, достаётся самому первому «инвестору».

Например, на покупку огромной квартиры стоимостью 10 миллионов рублей привлекли 1000 людей, каждый из которых вложил по 10 тысяч рублей. Кто «инвестировал» первый — тот и выиграл квартиру.

Но никто из них не знает, каким по счёту является, то есть самим людям нельзя заранее определить ни своё место, ни того самого «победителя».

И даже если вам удалось войти в схему вторым или третьим — нет абсолютно никаких гарантий, что именно вы станете «победителем».

По факту, такие компании вообще не имеют никаких лицензий, а недвижимость, в итоге, получат сами создатели этих платформ и их родственники.

Короче говоря, жилищные кооперативы — это простое обогащение самих создателей за счёт «хомяков» (так называют наивных инвесторов и трейдеров).

( Читать дальше )

Ипотечный пузырь в России обрушит акции строителей?

- 12 января 2023, 13:28

- |

🏗В России нарастает угроза ипотечного пузыря

Об этом сегодня заявила директор рейтингового агенства АКРА Ирина Носова. «Угроза ипотечного пузыря продолжает планомерно нарастать на фоне закредитованности населения, которая сейчас превышает 11%. Это происходит за счет наращивания банками кредитных выдач по розничным продуктам при снижении реальных располагаемых доходов населения. О рисках закредитованности свидетельствуют и предпринимаемые Банком России ограничительные меры по установлению кредитных лимитов»

То есть люди берут ипотеки и кредиты при сокращающихся доходах. Плюс ко всему многие плательщики ипотеки лишились работы или части заработка из-за ухода иностранных компаний и санкций. Уже сейчас закончились отсрочки по ипотеке, которые по сути лишь отсрочили проблему.

🏠 Это серьёзный риск для российских застройщиков, пока что ситуация ещё не критичная и ЦБ удаётся держать под контролем рынок ипотеки, но уже очевидно, что требования по выдаче ипотек будут ужесточаться и дальнейший потенциал роста строительства будет ограничен 5-10% за год.

🏠 Поэтому пока что по акциям Самолёта моя рекомендация — держать. Целевая цена на 2023 год 3200 рублей +25%

Индекс NYSE FANG+ (NYFANG)

- 03 ноября 2022, 12:20

- |

#STOCKS #NYFANG

Индекс NYSE FANG+ (NYFANG)

Индекс идет в рамках выделенного сценария. Предыдущий пост писал в самый разгар сезона отчетности, где компании показали себя хорошо и даже устроили небольшой бычье ралли в рамках медвежьего тренда.

И вот прошел очередной сезон отчетности. Как себя показали компании сектора? Мягко говоря, не очень. Бенефициары 2020 года явно начали сдавать и очень быстро сдуваться. Проблем добавила вчерашняя риторика на заседании ФРС.

Интересный факт, что сейчас объемы buyback-ов сектора FAANG вышают объемы генерируемых ими денежных потоков.

Что по технике? Я выделял цель — 4000 пунктов. Что ж, практически достигли. Будет ли это финальной точкой падения? Не думаю. Ниже есть интересное пересечение трендовой и границы нисходящего канала (выпадает на середину декабря 22 года) на уровне 3500. Его и ставлю ближайшей целью.

*Данный пост не является инвестиционной и торговой рекомендацией.

Вопрос: Как зашортить биткоин находясь в РФ?

- 17 мая 2022, 17:44

- |

Всегда придерживался мнения, что криптовалюты абсорбент излишней ликвидности и причина их бурного роста в печати $ и нулевых ставках ФРС США.

Мои ожидания сбылись: с ростом инфляции и постепенным повышением ставок ФРС крипта стала заболевать. На днях обвалилась восьмая по капитализации крипта – LUNA. Биток потерял больше 50% от своего пика и цена его сейчас 30 тыс. И ему еще есть куда падать

По моему мнению, его справедливая цена около $6 тыс. Вопрос: а как его зашортить?

Первый вариант, который пришел в голову, зашортить на криптобирже Binance. Но в этом случае свой финансовый результат ты получишь в USDT. А после информации о том, что главная валюта расчетов криптобирж USDT обеспечена собственными средствами только на 3-4% я не готов вообще связываться с криптобиржой. Так как тогда встать в шорт с надежным контрагентом и еще с паспортом РФ? У наших брокеров такой возможности я не встречал(

Считаю, что проникающее во всё повышение ставки ФРС сделает своё дело:

Минимум – снизится стоимость битка ниже $10 тыс до конца года

Максимум – лопнет пузырь с USDT, тогда возможно криптобиржи закроются, а что будет с битком неизвестно

Кто не в теме, осенью Лента выпустила хороший перевод статьи про USDT, советую к чтиву:

Иллюзия стабильности. Небольшая фирма стала крупнейшей финансовой пирамидой и манипулирует биткоином. Как ей это удалось?

Что случится с рынками до конца 2021 / Мария Гордон (экс-Goldman Sachs) делится опытом и прогнозами

- 23 сентября 2021, 19:41

- |

Поговорили о том, когда наступит переломный момент на фондовых рынках Китая и США. Обсудили, можно ли к этому подготовиться инвесторам. А еще Мария поделилась опытом — как она переживала прошлые кризисы, управляя миллионами долларов.

Система идёт вразнос

- 29 июля 2021, 15:45

- |

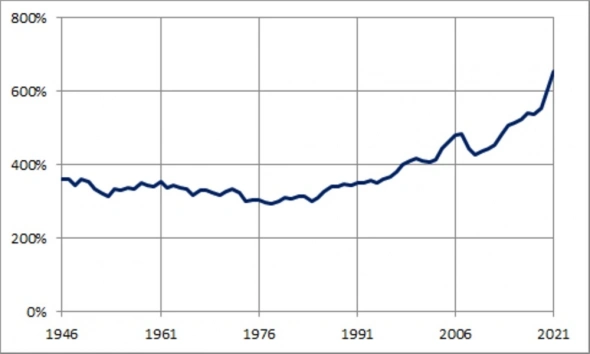

Рисунок 1 — совокупные требования в экономике США в процентах от ВВП.

Важно то, что система идёт вразнос и, фактически, находится на стадии катастрофы. Рост, который мы наблюдаем в последние годы, охватил практически все виды активов, и поэтому он так выделяется по сравнению со всеми прошлыми пузырями. В частности, такой мощный пузырь, как рынок доткомов, на графике практически не заметен. Налицо самоддерживающийся процесс и он ускоряется. Финансовая система США (и, наверняка, всего остального мира) просто не может существовать без перманентного увеличения стоимости активов и долга. И если так, то весь этот мир вот-вот взорвётся.

P.S. А вы ещё спрашиваете, зачем придумали пандемию? По мне, так они просто ускорили катастрофу, чтобы пройти её, сохранив под собой хоть какие-то ресурсы. Иначе система гарантированно избавится не только от дисбалансов, но и от горе-элитки, которая их породила.

Отчётности за 2Q2021

- 16 июля 2021, 13:11

- |

Пришёл сезон отчётности за 2-й квартал 2021 «послевоенного» года. Из моего портфеля отчиталось уже 12 компаний, и в основном это банки.

EPS — Earnings Per Share — метрика, демонстрирующая, сколько денег за 3 месяца компания заработала на каждую вашу акцию.

Для меня не стало неожиданностью, что все компании показывают цифры больше, чем от них ожидали прогнозисты. Так, Голдманы, Сити и Велс Фарго заработали чуть ли не в 1,5 раза больше ожиданий.

Р/Е здесь — отношение текущих цен (уже после отчётности, т.е. рынок уже переоценил компании с учётом новых циферок) к прибыли за период 01.04.2021-30.06.2021 в годовом выражении.

Банки всегда имеют низкий Р/Е. Но сравнивая с тем, что было в 2018 или 2019, я не вижу никакой разницы в оценке компаний.

Меня всегда удивляют «свидетели пузыря», которые берут сегодняшние цены и делят их на древние прибыли за 2020 год.

Если брать совокупность 12 компаний, взвесив их по капитализации, то получится Р/Е = 17. Продолжаю вести наблюдение.

На рынке акций США надулся небывалый пузырь - Джеффри Гундлах

- 16 июля 2021, 09:59

- |

👉 Акции США сильно переоценены. Для того, чтобы они продолжали расти и дальше, ФРС нужно сохранить беспрецедентное стимулирование навсегда. Но если сравнивать с бондами, акции выглядят дешево

👉 Чтобы отсрочить «момент осознания» на рынках, Пауэлл продолжает со своим утверждением, что инфляция это временно

👉 Не вижу большого апсайда по товарным рынкам, но инфляционное давление будет поддерживать рынки

👉 Самый большой риск для рынков — инфляция

👉 Доллар обречен в долгосроке

👉 Крипта — отражение спекулятивного хайпа. Пока что графики выглядят страшно

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал