Прогноз по акциям

🏠 ЦИАН (CIAN) - обзор результатов компании за 1П 2022

- 07 сентября 2022, 09:48

- |

▫️Выручка ТТМ: 7 млрд

▫️EBITDA: 700 млн

▫️Убыток ТТМ: -1,6 млрд

👉 Все обзоры: t.me/taurenin/651

👉 Компания предоставляет возможности по размещению объявлений по продаже недвижимости для частных лиц и компаний.

✅ В 1П2022г компания продолжила рост. Выручка: +34% г/г, ₽3.6 млрд. Скорректированная EBITDA: +951% г/г, ₽536 млн. Убытки при этом сократились на 77% и составили 389 млн рублей. В целом компания почти вышла на чистую прибыль (без учета расходов по курсовым разницам, в 1П 2022г компания уже бы заработала 230 млн рублей). Таким образом, форвардная прибыль за 2022й год могла бы составить около 500 млн рублей (fwd p/e 2022 около 70).

( Читать дальше )

- комментировать

- 248

- Комментарии ( 0 )

Не следуйте путем финансового директора Bed Bath & Beyond Густаво Арналя

- 07 сентября 2022, 09:41

- |

Акции крупнейшего ритейлера Bed Bath & Beyond, испытывающего трудности, резко упали во вторник после смерти финансового директора Густаво Арнала в минувшие выходные, которая позже была признана самоубийством Нью-Йоркским бюро судмедэкспертизы.

Акции Bed Bath & Beyond упали более чем на 18% до примерно 7 долларов за акцию во вторник, добавив к недавним убыткам на следующий день после того, как судмедэксперты признали смерть финансового директора Густаво Арналя самоубийством.

Арнал скончался в пятницу после падения с небоскреба в нью-йоркском районе Трайбека, подтвердили в минувшие выходные местная полиция и Bed Bath & Beyond.

Смерть финансового директора наступила всего через несколько дней после стратегического обновления Bed Bath & Beyond на прошлой неделе, когда компания объявила, что сэкономит примерно 250 миллионов долларов на расходах, закрыв 150 магазинов и уволив 20% персонала.

Ритейлер товаров для дома, который в этом году столкнулся с проблемами со складскими запасами и снижением продаж, также недавно получил более 500 миллионов долларов нового финансирования — для погашения существующего долга и увеличения объема денежных средств — от JPMorgan и Sixth Street Partners.

Это всего лишь деньги, сколько бы вы не потеряли на финансовых рынках, жизнь стоит больше. Определить свои потери необходимо заранее без азарта совершать сделки на финансовых рынках, не слушайте чужих советов и непроверенных вами много времени стратегий. Не делайте трагичной свою жизнь и своих близких.

ДВМП - во втором полугодии будет лучше?

- 07 сентября 2022, 07:37

- |

Акции ДВМП отреагировали ростом на выход полугодовой отчетности. Быков не останавливает даже тот факт, что цена уже восстановилась на докризисные уровни и находится вблизи исторического максимума. Так что же такого происходит в бумаге?

По отчетности за полугодие выручка выросла на 74% г/г до 84,3 млрд руб. Валовая и операционная прибыль выросли аналогично, а вот прибыль до налогов уже оказалась на уровне прошлого года. Огромный убыток в 17,7 млрд был получен за счет изменения курсовых разниц. Укрепление рубля негативно влияет на переоценки. Следовательно при ослаблении рубля данная статья уже должна идти с плюсом.

Чистая прибыль за период составила 14,4 млрд. Учитывая тот факт, что мы вряд ли увидим аналогичное укрепление рубля в следующие полгода, за ориентир прибыли можем взять операционную прибыль в 31 млрд. Выходит, что в 2022 году ДВМП может заработать 45-60 млрд рублей. На данный момент капитализация компании находится в районе 90 млрд. Подобная оценка, если сценарий по прибыли реализуется, выглядит крайне низко.

Негативным моментом является то, что ДВМП не платит дивиденды, соответственно акционеры не могут получить прямого денежного потока от компании. С другой стороны, продолжительное время в бумаге сохраняется растущий тренд, поэтому если не на дивидендах, так на курсовой разнице миноритарные акционеры могли заработать.

Все еще продолжается корпоративный конфликт в компании. В случае позитивного разрешения ДВМП может получить от основного акционера $1 млрд (сопоставимо с прибылью за 1-2 года). Однако судебные процессы длятся уже несколько лет и никакого разрешения не видно. Хорошо, что активы, вокруг которых идет суд, уже списаны с баланса, поэтому если не получится выиграть в суде, компания практически ничего не потеряет.

Еще одним из триггеров к росту может стать приобретение контрольной доли Росатомом. Если это произойдет, то как государственная компания ДВМП может перейти на выплату в 50% дивидендов от чистой прибыли. Такой расклад, несомненно, подтолкнет акции вверх.

Акции ДВМП остаются интересны в разрезе рискованной части инвестиций. Их низкая ликвидность делает бумагу волатильной, а непрозрачное корпоративное управление добавляет неопределенности. С другой стороны крайне низкая оценка и наличие существенных триггеров к росту могут заинтересовать определенный пул инвесторов.

❗️Не является инвестиционной рекомендацией

( Читать дальше )

По итогам 2022 года РусГидро могла обеспечить дивдоходность около 11% - Открытие Инвестиции

- 06 сентября 2022, 17:19

- |

У нас есть актуальная инвестидея в акциях «РусГидро».

Текущая дивидендная политика „РусГидро“ предусматривает выплату акционерам 50% скорректированной чистой прибыли, но не ниже среднего значения за последние три года. За 2021 г. компания выплатила 0,053 руб. на акцию, в сумме — 23,3 млрд руб. (55,3% чистой прибыли по МСФО). По итогам 2022 года компания могла обеспечить при благоприятном сценарии дивидендную доходность около 11%.

Однако, как следует из заявлений топменеджера компании, такие дивидендные выплаты под вопросом, что несколько снижает инвестиционную привлекательность акций. Тем не менее финансовый прогноз компании демонстрирует стабильность (будет некоторое уменьшение результатов), тогда как мы ожидали показателей примерно на 10% выше. Однако нельзя исключать консервативности прогноза менеджмента.

Мы сохраняем рекомендацию „ПОКУПАТЬ“ акции компании, но допускаем пересмотр целевой цены в сторону понижения.Хайруллин Тимур

«Открытие Инвестиции»

У Intel в очередной раз сорвался технологический прорыв. В этот раз из-за России.

- 06 сентября 2022, 15:40

- |

По данным издания SemiAccurate, Intel не может избавиться от проклятья попытки перевернуть рынок видеокарт. Для этого, они пытаются выпустить линейку серии Arc. Появление моделей А770 и А750 было нацелено на 2021 год, но коронавирус всем помешал и сроки сместили.

Потом, вроде как все оклемались, и компания попыталась нагнать график. Но после начала военной спецоперации, Intel решил уйти из России. Как справедливо отмечается в статье, даже если бы компания осталась, она бы испытывала множество проблем из-за других санкций, например, связанных с финансами.

( Читать дальше )

Газпром: будущее от текущих, обновление расчетов по модели в Сентябре 2022 года

- 06 сентября 2022, 14:27

- |

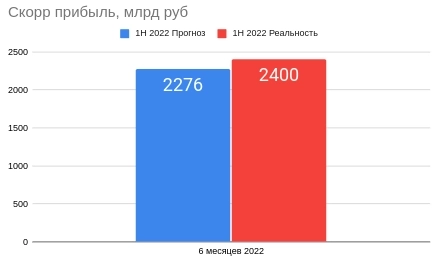

Получилось достаточно удачно, если верить Садыгову — реальная прибыль (база для дивидендов) составила 2,4 трлн, против ~2,3 трлн рублей в моей модели. Правда в дивидендную базу входит еще Газпромнефть, которая добавила 250-300 млрд рублей по моим расчетам. так что погрешность все равно имеется, если предполагать, что дивиденды платят от скорр прибыли поставок в ЕС + прибыль Газпромнефти...

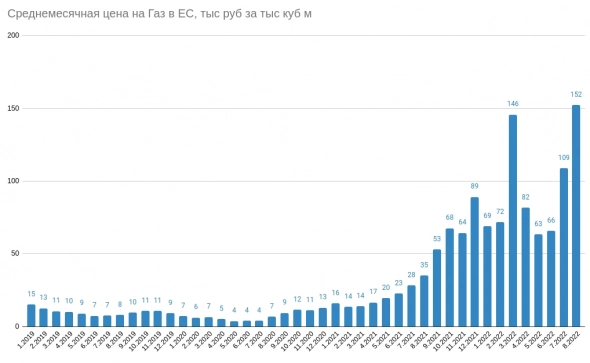

31.07.22 выходило 62 рубля дивидендов за 2022 год по расчетам, но вводные с сентября резко изменились — СП-1 перестал работать и поставки газа упали, цена выросла.

Среднемесячная цена на споте TTF выглядит сейчас так

Пересчитаем вторую половину с учетом известных объемов поставок в июле и августе, да и рубль крепче, чем в модели.

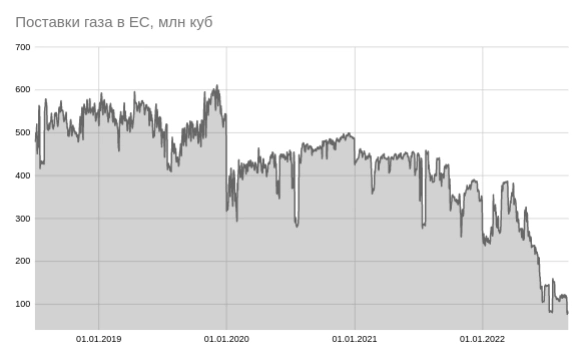

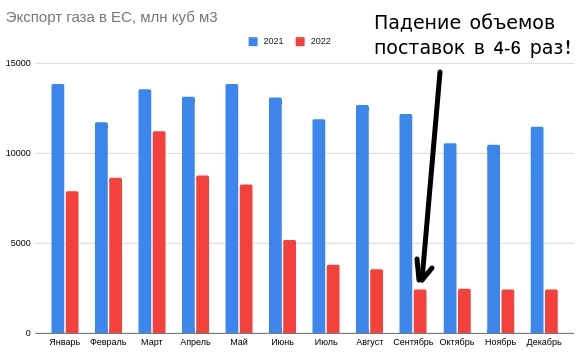

Во-первых упали прогнозные объемы экспорта газа в ЕС, больше 80 млн кубов в день уже физически невозможно продать (40 млн через Украину и 40 млн через Турцию). Стоит отметить, что поставки через Украину так же находятся под серьезным риском.

В ежедневном формате это выглядит так:

В ежемесячном так:

( Читать дальше )

#NZDUSD

- 06 сентября 2022, 14:14

- |

ЦБ нагибает СПБбиржу новым ограничением

- 06 сентября 2022, 14:10

- |

ЦБ приказал брокерам ограничить инвесторов в покупке иностранных ценных бумаг.

Только, казалось бы, СПБбиржа вылезла из под деревенского стульчака, так ЦБ вновь окунул её обратно. Так весь год она туда и ныряет.

Ещё в середине августа появился запрет по открытию коротких позиций на акции СПБбиржи. тут то люди смекнули, что не всё так просто и решили от греха подальше перестать покупать акции компании и начать продавать

( Читать дальше )

Полюс: очередное дивидендное разочарование

- 06 сентября 2022, 14:01

- |

Теперь годовое собрание акционеров рассмотрит этот вопрос о дивидендах 30 сентября 2022 года. Хотя что тут рассматривать, всё и так понятно...

Напомню, ранее Совет директоров Полюса изучал вопрос о финальных дивидендах, сообщала компания ещё в начале марта. И в соответствии с дивидендной политикой они могли составить в общей сложности $548 млн (или $4,03 на акцию), как уточнял тогда Полюс, с привязкой к EBITDA.

Поэтому промежуточные дивиденды за 1 полугодие 2021 года в размере 267,48 руб. (или $3,61) на акцию, судя по всему, окажутся итоговыми за прошлый год, с доходностью чуть более 2% годовых — минимум за последнюю пятилетку.

🤔 Лично для меня это решение Полюса оказалось весьма неожиданным, и по всей видимости компания просто решила приберечь кэш, на фоне того, что золото может упасть до конце года + процентные ставки растут в США и Европе. А вот с 2023 года, когда начнётся стабильная девальвация рубля, финансовое положение компания значительно поправит, и можно будет возвращаться к дивидендной повестке.

( Читать дальше )

Полюс Золото. Дивидендов не будет

- 06 сентября 2022, 13:30

- |

— Сегодня СД Полюса рекомендовал не выплачивать финальные дивиденды за 2021 год. Эта новость, стала для акционеров золотодобытчика неожиданностью. Котировки моментально отреагировали падением на 6,5% с отметок в 8600 рублей.

— На фоне позитива последних недель и объявления дивидендных выплат крупных компаний, рекомендация Полюса выбивается из общего тренда. Акционеры видят две основные причины такого поведения компании:

📌 Владение Фонда поддержки исламских организаций происходит через офшор, так же как и у Группы Акрополь и пока нет возможности получить дивиденды этим структурам, которым в совокупности принадлежит 76,34% акций компании.

📌 У компании возникли финансовые трудности на фоне санкционной политики Запада. Тогда отказ от дивидендов рассматривается как вариант обеспечения финансовой стабильности компании.

— Сами акции на текущем падении вывалились из восходящего канала (https://www.tradingview.com/x/87Iui2Gu/) и могут продолжить дальнейшее снижение вплоть до локального минимума на уровне 7000 рублей. Отдельно отмечу, что на сегодняшней новости объем торгов превысил объем торгов 24 февраля. Это дополнительный фактор для увеличения бдительности по отношению к компании!

Подписывайтесь на канал и ставьте лайки! Более оперативно о новостях я пишу в своем телеграмм канале

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал