Перспективы

Почему ОЗОН не АМАЗОН?

- 26 ноября 2020, 22:34

- |

Типа трейдеры лохи, скупят всё на НАСДАК.

Давайте по порядку!

1. У ОЗОНА нет такого харизматичного лидера, как у АМАЗОН:

( Читать дальше )

- комментировать

- 472

- Комментарии ( 4 )

Сегодня скупка была X5, FIVE-гдр методично скупали доведя до уровня 2580.

- 25 ноября 2020, 19:53

- |

Короче, FIVE-гдр /FIVE/ совсем безопасно прикупать на текущих. 2550...2580 — закуп FIVE!

По Магнит, казалось все, от локального максимума уже откупать будут лишь на ±4500 ₽. Оказывается Магнит по прежнему тарят в диапазоне от 4848 до 4882 ₽.

Газпрому предстоит рост до ближних целей почти безоткатно:

— цель1 = 192,

— цель2 = 204,4.

Далее коцмас...

Сбер доведут до 262, от туда коррекция несколько процентов и далее до 292 и выше…

Взгляд на рынок РФ, USDRUB, Brent, Америку

- 21 ноября 2020, 18:14

- |

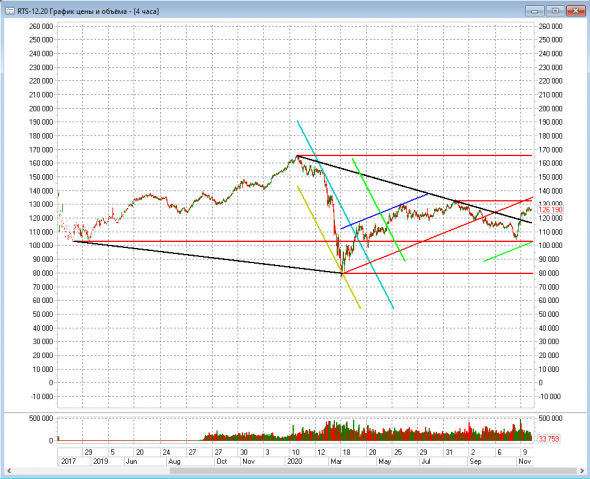

2) РТС если пробьем 133000 то уйдем намного выше до 165000

3) ждем НГ ралли в США

4) жду открытия рынка РФ в январе с гэпом вверх + дальнейший рост

5) до конца года будет укрепление рубля

6) в ближайшее время жду роста по нефти выше 46

( Читать дальше )

Я вёл тут от низов акции Татнефть и Лукойл, предварительно фиксанув на 520 Татнефть, теперь веду от 170.70 ГАЗПРОМ

- 16 ноября 2020, 02:27

- |

На чём не стану перечислять, дорогая машинистка....

Со смертью паханата РФ всё изменится, в бывшую страну хлынут инвестиции, сейчас нет даже страны, акции в самом начале зарождающего роста, в особенности компаний с потенциалом и под контролем воров.

Каждому владельцу недвижимости, акций и бизнеса выгодно чтобы мрази бездарные меняя внешность, кучковались они 21 год, ведь менять ДНК пока не придумали, бежали из бывшей страны оставив территорию людям, которые хотят правоприменения и конкуренции, ведущих не в первобытный строй, а к прогрессу.

ГАЗПРОМ имеет ближайшую цель на 204.40, далее 360+.

Не ожидаю уже ГАЗПРОМ в ближайшие дни на 165...171...177, откуда я бы откупал, от 177.70, если дадут.

На чём...? Но надо держать в голове возможный возврат Крыма, дружбу с США,

USDRUB модельно на 69...59...49...44...!

Нефть BRENT на 57...87$ за барель!

Газовые компании- перспективно или нет?

- 12 октября 2020, 15:42

- |

ЗА

+ «зеленая экономика» в развитых странах. отказ от нефтепродуктов и атома. под которой конечно понимается экономика газа, тк даже ребенку понятно, что всяких ветряков и солнечных батареек писюлечной энергоёмкости для полноценной замены нефтепродуктов и угля не хватит. Ежели кто еще питает иллюзии, то вотЪ картиночка. Уголь то всё еще 30%...

очевидно что столько возобновляемых видов за 10 лет не построить. и за 50 тоже :) а выбираться в президенты и конгресы в своих странах то как то надо! а электорату ОЧЕНЬ нравится про зеленую экономику слушать. ну поэтому я думаю это будет на самом деле газ, но электорату об этом знать не обязательно. Им надо знать, что угольную эл станцию переоборудовали, а ядерную закрыли. ура.

( Читать дальше )

Ущерб мировой экономике от Covid-19 к концу 2021 года ожидают в $7 трлн...

- 17 сентября 2020, 06:11

- |

Что интересно, в марте 2020 года, ОЭСР выдавала прогноз замедления роста мировой экономики до 2,4%. В июне 2020 года, прогноз ОЭСР по падению мировой экономики составил уже 7,6%. Нынче, в сентябре, в денежном выражении (понятно, что прогнозировать размер глобального ВВП даже к оконцовке 2020 года, по сравнению с 2019 годом сложно) ожидают падения в $7 трлн, но уже к концу 2021 года. Понимать бы сколько от глобального ВВП год 2020 откусит… А то ОЭСР как рака за камень заводит, видимо чтобы не сгущать тучи...

А глава ФРС вообще усомнился в перспективах восстановления экономики США и заявил: "… Полного экономического восстановления в США, вероятно, не будет, пока пандемия не пойдет на спад и люди не будут уверены в безопасности полноценного возвращения к работе… Во многих секторах экономики просто было слишком много перебоев. И теперь, действительно сложно сказать точно, на каком этапе мы находимся...", — как бы вторя словам другого американского чиновника, главе Минфина США, который накануне предупредил об угрозе разрушения американской экономики...

Так а кто и самое главное ради чего, обрушил на гребне хорошего подъема собственную экономику, имея полные карманы долларов и низкую безработицу в 3%?

В поисках “второго дна” или Когда рухнет рынок?

- 14 августа 2020, 13:14

- |

В поисках “второго дна” или Когда рухнет рынок?

Многих инвесторов и трейдеров с момента падения рынков в феврале-марте этого года мучает вопрос — Будет ли новый обвал или так называемое “второе дно”?.. Вот уже который месяц всякие экономисты, инвесторы и даже трейдеры пугают всех крахом рынков, убеждая, в том числе себя, в пузырях и перекупленности на рынке акций.

Подумал на эту тему и я.

Индекс S&P 500 подошел к максимуму, достигнутому накануне падения рынков, 19 февраля 2020 года. Данное достижение ставит точку в вопросе “второго дна”, которое уже видимо не произойдет. Но этот факт не снимает вопроса “Почему его не случилось” или “Стоит ли ждать нового обвала?”.

Посмотрев на истории крахов фондовых рынков, я сделал вывод, что все обвалы фондового рынка в последнее столетие происходили вследствие нехватки ликвидности у игроков, вынужденных продавать активы, чтобы получить “кэш”. Сегодня центробанки всего мира заливают рынки дешевыми деньгами и недостатка в ликвидности нет.

( Читать дальше )

Куда инвестировать на ближайшие 10 лет. "Пища" для размышлений..

- 30 июля 2020, 17:17

- |

Всем привет!

Вчерашний пост вызвал у некоторых пользователей данного сообщества бурную реакцию, видимо потеря денег на рынке сказывается на психике, сложно принять чужой успех))) Ну и ладно… желаю им по скорей восстановить свои депозиты)

Сегодня хотелось бы обсудить перспективы следующих 10 лет, то есть, какие глобальные тренды нас ждут впереди, и как на этом заработать?

На мой взгляд, нужно отталкиваться от перспектив инфляции/дефляции и замедления/роста экономики в мире

Не раз здесь уже выкладывали данную картинку

Предположу, что нас ожидает переход от дефляционного спада к стагфляционному спаду

Текущий дефляционный спад ярко выражается через рост золота и долгосрочных облигаций США (TLT), следовательно в случае стагфляционного спада следом подтянется остальное сырье (энергоносители, промышленные металлы, сельхоз продукция)

( Читать дальше )

Тест Роршаха, а что видите вы?

- 09 июня 2020, 18:52

- |

Тест Роршаха — психодиагностический тест для исследования личности, опубликован в 1921 году швейцарским психиатром и психологом Германом Роршахом. Известен также под названием «пятна Роршаха». Это один из тестов, применяемых для исследования психики и её нарушений.

Так вот читаю я новость..

Премия Sony World Photography Awards выбрала лучшие фото года. В категории «Открытие» победила работа российского фотографа.

В категории «Открытие» победила фотограф из России Мария Кокунова за цикл работ «Пещера», в которой она использует символизм и аллегорию для исследования психической травмы.Вот сама картинка:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал