ПРОМОМЕД ДМ

Коротко о главном на 03.04.2023

- 03 апреля 2023, 15:11

- |

- «Трубная металлургическая компания» (ТМК) приняла решение 18 апреля досрочно погасить выпуск облигаций серии БО-06. Погашение состоится в дату окончания 12-го купонного периода. Первоначальная дата погашения — 13 апреля 2027 г.

- «Лэндэр-Инвест» 31 марта начал размещение трехлетних коммерческих облигаций серии КО-02 объемом 150 млн рублей. Регистрационный номер — 4CDE-02-00077-L. Номинальная стоимость одной облигации составляет 1000 рублей. Ставка купона установлена на уровне 16% годовых на весь период обращения. Купоны ежемесячные.

- НРД зарегистрировал выпуски коммерческих облигаций МФК «Кэшдрайв» серий КО-П05 и КО-П06. Бумагам присвоены регистрационные номера – 4CDE-03-00576-R-002P и 4CDE-04-00576-R-002P. Номинальная стоимость одной бумаги в каждом из выпусков составляет 1000 рублей.

- «Главстрой» установил ставку 8-го купона облигаций серии 001Р-01 на уровне 9,5% годовых. Ставка купона определяется по формуле: ключевая ставка Банка России, действующая по состоянию на 5-й рабочий день, предшествующий дате начала купонного периода, плюс 2%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Коротко о главном на 31.03.2023

- 31 марта 2023, 15:31

- |

- «Промомед ДМ» сегодня начинает размещение трехлетних облигаций серии 002Р-01 объемом 3,5 млрд рублей. Регистрационный номер — 4B02-01-00560-R-002P. Ставка купона установлена на уровне 12,05% годовых. Купоны полугодовые. Сбор заявок прошел 29 марта. Минимальная цена заявки составила 1,4 млн рублей. По займу предусмотрено поручительство от АО «Биохимик». Организаторы: Газпромбанк, Россельхозбанк и БКС КИБ. Московская биржа включила выпуск облигаций «Промомед ДМ» серии 002Р-01 в Сектор РИИ.

- «ВИС Финанс» установил ставку купона трехлетних облигаций объемом 1,5 млрд рублей на уровне 12,9% годовых на весь период обращения. Купоны ежеквартальные. Сбор заявок на выпуск прошел 30 марта. По выпуску предусмотрены обеспечение в форме поручительства от АО «Группа «ВИС» и ковенантный пакет. Организаторы: БКС КИБ, Газпромбанк, банк «ДОМ.РФ», Россельхозбанк и инвестбанк «Синара». Техразмещение запланировано на 4 апреля.

( Читать дальше )

Свежие облигации: Промомед ДМ на размещении

- 31 марта 2023, 07:23

- |

У одного из серьёзных эмитентов из числе медиков, компании Промомед, выходит новый выпуск облигаций. Он однозначно интересен, поскольку компания крупная и стабильная, а купон достаточно высокий — более 12%.

Вообще, в марте было много выпусков, в том числе ВДО, например, Хайтэк, РКК, Элит Строй, Бизнес Альянс, ГФН (про последних двух я писал). Самым хайповым вообще стал Сыр (Истринская Сыроварня, про неё тоже писал, хотя уж туда точно не стоит заходить). Но ВДО явно не все готовы оценить и соотнести со своим риск-профилем, большинство всё же смотрит на эмитентов с рейтингом A. Промомед ДМ как раз из этих. Рейтинг A-, ну и по показателям можно оценить, заслуженный рейтинг или как у АЗС Трасса.

Объём выпуска — 3,5 млрд, доходность около 12%, срок 3 года, без оферты, без амортизации. Купоны дважды в год. Рейтинг A- от Эксперт РА. Нельзя сказать, что с таким рейтингом нет таких условий, но и не сказать, что их прям много.

ГК «Промомед» — российская фармацевтическая компания, занимающаяся разработкой, производством, исследованиями и дистрибуцией лекарственных средств.

( Читать дальше )

Коротко о главном на 30.03.2023

- 30 марта 2023, 13:41

- |

- «Хайтэк-Интеграция» сегодня начинает размещение трехлетних облигаций серии 001Р-01 объемом 500 млн рублей. Регистрационный номер — 4B02-01-00072-L-001P. Ставка купона установлена на уровне 15% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизационная выплата равными частями по 50% в даты выплат 11-го и 12-го купонов. Бумаги включены в Сектор Роста.

- «Балтийский лизинг» сегодня начинает размещение трехлетних облигаций серии БО-П07 объемом 5 млрд рублей. Регистрационный номер — 4B02-07-36442-R-001P. Ставка купона установлена на уровне 11% годовых на весь период обращения. Купоны полугодовые. Сбор заявок прошел 28 марта. По выпуску предусмотрена амортизация — по 33% от номинальной стоимости будет погашено в дату выплаты 4-го и 5-го купонов, еще 34% от номинала — в дату окончания 6-го купона. Также по займу будет предоставлено обеспечение в форме публичной безотзывной оферты от АО «Балтийский лизинг». Организатор — инвестиционный банк «Синара».

( Читать дальше )

Коротко о главном на 28.03.2023

- 28 марта 2023, 11:10

- |

- «ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» сегодня начинает размещение облигаций серии БО-02-001P объемом 150 млн рублей и сроком обращения 3,5 года. Регистрационный номер — 4B02-02-00381-R-001P. Ставка купона установлена на уровне 16,5% годовых на весь период обращения бумаг. Купоны ежемесячные. По выпуску предусмотрена амортизационная система погашения: в даты окончания 18-42-го купонов будет погашено по 4% от номинальной стоимости. Размещение выпуска начинается 28 марта. Организатор — ИК «Риком-Траст».

- «Хайтэк-Интеграция» установил ставку купона трехлетних облигаций серии 001Р-01 объемом 500 млн рублей на уровне 15% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизационная выплата равными частями по 50% в даты выплат 11-го и 12-го купонов. Организатор — ИК «Иволга Капитал». Размещение выпуска начнется 30 марта.

- «Балтийский лизинг» сегодня проведет сбор заявок на приобретение трехлетних облигаций серии БО-П07 объемом от 3 млрд рублей.

( Читать дальше )

Коротко о главном на 24.03.2023

- 24 марта 2023, 11:27

- |

- «ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» установил ставку купона облигаций серии БО-02-001P объемом 150 млн рублей и сроком обращения 3,5 года на уровне 16,5% годовых на весь период обращения бумаг. Купоны ежемесячные. По выпуску предусмотрена амортизационная система погашения: в даты окончания 18-42-го купонов будет погашено по 4% от номинальной стоимости. Размещение выпуска начнется 28 марта. Организатор — ИК «Риком-Траст».

- «Промомед ДМ» принял решение разместить трехлетние облигации серии 002P-01 объемом 3,5 млрд рублей. Ставка купона — не более 13,5% годовых. Купоны полугодовые. Организатор — Газпромбанк. По займу предполагается поручительство от АО «Биохимик».

- «Эксперт РА» присвоил трехлетним облигациям «ВИС Финанс» серии БО-П03 объемом до 3 млрд рублей ожидаемый кредитный рейтинг на уровне ruА(EXP).

- «Роял Капитал» сообщил о формальной смене организатора выпуска облигаций серии БО-П08: место ИК «Септем Капитал» занял Совкомбанк.

( Читать дальше )

Коротко о главном на 13.03.2023

- 13 марта 2023, 12:03

- |

- «Интерлизинг» установил ориентир ставки купона трехлетних облигаций серии 001Р-05 объемом 3,5 млрд рублей на уровне не выше 12% годовых. Купоны ежеквартальные. Сбор заявок на выпуск прошел 10 марта. Организаторы — банк «Уралсиб» и Совкомбанк. По выпуску предусмотрена амортизация — по 16,5% номинальной стоимости бумаг будет погашено в даты окончания 7-11-го купонов и еще 17,5% — в дату окончания 12-го купона. Техразмещение запланировано на 14 марта.

- Банк России зарегистрировал выпуск десятилетних облигаций «Риадент» серии 01. Регистрационный номер — 4-01-00700-R. Бумаги будут размещаться по открытой подписке. Параметры займа пока не раскрываются.

- Московская биржа зарегистрировала выпуск облигаций «Истринская сыроварня» серии БО-01. Регистрационный номер — 4B02-01-00100-L. Бумаги включены в Третий уровень котировального списка и Сектор ПИР. Параметры займа пока не раскрываются.

( Читать дальше )

Коротко о главном на 17.02.2023

- 17 февраля 2023, 13:21

- |

- «КЛВЗ «Кристалл» установил ориентир доходности трехлетнего выпуска облигаций серии 001Р-01 объемом до 300 млн рублей в диапазоне 14–14,2% годовых. Сбор заявок на выпуск запланирован на первую декаду марта. По займу предусмотрена амортизация равными долями (25%) в даты выплаты 9-12-го купонов. Купоны ежеквартальные.

- «Промомед ДМ» решением совета директоров утвердил программу облигаций серии 002Р объемом 10 млрд рублей или эквивалент этой суммы в иностранной валюте. В рамках бессрочной программы облигации могут размещаться на срок до 10 лет. Предусмотрена возможность досрочного (частичного досрочного) погашения облигаций по усмотрению эмитента. Поручителем по займам, привлекаемым по программе, выступит АО «Биохимик».

- «Элемент Лизинг» завершил размещение трехлетних облигаций серии 001Р-04 объемом 2,5 млрд рублей за один день торгов. Ставка купона установлена на уровне 10,55% годовых на весь период обращения. Купоны ежемесячные. По выпуску предусмотрена амортизация: в даты выплаты 1-35-го купонов будет погашено по 2,77% от номинала, еще 3,05% от номинала — в дату окончания 36-го купона. Организатор — БКС КИБ.

( Читать дальше )

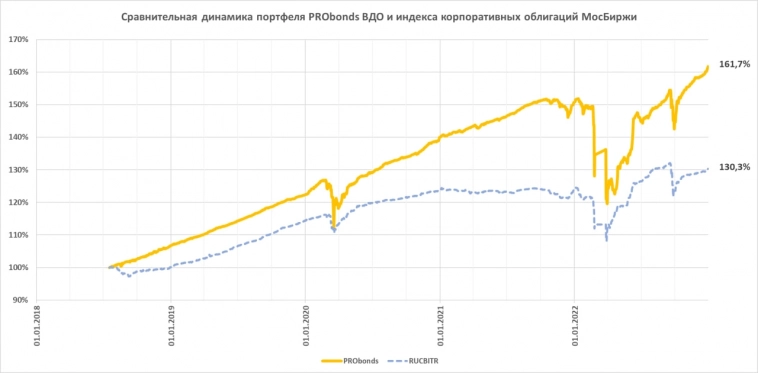

Портфель ВДО. 7,3% за 2022 год. И первые сделки 2023 года

- 03 января 2023, 07:18

- |

Финишный рывок – и портфель PRObonds ВДО достиг дохода 7,3% в ушедшем 2022 году. Вычтем 13-15% НДФЛ и получим 6,4-6,2%. Годовая инфляция 12%, средняя ставка банковского депозита в течение года ~10%. Не в дамках, но всё же намного лучше вложений и в акции, не только в российские, и в облигации, будь то ОФЗ или первый корпоративный эшелон.

Каким бы сложным ни оказался наступивший год, для нашего портфеля ВДО он, вероятно, будет лучше предыдущего. По сути, в управлении, мы давно готовимся только к худшему, и чисто теоретически, чем выше готовность, тем менее болезненным должно быть влияние новых фактов макро- и микроэкономических ухудшений. Впрочем, мы всегда ожидаем явлений, которые подобны уже случившимся. И каких-то сюрпризов всё равно не предусмотрим.

Но кое-что полезное можно сделать и сегодня. В частности, увеличить долю денег в портфеле после значительного прироста дохода. Как и продолжить оптимизацию доходности внутри портфеля.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал