Офз

Стратегия на IV квартал. Взгляд на облигации

- 09 октября 2025, 10:07

- |

Инвестиционная стратегия на IV квартал 2025 года предлагает ориентиры для управления портфелем. Ведущие аналитики Альфа-Инвестиций оценили перспективы ключевых рынков и сделали прогнозы для российской экономики, отдельных отраслей и популярных инструментов. В этом материале — наш взгляд на облигации и долговой рынок.

Главное

- Цикл снижения ставок продолжается, длинные ОФЗ по-прежнему актуальны.

- Кредитные риски высокие, в приоритете эмитенты с рейтингом A и выше.

- Флоатеры лучше фондов денежного рынка и могут опередить короткие облигации с фиксированным купоном.

- Среди локальных валютных облигаций отдаём предпочтение выпускам в долларах из-за более высокой ликвидности и снижения индекса доллара.

Цикл снижения ставок продолжается

Несмотря на пессимизм, охвативший рынок в сентябре, цикл снижения ставок продолжается, а значит рублёвые облигации с фиксированным купоном заслуживают внимания.

Длинные ОФЗ вновь актуальны, хотя держать их последние недели было достаточно болезненно. Оптимистичный сценарий сейчас предполагает среднюю ключевую ставку в IV квартале на уровне 16–16,5%. В этом варианте доходности длинных ОФЗ могут опуститься на 50–60 б.п., что вместе с купонным доходом принесёт по ним прибыль, эквивалентную 25–27% годовых.

( Читать дальше )

- комментировать

- 10.1К | ★3

- Комментарии ( 0 )

Свежие размещения! Почта России 003Р-01 и 003Р-02, РусГидро 002Р-08 и 002Р-09. Экспресс-обзор

- 09 октября 2025, 10:00

- |

Акции летят вниз! Зато в облигациях, особенно надежных, можно богатеть с гораздо меньшей нервотрёпкой.

Размещений перед октябрьским заседанием ЦБ настолько много, что я просто физически не успеваю сделать детальные обзоры на все свежие выпуски, которые хотелось бы разобрать и про которые меня спрашивают в комментариях.

📜Поэтому предлагаю взглянуть на ряд новых бондов в формате дайджеста — они не заслужили полноформатную «прожарку», но отметить их всё же стоит.

Чтобы не пропустить другие обзоры, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

Сразу два крупных и очень известных эмитента решили синхронно выйти на биржу с двойной порцией новых облигаций. «Почта России» и «РусГидро» сегодня и завтра соберут заявки на комплект из фикса и флоатера.

📮Почта России 3Р1 (фикс)

● Название: ПочтаР-003Р-01

● Номинал: 1000 ₽

● Купон: не выше КБД (2,5 года)+350 б.п.*

● Выплаты: 12 раз в год

● Погашение: через 2,5 года

● Амортизация: нет

● Оферта: нет

❗Только для квалов

( Читать дальше )

О чем говорит вчерашний обвал акций?

- 09 октября 2025, 06:47

- |

Вчера произошел самый масштабный за пару лет обвал российского рынка акций. Облигации тенденцию поддержали.

Примечательно, что падение акций происходит параллельно с укреплением рубля. Вроде бы так и должно быть. Но, если посмотреть на историю, бывает не часто.

Какие можно сделать предположения?

• Первое. Обвал акций (видимо, и длинных облигаций 1 эшелона) вряд ли закончился. Панические продажи, по исчерпании которых обычно рынок разворачивается вверх, отличаются от просто агрессивных продаж наличием… паники. Была ли она вчера? Достаточно вспомнить предыдущие эпизоды: прошлый декабрь, когда поголовно ждали ключевой ставки 23%, сентябрь 2022 года. Той уверенности, что худшее, конечно, впереди, еще нет. Соответственно, я за продолжение тренда.

• Второе. Упомянутый рубль. О том, что продолжаю ждать его крепким – здесь. КС 17% при инфляции 8-9% -– это, в моем понимании, исключительно для рубля. Для того, кстати, чтобы рубли оставались на депозитах. И для банковской системы нужно, и для ОФЗ. Баланс этот конечен, но в моменте он есть и рабочий.

( Читать дальше )

- комментировать

- 10.5К |

- Комментарии ( 60 )

Длинные ОФЗ не в моде: пауза ЦБ на фоне ускорения инфляции

- 08 октября 2025, 21:22

- |

Кратко:

Длинные ОФЗ по-прежнему не в моде: спрос вялый, аукционы проходят слабо. Инфляция ускорилась до +0,23% за неделю — максимум с января. Продовольствие и топливо давят вверх и тенденция, скорей всего, продолжится.

Подробно:

На прошлой неделе писал: «Объективных причин для всплеска спроса на длинные ОФЗ пока не видно». После выступления Путина на «Валдае» добавил: «Дальний конец кривой интереснее не стал».

Сегодня видим подтверждение и по индексу RGBI, и по аукционам Минфина всё в рамках ожиданий.

📉 Аукционы Минфина — без интереса

По выпуску ОФЗ 26247 спрос составил всего 25,8 млрд руб., размещено — 12,9 млрд. Можно, конечно, списать на «технические нюансы» и небольшой доступный объём.

Окей. Но в ОФЗ 26249 картина не лучше: спрос — 112,4 млрд, размещено — 74,2 млрд.

Итого — менее 100 млрд руб. по двум аукционам.

С такими темпами выполнить квартальный план заимствований (который увеличат примерно до 2,5 трлн руб.) будет, мягко говоря, непросто.

( Читать дальше )

Итог сегодняшнего аукциона ОФЗ Выводы

- 08 октября 2025, 21:14

- |

Еженедельно по средам

Минфин проводит аукционы ОФЗ

План Минфина на 4 кв. 2025г был увеличен на 2,2 трлн руб.

Т.е. был план на 4 кв. 1,5 трлн, стал 3,7 трлн руб.

(добавил вручную, официально про изменение плана заимствований не объявляли)

В 4 кв. запланировано 12 аукционов Минфина.

Получается, нужно на каждом аукционе размещать ОФЗ по 308 млрд руб.

Поэтому для выполнения плана придётся предлагать высокую ставку.

Сегодня размещение было даже на меньшую сумму, чем в среднем в 3 квартале

Спрос на ОФЗ упал

Разместили на 87 млрд руб.

Такие темпы не позволят закрыть дефицит бюджета

Учитывая, что за 12 мес. дефицит бюджета около 7 трлн руб., а за 8 мес. 2025г. 4,2 трлн руб.,

выполнение плана эмиссии ОФЗ очень важно для финансирование дефицита бюджета.

( Читать дальше )

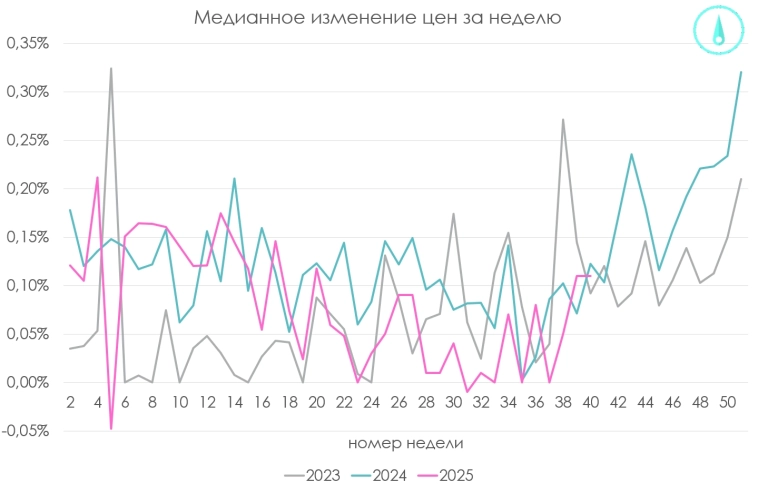

Медианная инфляция за неделю не выросла. Рост цен концентрирован.

- 08 октября 2025, 19:17

- |

Аннуализированная инфляция в России:

🔼 Недельная (30 сентября — 06 октября) = 0,23*365/7 = 11,99%

🔼 За последние 4 недели = (2,09 + 4,17 + 6,78 +11,99) / 4 = 6,26 %

🔼 С начала года накоплено 4,53% = 5,9% (YTD – 280 дня)

🔼 За последние 3 месяца = 2,08% → 2,52 %

30,8% позиций из недельной инфляции снижаются (18,6% на прошлой неделе):

- 65 позиций рост цен

- 9 позиции нейтрально

- 33 снижение цен

Сейчас будут заголовки про ужасный рост недельной инфляции, однако, медиана +0,11% как и на прошлой неделе. Всплеск показателя вызван Помидором (+8,1%), Яйцом (+3,0%), Бананами (+1,9%) и таблетками [+1..1,6%]. В отсутствии снижения цен на продукты как было в прошлые два месяца темпы роста индекса инфляции будут повышенными. Пока идем аналогично прошлым годам. Бензин продолжает дорожать (+0,85%) причины всем известны. Крепкий рубль может сделать инфляцию этой осени ниже прошлого года и годовые темпы инфляции все равно будут снижаться.

Ставки по депозитам замерли как и рост кредитования населения.

( Читать дальше )

В сентябре розничные инвесторы стали главными покупателями акций, приобретя их на 43,1 млрд руб. Это максимальный объем с 2022 г — обзор рисков финансовых рынков ЦБ

- 08 октября 2025, 19:03

- |

◾ Рынок акций

В сентябре рынок акций перешел к коррекции на фоне снижения ожиданий по росту прибыли компаний и переоценки ожиданий по дальнейшей динамике ключевой ставки, а также роста геополитической напряженности. Индекс МосБиржи снизился на 7,4% (до 2685 п.), а отраслевые индексы потеряли от 0,8 до 15,3%.

Волатильность рынка (RVI) сократилась до 32,7 п., также снизился объем торгов акциями — до 87 млрд руб. (в августе — 112 млрд руб.), активность участников осталась ниже среднегодовых уровней. Физические лица продолжили выступать основными покупателями акций на вторичном рынке (за месяц купили ценных бумаг на 43,1 млрд руб.).

◾ Валютный рынок

В сентябре рубль ослаб относительно основных иностранных валют. Курс доллара США вырос на 3,2%, до 82,87 руб., курс юаня — на 2,9%, до 11,60 рубля.

Продажи со стороны экспортеров снизились на 21% относительно предыдущего месяца, до 4,9 млрд долл. США. Сокращение продаж происходило на фоне снижения цен на нефть и роста доли рублевой экспортной выручки в предыдущем месяце, а также накопления иностранной валюты с целью погашения обязательств перед банками рядом компаний.

( Читать дальше )

Инфляция в РФ с 30 сентября по 6 октября составила 0,23% против 0,13% неделей ранее, годовая инфляция в РФ на 6 октября выросла до 8,1% — Росстат

- 08 октября 2025, 19:00

- |

Росстат — Инфляция в РФ

📈 Инфляция в РФ с 30 сентября по 6 октября составила 0,23% против 0,13% неделей ранее

📈 Годовая инфляция в РФ на 6 октября выросла до 8,1%

Минэкономразвития — Инфляция в РФ

📈 Годовая инфляция в РФ с 30 сентября по 6 октября выросла до 8,08% с 8,01% неделей ранее

Размещение ОФЗ

- 08 октября 2025, 18:26

- |

Очередное размещение от Минфина. Предложено два выпуска ОФЗ-ПД серий 26249 и 26247, в объеме остатков доступный для размещения в указанных выпусках.

ОФЗ 26249 с погашением 16 июня 2032 года, купон 11% годовых

ОФЗ 26247 с погашением 11 мая 2039 года, купон 12,25% годовых

Итоги:

ОФЗ 26249

Спрос составил 112,355 млрд рублей по номиналу. Итоговая доходность 15,17%. Разместили 74,165 млрд рублей по номиналу

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26249 с погашением 16 июня 2032 года года составила 84,7748% от номинала, что соответствует доходности 15,17% годовых, говорится в сообщении Минфина России.

Всего было продано бумаг на общую сумму 74,165 млрд. рублей по номиналу при спросе 112,355 млрд. рублей по номиналу. Выручка от аукциона составила 65,243 млрд. рублей.

Цена отсечения была установлена на уровне 84,7233% от номинала, что соответствует доходности 15,18% годовых.

Информация указана без учета результатов дополнительного размещения после аукциона.

( Читать дальше )

Минфин привлек 74 млрд на безлимитном аукционе ОФЗ

- 08 октября 2025, 17:30

- |

Минфин на безлимитном аукционе разместил ОФЗ-ПД (с постоянным доходом) на 74,165 млрд руб. серии 26249 с погашением в июне 2032 года на сумму 74,165 млрд руб. Спрос достиг 112,355 млрд руб., цена отсечения составила 84,7233% от номинала, средневзвешенная цена — 84,7748%.

Доходность по отсечке равнялась 15,18% годовых, а средневзвешенная — 15,17%. После торгов прошло допразмещение по средней цене, что дало нейтрально-позитивный сигнал рынку, так как интерес инвесторов к фиксированному купону сохраняется.

Безлимитный аукцион предполагает отсутствие заранее объявленного лимита объема. Ведомство принимает весь спрос по цене отсечения в пределах своей готовности занимать. Такой механизм ускоряет наращивание выпуска и дает чистую оценку стоимости заимствований. Выбор ОФЗ серии26249 логичен с учетом приоритета Минфина на фикс-бумаги со сроком ближе к десятилетию.

Предыдущий безлимитный аукцион 10 сентября принес 65,949 млрд руб. по ОФЗ серии 26248, при спросе 116,006 млрд и доходности около 14% годовых. Текущие 74,2 млрд руб. больше сентябрьского результата и вписываются в ускорение темпов наращивания заимствований. Неделей ранее на двух обычных аукционах было привлечено 231,7 млрд руб., что стало рекордом по привлечению средств в ОФЗ с фиксированным купонным доходом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал