ОфЗ

ОФЗешки

- 25 марта 2021, 16:25

- |

Судя по всему, если сегодня не случится чего-то ужасного, то с завтрашнего дня можно покупать ОФЗешки. Видимо рынок, с поддержкой ЦБ, оценил что данные уровни уже нормально выглядят. За покупку сложилось несколько факторов.

Ещё один вопрос. Если деньги пойдут в менее рискованные активы, то что будет с акциями?

- комментировать

- Комментарии ( 4 )

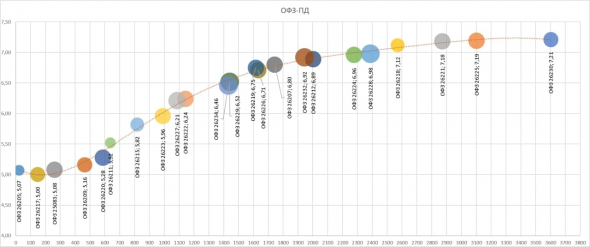

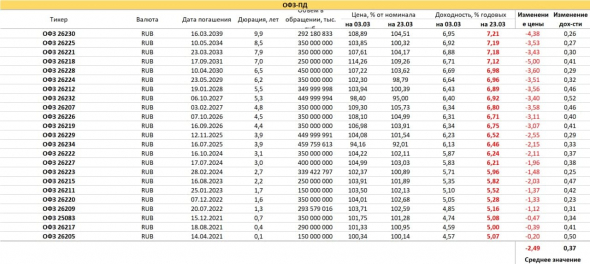

Падение, отскок и, видимо, разворот облигаций. Вывод и статистика

- 25 марта 2021, 06:54

- |

( Читать дальше )

о чем глаголет сей уважаемый гражданин?

- 24 марта 2021, 19:58

- |

«Мы предложили два варианта: либо предусмотреть и для облигаций в том числе аналогичный порядок уменьшения налоговой базы, либо предусмотреть, возможно, некий новый имущественный вычет для доходов по вкладам и по облигациям в части 1 миллиона, умноженного на ключевую ставку Банка России. Есть сложности в технической реализации и одного варианта, и второго. Пока этот вопрос обсуждается, но концептуально мы считаем, что правильно было бы эти порядки уравнять», — заявил начальник управления совершенствования регулирования на финансовом рынке департамента стратегического развития финансового рынка ЦБ РФ Никита Теплов.

«Мы пришли к ситуации, когда вы покупаете облигацию и выплачиваете накопленный купонный доход, но при этом в момент, когда вы получаете купонный доход, вы не можете уменьшить свой доход на сумму накопленного купонного дохода, который вы уплатили. Получается довольно странная ситуация, когда мы уплачиваем налог с дохода, который доходом не является», — также отметил он, выступая на Международном финансовом форуме НФА.

( Читать дальше )

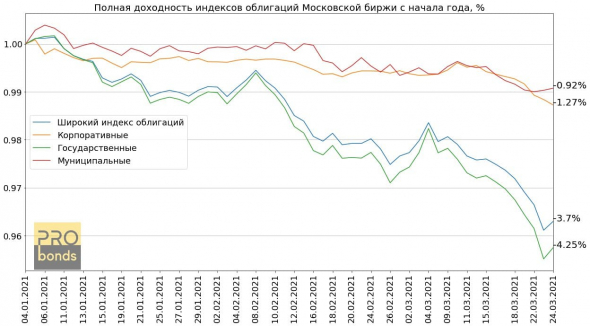

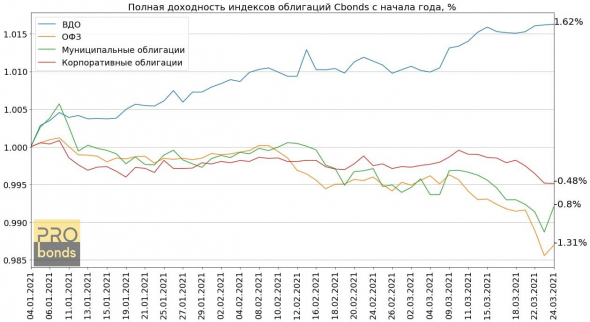

PRObondsмонитор. Ажиотаж или паника в ОФЗ. Инерция корпоративных бумаг. Неожиданная стойкость ВДО

- 24 марта 2021, 07:06

- |

Мысли вслух о рубле, долларе, ОФЗ, и стаканчик нефти на ночь, чтобы лучше спалось.

- 24 марта 2021, 00:18

- |

( Читать дальше )

Российский рынок в ожидании новых санкций

- 23 марта 2021, 17:26

- |

Сегодня продолжаются значительные продажи российских ОФЗ и рубля. Курс доллара к рублю превысил отметку 76 впервые за полтора месяца, а индекс государственных облигаций RGBI опустился до уровней марта прошлого года, когда на мировых рынках царила паника.

Также под давлением находится российский фондовый рынок, несмотря на благоприятный внешний фон: американские и европейские индексы находятся вблизи своих максимумов.

Продажи на нашем рынке проходят на фоне ожидания новых санкций. Более двух недель назад появилась информация о том, что могут быть введены ограничения против госдолга России. Тогда это было предложено в качестве крайней меры, однако теперь, похоже, рынок закладывает принятие ограничений против российских ОФЗ уже на этой неделе. Окончательное решение по санкциям должно быть объявлено в ближайшие дни.

Наш Телеграм канал: Акции | Московская БиржаМинфин отменил аукционы ОФЗ 24 марта, крупняк считает вероятность санкций на гос.долг высокой.

- 23 марта 2021, 17:01

- |

(видимо, нет спроса: ОФЗ падают).

RGBI сейчас падает на 0,85% к вчерашнему закрытию.

Судя по распродажам ОФЗ и еврооблигаций,

крупняк опасается санкций на гос. долг и

считает высокой вероятность ввода санкций на гос.долг.

RGBI (индекс ОФЗ) по дневным.

Держу купленные по 73,0р. USD.

Мое мнение о рынке выложил на youtube.

https://www.youtube.com/watch?v=vqlIv-Po7DY&t=249s

С уважением,

Олег.

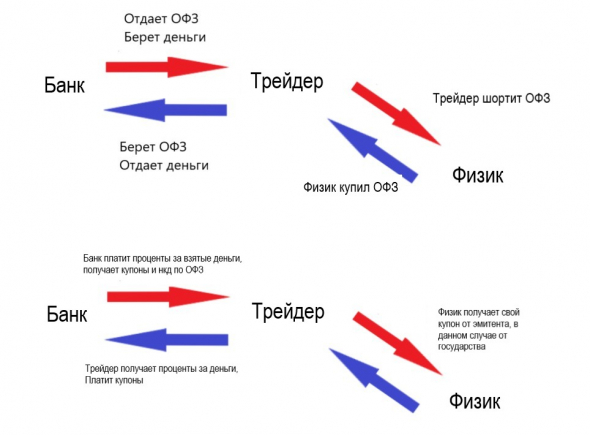

Фьючерсы на ОФЗ и акции.

- 21 марта 2021, 22:02

- |

Для начала, немного расскажу про РЕПО, что это такое и для чего. Это нужно знать, так как это связано с ценообразованием фьючерсов на ОФЗ.

Определение из Википедии:

Сделка (Соглашение) РЕПО (от англ. repurchaseagreement, repo) — сделка купли (продажи) ценной бумаги с обязательством обратной продажи (покупки) через определённый срок по заранее определённой в этом соглашении цене. Иначе говоря, соглашение РЕПО условно может рассматриваться как краткосрочный заём денежных средств под залог ценных бумаг (облигаций, векселей, депозитных сертификатов), принадлежащих продавцу, чаще всего краткосрочных долговых бумаг денежного рынка — при этом, чисто юридически, соглашение РЕПО оформляется как купля и продажа, а не как заём.

Простыми словами это кредит под залог ценных бумаг.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал