Отчёт

🛒Лента тяжело движется

- 25 октября 2023, 12:06

- |

Российский ретейлер недавно представилоперационку и ключевые финпоказатели за 9 месяцев

Лента

МСар = ₽96 млрд

📊Итоги

— выручка: ₽393 млрд (+1%);

— EBITDA: ₽16 млрд (-32%);

— чистый убыток: ₽2,1 млрд (против прибыли в ₽4,6 млрд за 9 месяцев 2022 года);

— LfL-продажи: рост на 1,3%;

— онлайн-продажи: ₽35,5 млрд (+22%).

🧐По словам гендиректора Владимира Сорокина, компании удалось в 3 квартале «переломить негативный тренд» в магазинах малых форматов и вывести LfL-продажи и LFL-трафик в положительную зону.

👉Поможет ли Ленте покупка Монетки?

— Несмотря на наши усилия, мы по-прежнему ощущаем достаточно сильное давление на рентабельность. Повышение маржинальности нашего бизнеса будет основным приоритетом для нас в ближайшее время, при этом мы будем стараться и дальше удерживать высокие темпы роста сопоставимых продаж, — добавил господин Сорокин.

🚀За квартал Лента сократила число магазинов у дома на 20% — это были неэффективные точки, поэтому показатель LFL-трафика вырос. Средний чек при этом все равно снижается.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Норникель стабильно добывает ресурсы

- 24 октября 2023, 11:51

- |

Металлург подвел итоги производственной деятельности за 3 квартал

Норникель

МСар = ₽2,6 трлн

📊Объемы производства:

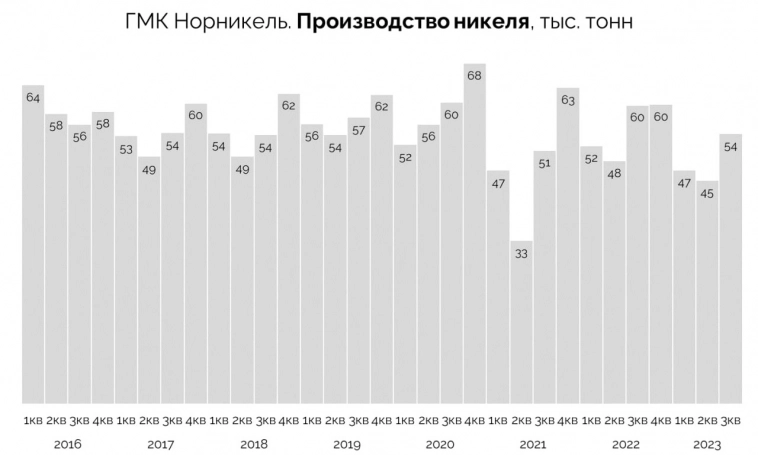

— никель: 54 тыс. тонн (+21% ко 2 кварталу);

— медь: 101 тыс. тонн (+6%);

— палладий: 663 тыс. унций (-13%);

— платина: 160 тыс. унций (-14%).

📉Компания объясняет снижение добычи палладия и платины добычей руды с более низким содержанием металлов платиновой группы.

📈Никель и медь же выросли в связи с увеличением поставок файнштейна из Заполярного филиала, накопленного во 2 квартале в период межнавигационной паузы.

🤝Свои прогнозы на 2023 год Норникель не изменил. Посмотреть их можно в отчете за 2 квартал.

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

( Читать дальше )

Норникель: больше никеля, меньше палладия

- 23 октября 2023, 17:21

- |

Норникель: больше никеля, меньше палладия

За III квартал производство никеля выросло на 21% к предыдущему кварталу. ГМК распродает накопленные во II квартале запасы Заполярного филиала.

Результат относительно к прошлому году хуже — 54 тыс. тонн против 60 тыс. тонн. Нижняя граница прогноза на 2023 год.

🔹 Рост производства меди

( Читать дальше )

CarMoney (ПАО СТГ) операционные результаты за 9 месяцев 2023 года: рост объема выдачи займов на 20,8% г/г до 2,7 млрд рублей - компания

- 23 октября 2023, 09:15

- |

CarMoney (ООО МФК «КарМани») сообщает о росте объема выдач займов на 20,8% год к году в течение 9 месяцев 2023 года, достигнув 2,7 млрд руб. Внушительный рост произошел в третьем квартале с 32,8% годовым ростом. Это лучший результат за последние два года.

Компания сохраняет высокую долю на рынке автозаймов и остается лидером в этом сегменте. Портфель достиг 4,8 млрд руб., что является увеличением на 8,4% по сравнению с предыдущим годом. Средневзвешенная ставка на автозаймы составляет около 80% годовых.

Число активных займов выросло на 63,8%, а доля новых клиентов увеличилась с 58% на 65%. Компания активно ориентируется на микробизнес и ведет онлайн-оформление займов в 87,2% случаев. Рост популярности приложения CarMoney и партнерства с крупными российскими банками увеличивают конверсию.

Источник: https://smarttechgroup.pro/press-center/nashi-novosti/fintekh-servis-carmoney-obyavlyayet-operatsionnyye-rezultaty-za-9-mesyatsev-2023-goda

В сентябре активный спрос на кредитование — сохранился, даже при ужесточении ДКП, но есть свои нюансы

- 21 октября 2023, 11:30

- |

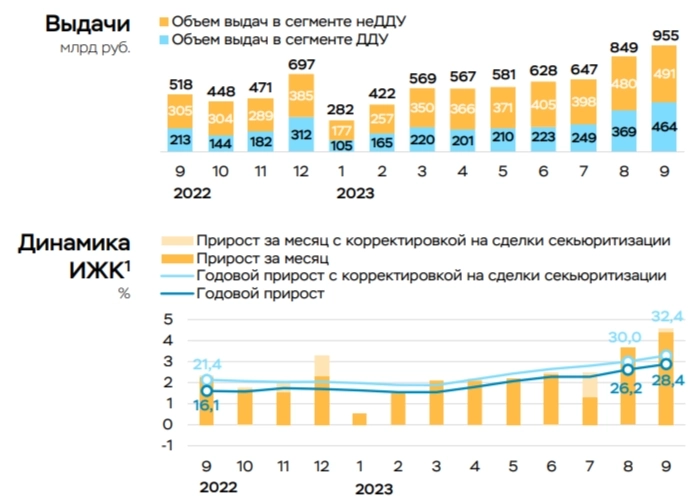

По данным ЦБ, в сентябре повышенный спрос в кредитовании продолжился — 928₽ млрд (2,9% м/м и 22,3% г/г, месяцем ранее 979₽ млрд). Уже 2 месяц подряд происходит ажиотаж и всё благодаря увеличению ключевой ставки, потребители стремились взять ипотеку ещё по заниженным ставкам, держа в уме и ужесточение макропруденциальных надбавок (в прошлом отчёте я отмечал, что мы получим примерно такие же цифры и в сентябре — сбылось, октябрь, наверное, последний месяц где ещё будет присутствовать лаг по перенесённым сделкам). Главным же драйвером остаётся — ипотека, по предварительным данным, в сентябре был побит очередной рекорд и ипотека выросла на рекордные 4,2% (+3,7% в августе). С начала года прирост составил уже 23,5%, что выше аналогичного показателя исключительного 2021 года (20,9%). Но если рассмотреть конкретные цифры, то выдача ипотеки с господдержкой выросла на 27% (к результату августа), а выдача рыночной ипотеки, наоборот, снизилась на 9%. Парадокс таков, что в льготной ипотеке проценты намного ниже рынка (опухоль на теле бюджета, с каждым годом расходы всё выше), а при нестабильном курсе ₽ и инфляционных ожиданиях, население несёт все свои сбережения в бетон.

( Читать дальше )

Апдейт по Селигдару

- 21 октября 2023, 02:17

- |

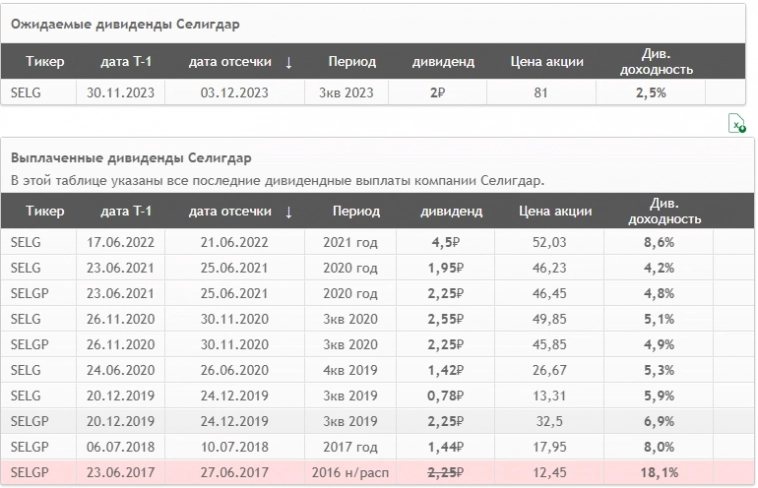

Чтоб закончить с дивидендами, напомню, что компания и раньше выплачивала дивы два раза в год. В связи с сезонностью это были не полугодовые дивы, но по итогам 9М и всего года. Из-за СВО и непоняток с возможностью выплат промежуточные дивы за 21-й год пришлось упустить. Сам же 22-й год был слабым (из-за слабости золота), так что в компании решили дивы не выплачивать. Можно отметить, что размер данных дивидендов — на уровне успешных годов 2020-2021.

Теперь к более интересному. Вообще, когда я брал Селигдар, то если бы меня попросили объяснить на пальцах почему, то я бы привел следующий довод. Производство 8 тонн, цена грамма золота — 5к рублей. Итого, выручка (только золотой части) 40 млрд. Уже топовый результат в историческом смысле.

( Читать дальше )

Продажи ЛСР за 9 месяцев 2023 года удвоились

- 20 октября 2023, 17:53

- |

Группа ЛСР за 9 месяцев 2023 г. увеличила продажи недвижимости в 2,3 раза г/г, до 145 млрд руб. В натуральном выражении продажи выросли в 2,1 раза, до 775 тыс. кв. м.

☝️ В III квартале продажи были рекордными: 78 млрд руб. (рост в 7,1 раза), или 394 тыс. кв. м (рост в 5,6 раза).

Заметное увеличение продаж произошло на фоне всплеска спроса в августе-сентябре из-за ожиданий повышения ипотечных ставок вслед за подъёмом ключевой ставки.

Результаты ожидаемы, поэтому акции не отреагировали на отчет.

💰 ЛСР в виде дивидендов традиционно выплачивает 78 руб. на акцию, что при текущих котировках формирует доходность 11%. Этот фактор будет сдерживать рост бумаг девелопера в условиях высоких процентных ставок. #LSRG

💡В строительном сектор отдаём предпочтение Самолёту, бизнес которого последовательно расширяется. #SMLT

#ВладимирЛящук

ММК показал стабильные результаты в III кв по производству и продаже, металлургическая отрасль восстановилась от проблем

- 20 октября 2023, 13:58

- |

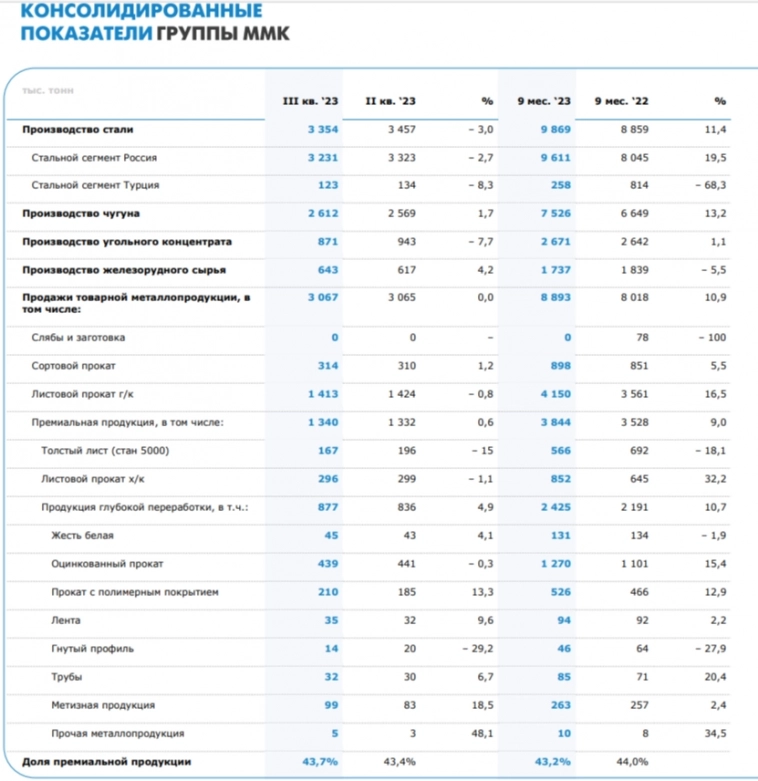

🔩 ММК опубликовал операционные результаты за III квартал 2023 года. Отчёт получился умеренно позитивным. Относительно прошлого года существенно выросли абсолютно все показатели от производства стали/чугуна до продаж товарной металлопродукции. Есть несколько причин, которые повлияли на столь выдающийся результат компании:

✔️ Рубль уже который месяц слаб по отношению к другим валютам, всё это играет на руку экспортёрам

✔️ Снижением продолжительности капитальных ремонтов в доменном производстве по сравнению с прошлым годом

✔️ Конъюнктура внутреннего рынка остаётся достаточно благоприятной (строительная активность и устойчивое потребление в других отраслях промышленности). Данный результат отражается в отчёте, компания нарастила стальной сегмент в России и показала ошеломительные цифры по отношению предыдущему году (19,5% г/г)

Если сравнивать результаты с предыдущим кварталом, то они вполне приемлемые. Выплавка чугуна выросла (1,7% к/к), а вот производство стали наоборот сократилось и связанно это с краткосрочным ремонтом прокатного оборудования на магнитогорской площадке. Продажи товарной металлопродукции остались на том же уровне, что как бы намекает на высокую строительную активность внутри страны (новых территорий). Теперь давайте перейдём к основным цифрам за III квартал 2023 года:

( Читать дальше )

Мечел: адекватный рост или пора сматывать удочки?

- 20 октября 2023, 00:31

- |

Так на чем же так вырос сегодня Мечел?

В 10 утра мы получаем новость от господина Новака о том, что в сентябре продажи угля в Китай выросли на 17% и акции начали свое восхождение, которое продлилось целый день...

Неужели данная новость реально закладывает фундамент для роста акции аж на 6% за день и больше чем на 30% за месяц? Или это все-таки был просто повод подстегнуть покупателей для того, чтобы крупные покупатели закрыли свои позиции?

Давайте посмотрим отчет Мечела за первое полугодие 2023 г. и попробуем сравнить его с результатами компании за 2012 г., чтобы понять есть ли фундамент для такой цены акции на текущий момент.

Согласно отчету по МСФО за I полугодие 2023 г.:

Ключевые показатели I полугодия

— Выручка: 194,7 млрд руб. (-22% г/г)

— EBITDA: 40 млрд руб. (-49% г/г)

— Чистый убыток: -3,5 млрд руб. (69,4 млрд руб. прибыли годом ранее)

( Читать дальше )

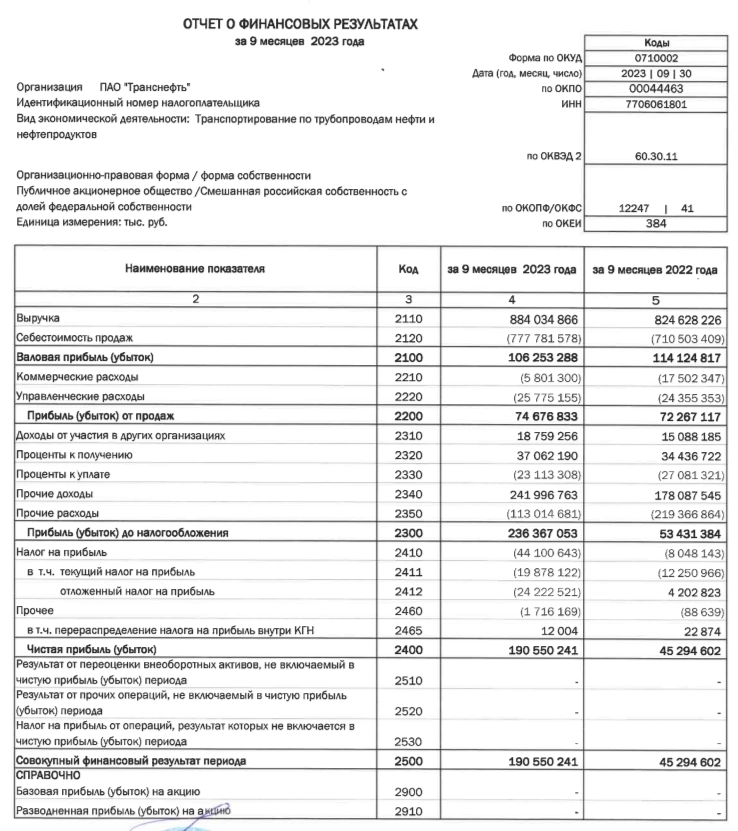

Транснефть отчиталась за 9 м. 2023 г. — увеличение прибыли в 4 раза, но не всё так феерично. Надежда на сплит

- 19 октября 2023, 13:18

- |

🛢 Транснефть представила финансовые результаты по РСБУ за 9 месяцев 2023 года. Результаты по РСБУ можно считать не вполне объективными, поскольку они отражают неконсолидированные показатели на уровне материнской компании (дочерние организации не учитываются, поэтому может быть существенное расхождение в фин. результатах), поэтому данные по МСФО больше используются инвесторами и кредиторами для принятия инвестиционных решений. Если взглянуть на цифры, то вам, покажется, что компания показала феноменальные результаты, но не всё так просто. Перейдём же к основным цифрам в отчёте:

▪️ Выручка: 884₽ млрд (7,2% г/г)

▪️ Чистая прибыль: 190,5₽ млрд (420% г/г)

▪️ Валовая прибыль: 106,2₽ млрд (-7% г/г)

Многократный рост по чистой прибыли связан с курсовыми разницами и переоценкой финансовых вложений компании. При этом, если рассматривать дивидендную политику компании, то предполагается выплата дивидендов в размере не менее 50 % от нормализованной ЧП по МСФО.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал