Облигации РФ

Лизинг-трейд. оценка компании

- 22 июля 2023, 09:25

- |

По РСБУ

Об организации

1-“Лизинг-Трейд” — универсальная лизинговая компания, основанная в 2005 году.

2-Предоставляет в лизинг легковой автотранспорт, коммерческий и легкий коммерческий транспорт, а также оборудование или недвижимость.

3-Выпуски облигаций:

RU000A1053H4

RU000A106987

RU000A106GB6

RU000A1029F8

RU000A105WZ4

RU000A105RF6

RU000A1034X1

RU000A104XE0

Цель оценки: Оценка состояния компании с целью приобретения облигаций эмитента.

Общие значения (за 3 мес. 2023г)

1-Выручка: 289,402 млн.руб.

2-Прибыль: 24,915 млн.руб

Анализ ликвидности

1-Коэффициент текущей ликвидности (CR): 0,13,59 (**)

2-Коэффициент обеспеченности собственными оборотными активами (OFR): 0,07 (**)

Анализ финансовой устойчивости

1-Коэффициент автономии (ER): 0,20 (**)

2-Коэффициент финансовой зависимости (DR): 0,80 (**)

3-Коэффициент капитализации (C/R): 4,08 (**)

Оценка

Общая динамика

1-Динамика выручки: 45,8% (YoY)

2-Динамика прибыли: 71,2% (YoY)

3-Динамика долговой нагрузки: 5,4% (*)

( Читать дальше )

- комментировать

- Комментарии ( 1 )

ФосАгро оценка компании для покупки облигаций

- 21 июля 2023, 20:43

- |

По РСБУ

Об организации

1-«Фосагро» — российский химический холдинг.

2-ПАО «ФосАгро» — один из крупнейших мировых производителей минеральных удобрений. Имеет вертикально интегрированную структуру, которая включает добывающие и перерабатывающие предприятия, логистические компании, а также собственный научно-исследовательский институт.

3-Выпуски облигаций:

RU000A1063Z5

RU000A106516

RU000A106G31

RU000A106G56

PHOR

Цель оценки: Оценка состояния компании с целью приобретения облигаций эмитента.

Общие значения (за 3 мес. 2023г)

1-Выручка: 41317,681 млн.руб.

2-Прибыль: 37446,053 млн.руб

Анализ ликвидности

1-Коэффициент текущей ликвидности (CR): 0,85 (**)

2-Коэффициент обеспеченности собственными оборотными активами (OFR): -1,01 (**)

Анализ финансовой устойчивости

1-Коэффициент автономии (ER): 0,21 (**)

2-Коэффициент финансовой зависимости (DR): 0,79 (**)

3-Коэффициент капитализации (C/R): 3,73 (**)

Оценка

Общая динамика

1-Динамика выручки: 19,9% (YoY)

( Читать дальше )

"Глобал факторинг нетворк рус" Оценка компании

- 20 июля 2023, 04:43

- |

Об организации

1- “Глобал факторинг нетворк рус”: это инновационный электронный факторинг для развивающихся компаний из сегмента малого и среднего бизнеса.

2- Компания осуществляет свою деятельность совместно с ведущими международными и российскими инвесторами.

3-выпуски облигаций:

RU000A105JN7

RU000A1060U2

Цель оценки: Оценка состояния компании с целью приобретения облигаций эмитента.

Общие значения (за 3 мес. 2023г)

1-Выручка: 407,43 млн.руб.

2-Прибыль: 4,192 млн.руб

Оценка

Общая динамика

1-Динамика выручки: 11,4% (YoY)

2-Динамика прибыли: 286,4% (YoY)

3-Динамика долговой нагрузки: 19,9% (*)

4-Динамика активов: 18,3% (*)

Оценка по коэффициентам: -3 из 5

Кредитный рейтинг:

ruB

Вывод:

За год компания нарастила прибыль в 286,4%, что говорит о восстановлении финансовой составляющей компании.

Долговая нагрузка за 3 мес. Увеличилась на 20%.

Компания способна погасить текущие обязательства.

9% активов обеспечиваются собственными средствами.

( Читать дальше )

Черкизово оценка компании по отчету РСБУ

- 19 июля 2023, 17:21

- |

Об организации

1- Черкизово: Российская группа компаний, предприятие, занимающееся производством мясной продукции.

2- Группа «Черкизово» производит продукты и субпродукты из курицы, включая широкий ассортимент брендированного куриного мяса.

3-выпуски облигаций:

RU000A102LD1

RU000A105C28

RU000A1024W4

RU000A105M67

Цель оценки:Оценка состояния компании с целью приобретения облигаций эмитента.

Общие значения (за 6 мес. 2023г)

1-Выручка: 10127,18 млн.руб.

2-Прибыль: 7089,673 млн.руб

Оценка

Общая динамика

1-Динамика выручки: 333,6% (YoY)

2-Динамика прибыли: 3289,2% (YoY)

3-Динамика долговой нагрузки: -21,4% (*)

4-Динамика активов: -3,8% (*)

Оценка по коэффициентам: 3 из 5

Кредитный рейтинг:

ruAA-

Вывод: отличный эмитент под покупку облигаций, долговая нагрузка в идеальном состоянии, долг/собственный капитал 1:1.

За год компания нарастила прибыль в 3289,2%, что говорит о восстановлении финансовой составляющей компании.

Долговая нагрузка за 6 мес. Снизилась на 21,4%.

( Читать дальше )

Свежие облигации: ТГК-14 на размещении

- 19 июля 2023, 07:32

- |

Безумству храбрых поём мы песню. Пока все ждут повышения ключевой ставки ЦБ, ТГК-14 пытается заскочить в последний вагон уходящего поезда с купоном, равным номеру ТГК. В апреле этого года был первый выпуск, теперь выходит новый, условия ожидаются не менее интересные, даже несмотря на грядущее повышение ставки Эльвирой Сахипзадовной.

Поскольку рынок облигаций замер, появление этого выпуска однозначно интересно. Посмотрим повнимательнее, кто такие, чем занимаются в ТГК-14 (она же Территориальная Генерирующая Компания №14).

Объём выпуска — 1 млрд, доходность ожидается 14,2–14,75% (купон по прошлому выпуску был 14%), срок 4 года, без оферты, без амортизации. Купоны четырежды в год. Рейтинг BBB+ от Эксперт РА (апрель 2023).

ТГК-14 — региональная энергетическая компания, осуществляющая производство электрической и тепловой энергии, а также распределение тепла в Республике Бурятия и в Забайкальском крае. Компании принадлежит 7 ТЭЦ и 2 энергетических комплекса с установленной электрической мощностью 650 МВт и установленной тепловой мощностью 3 125 Гкал/ч. Тикер: 🔋🥵 Сайт: https://www.tgk-14.com

( Читать дальше )

ГК Самолет. оценка компании

- 19 июля 2023, 04:37

- |

Об организации

1- ПАО ГК «Самолет» — самая быстрорастущая публичная компания в России по итогам 2021 года и одна из крупнейших федеральных корпораций в сфере proptech и девелопмента.

2- В периметре группы развиваются следующие бизнес-направления: онлайн-платформа сервисов с недвижимостью «Самолет Плюс», управляющая компания, фонды коммерческой и арендной недвижимости, девелопмент проектов во всех сегментах по всей России, ИЖС, курортная недвижимость и другие.

3-выпуски облигаций:

RU000A104YT6

RU000A103L03

RU000A104JQ3

RU000A102RX6

RU000A100QA0

RU000A100Q50

RU000A0ZZZZ2

RU000A0JWYJ0

Цель оценки: Оценка состояния компании с целью приобретения облигаций эмитента.

Общие значения

1-Выручка: 1522,33 млн.руб.

2-Прибыль: 3306,751 млн.руб

Оценка

Общая динамика

1-Динамика выручки: 201,2% (YoY)

2-Динамика прибыли: 12637,4% (YoY)

3-Динамика долговой нагрузки: 1,3% (*)

4-Динамика активов: 4,2% (*)

Оценка по коэффициентам: -3,8 из 5

Кредитный рейтинг:

( Читать дальше )

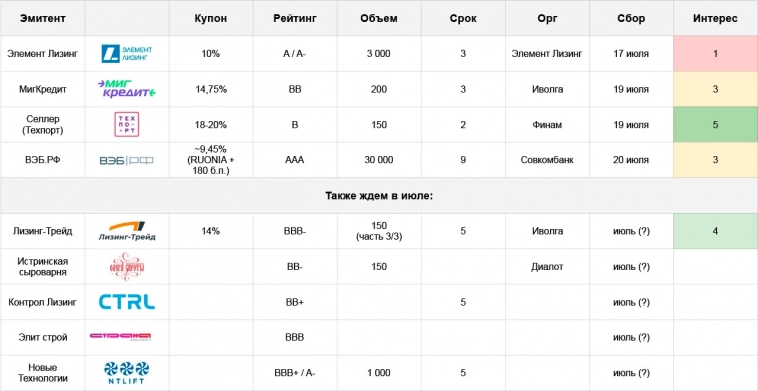

Облигации: первичные размещения на неделе с 17.07 по 23.07.23

- 18 июля 2023, 00:36

- |

Пока что лайн-ап этой недели выглядит как передышка – на фоне всеми ожидаемого заседания ЦБ по ключевой ставке 21 июля

🚚Элемент Лизинг: A/A-, YTM~10,5%, объем 3 000 млн.

Здесь ловить уже нечего, выпуск быстро и по-тихому расписали между своими, заранее согласованными крупными покупателями. В данном случае абсолютно не жаль: доходность явно не дотягивает до рыночной. Едем дальше

💰МигКредит: BB, YTM~15,8%, объем 200 млн. Только для квалов

Предложение чуть лучше рынка, большого апсайда по телу тут не видно, а вот 1-1,5% не исключаю, что само по себе неплохо. Я пропущу, потому что рядом возможная смена ставки, в совсем спокойное время – сходил бы. На вторичке есть свежие Быстроденьги-002P-02 с тем же рейтингом и YTM чуть выше – но они и более закредитованные, разница логична

( Читать дальше )

ГК Пионер. оценка компании

- 17 июля 2023, 17:42

- |

Об организации

1- ГК «Пионер» — строительная компания, которая более 20 лет работает на российском рынке.

2- Специализируется на строительстве многофункциональных комплексов, жилой и коммерческой недвижимости в Москве и Санкт-Петербурге с последующим управлением и сервисным обслуживанием

3-выпуски облигаций:

RU000A104735

RU000A102KG6

RU000A1016F5

Цель оценки: Оценка состояния компании с целью приобретения облигаций эмитента.

Общие значения

1-Выручка: 20,0 млн.руб.

2-Прибыль: 11,438 млн.руб

Оценка

Общая динамика

1-Динамика выручки: 11,1% (YoY)

2-Динамика прибыли: 1347,8% (YoY)

3-Динамика долговой нагрузки: -25,7% (*)

4-Динамика активов: -19,8% (*)

Оценка по коэффициентам: -1,1 из 5

Кредитный рейтинг:

ruA-

Вывод: прибыль компании и выручка восстановились с начала прошлого года имеет большое количество проектов недвижимости.

За год компания нарастила прибыль в 1347,8%, что говорит о восстановлении финансовой составляющей компании.

( Читать дальше )

ВДО с доходностью 15%+ прямо сейчас

- 15 июля 2023, 07:42

- |

Сегмент ВДО (высокодоходных = высокорискованных = мусорных облигаций) в последние 2 года прямо-таки развивается бурными темпами. Большинство выпусков выкупается физлицами, правда вот держать их до погашения не всегда безопасно. В смысле, вообще не безопасно. Но высокая доходность привлекает инвесторов, поэтому сначала пара слов про риски.

Ещё свежи истории с дефолтами по ряду ВДО (Обувь России, Эбис, Калита, Кисточки, Оптима и другие антитуземунные эмитенты), поэтомунеобходимо помнить про диверсификацию. А любителям пощекотать одно место ниже спины они могут доставить и дополнительный интерес. Другими словами, чтобы богатеющий котлетер не стал беднеющим, ему нужно котлетку поделить на тефтельки, иначе вместо искромётного туземуна можно получить дефолт (вроде бы доступным языком написал). В идеале стоит изучать всех эмитентов. Но это слишком трудозатратно для большинства инвесторов. Для меня в том числе. Смотрел не всех, примерно треть, про двух-трёх даже писал у себя в канале. Не зря они дают самую высокую доходность, совсем не зря.

( Читать дальше )

ТрансФин оценка компании для покупки облигаций

- 14 июля 2023, 07:18

- |

Об организации

1- ТрансФин-М – крупная российская лизинговая компания

2- В основном деятельность компании связана с предоставления финансового лизинга железнодорожного транспорта (более 90% портфеля), а также коммерческую недвижимость, высокотехнологичное оборудование, автомобили и спецтехнику.

3-выпуски облигаций:

RU000A0ZYEB1

RU000A103M36

RU000A0JVHH1

RU000A0JXK99

RU000A106J38

Цель оценки: Оценка состояния компании с целью приобретения облигаций эмитента.

Общие значения

1-Выручка: 2327,176 млн.руб.

2-Прибыль: 386,879 млн.руб

Оценка

Общая динамика

1-Динамика выручки: -30,6% (YoY)

2-Динамика прибыли: 34,6% (YoY)

3-Динамика долговой нагрузки: 24,8% (*)

4-Динамика активов: 2,8% (*)

Оценка по коэффициентам: -0,75 из 5

Кредитный рейтинг:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал