ОТЧЕТНОСТЬ

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

📍Отчет Самолета. Кто-то ожидал худшего?

- 29 августа 2022, 21:52

- |

— Если честно, не люблю анализировать застройщиков. После введения эскроу-счетов признание застройщиками выручки стала очень проблемным моментом. Про признание выручки компании есть дословная цитата в МСФО: «Выручка от реализации недвижимости, признаваемая в момент времени, представляет собой реализацию недвижимости по договорам купли-продажи в домах, по которым процент готовности на дату продажи составил 100%». Понимаю, что многим тяжело воспринять такую формулировку, поэтому перефразирую ее так, выручка признается, только в момент передачи объекта собственнику. То есть, чтобы застройщик признал выручку необходимо сдать объект.

— Если честно, мне такая система не очень нравится, так как по сути мы с вами смотрим в прошлое, ведь контракты на эти квартиры были подписаны год назад, а может и больше. Поэтому понять текущее состояние застройщика трудно. С другой стороны, в отчете Самолета есть такой показатель как «ожидаемое признание выручки» на ближайшие 12 месяцев. Мне сложно сказать, прогнозный это показатель или фактический, тем не менее, он составляет 102,059 млн рублей. Чтобы вы понимали мою логику, момент этого признания и трактовки очень важен, именно поэтому я заостряю на нем внимание. Если показатель фактический, то группа уже признает контракты на эту сумму в ближайшие месяцы, но показатель будет увеличен за счет новых покупателей. Если показатель прогнозный, то Самолет ожидает спада спроса, так как за 6 месяцев 2022 года выручка составила 66 млрд, а за ближайшие 12 месяцев составит 102 млрд. Это принципиальный момент, так как Самолет лидер рынка и если лидер прогнозирует падение выручки, то у остальных показатели будут еще хуже.

( Читать дальше )

- комментировать

- 4.4К

- Комментарии ( 5 )

Татнефть отчет МСФО за 1 полугодие 2022 года

- 29 августа 2022, 14:32

- |

РСБУ рассматривали тут - Татнефть отчет РСБУ за 2 квартал

Разбирали Татнефть по косточкам с прогнозом на 3 года вперед тут - Татнефть — глубокая переработка тяжелой нефти и надежда Татарстана

Посмотрим, чего и как они заработали в этом полугодии.

Выручка и прибыль растет, поработали хорошо, несмотря на снижение добычи нефти и «квазиэмбарго» российской нефти и нефтепродуктов после начала СВО

Прибыль до корп расходов и налогов — рекордная (в переработке особенно, вот что значит «впитывание дисконта Urals через переработку в дизель/бензин и тд»)

( Читать дальше )

Как теперь принимать инвест.решения?

- 26 августа 2022, 23:05

- |

Резервы и процентные расходы съели всю прибыль TCSG

- 26 августа 2022, 10:11

- |

Вышел на первый взгляд провальный отчет Тинькофф банка. Все зацепились сперва за рекордно низкую полугодовую прибыль за последние 5 лет. Еще и активы не растут, а кредитный портфель вообще снизился.

Но все не так однозначно, как обычно.

Для начала хочется пожелать банку, чтобы он не стеснялся публиковать нормальные отчеты. Пока это какие-то отчеты для гуманитариев, набор основных показателей без прибыли, а для большинства важных коэффициентов используют характеристики «однозначный/двузначный», «значительно/незначительно» и так далее.

Клиенты и выручка

Клиентская база продолжает расти, несмотря на неоднозначное восприятие банка клиентами в начале лета. ТКС один из первых ввел комиссию на переводы и валюту, сейчас это уже норма сектора.

На конец 2-ого квартала было 24,3 млн клиентов, за пол года выросли на 3,5 млн человек.

Темпы роста клиентской базы снизились, но они вдвое выше, чем в турбулентном 1-ом полугодии 2020 года.

( Читать дальше )

📉TCSG вышел в лидеры падения после публикации квартального отчёта

- 24 августа 2022, 17:44

- |

📉TCSG-5.7% Чистая прибыль TCS Group в I полугодии оказалась на минимальном уровне за последние 5 лет, при этом абсолютный показатель не был раскрыт. Согласно отчету, TCS Group во II квартале увеличила чистый процентный доход по МСФО до 52,2 млрд руб. против 39,9 млрд руб. годом ранее. Группа также сообщила, что стоимость риска TCS в I полугодии существенно выросла, прирост сопоставим с увеличением в I полугодии 2020 года. При этом TCS Group поддерживает значительный запас ликвидности и капитала, это позволит ей адаптироваться к изменяющимся условиям, отмечает компания.

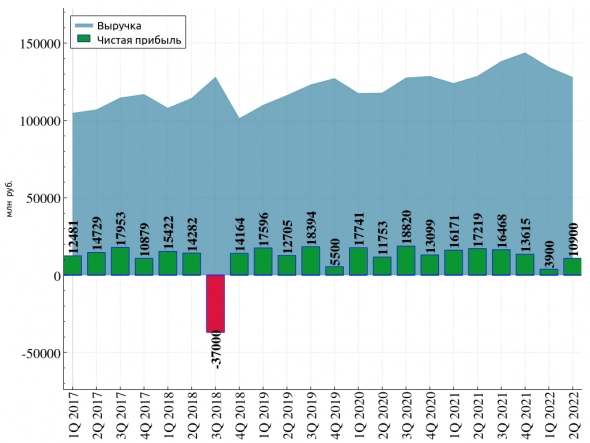

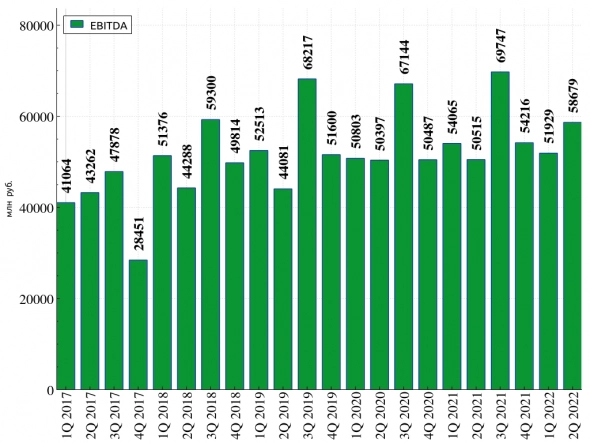

МТС результаты за 2 квартал 2022 года

- 18 августа 2022, 17:47

- |

Прошлые посты:

МТС: ставка на низкую ставку

МТС: отчет за 1 квартал 2022, дивиденды растут, денежный поток падает

Конспект: звонок с IR МТС

Прибыль падает относительно прошлых кварталов вместе с выручкой — 18% инфляцию МТС впитать в себя не может.

EBITDA в целом чувствует себя неплохо

( Читать дальше )

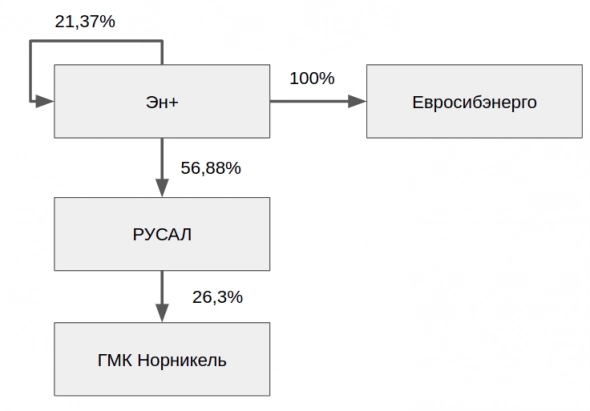

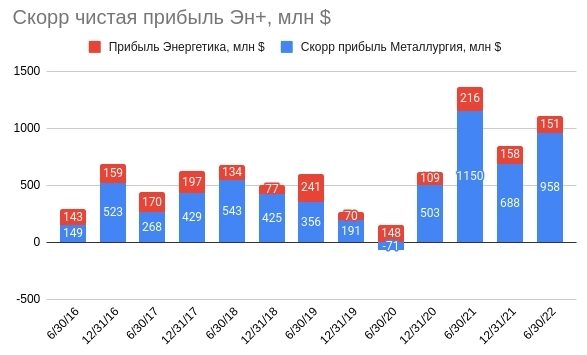

ЭН+ результаты за 1 полугодие 2022 года

- 18 августа 2022, 14:20

- |

Коротко пробежимся по основным показателям и «сверим часы» с прогнозом, который я делал 2 месяца назад тут - En+: лакомый value актив

Вспомним схему владения:

Корреляция с Русалом продолжает расходится, особенно от коэффициента 1:20 (который ранее был принят справедливым соотношением при обмене акций РУСАЛ на Эн+ еще Гленкором) — соотношение достигало рекордных 8,5!

Перейдем к результатам, сначала общие финансовые:

Вычленим скорр прибыль (получим реальную прибыль без консолидации 100% РУСАЛа, а только лишь доли в 56,88% + посмотрим, сколько заработал энергосегмент)

скорр EBITDA кстати рекордная, за все время:

( Читать дальше )

Почему отчет VK за 2 квартал 2022 не является плохой новостью для акций компании

- 12 августа 2022, 19:41

- |

Начну с конца. Отчет у VK нейтральный. Он напомнил нам, что VK — это компания со слабой операционной эффективностью, отрицательными денежными потоками, растущими долгами и неясными перспективами. Но этот отчет лучше 1 квартала, и несет в себе ряд улучшений.

Падение акций VK в день отчета на 12% скорее всего является следствием Pump&Dump. То есть бумагу сначала неосновательно спекулятивно разогнали, потом не сильно разобравшись скинули, после того, как отчет напомнил, что VK представляет из себя на самом деле.

Почему я не считаю отчет какой-то плохой новостью?

( Читать дальше )

Самый подробный комментарий к отчету Русагро за 2 квартал - хороший или плохой, есть ли у акций потенциал?

- 10 августа 2022, 10:13

- |

Компания отчиталась за 2 квартал. Я держу акции Русагро, поэтому пристально слежу за ней. В этом обзоре мы подробно разберем отчет, отделим все временные статьи от постоянных и подробно поговорим про факторы, которые оказали сильное влияние как на чистую прибыль, так и на свободный денежный поток компании.

Начнем наш анализ отчета с примитивных и очень упрощенных подсчетов — как текущие результаты соотносятся с ценой акции компании.

( Читать дальше )

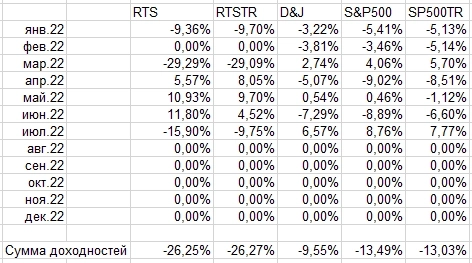

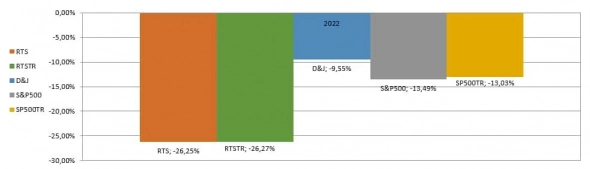

Несколько интересных фактов о бенчмарках и эффективности активного управления.

- 07 августа 2022, 18:26

- |

Привет.

На картинках сумма доходностей бенчмарков в USD за которыми я регулярно слежу. Бенчмарк это ориентир. В качестве бенчмарков в инвестициях используются фондовые индексы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал