Норникель

А что, так можно было?

- 08 марта 2022, 16:46

- |

www.reuters.com/business/london-metal-exchange-cancels-nickel-trades-after-price-doubles-2022-03-08/#:~:text=LONDON%2C%20March%208%20(Reuters),in%20a%20notice%20to%20members.

- комментировать

- 6.5К | ★4

- Комментарии ( 37 )

К покупке на рынке РФ можно рассматривать бумаги частных сырьевых компаний - Атон

- 05 марта 2022, 15:29

- |

Что покупать из акций РФ, когда биржа откроется? Если говорить о покупках, то в первую очередь это частные сырьевые компании: «Норникель», ЛУКОЙЛ, «Татнефть», НОВАТЭК, «Распадская», НЛМК, «Сегежа». Из государственных сырьевых: «Газпром», АЛРОСА. Золотодобывающие компании — «Полюс» и «Полиметалл», хотя на данный момент не ясно, как они будут продавать свое золото ЦБ и на каких условиях.Ганелин Михаил

«Атон»

Пока не стоит покупать такие компании как «Яндекс», «Тинькофф», «Сбер». Мы понимаем, что банкам тяжело, но поддержка ЦБ для них будет условно безграничной.

Что будет с дивидендами? Сложно себе представить, что банки заплатят хоть какие-то дивиденды. По остальным компаниям — большой вопрос. Сейчас сложно сказать, но вполне возможно, что выплаты сохранятся. Возможно, дивиденды пока временно не будут получать нерезиденты.

Некоторые компании прямо сейчас рекомендуют дивиденды. Например, недавно появилась информация от «Ростелекома», «Русгидро», ММК, «Евраза». Но это ведь выплаты за прошлый год. Они могут немного поддержать доходы населения и фондовый рынок в целом. Поэтому возможно рациональное зерно сохранить дивиденды есть. И если они будут сохранены, то доходность в бумагах составит 30–40%.

( Читать дальше )

Что будет с акциями Норникеля, РУСАЛа, ФосАгро, Полиметалла после принятия санкций? - Финам

- 01 марта 2022, 13:38

- |

Мы полагаем, что объявленные санкционные риски по отношению к отрасли достаточно умеренные. Да, конечно, компании очень сильно зависят от экспорта — от 20 до 95% продукции у них уходит на экспорт. Но с другой стороны, их величина и вес на рынке настолько велики, что занимают достаточно чувствительную долю. К примеру «РУСАЛ» обеспечивает производство более 60% поперечного аллюминия в мире. «Норникель» занимает долю более 12% на рынке никеля в целом и более 20% — по высококачественному никелю и до 40% на мировом рынке палладия. Понятно, что исключить эти компании просто невозможно, рынок просто встанет — остановится ряд производств.

На рынке фосфоросодержащих удобрений доля «ФосАгро» в Европе занимает примерно 18%, в северной Америке — 6%. Поэтому маловероятно, что Запад пойдет на серьезные или во всяком случае долгосрочные ограничения. Краткосрочные возможны. Как, например, Rolls-Royce приостановил закупки титана. Потому что у компании есть запасы.

В жестком варианте санкции для указанныех компаний маловероятны, потому что это будет чувствительно для всей мировой экономики, может притормозить ее рост и энергопереход...Калачев Алексей

ФГ «Финам»

Акции Норникеля сохраняют перспективу - Финам

- 28 февраля 2022, 17:26

- |

Спровоцированный геополитическим кризисом рост цен на металлы, как и ослабление рубля, выгодны «Норникелю», экспортирующему более 95% продукции. Дивидендная доходность акций «Норникеля» сохранится на высоком уровне в 2022 г. Однако кризис окажет давление на котировки акций. К тому же рынок закладывает в цену рост капзатрат и снижение дивидендов с 2023 г. Мы снижаем оценку капитализации «Норникеля» на 2022 г., но видим в его акциях достаточный потенциал для роста.

После пересмотра мы снизили целевую цену акций ГМК «Норникель», установив ее на уровне 26 820 руб. следующие 12 мес. с рекомендацией «Покупать». Апсайд — 25,0%.

( Читать дальше )

Тяжелые итоги недели

- 26 февраля 2022, 13:29

- |

Эта неделя войдет в историю фондового рынка России. Запомните момент, когда за неделю Индекс Мосбиржи потерял 27%, а максимальная просадка одного дня достигала 40%. Пятница отбила часть потерь, но сентимент по-прежнему отрицательный и повторные проливы возможны.

Нефть и газ на фоне военных действия в Украине подпрыгнули до своих локальных максимумов, после чего закрепились под отметками в $99 за баррель и $1200 за тыс. кб. м. Совершенно не понятно, как будут продолжены поставки энергоносителей в страны ЕС в условиях кризиса, ведь Россия одна из главных поставщиков.

«В любой непонятной ситуации — покупай доллар»

Эту фразу я говорил вам в течение последнего года. И дело не в том, что я оказался прав, и даже не в том, что цена приближалась к 90 рублям. Нет! Просто вы должны думать еще и о диверсификации своих портфелей по валютам. Пора ли сливать «зеленого»? — Я думаю нет, но вы сами вольны принимать решения.

По очередной партии санкций я вчера написал отдельную

( Читать дальше )

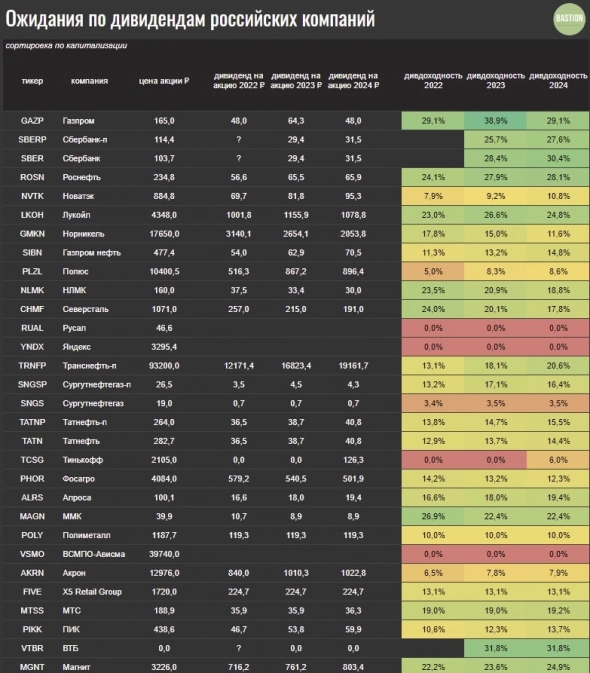

Попросили обновить табличку с дивидендами российских компаний

- 24 февраля 2022, 18:08

- |

Естественно, что сейчас момент огромной неопределенности, когда за часы оценка будущих денежных потоков компаний может значительно поменяться. Поэтому прогнозы по дивидендам пока не меняются и остаются почти такими же, как и до наступления последних событий.

По Сбербанку, ВТБ — прочерки. Попадание в черные списки США и Европы, вероятно, приведет к отказу от дивидендов в 2022 году. Большинство российских компаний, скорее всего, перенесут выплаты на второе полугодие.

Коллега-аналитик задается вопросом «а что может такого произойти с прибылью крупных экспортеров, чтобы в течение ближайших лет они перестали платить/снизили дивиденды?» Отказ развитых стран от российской нефти и газа теперь выглядит неминуемым, но этот процесс растянется на годы. Норникель, Полюс, Фосагро, Русагро, сталевары — вроде бы частные компании, которые важны для своих отраслевых рынков. Магнит, X5, Fix Price, МТС пострадают больше других от инфляции, но спрос на внутреннем рынке на их товары и услуги все равно останется.

( Читать дальше )

- комментировать

- 16.6К |

- Комментарии ( 5 )

Основные санкционные риски сконцентрированы в акциях Сбербанка и Газпрома - Атон-менеджмент

- 22 февраля 2022, 18:15

- |

Последствия данного решения ожидаемо – санкции. Будут ли они катастрофичными – нет, жесткими – возможно, но далеко не факт. Насколько санкционная жесткость будет оправдана и каковы ее последствия для самого Запада, тоже хороший вопрос.

Мы можем увидеть введение экономических санкций на отрасли, в частности, банковский сектор, ограничения по финансовым операциям, запреты на инвестирование в финансовые инструменты РФ, пополнение санкционных списков новыми именами.

( Читать дальше )

Спрос на никель в 2022 году прогнозируется на уровне 3,3 млн тонн - Финам

- 21 февраля 2022, 20:37

- |

Возникает риск распространения санкций на российские компании, которые отразятся на состоянии мирового рынка. К примеру, «Норникель» занимает 1-е место по производству никеля с долей около 14% по никелю вообще и 24% – по высокосортному рафинированному никелю.

Между тем уже в 2021 г. был зафиксирован дефицит никеля: наблюдаемый спрос в течение года превышал производство на 144,3 тыс. т по сравнению с дефицитом в размере 84,0 тыс. т в 2020 г. на фоне быстрого роста потребления никеля и особенно быстрого роста спроса со стороны производителей аккумуляторных батарей. При том, что мировая добыча никеля в прошлом году, по данным World Bureau of Metal Statistics, выросла на 9,6%, видимый спрос увеличился на 16,6% (г/г).

( Читать дальше )

Усиленные Инвестиции: обзор за 11 - 18 февраля

- 21 февраля 2022, 03:46

- |

- Портфель снизился на 1.7% против индекса Мосбиржи -4.3%. Российский рынок снижается на фоне ухудшения геополитической обстановки: население ЛНР и ДНР эвакуируется в РФ (Lenta), в самопровозглашённых республиках объявлена всеобщая мобилизация (РБК) — риск полномасштабной войны растет

- По основным компаниям изменения: Фосагро +1.8%, Мечел +1.5%, ГлобалТранс -0.2%, Газпром -2.7%, ВТБ Банк -3.0%, Акрон -3.3%, Head Hunter -7.0%, Полиметалл +8.5%, НЛМК +2.5%, Северсталь +2.3%, Магнит +1.4%, Норникель -1.1%, ММК -1.3%, Татнефть -1.3%, Детский мир -2.9%, Лукойл -3.7%, Сбербанк -4.0%, Газпром нефть -4.9%

- Северсталь хорошо отчитался за 2021 q4:

( Читать дальше )

Норильский никель - под гнетом неопределенности - Велес Капитал

- 17 февраля 2022, 15:42

- |

На наш взгляд, явное отставание котировок в преддверии сильных результатов, ожидаемых нами в 2022 г., обусловлено неопределенностью относительно дивидендной политики и нового акционерного соглашения.Данилов Василий

ИК «Велес Капитал»

Согласно нашим расчетам, в случае распределения 60% EBITDA по итогам 2022 г. дивиденд «Норникеля» составит рекордные 3 224 руб. на акцию, однако приведет к дальнейшему росту долговой нагрузки. С высокой вероятностью компания переориентирует дивидендную политику на свободный денежный поток, что в 2022 г. может привести к падению дивиденда до 1 642 руб. на акцию. Однако пока Интеррос и Русал не достигли обоюдного соглашения по параметрам новой дивидендной формулы и акционерного соглашения, в связи с чем мы сохраняем умеренный взгляд на бумаги «Норникеля» до прояснения ситуации. В то же время поддержку котировкам должны оказать высокие финальные дивиденды за 2021 г. и потенциальное возвращения компании на 4-е место в индексах MSCI Russia.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал