Норникель

Александр Орлов: к "Норникелю" претензий нет, а вот Полиметалл пока токсичен😱

- 27 апреля 2022, 22:24

- |

- комментировать

- 480

- Комментарии ( 0 )

Разбор Норникеля

- 26 апреля 2022, 12:12

- |

Сегодня мы рассмотрим одного из крупнейших представителей сырьевого металлургического сектора — ГМК Норникель.

Компания производит цветные и драгоценные металлы, доля на мировых рынках составляет:

- палладий — 44 %, что делает Норникель самым крупным производителем этого металла в мире:

- никель — 22 %;

- платина — 15 %;

- кобальт — 14 %.

Помимо вышеперечисленных позиций к «ассортименту» компании относятся золото, серебро, сера, родий, теллур, рутений, иридий, медь. География активов компании охватывает Норильский район (Красноярский край и Таймырский полуостров), Кольский полуостров и Забайкальский край. Также Норникель представлен в Финляндии компанией-переработчиком металлов Norilsk Nickel Harjavalta и в ЮАР предприятием Nkomati — разработчиком месторождений руд — совместно с компанией African Rainbow Minerals.

Вводимые санкции не затронули металлы, производимые компанией, но серьезные нарушения в логистических цепочках из-за отказа европейских портов принимать российские грузы создают трудности для поставок. В прошлом году на рынок Европы пришлось порядка 53% продаж Норникеля, и только 4% на рынок России и СНГ.

( Читать дальше )

Главное на утро

- 26 апреля 2022, 11:03

- |

🔻 Индекс Мосбиржи: 2 186,22 (-2,06%)

⬆️ Индекс РТС: 941,08 (+1,38%)

Крупные кредитные организации продолжают подготовку к выпуску кобейджинговых карт UnionPay с платежной системой «МИР», рассчитывая начало выпуска к осени.

«СПБ Биржа» собирается увеличить в 7 раз капитал дочернего Бест Эффортс банка, выступающего расчетным депозитарием торговой площадки. По мнению экспертов, средства нужны для выхода на азиатские рынки.

Производство компании Полиметалл в первом квартале 2022 года снизилось на 6% г/г, составив 372 тыс. унций в золотом эквиваленте. Однако компания подтвердила прогноз производства на 2022 год в объеме 1,7 млн унций в золотом эквиваленте. Выручка выросла на 4% по сравнению с аналогичным периодом прошлого года и достигла $616 млн.

В первом квартале 2022 года консолидированная выручка «Русагро» до межсегментных элиминаций выросла на 26% г/г и составила 63,9 млрд руб.

Росатом и ГМК Норникель планируют осваивать Колмозерское месторождение лития в Мурманской области. Ранее Минпромторг России сообщил, что Аргентина и Чили приостановили поставки литиевого сырья в РФ. Литий является сырьем в том числе для производства аккумуляторов и систем накопления энергии.

( Читать дальше )

Норникель: все умрут, а я останусь

- 25 апреля 2022, 13:49

- |

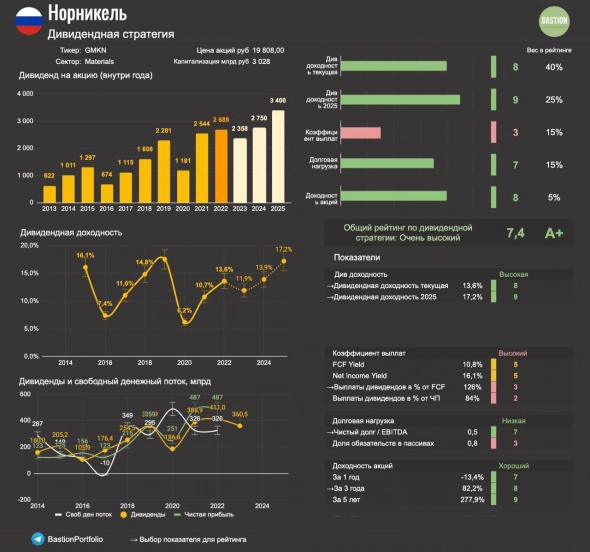

Норникель не подвел инвесторов, присоединившись к списку компаний, которые продолжают платить дивиденды. Совет директоров рекомендовал финальную выплату акционерам по итогам 2021 года в размере 1 166 руб на акцию. Ранее Норникель уже платил 1523 руб на акцию по итогам 9 месяцев 2021 года. В сумме дивиденды за 2021 год — 2689 руб на акцию. Текущая доходность — 13,6%. Несколько наблюдений по дивидендному профилю компании:

1. Выплаты дивидендов немного ниже, чем предполагает дивполитика. Совокупные дивиденды за 2021 год — 410 млрд руб. Это составляет около 52% от EBITDA, тогда как по дивидендной политике Норникель должен платить 60% от EBITDA. Почему выплаты ниже компания не поясняет.

2. Сам факт выплаты позитивен. Он подтверждает статус Норникеля как одного из самых неуязвимых для санкций российских экспортеров. Компания производит 40% мирового палладия, необходимого для работы систем, сокращающих выбросы выхлопных газов в автомобилях.

( Читать дальше )

- комментировать

- 11.4К |

- Комментарии ( 1 )

"Росатом" планирует совместно с "Норникелем" осваивать Колмозерское месторождение лития в Мурманской области

- 25 апреля 2022, 13:04

- |

В качестве такого самого перспективного (российского месторождения) мы видим Колмозерское месторождение в Мурманской области, которое мы хотим (осваивать) совместно с «Норникелем». Рассчитываем, что правительство в этом году примет решение о выставлении его на аукцион, и хотим начать им заниматься— директор блока по развитию и международному бизнесу «Росатома» Кирилл Комаров

«Росатом» и «Норникель» хотят совместно осваивать месторождение лития — ПРАЙМ, 25.04.2022 (1prime.ru)

Рубль растет, акции Netflix падают

- 23 апреля 2022, 15:02

- |

«Без плохих новостей» — еженедельное новостное шоу об инвестициях, в котором Максим Шеин доказывает, что на каждой новости, какой бы плохой она ни была, можно заработать.

— Почему рубль продолжает укрепляться и к какому курсу стремится ЦБ РФ? Как отмена комиссии на покупку валюты и увеличение срока продажи валютной выручки для экспортеров скажутся на курсе рубля? Причем здесь ставка ЦБ РФ?

— Разбираемся, почему покупка ОФЗ больше не решает проблему инфляции. Во что инвестировать теперь, чтобы сохранить сбережения?

— Как отказ от российской нефти уже отразился на объемах поставок? Куда российские нефтяные компании будут продавать излишки? Какой будет цена на нефть и стоит ли покупать акции российских нефтедобытчиков?

— Лукойл под угрозой санкций. Чем это грозит компании и как будут реагировать котировки?

— Норникель отменил право голоса по АДР. Почему российским компаниям не стоит полагаться на иностранный капитал? И откуда появится ликвидность для дальнейшего роста российского фондового рынка?

— После отчета акции Netflix обвалились почти на треть — что так напугало инвесторов? И почему дальнейшее падение стоимости акций стримингового гиганта неизбежно?

Норникель объявил дивиденды в соответствии с обязательствами перед акционерами

- 22 апреля 2022, 22:54

- |

22 апреля Совет директоров российского горно-металлургического гиганта озвучил акционерам, число которых превышает 200 тысяч, объем выплат, рекомендованных по итогам минувшего года дивидендов. Даже на фоне реализации беспрецедентных по масштабу инвестиционных программ и непредсказуемости экономической ситуации «Норникель» не намерен отказываться от своих обязательств перед миноритариями.

ГМК остается одной из самых надежных и успешных отечественных компаний, коммерческие показатели которой убедительно свидетельствуют о ее уверенной финансовой устойчивости. Так, по итогам 2021 года консолидированная выручка «Норникеля» увеличилась на 15% — почти до 18 млрд долларов, показатель EBITDA вырос на внушительные 37% — до 10,5 млрд долларов. При этом «Норникель» продолжает демонстрировать исключительную социальную и экологическую ответственность, год от года наращивая соответствующие профильные инвестиции. Только на различного рода социальные проекты ГМК в минувшем году были направлены баснословные 6% от выручки. Это самый высокий показатель среди крупных российских промышленных компаний. Всего же «Норникель» собирается инвестировать до 2030 года 30 млрд долларов (около 2,5 трлн рублей) — в том числе на реализацию экологических инициатив и программ по расширению и модернизации производства.

( Читать дальше )

К рассмотрению перспектив акций экспортеров стоит подходить с осторожностью - Финам

- 22 апреля 2022, 18:25

- |

Своим мнением поделились эксперты в ходе онлайн-конференции Finam.ru «Фондовый рынок РФ — операция „разморозка“.

Александр Чечерин, персональный брокер „БКС Мир инвестиций“ определил наиболее перспективный сектор и выделил критерии, в соответствии с которыми стоит принимать инвестиционные решения: „Мы ожидаем восстановления рынка до конца года в район 1200-1250 по РТС. Наименее пострадавшими секторами, я бы сказал, лучше рынка, вероятнее будут выглядеть — нефтяной (LUKH,TATN, SNGSP), металлургия, в первую очередь цветная (GMKN,RUAL,PLZL). Внутри сектора также необходимо выбирать компании соответствующими параметрами: 1) частная 2) экспортер 3) возможны дивиденды 4) низкая долговая загрузка. Также, в качестве диверсификации, можно обратить внимание на продуктовый ретейл и телекоммуникации, которые будут расти вместе с инфляцией“ — высказался эксперт.

( Читать дальше )

Норникель: уникальная корзина металлов

- 18 апреля 2022, 14:12

- |

Норникель производит 44% всего палладия в мире, 22% — никеля и 15% платины. По объему производства компания занимает 1-е место в мире по палладию и никелю, 4-е — по платине и родию и 11-е — по меди. Кроме этого, Норникель производит золото, серебро, кобальт, иридий, рутений, селен, теллур и серу. Производимые компанией металлы критически важны для многих отраслей промышленности: в производстве нержавеющей стали и аккумуляторных батарей, силовых кабелей, электрической проводки и технологическом оборудовании. Металлы платиновой группы применяются в производстве катализаторов выхлопных газов, в микроэлектронике, полупроводниках, медицине, химии и многом другом.

Компания получит огромную выгоду от глобального 20-летнего «суперцикла», который связан с заменой мирового автопарка с двигателями внутреннего сгорания на электромобили. Для изготовления требуется в 15–30 раз больше никеля и в четыре раза больше меди, за счет чего затраты на цветные металлы из «товарной корзины» Норникеля возрастут с текущих $370–890 до более чем $1500 на единицу. Автомобили на водородных топливных элементах, рассматриваемые как транспорт следующего поколения, требуют до десяти раз больше платины и палладия по сравнению с традиционным автомобилем, а удельные затраты на производство одного автомобиля составят более $1600.

💡 Примерно 96% продукции Норникеля экспортируется на зарубежные рынки, в том числе 53% — в Европу, 28% — в Азию и 15% — в США и Южную Америку. Учитывая долю компании на мировом рынке, фактически поставки Норникеля нечем заменить.

Основные кандидаты на выплату дивидендов - сырьевые экспортеры - Промсвязьбанк

- 15 апреля 2022, 19:05

- |

Основные кандидаты на выплату дивидендов – сырьевые экспортеры, которые не находятся под санкциями и имеют низкую долговую нагрузку. Среди них: Газпром, Норникель, Полюс и ФосАгро.

«Газпром». Несмотря на давление, которое пытаются оказать власти западных стран в отношении компании, поставки газа в Европу продолжаются в штатном режиме. Вероятность отказа от импорта ЕС газа из России минимальна, что является дополнительным позитивным фактором для Газпрома. На фоне текущих высоких цен на газ мы ожидаем, что 2022 год останется благоприятным для компании. Принимая во внимание то, что основной пакет акций Газпрома принадлежит государству (50,2%), компания, на наш взгляд, продолжит выплачивать дивиденды.

«Норникель»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал