Ника

Главное на рынке облигаций на 31.08.2023

- 31 августа 2023, 14:13

- |

- «Контрол лизинг» сегодня начинает размещение пятилетних облигаций серии 001P-01 объемом 1 млрд рублей. Регистрационный номер — 4B02-01-00051-L-001P. Ставка купона установлена в размере 16,25% годовых на весь период обращения. Купоны ежемесячные. Предусмотрена амортизация. Организаторы — ИК «Иволга Капитал» и инвестиционный банк «Синара».

- Компания «Финансовые системы» сегодня начинает размещение четырехлетних облигаций серии БО-01 объемом 500 млн рублей. Регистрационный номер — 4B02-01-87071-H. Ставка купона установлена на уровне 16% годовых на весь период обращения. Купоны ежемесячные. Предусмотрена амортизация и досрочное погашение бумаг по усмотрению эмитента. Организатор — ИК «Риком-Траст», соорганизаторы — Совкомбанк, ИК «Ива Партнерс» и ИК «Диалот».

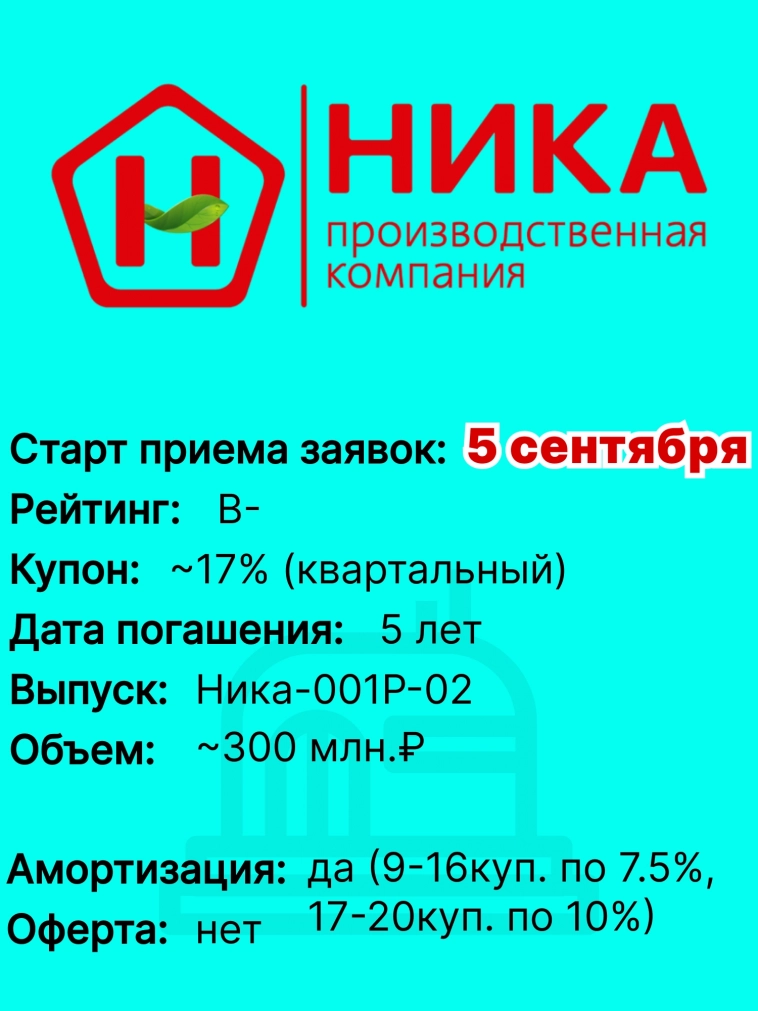

- «Ника» 5 сентября начнет размещение пятилетних облигаций серии 001P-02 объемом 300 млн рублей. Ставка купона установлена на уровне 17% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация. По усмотрению эмитента возможен колл-опцион в дату окончания 8-го купонного периода. Организатор — ИК «ИВА Партнерс».

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ООО "Ника" 5 сентября начнет размещение выпуска 5-летних облигаций с купоном 17% годовых

- 30 августа 2023, 16:40

- |

ООО «Ника» работает на рынке с 2015 года. Основным направлением деятельности компании является производство и оптовая продажа орехов, сухофруктов и цукатов. В производстве используется высококачественное сырье от поставщиков из Таиланда, Аргентины, Китая, Индии, Турции.

Сбор заявок: 5 сентября

- Наименование: НИКА-001P-02

- Рейтинг: В-

- Купон: ~17% (квартальный)

- Дата погашения: 5 лет

- Объем: ~ 300 млн.₽

- Амортизация: да (с 9 по 16 куп. по 7.5% и с 17 по 20 куп. по 10%)

- Оферта: нет

- Номинал: 1000 рублей

Вся свежая информация по новым выпускам у меня в телеграмм канале.

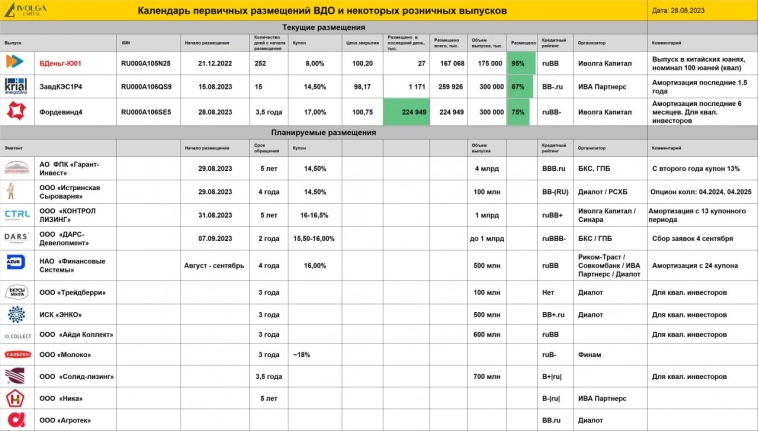

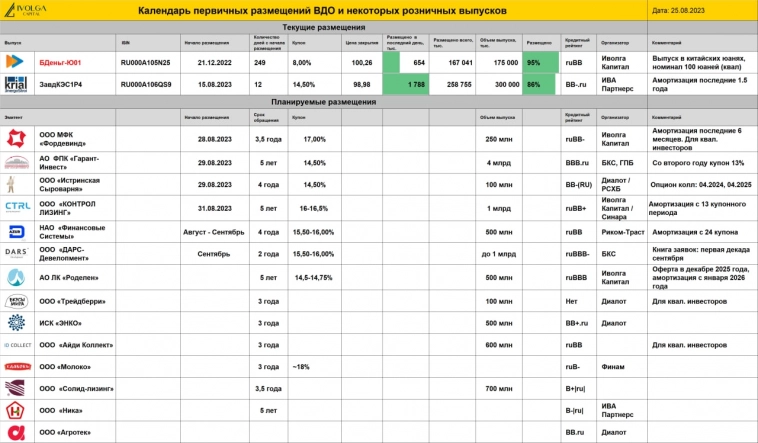

Календарь первичных размещений ВДО, актуальные и планируемые выпуски от ИК Иволга Капитал

- 29 августа 2023, 11:50

- |

Сегодня был увеличен объем нового выпуска МФК Фордевинд с 250 до 300 млн руб. (для квал. инвесторов). Выпуск размещен на 75%.

31 августа — дебютный выпуск облигаций ООО КОНТРОЛ Лизинг (ruBB+, 1 млрд руб, 16-16,5%)

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 95%

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтКалендарь первичных размещений ВДО, актуальные и планируемые выпуски от ИК Иволга Капитал

- 26 августа 2023, 13:42

- |

28 августа — размещение нового выпуска МФК Фордевинд (ruBB-, 250 млн руб., купон 17%, для квал. инвесторов)

31 августа — дебютный выпуск облигаций ООО КОНТРОЛ Лизинг (ruBB+, 1 млрд руб, 16-16,5%)

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 95%

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтГлавное на рынке облигаций на 25.08.2023

- 25 августа 2023, 15:43

- |

- Лизинговая компания «Финансовые системы» (работает под брендом AzurDrive) планирует размещения дебютного выпуска четырехлетних облигаций объемом 500 млн рублей. Ориентир ставки купона — 15,5–16% годовых, купоны ежемесячные. По выпуску будет предусмотрена амортизация начиная с 24-го купонного периода (через два года с начала обращения). Организатор — ИК «Риком-траст».

- «Интерлизинг» увеличил объем размещения трехлетних облигаций серии 001P-06 с 3,5 млрд до 4,5 млрд рублей. Финальный ориентир ставки купона — 13,5% годовых, купоны ежеквартальные. Номинал одной облигации — 1000 рублей. Способ размещения — открытая подписка. По выпуску предусмотрена амортизация: в дату окончания 7-11-го купонов будет погашено по 16,5% от номинальной стоимости; в дату погашения — 17,5% от номинальной стоимости. Дата техразмещения — 28 августа. Организаторы: Альфа-банк, Совкомбанк и Тинькофф Банк.

( Читать дальше )

Обновление рейтингов компаний

- 12 августа 2023, 08:46

- |

12 августа 2023 года обновлены рейтинги и дашборды следующих компаний:

ООО «Некс-Т» — https://fapvdo.ru/db-7723740056/

ООО «НЗРМ» — https://fapvdo.ru/db-5405963591/

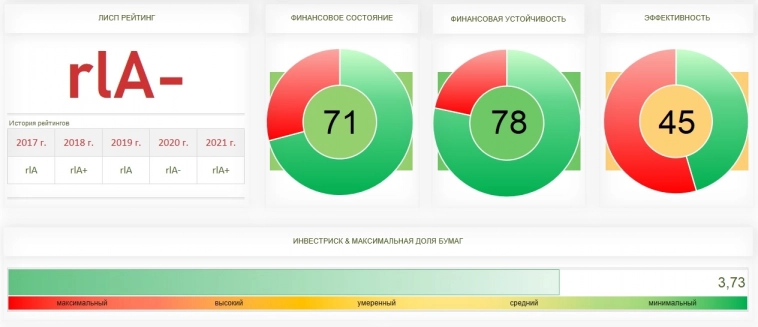

ООО «Ника» — https://fapvdo.ru/db-5030085811/

ПАО «НК Русснефть» — https://fapvdo.ru/db-7717133960/

ООО «Новые Технологии» — https://fapvdo.ru/db-1652009537/

Как много зарабатывать и мало рисковать. Или серия разбора ВДО облигаций

- 01 августа 2023, 08:26

- |

ВДО — высоко-доходные облигации. Это маркетинговая расшифровка sell-side. Профессионалы называют их мусорными облигациями (junk bonds), но мусор ведь не продать… Но в мусоре можно найти что-то стоящее. Благо, что буквально рыться в мусоре не придется

В сегмент ВДО входят компании с инвест.рейтингом ниже инвестиционного, или без рейтинга. На самом деле, это не плохие компании, просто из-за их размера (малый и средний бизнес), высоких амбиций и долговой нагрузки, они зачастую реализуют в долг супер проекты… которым не суждено покорить рынок. И чтобы уравновесить запросы рынка, такие компании дают повышенную доходность: +5-10% к ключевой ставке.

Чтобы упростить себе задачу и сэкономить время, Кот.Финанс решил сразу разработать систему финансового скоринга. Эх, как молоды мы были… Разработка затянулась на полгода. Зато уже сейчас результатом мы довольны. Но о скоринге позже. Сейчас наша задача — оценка компаний.

Начнем с компании «НИКА»

«НИКА» занимается производством сухофруктов и сушеных орехов под брендами «Лукарево», «Сладкорево», «Колибри», и др. Бизнес модель – наполовину оптовая торговля, наполовину производство.

( Читать дальше )

Коротко о главном на 25.04.2023

- 25 апреля 2023, 12:12

- |

- «Кузина» сегодня начинает размещение четырехлетних облигаций серии БО-П02 объемом 70 млн рублей. Регистрационный номер — 4B02-02-00480-R-001P. Ставка 1-18-го купона установлена на уровне 16,5% годовых, 19-48-го купонов — 15% годовых. Купоны ежемесячные. По выпуску предусмотрено частичное досрочное погашение: по 8% от номинала — в даты окончания 24-го, 27-го, 30-го, 33-го, 36-го, 39-го, 42-го и 45-го купонов, и 36% от номинала — в дату окончания 48-го купона. Эмитент сможет осуществить досрочное погашение бумаг в даты окончания 24-го и 36-го купонов. Организатор — «Юнисервис Капитал».

- «Асфальтобетонный завод №1» («АБЗ-1») сегодня начинает размещение трехлетних облигаций серии 001Р-04 объемом до 1,5 млрд рублей. Регистрационный номер — 4B02-04-01671-D-001P. Ставка купона установлена на уровне 13,75% годовых на весь период обращения. Купоны ежеквартальные. Сбор заявок прошел 20 апреля. По выпуску предусмотрена амортизация: в даты выплат 7-11-го купонов будет погашено по 16,5% от номинальной стоимости, в дату выплаты 12-го купона — 17,5%. Организаторы: БКС КИБ, Газпромбанк и инвестиционный банк «Синара».

( Читать дальше )

Эмитенты начинают отчитываться за 2022 год

- 20 марта 2023, 08:43

- |

Дайджесты по итогам 6 и 9 мес. 2022 года пользовались популярностью, поэтому мы решили продолжить подобные публикации и по итогам всего 2022. Формат немного поменяется, более полная версия таблицы будет доступна по ссылке, она еженедельно будет обновляться путём добавления новых эмитентов. В канале публиковаться будет только часть таблицы (публикация полной таблицы будет выглядеть нечитабельно).

На данный момент опубликовали отчётности на ЦРКИ 7 эмитентов, первыми в текущем году стал Аквилон-Лизинг – 16 февраля 2023 года.

Лучше остальных выглядит отчётность ФЭС-Агро: рост всех основных финансовых показателей и снижение долговой нагрузки в терминах долг/EBIT c 5,5 до 2,9. Существенное улучшение финансовых показателей выразилось и в росте рейтинга компании на прошедшей неделе.

Также нужно сказать и про Нику, мы делали отдельный пост про отчётность по 9 месяцам. Тогда мы писали, что за 3 квартал капитал уменьшился на 65 млн. при прибыли за 3 кв. 2 млн. Уменьшение капитала при положительной прибыли может произойти только в случае выплаты дивидендов, что мы и предположили.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал