НЛМК

Ассоциация Русская Сталь призывает правительство оперативно начать вести переговоры по защите интересов отечественных экспортёров

- 15 июля 2021, 17:18

- |

Включение металлургического сектора в охват пограничного углеродного регулирования ЕС может оказать существенное негативное влияние на развитие отрасли.

Уже сейчас очевидно, что проведение расчетов по сложной европейской методологии и обязательная внешняя верификация выбросов может стать серьёзным административным барьером для поставок в ЕС.

Ассоциация считает высокой вероятность того, что после принятия мер торговые партнеры ЕС инициируют процедуру разрешения споров ВТО в целях отмены регулирования. Даже в случае победы в споре и отмены углеродного сбора, бизнес понесет невосполнимые потери и, что самое важное, утратит позиции на высоконкурентном рынке, восстановить которые полностью будет невозможно даже в долгосрочной перспективе.

Членами Ассоциации в настоящее время являются: ООО «ЕвразХолдинг», ПАО «НЛМК», ПАО «ММК», АО «ОЭМК» (ООО УК «Металлоинвест»), ПАО «Мечел», АО «ОМК», ПАО «Северсталь», ПАО «ТМК» и ООО УК «ПМХ».

Ассоциация «Русская Сталь» — Позиция Ассоциации «Русская Сталь» в связи с публикацией предварительного доклада Еврокомиссии по трансграничному углеродному регулированию (russtal.ru)

- комментировать

- Комментарии ( 0 )

Новости по металлургам.

- 14 июля 2021, 22:21

- |

Новости по металлургам НЛМК, ММК, Северсталь.

НЛМК в 1 п/г завезли черного лома на 49% больше, чем годом ранее.

НЛМК увеличил продажи во 2 кв. на 11% до 4,3 млн.т. на фоне роста производства на 5%.

НЛМК представит сильные финансовые результаты за 2 кв.

ММК выплавка чугуна за 1п/г +17,3%, выплавка стали +24,5%

НЛМК получит двойной удар

- 14 июля 2021, 21:08

- |

📈Производство стали выросло на 19% г/г до 4,6 млн. т.

📉Продажи стали сократились на (1% г/г) до 4,3 млн. т.

С 4 квартала прошлого года производство начало постепенно восстанавливаться, оборудование после реконструкции запущено на полную мощность. Основная часть реализации продукции была на внутреннем рынке (+19% г/г), включая США и ЕС, т.к. там тоже у компании есть производственные мощности.

Вышла не очень позитивная новость для бизнеса пару дней назад. НЛМК поставляет слябы на свои заводы в США и ЕС, для производства конечной продукции. С 1 августа в РФ вырастут экспортные пошлины на многие металлы. На 1 тонну сляба пошлина составит $115. Эта мера призвана сдержать рост цен на внутреннем рынке.

С 2018 года в США действует импортные пошлины на ввозимую металлургическую продукцию из ряда стран, включая РФ. На сталь пошлина составляет 25%. Таким образом, НЛМК придется платить оброк 2 раза, первый раз при экспорте из РФ и второй раз при импорте в США. Либо нужно будет искать альтернативные источники для получения сырья.

( Читать дальше )

НЛМК рассчитывает на справедливую оценку поставок в ЕС в случае введения пошлин

- 14 июля 2021, 19:10

- |

В пресс-службе НЛМК прокомментировали предложение Еврокомиссии ввести «климатические» таможенные пошлины на импорт ряда товаров в ЕС, в частности на сталь, алюминий и цемент.

Группа НЛМК последовательно занимается снижением углеродоемкости производства и соответствует уровню лучших европейских производителей по данному показателю. В этой связи мы рассчитываем на справедливый подход при оценке поставок в ЕС и на использование фактических данных по эмиссии производителей, а не усредненных или теоретических показателей

Подчеркивается, что НЛМК соответствует уровню европейских производителей по показателю углеродоемкости производства

НЛМК рассчитывает на справедливый подход при оценке поставок в ЕС в случае введения пошлин (fomag.ru)

Финансовые результаты НЛМК за второй квартал будут сильными - Промсвязьбанк

- 14 июля 2021, 12:28

- |

Группа НЛМК во 2 квартале 2021 года произвела 4,58 млн тонн стали, что на 5% выше аналогичного показателя кварталом ранее, сообщила компания. Прирост производства в апреле-июне по сравнению со II кварталом 2020 года составил 19%. Консолидированные продажи в прошлом квартале увеличились на 11% к I кварталу, до 4,3 млн.

НЛМК первым среди металлургов представил операционные результаты за 2 кв. Мы высоко оцениваем их, отмечая, что рост производства компании был достигнут за счет вывода оборудования на проектную мощность после реконструкции. А увеличению продаж способствовал рост отгрузок на внутренний рынок, а также поставок слябов и чугуна на экспорт. С учетом роста цен на металлопродукцию во всех ключевых регионах НЛМК мы полагаем, что финансовые результаты будут сильными.Промсвязьбанк

В 2021 году производство стали на Липецкой площадке НЛМК должно вырасти до 14,2 млн тонн - Атон

- 14 июля 2021, 12:11

- |

Во 2К21 НЛМК увеличил производство стали до 4.6 млн т (+5% кв/кв, +19% г/г) за счет возвращения оборудования на проектную мощность после реконструкции. Продажи выросли до 4.3 млн т (+11% кв/кв, -1% г/г), в основном в результате роста продаж на российский рынок (+8% кв/кв, +26% г/г). В структуре металлопродукции продажи чугуна подскочили более чем на 100% кв/кв до 0.13 млн т вследствие эффекта низкой базы. Объемы реализации толстого листа снизились на 7%, в то время как продажи сортового проката выросли на 5% кв/кв. В структуре продаж по дивизионам наиболее сильную динамику продаж показал сегмент Плоский прокат Россия (+18% кв/кв до 3.5 млн т), в то время как сегменты Сортовой прокат Россия и НЛМК США показали рост на 11% и 17% соответственно. Производство ЖРС выросло на 5% кв/кв вследствие роста производительности оборудования и повышения спроса на сырье на Липецкой площадке НЛМК.

НЛМК представил хорошие операционные результаты за 2К21, соответствующие планам компании по наращиванию производства. Объем производства стали на Липецкой площадке должен увеличиться до 14.2 млн т в 2021 (против 12.3 млн т в 2020) по завершении ремонтов доменного и конвертерного производств на Липецкой площадке, и результат 1П21 составляет солидные 49% от прогнозного уровня. НЛМК торгуется с консенсус-мультипликатором EV/EBITDA 2021 на уровне 4.0x против 4.2x у Северстали.Атон

Анализ рынка 14.07.2021 / Инфляция в США, НЛМК, БСП, Петропавловск, EMC

- 14 июля 2021, 08:54

- |

Нейтральные операционные результаты НЛМК за II кв. 2021 г.

- 13 июля 2021, 20:47

- |

Производство стали по итогам отчётного периода увеличилось на 19% по сравнению с аналогичным периодом прошлого года – до 4,6 млн тонн. При этом, НЛМК снизили продажи на 1% – до 4,3 млн тонн.

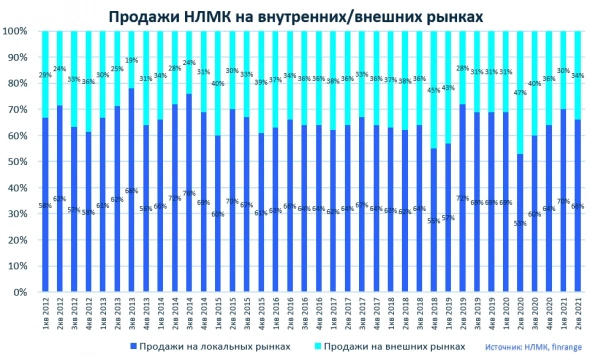

Снижение продаж вызвано сокращением экспорта металлопродукции на 30% по сравнению с II кв. 2020 г. В прошлом году объёмы были перераспределены в пользу поставок на внешний рынок до 47% из-за слабого спроса на российском, ввиду карантинных мер. Таким образом, сработал эффект высокой базы.

( Читать дальше )

В долгосрочной перспективе акции металлургов по-прежнему привлекательны - Велес Капитал

- 13 июля 2021, 18:55

- |

На наш взгляд, пошлины носят временный характер, и с 2022 г. будет введен более гибкий и щадящий механизм изъятия части прибыли металлургической отрасли. Несмотря на среднесрочный негатив, мы считаем, что в долгосрочной перспективе акции металлургов по-прежнему привлекательны и подтверждаем рекомендацию «Покупать» для бумаг НЛМК с целевой ценой 274 руб.Сучков Василий

ИК «Велес Капитал»

Производство. Во 2-м квартале 2021 г. выплавка стали на предприятиях НЛМК обновила исторический максимум, увеличившись на 19% г/г, до 4,6 млн т, благодаря выходу оборудования на полную мощность после реконструкции. Производство кокса снизилось на 2% г/г, железорудного сырья – выросло на 4% г/г.

Продажи. По итогам 2-го квартала 2021 г. НЛМК реализовал 4,3 млн т стальной продукции, что на 1% ниже аналогичного периода 2020 г. в связи с перераспределением поставок слябов на зарубежные дивизионы. Компания отмечает высокий спрос на стальную продукцию на фоне сохранения низкого уровня запасов, а также резкий мировых рост цен по всем позициям.

НЛМК представит сильные финрезультаты за 2 квартал - Финам

- 13 июля 2021, 17:05

- |

Консолидированные продажи составили 8,2 млн т в первой половине 2021 г. (-7% (г/г)). При этом продажи на «домашних» рынках выросли на 3% (г/г) до 5,5 млн т, в основном за счет поставок на рынок России (+9% (г/г)), а продажи на экспортных рынках сократились на 23% (г/г) до 2,6 млн т. Это – эффект высокой базы прошлого года, когда внутренний спрос был ограничен в период самоизоляции.

По результатам II квартала продажи выросли на 11% к I кварталу 2021 г., до 4,3 млн т. В том числе продажи в России составили 1,8 млн т, что больше на 8% в квартальном и на 26% в годовом сравнении. В целом на «домашних» рынках продажи составили 2,8 млн т (+1% (кв/кв) и +19% (г/г)), а на экспортных по отношению к месту производства – 1,4 млн т (+20% (кв/кв) и -30% (г/г)).

С учетом роста цен на продукцию (в среднем примерно на треть (кв/кв) и в 2,5 раза (г/г)) мы ожидаем чрезвычайно сильных финансовых результатов по итогам II квартала 2021 г., которые компания раскроет 22 июля.

Мы считаем, что введение временных пошлин на экспорт стали с августа по декабрь 2021 г. окажет менее значительное влияние на итоги года, чем это принято считать. В России расположены 100% активов НЛМК по добыче и переработке сырья, 94% сталеплавильных мощностей и только 59% прокатных мощностей компании. При этом 23% прокатных активов расположено в ЕС и 19% – в США. Мы видим, что компания увеличила продажи проката на внутренний рынок, а также поставки слябов на свои зарубежные активы, чтобы увеличить продажи проката на рынках, которые считаются для них «домашними». Таким образом, далеко не все зарубежные продажи НЛМК подпадают под высокие экспортные пошлины.Калачев Алексей

Мы сохраняем позитивные ожидания относительно акций НЛМК в текущем году и рекомендуем их к покупке с целевой ценой в районе 267 руб. за штуку.

ФГ «Финам»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал