Московская Биржа

Акции МОСБИРЖЫ прогноз 2024, стоит ли покупать сегодня?

- 05 ноября 2024, 14:15

- |

Приветствую Друзья инвесторы, с Вами снова Роман и сегодня у нас на финансовом обзоре компания МОСКОВСКАЯ БИРЖА ММВБ-РТС.

Сколько стоят акции ММВБ

Сколько стоят акции ММВБИз статьи мы узнаем, как обстоят финансовые дела на предприятии, приносит ли оно прибыль, узнаем на сколько велики обязательства компании, сравним рыночную стоимость акции с балансовой и поймем стоит ли инвестировать свои деньги в это предприятие.

Важная информация о кампании

ПАО «МОСКОВСКАЯ БИРЖА ММВБ-РТС» — крупнейший российский биржевой холдинг, является организатором торгов акциями, облигациями, производными инструментами, валютой, инструментами денежного рынка, углеродными единицами, драгоценными металлами, зерном и сахаром.

Компания основана в 1992 году (первоначальное наименование — Московская межбанковская валютная биржа, ММВБ), в 2011 году преобразована в ПАО «Московская биржа ММВБ-РТС» в результате присоединения к ММВБ биржи РТС (Российской торговой системы), открытой в 1995 году.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Победа Камалы Харрис или Дональда Трампа на выборах в США может иметь значительное влияние на российский рынок, и вот как это может выглядеть в обоих случаях

- 05 ноября 2024, 13:38

- |

🇷🇺 $IRUSТФ-3Д

Сегодня выборы президента США, но как они могут повлиять на рынок РФ, если победит Трамп или Харрис?

Для российской экономики и рынка победа Трампа скорее будет положительным событием, так как может смягчить санкционное давление и поддержать энергетический сектор. Однако это не гарантирует полного снятия санкций, и геополитические риски всё равно останутся высокими.

Победа Харрис, напротив, вероятно приведёт к усилению давления на российский рынок, особенно на компании в энергетическом секторе. Усиление санкций и повышение требований к углеродному следу могут негативно сказаться на привлекательности российских активов для международных инвесторов.

По технике:

Индекс Московской биржи сейчас показывает хороший отскок от глобального трендового уровня и зоны перепроданности по RSI.

Но я пока жду хотя бы локальную смену тренда, чтобы мы с вами начали заходить в более безопасные позиции.

( Читать дальше )

Мосбиржа на поддержке

- 05 ноября 2024, 10:01

- |

Акции Мосбиржи по техническому анализу интересно выглядят для приобретения, скорректировались к сильному уровню поддержки в районе 184 рублей.

Компании все равно на ключевую ставку, так как она с нее зарабатывает на размещении клиентских средств, а также комиссионные доходы с объема торгов, которые не уменьшаются при увеличении инфляции.

Дополнительным драйвером для подпитки фондового рынка на этой неделе может выступать нефть, ОПЕК+ продлевает до конца декабря добровольные сокращения добычи нефти на 2,2 млн. б/с, а также выборы президента США. Победа Трампа может снизить геополитическую напряженность в мире. По результатам выборов 2020 года, с президентом де-факто определились через четыре дня.

Всем успешных торгов.

Исследование РАНХиГС выявило, что российские частные инвесторы чрезмерно сосредоточены на крупных компаниях в составе Народного портфеля Мосбиржи, что снижает диверсификацию и ограничивает доходность

- 05 ноября 2024, 07:13

- |

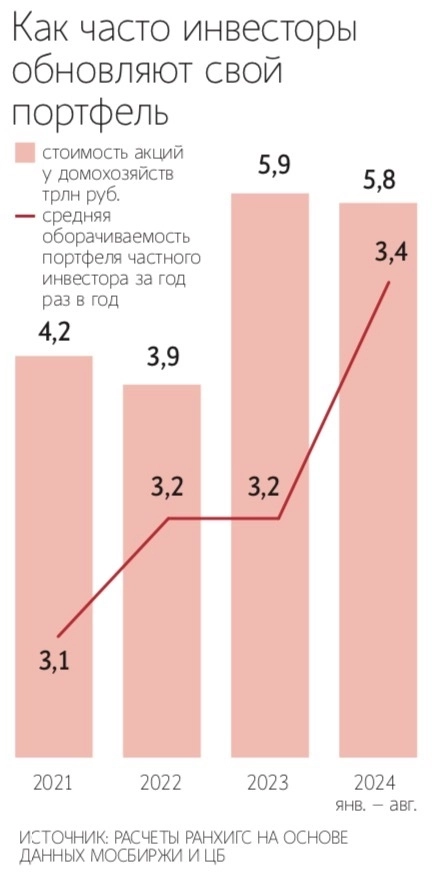

Исследование РАНХиГС выявило, что российские частные инвесторы чрезмерно сосредоточены на крупных компаниях в составе «Народного портфеля» Мосбиржи, что снижает диверсификацию и ограничивает доходность. Публикация «Народного портфеля» мотивирует инвесторов следовать за большинством, формируя рискованную структуру портфелей, где доминируют акции Сбербанка, Газпрома, Лукойла, Норникеля и Сургутнефтегаза.

С начала публикации в 2020 году до августа 2024 года «Народный портфель» принес доходность 35,8%, обогнав индекс Мосбиржи (22,5%). Однако высокочастотная торговля и игнорирование малых компаний привели к снижению доходности для многих инвесторов, не обладающих глубокой экспертизой.

РАНХиГС предложил Мосбирже указывать на риски высокой торговой активности и недостатка диверсификации. Также рекомендуется раскрывать оборачиваемость активов ПИФов для повышения прозрачности рынка.

Источник: www.vedomosti.ru/investments/articles/2024/11/05/1072897-v-ranhigs-uvideli-v-narodnom-portfele-mosbirzhi-skritie-riski#140737497360768От каких уровней готов покупать акции? Разбор идей

- 04 ноября 2024, 19:00

- |

В этой серии постов хочу аргументировано подсветить, те идеи, которые на среднесрочном горизонте способны принести доходность терпеливому инвестору.

В данной подборке не будет спекулятивных идей, только крупный и надежный бизнес от компаний, способных держать удар в это непростой инвестиционное время. Предлагаю начинать:

Полюс $PLZL

Исторически золото, как инструмент для хеджирования рисков, благоприятно себя чувствует как в момент снижения процентных ставок, так и на фоне процесса ускорения инфляции.

Недавняя новость, что Полюс получил первую тонну золота из руды Сухого лога. В долгосрочной перспективе обеспечит поддержку акциям и тем дивидендным выплатам к которым компании удалось вернуться спустя несколько лет.

Пробитие сопротивления и ретест уровня, открывают для акций новые значения: 15400Р и 16100Р.

Стратегический таргет — 17300Р. При возможных, но совсем необязательных откатах, есть смысл присмотреться к данным акциям.

Московская биржа $MOEX

Из отчета компании за 9 месяцев 2024 г.:

• Чистая прибыль выросла в 2.6 раза и составила 68.4 млрд руб.

( Читать дальше )

🍷 Новабев Групп - бизнесу становится все хуже!

- 03 ноября 2024, 13:38

- |

В середине октября компания Новабев Групп представила операционные результаты за 3 квартал 2024 года. Тенденции бизнеса не впечатляют. Операционные показатели в расчете на 1 точку продолжают стремительно ухудшаться!

👉 Ключевые операционные результаты:

— Общие отгрузки составили 10,95 млн декалитров, что на 2,8% меньше цифры прошлого года.

— Отгрузки собственных брендов снизились на 2,6% до 8,5 млн декалитров с 8,7 млн декалитров годом ранее.

— Импортные бренды были отгружены в объеме 2,4 млн декалитров, что на 3,6% ниже показателя прошлого года в 2,5 млн декалитров.

— Количество ВинЛабов на конец 3 квартала 2024 года превысило 1900 магазинов (График №1).

( Читать дальше )

📰Московская Биржа Проведение заседания совета директоров и его повестка дня

- 02 ноября 2024, 19:50

- |

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента: 02.11.2024

2.2. Дата проведения заседания совета директоров (наблюдательного совета) эмитента: 08....

( Читать дальше )

Вечерний обзор рынков 📈

- 02 ноября 2024, 19:04

- |

Курсы валют ЦБ на выходные:

💵 USD — ↗️ 97,5499

💶 EUR — ↗️ 106,1426

💴 CNY — ↗️ 13,6731

▫️ Индекс Мосбиржи по итогам основной торговой сессии прибавил 0,76%, составив 2 594,38 пункта.

▫️ Экспорт трубопроводного газа РФ в Европу за 10 мес. 2024 г.: 26,52 млрд куб. м (+15% г/г), за весь 2023 г. поставки в Европу составили около 23 млрд куб. м.

▫️ Московская биржа опубликовала итоги торгов в октябре. Общий объем: 140,1 трлн руб. (+3,39% г/г); рынок акций (расписок и паёв): 2,8 трлн руб. (+27,2% г/г), при среднедневном объеме 122,8 млрд руб. (+20,5% г/г); рынок облигаций: 1,8 трлн руб. (-30% г/г), при среднедневном объеме 79,9 млрд руб. (-32% г/г); срочный рынок: 9,3 трлн руб. (+5,68% г/г), при среднедневном объеме 403 млрд руб. (+0,75% г/г); денежный рынок: 111,2 трлн руб. (+28,85% г/г), при среднедневном объеме 4,8 трлн руб. (+23% г/г).

▫️ ЦБ оставил без изменений перечень системно значимых кредитных организаций (несмотря на то, что UniCredit планирует уход из РФ, Райффайзенбанк сокращает присутствие, а Росбанк будет поглощен Т-Банком), на 13 банков приходится 79% совокупных активов банковского сектора.

( Читать дальше )

Общий объем торгов на рынках Мосбиржи в октябре 2024г составил Р140,1 трлн (+3,4% г/г) — площадка

- 02 ноября 2024, 17:37

- |

Общий объем торгов на рынках Московской биржи в октябре 2024 года составил 140,1 трлн рублей (135,5 трлн рублей в октябре 2023 года). Здесь и далее динамика показана по сравнению с аналогичным периодом прошлого года.

Рынок акций

Объем торгов акциями, депозитарными расписками и паями составил 2,8 трлн рублей (2,2 трлн рублей в октябре 2023 года). Среднедневной объем торгов – 122,8 млрд рублей (101,9 млрд рублей в октябре 2023 года).

Рынок облигаций

Объем торгов корпоративными, региональными и государственными облигациями составил 1,8 трлн рублей (2,6 трлн рублей в октябре 2023 года). Среднедневной объем торгов – 79,9 млрд рублей (117,6 млрд рублей в октябре 2023 года).

В октябре на фондовом рынке Московской биржи размещено 100 облигационных займов. Общий объем размещения и обратного выкупа облигаций составил 1,5 трлн рублей, включая объем размещения однодневных облигаций на 546,0 млрд рублей.

Срочный рынок

Объем торгов на срочном рынке составил 9,3 трлн рублей (8,8 трлн рублей в октябре 2023 года). Среднедневной объем торгов – 403,0 млрд рублей (400,0 млрд рублей в октябре 2023 года).

( Читать дальше )

ТОП-5 российских компаний с большими кубышками

- 02 ноября 2024, 14:02

- |

Во времена когда ключевая ставка достигла своего рекорда в 21%, а глава ЦБ Эльвира Набиуллина заявляет о том, что предела в повышении ставки нет, помимо высокодоходных облигаций и вкладов, стоит обратить свое внимание на компании, которые имеют большие кубышки. Чем хороши компании с кубышкой? Во-первых, отсутствием долговой нагрузки, а следовательно стабильная работа компании. Во-вторых, кубышка приносит большой денежный доход. В-третьих, эти деньги можно пустить на развитие или поглощение других компаний, а также кубышку можно пустить на дивиденды. Представляю вашему вниманию ТОП-5 компаний с большими кубышками!

1. Сургутнефтегаз

1. СургутнефтегазОбладает просто огромных количеством денег, тем более большая часть кубышки состоит из валюты. После 2023 года компания перестала писать в отчете объем кубышки, но аналитики посчитали ее размер- 5967 млрд.руб! Ежегодно компания зарабатывает пассивно около 400 млрд.р в год! Интересный момент состоит в том, что кэша на счетах в 5 раз больше капитализации компании!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал