МЕТАЛЛОИНВЕСТ

Экспорт железорудных окатышей из России в страны Евросоюза в 2023г сократился на 21,3% до 1,19 млн т — Ведомости со ссылкой на данные Eurostat

- 07 марта 2024, 11:25

- |

Это минимальный показатель за последние пять лет. В денежном выражении поставки упали еще сильнее – на 38% до $419 млн.

При этом в декабре прошлого года экспорт вырос более чем в 4 раза год к году до 127 600 т. Россия остается основным поставщиком окатышей для стран ЕС, обеспечивая 45,5% от общего объема импорта. В числе других крупных поставщиков в 2023 г. были Ливия (410 000 т), США (390 000 т) и Венесуэла (240 000 т).

www.vedomosti.ru/business/articles/2024/03/07/1024145-eksport-okatishei-v-es-upal

- комментировать

- 192

- Комментарии ( 0 )

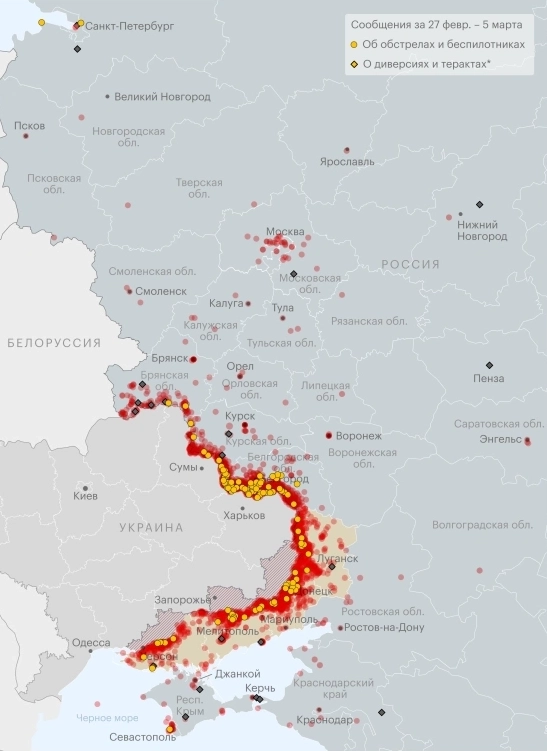

Война дронов: кто виноват в потерях

- 06 марта 2024, 19:07

- |

На карте видны места с сообщениями о терактах, диверсиях и беспилотниках:

( Читать дальше )

Доходности облигаций развернулись вверх - Альфа-Банк

- 16 января 2024, 16:59

- |

Доходности ОФЗ выросли

На прошлой неделе рынок облигаций торговался в негативном ключе. Индекс ОФЗ RGBI снижался четыре дня подряд. Доходности ОФЗ выросли по всей длине кривой, но сильнее всего подскочили ставки по длинным бумагам.

( Читать дальше )

Металлоинвест — Прибыль рсбу 9 мес 2023г: 80,143 млрд руб (-31% г/г). Дивы 0,259 руб. Отсечка 17.12.2023г

- 07 декабря 2023, 20:59

- |

АО «Холдинговая компания «Металлоинвест»

Номинал 0,05 руб.

74 917 060 000 обыкновенных акций

www.metalloinvest.com/investors/share-capital/

Общий долг на 31.12.2019г: 69,982 млрд руб/ мсфо 319,866 млрд руб

Общий долг на 31.12.2020г: 61,535 млрд руб/ мсфо 352,034 млрд руб

Общий долг на 31.12.2021г: 46,094 млрд руб/ мсфо 337,443 млрд руб

Общий долг на 31.12.2022г: 96,095 млрд руб/ мсфо 329,609 млрд руб

Общий долг на 30.06.2023г: 103,951 млрд руб/ мсфо 398,308 млрд руб

Общий долг на 30.09.2023г: 106,366 млрд руб

Выручка 2019г: 72,142 млрд руб/ мсфо 450,910 млрд руб

Выручка 1 кв 2020г: 22,95 млн руб/ мсфо $1,536 млрд

Выручка 6 мес 2020г: 130,045 млрд руб/ мсфо 213,341 млрд руб

Выручка 9 мес 2020г: 160,061 млрд руб/ мсфо $4,572 млрд

Выручка 2020г: 160,084 млрд руб/ мсфо 437,803 млрд руб

Выручка 1 кв 2021г: 50,023 млрд руб

Выручка 6 мес 2021г: 125,027 млрд руб/ мсфо 359,929 млрд руб

Выручка 9 мес 2021г: 202,048 млрд руб

Выручка 2021г: 483,558 млрд руб/ мсфо 739,988 млрд руб

( Читать дальше )

Флоатер ХК Металлоинвест на размещении

- 22 ноября 2023, 07:45

- |

Флоатеры - это облигации с плавающей ставкой. Основная их задача — бороться с рыночной неопределенностью, то есть тут как в поговорке «и рыбку съесть, и косточкой не подавится»: можно и защитить свои вложения, и получать актуальный доход 👍 Особенно это важно в период повышения Центральным банком ключевой ставки, ведь облигации, выпущенные пару-тройку месяцев назад, уже потеряли свою привлекательность и торгуются с дисконтом до 5-10%.

Именно поэтому флоатеры сейчас находятся на пике популярности, поэтому давайте посмотрим что нам предлагает Металлоинвест.

Немного формализма, куда же без него. Металлоинвест — это мировой лидер в производстве товарного горячебрикетированного железа, ведущий производитель и поставщик железорудной продукции и стали. В состав холдинга входят 2 горно-обогатительных комбината, 1 металлургический комбинат и 1 компания по вторичной переработке металла. То есть компания достойная.

⚡Что там по облигациям?

▶Старт приема заявок — 22.11.2023г.

( Читать дальше )

Облигации Металлоинвест 001-06 с переменным купоном на размещении

- 21 ноября 2023, 14:16

- |

ХК «Металлоинвест» — крупнейший производитель железной руды в РФ и СНГ. В состав холдинга входят горнорудные предприятия (Лебединский и Михайловский горно-обогатительные комбинаты) и металлургическое предприятие Оскольский электрометаллургический комбинат. Также «Металлоинвесту» принадлежит 80 % акций металлургического завода Hamriyah Steel, расположенного в Объединённых Арабских Эмиратах. Структуру основных предприятий Холдинга дополняют вспомогательные активы, к которым относится бизнес вторичной переработки металла («УралМетКом») и лизинговая компания («Металлинвестлизинг»), а также Московский Гипромез.

Компания обладает первыми по величине в мире разведанными запасами железной руды.

22 ноября Металлоинвест начнет прием заявок на размещение в новом выпуске облигаций. Срок — 4 года, купон переменный. Посмотрим подробнее его параметры.

Выпуск: Металлоинвест 001-06

Рейтинг: ААА (RU) от АКРА

Номинал: 1000 ₽

Объем: не менее 10 млрд ₽

Старт приема заявок: 22 ноября

( Читать дальше )

Укрепление рубля продолжит оказывать поддержку ОФЗ - Промсвязьбанк

- 21 ноября 2023, 11:26

- |

Сегодня данный фактор продолжит оказывать поддержку долговому рынку. Отметим, что среди важных событий в среду будут итоги аукционов ОФЗ и традиционные данные по инфляции. Ожидаем, что позитивная динамика рубля обеспечит сохранение хорошего спроса на классические ОФЗ. Однако по инфляции пока ситуация остается непростой – интрига по решению ЦБ на декабрьском заседании сохраняется.

Спрос наблюдается на корпоративные бумаги и на первичном рынке – вчера Ростелеком (АА+/–) закрыл книгу заявок на облигации сроком 2,25 года с купоном 13,25%. Однако премия к ОФЗ на уровне 177 б.п. все еще почти вдвое выше исторических значений по компании. Завтра рекомендуем обратить внимание на выпуск Металлоинвест (ААА/–) с ориентиром плавающего купона КС + 130 б.п.

( Читать дальше )

Доходности классических ОФЗ на текущей недели несколько снизятся - Промсвязьбанк

- 20 ноября 2023, 12:29

- |

Укрепление рубля ниже отметки 90 руб./долл. было позитивно воспринято инвесторами; спрос на длинные ОФЗ-ПД на аукционе Минфина сохранился. Вместе с тем, выходящая статистика по инфляции заставляет сохранять осторожность – в соответствии с недельными данным годовой уровень инфляции может превысить прогноз ЦБ на конец года (7-7,5%), что может потребовать дополнительного повышения ставки в декабре.

В связи с этим рекомендуем осторожно относиться к удлинению дюрации портфелей, сохраняя долю флоатеров в портфеле более 50%. На этой неделе рекомендуем обратить внимание на выпуск Металлоинвест (ААА/–) с ориентиром плавающего купона КС + 130 б.п.

Ожидаем, что доходности классических ОФЗ на текущей недели несколько снизятся (в пределе 10 б.п.) за счет поддержки со стороны рубля в рамках налогового периода. При этом инвесторы вновь будут внимательно следить за данными по инфляции, что может внести повышенную волатильность на долговом рынке.Грицкевич Дмитрий

( Читать дальше )

Металлоинвест 22 ноября проведет сбор заявок на бонды объемом от 10 млрд.рублей

- 18 ноября 2023, 17:51

- |

АО ХК «Металлоинвест» — мировой лидер в производстве товарного горячебрикетированного железа (ГБЖ), ведущий производитель и поставщик железорудной и металлизованной продукции, один из региональных производителей высококачественной стали.

Сбор заявок 22 ноября

- Наименование: МеталИнв-001Р-06

- Рейтинг: ААА (НКР, прогноз «Стабильный»)

- Купон: КС + премия не более 130 б.п. (квартальный)

- Срок обращения: 4 года

- Объем: от 10 млрд.₽

- Амортизация: нет

- Оферта: нет

- Номинал: 1000 рублей

- Организатор: Совкомбанк

Вся свежая информация по новым выпускам у меня в телеграмм канале.

НМТП и Металлоинвест увеличили до 6 млрд руб УК "дочки" под проект терминала в порту Новороссийска

- 09 ноября 2023, 16:18

- |

ООО «Универсальный перегрузочный комплекс НСРЗ» (УПК НСРЗ, совладельцы — группа "НМТП" и холдинг "Металлоинвест"), реализующее проект строительства в порту Новороссийска перегрузочного комплекса мощностью 12 млн тонн в год, увеличило уставный капитал до 6 млрд 665,726 млн рублей.

Соответствующие изменения, согласно данным ЕГРЮЛ, произошли 7 ноября 2023 года. До изменений уставный капитал компании составлял 10 тыс. рублей.

Комплекс будет предназначен для перегрузки навалом железорудного сырья: концентратов железных руд (ЖРК), окатышей, горячебрикетированного железа, чугуна в чушках, черных металлов (заготовка, листовая сталь) и иных грузов, соответствующих технологическому оснащению. Инвестиции оценивались в 46 млрд рублей.

В июне 2023 года гендиректор «Металлоинвеста» Назим Эфендиев говорил «Интерфаксу», что компания рассчитывает на запуск перегрузочного терминала в Новороссийске в 2025-2026 годах.

www.interfax.ru/business/929818

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал