ЛСР

Дивидендные акции 2021 - первая оценка - Открытие Брокер

- 28 декабря 2020, 16:56

- |

Наш анализ исторических данных говорит о том, что примерно в половине случаев дивидендный «гэп» – резкое движение цены акции сразу после даты закрытия реестра для выплаты дивидендов – российские акции в среднем закрывают в течение двух недель, что также можно использовать при формировании собственной инвестиционной стратегии.

В данном обзоре мы предлагаем вниманию клиентов первую оценку самых интересных историй в дивидендном сезоне 2021 по результатам 2020 года. Главными критериями при отборе бумаг были стабильность выплат, прозрачность и предсказуемость финансовых результатов и, разумеется, относительно высокий уровень доходности. Прогнозные цифры по размеру дивидендов основаны на опубликованных эмитентами промежуточных результатах по РСБУ/МСФО за текущий год, прогнозах менеджмента, уставных нормативах, исторической статистике, рекомендациях советов директоров и решениях общих собраний акционеров. По мере выхода более свежих финансовых отчетов и получения другой существенной информации размеры ожидаемых дивидендов могут корректироваться как в одну, так и в другую сторону.Павлов Алексей

( Читать дальше )

- комментировать

- 4.8К | ★8

- Комментарии ( 3 )

Борьба с ростом цен на недвигу: ФАС предложила ввести пошлины на экспорт стальной продукции сроком на шесть месяцев.

- 28 декабря 2020, 13:40

- |

предложила ввести пошлины на экспорт стальной продукции сроком на шесть месяцев.

Об этом заместитель руководителя ФАС Андрей Цариковский проинформировал Минпромторг.

Вице-премьеру Марату Хуснуллину ранее жаловались от Клуба инвесторов Москвы,

объединяющего крепнейших затройщиков, на то, что цены на арматуру повысились на 50%.

Произошло это из-за изменения курса валют, металлолом стало выгодно экспортировать, а

производителям стало не хватать сырья на производство для внутреннего рынка.

Как говорится, «вы хочете скидок? Их есть у меня.»

Государственная логика!

Интересно, что акции ЛСР, как часто бывает, упали на ожиданиях и пытаются расти на новостях,

с середины ноября по середину декабря на растущем рынке упали с 960 на 860, а за последнюю неделю пытаются расти.

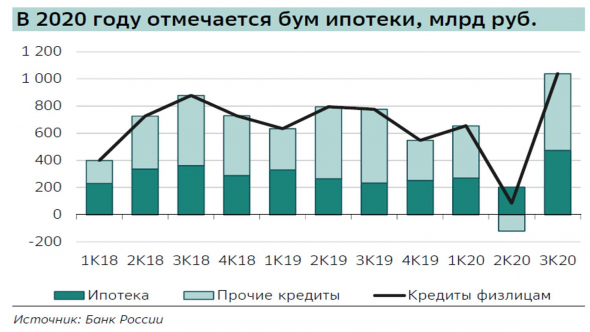

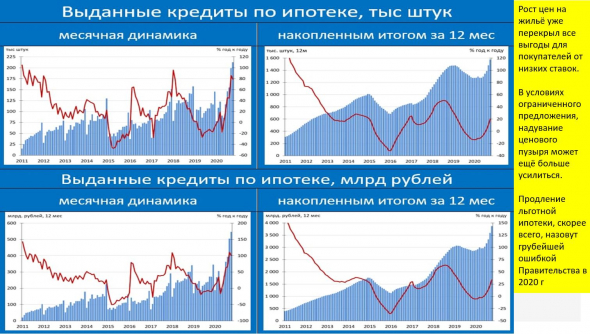

кредитный бум и резкий рост количества невыездных россиян, ЛСР и др. застройщики будут, возможно, в 1 кв. хуже рынка

- 25 декабря 2020, 09:55

- |

Об этом РИА Новости сообщили в пресс-службе ФССП.

За год армия «невыездных» должников увеличилась на 700 тысяч человек, или 20%, а с начала 2019 года — на 1,3 миллиона.

Всего за 10 месяцев текущего года приставы вынесли 7,5 миллиона постановлений о временном ограничении права на выезд. С учетом погашенных долгов и отмененных постановлений на 1 ноября их общее число составляло 4,1 миллиона.

«В результате применения в отношении должников временного ограничения на выезд за пределы Российской Федерации за 10 месяцев 2020 года взыскано порядка 36 миллиардов рублей», — рассказали в ФССП.

Сделал 3 слайда.

( Читать дальше )

Закрыл позицию по ЛСР

- 16 ноября 2020, 23:42

- |

Не спорю, концовка года отличная, первое полугодие 2021 может быть тоже, но дальше точек роста не вижу.

Зафиксировал +55%, теперь присматриваюсь к другим вариантам.

Надежность застройщика по доходности облигаций - объективно и просто

- 13 ноября 2020, 16:48

- |

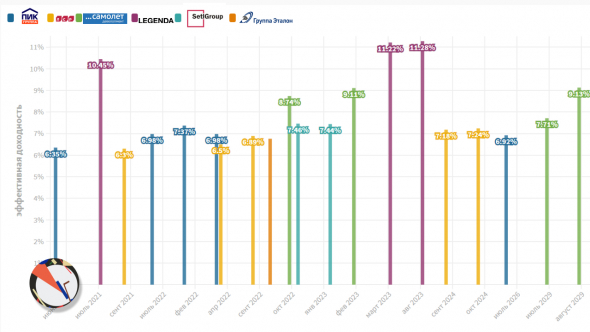

Нужны ориентиры, и один из них — доходность облигаций. Как известно, после запрета на долевое строительство, девелоперы активно осваивают долговой рынок.

Я взял несколько компаний из сектора: ПИК, ЛСР, «Самолет», «Легенда», «Эталон» и Setl Group. Все они продавали свои долги на бирже, а информацию по доходности легко найти на сайте rusbond. Мы с вами помним: выше доходность — выше риски.

Самая низкая доходность у облигаций ПИК, ЛСР и «Эталон», чуть выше — у «Сэтл». У «Группы Самолет» и «Легенды» доходность высокая относительно всего рынка. Для себя я не рассматриваю сегодня облигации с доходностью выше 8%. У меня самая высокая доходность в портфеле по долгам Азбуки Вкуса :)

Ещё подумал: возможно, ближе к дате погашения долга компании будут предлагать лучшие условия для покупателей.

Мир в экономике в Telegram

Дивидендные выплаты октября.

- 06 ноября 2020, 07:24

- |

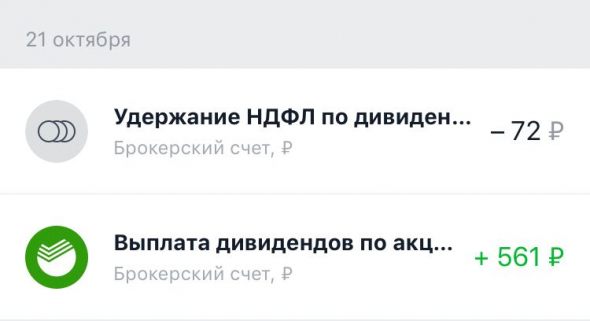

Три компании заплатили дивиденды в октябре:

Сбербанк — выплатил дивиденды за 2019 год.

ЛСР — нераспределённый прибыль.

Татнефть - 2 квартал 2020 года.

Деньги уже реинвестировал в будущие дивиденды.

Какая ваша инвестиционная стратегия?

Тут информацию выкладываю чуть оперативнее: t.me/rusdvd

( Читать дальше )

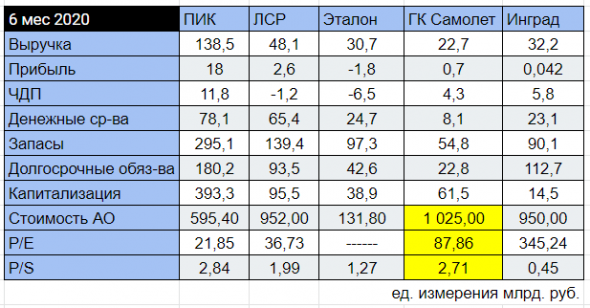

ГК Самолет и конкуренты.

- 25 октября 2020, 00:23

- |

В преддверии IPO ГК Самолет решил рассмотреть и сравнить финансовые результаты за полгода компаний ПИК, ЛСР, Эталон, ИНГРАД и самой ГК Самолет. Цель данного поста попытаться понять, насколько дороже/дешевле оценивают ГК Самолет относительно конкурентов.

Из таблички можно увидеть следующее:

$PIKK — Большая выручка, прибыль, хороший ЧДП (чистый денежный поток), много налички на счетах. Из плохого — сильная закредитованность, высокая капитализация.

$LSRG — Довольно неплохо, радует объем денежных средств, за счет которых можно погасить более чем ⅔ долгосрочных обязательств. Напрягает невысокая прибыль, отрицательный ЧДП.

$ETLN — В целом по показателям отрицательный ЧДП, убыток, огромное кол-во запасов (непроданной недвижимости) ну в связи с этим невысокая капитализация.

Если учесть, что 25% данной компании принадлежит $AFKS, можно объяснить выплату дивидендов при отрицательном ЧДП и прибыли (Система можно сказать доит свои дочерние и контролируемые предприятия).

( Читать дальше )

Итоги недели

- 23 октября 2020, 21:42

- |

Индекс мосбиржипо итогам недели прибавил +1.1%

Итоги недели:

В лидерах роста

ЛСР +9.1% Догоняет остальных девелоперов на новости о продлении льготной ипотеки до середины 2021 года

ВТБ +9.0% рост, на новости о том что втб будет выплачивать дивиденды 50% от чистой прибыли. Такая норма для гос компаний давно уже не нова, однако это не помешало втб выплатить 10% в этом году. Да и чтобы что-то выплачивать нужна прибыль, а это для втб проблема. Так же втб ведёт переговоры с Минфином об уменьшении доли привилегированных акций в доле уставного капитала. Короче история стара как мир. Это все для спекуляции инсайдеров, иначе как объяснить что акции начали расти за день до этого.

Северсталь +7.2% ММК +6.9% растут на фоне стабильных дивидендов и девальвации рубля (это поддерживает всех экспортёров и именно по этому рубль стоит столько сколько стоит, надо же бюджет наполнять), короче металлурги в топе

( Читать дальше )

Продаем ЛСР?

- 22 октября 2020, 23:29

- |

Вышел отличный производственный отчет Группы ЛСР за 3 квартал. Финансовая отчетность выходит только 2 раза в год, 2 полугодие традиционно у компании должно быть ударным. Давайте оценим операционные результаты 3 квартала и попробуем понять, что делать с акциями дальше.

Стоимость заключенных новых контрактов выросла на 48% г/г до 29 млрд руб. (244 тыс. кв. м.);

Средняя цена реализованной недвижимости выросла на 13% г/г до 130 тыс. руб. за кв. м; Чтобы поставить тумбочку дома, нужно выложить 130к ;).

Доля заключенных контрактов с участием ипотечных средств составила 72%;

Мы видим высокий рост ипотечников, в том числе благодаря льготной ипотеке под 6,5%, которую продлили до 1 июля 2021 года. Это позитивный сигнал для всех девелоперов, который поддержал продажи в этом, достаточно сложном для всех году. Основной позитивный вклад в показатели компании внесли растущие цены на квадратные метры, рост числа покупателей из-за вышеописанных причин, хорошие операционные результаты в Питере и Екатеринбурге, Москва пока отстает, но цены там растут куда быстрее.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал