ЛСР

Лучшие инвестиционные идеи от компании Атон. Какие акции вырастут на 30 - 100%?

- 26 декабря 2022, 14:19

- |

Сбербанк — прибыль превысит 1 трлн рублей. Банк торгуется с форвардной оценкой P/E = 3, P/BV = 0,47х. Дисконт к средней оценке составляет 45%. Главным драйвером роста будет выплата дивидендов согласно див. политике в размере 50% чистой прибыли.

Мосбиржа — мультипликатор P/E2023 = 5,7 — 6х против среднего исторического значения 11х и 20х у аналогов. Драйвер роста — возврат к выплате дивидендов.

Лукойл - торгуется исходя из мультипликатора EV/EBITDA = 1,8х, что предполагает дисконт в 53% к историческим значениям. Див. доходность 17%. Выплата в январе 2023 года.

Риски: эмбарго на нефть, и пока не ясно, как это сильно отразится на результатах компании.

Новатэк - торгуется по мультипликатору EV/EBITDA 2023П = 6.8х, что предполагает 42% дисконт к 5- летней средней.

Драйверы роста:

Реализация инвестиционных проектов Ямал СПГ, высокие цены на газ, дивиденды — доходность 7%.

Русал - низкая оценка около 1,7х EBITDA, если учитывать долю в ГМК Норильского Никеля.

( Читать дальше )

- комментировать

- 6.9К | ★7

- Комментарии ( 11 )

Стратегия 2023: основные тренды в секторе недвижимости - СберИнвестиции

- 20 декабря 2022, 20:53

- |

По оценкам аналитиков, привлекательный потенциал роста имеют акции Группы ЛСР, ГК «Эталон» и ГК «Самолёт».СберИнвестиции

( Читать дальше )

Акции девелоперов выросли после слов Путина о продлении льготной ипотеки до 1 июля 2024 года с увеличением ставки до 8%

- 15 декабря 2022, 18:42

- |

Котировки «Самолета» прибавили 4,22%, до ₽2496 за бумагу. Акции ЛСР подорожали на 1,34%, до ₽454,2, бумаги ПИК выросли в цене на 1,6%, до ₽597,9 за акцию.

Тем не менее Путин отметил, что программа льготной ипотеки будет плавно сворачиваться.

Объем ипотечного кредитования в России в 2022 году снизится на 0,5 трлн руб. Годовой объем ипотечного кредитования оценивается ₽4,5–5 трлн по сравнению с ₽5,5 трлн в прошлом году. Такие показатели складываются из-за провала в первом полугодии, поэтому итоги ипотечного кредитования 2022 года не дотянут 10–20% до рекордов 2021 года.

quote.ru/news/article/639b19129a794754746a1e56?from=newsfeed

🏗️О рынке недвижимости и застройщиках

- 05 декабря 2022, 10:00

- |

Все обзоры: t.me/taurenin/1031

Причины происходящего, я думаю и так всем понятны. Цены на недвижимость начали очень медленно снижаться. Очень медленно, потому что продавать в убыток недвижимость, которая «всегда растёт» не хочет никто. Однако, иногда продавать в убыток приходится, цены на недвижимость тоже иногда корректируются, поэтому немного поговорим о рисках и возможностях, которые есть на данный момент.

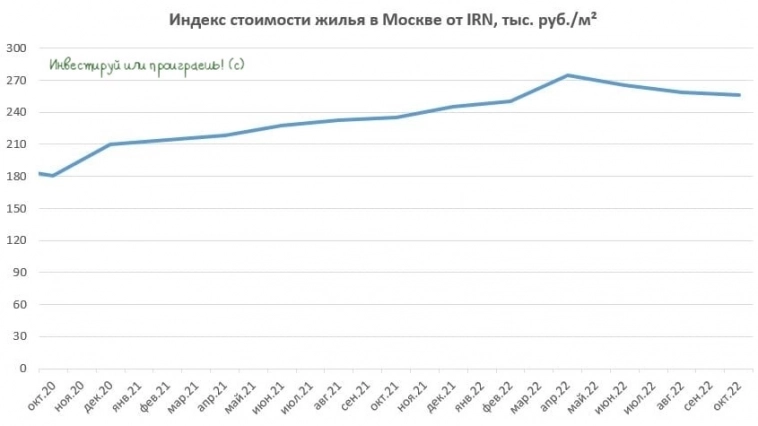

📊 Льготная ипотека сейчас под вопросом. Напомню, что льготную ипотеку вводили в апреле 2020 года, во многом из-за этого цены на недвижимость (первичку) в 2020м выросли примерно на 23% к 2019 году.

( Читать дальше )

Как компании зарабатывают деньги. ЛСР

- 29 ноября 2022, 22:06

- |

ЖК «Дом у моря», Санкт-Петербург. Квартирки по миллиону евро. Фото ПАО «Группа ЛСР»

Сегодня читаю годовой отчёт и изучаю бизнес-модель Группы ЛСР -- компании, работающей в сфере производства стройматериалов, девелопмента и строительства недвижимости. Компания родом из Санкт-Петербурга, название компании происходит от «ЛенСтройРеконструкция», но деятельность свою застройщик ведёт также в Москве и в Екатеринбурге.

Группа ЛСР — вертикально интегрированный застройщик. Компания занимается добычей нерудных ископаемых, производством стройматериалов и непосредственно строительством.

Добыча

К основным направлениям деятельности этого сегмента относится производство и поставка базовых строительных материалов, без которых любое строительство невозможно. Это гранитный щебень и песок. Особое место занимает добыча и поставка морского песка. Все добывающие активы компании располагаются в Ленинградской области. Это

( Читать дальше )

Рынок недвижимости приуныл

- 23 ноября 2022, 00:30

- |

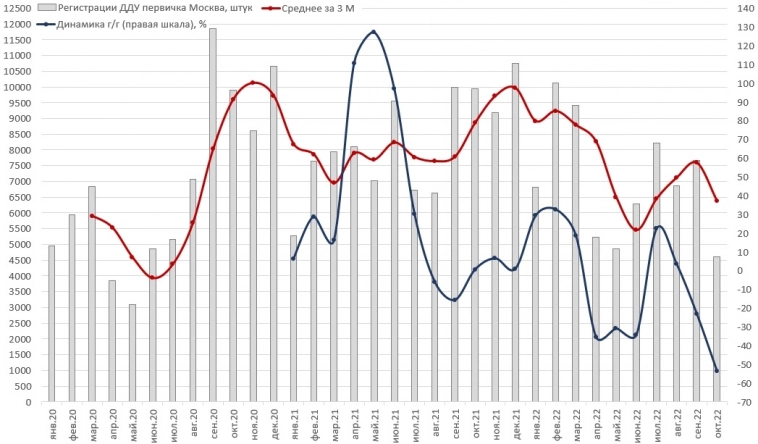

📉 Портал «Индикаторы рынка недвижимости» фиксирует падение спроса на жилую недвижимость в Москве и Московской области: количество сделок в октябре сократилось на -40% (г/г). Спрос сократился до показателей в первую волну пандемии COVID-19. В первой половине ноября риелторы фиксируют сохранение негативной динамики.

На этом фоне цены на большинство объектов недвижимости начинают постепенно снижаться: по сравнению с сентябрём показатель упал в среднем на 1%, правда к уровню годичной давности ценники по-прежнему выше в среднем на 20%.

🤦Население теряет интерес к новостройкам ещё с июня, и в октябре тенденция усилилась (по понятным причинам, о которых уже не принято говорить вслух). Масла в огонь подлил ещё и Минфин РФ, который заявил о том, что не собирается продлевать льготную ипотеку под 7% с 2023 года

( Читать дальше )

Обвал активности на первичном рынке жилой недвижимости Москвы

- 19 ноября 2022, 16:00

- |

Телеграм — t.me/altorafund

Рынок недвижимости растет ракетой, застройщики - основные бенефициары

- 14 ноября 2022, 11:07

- |

Сделал небольшой разбор цен на недвижимость от РОССТАТа и оценку влияния на показатели застройщиков:

— Краснодарский край за счет Сочи и не только ракетой стремиться к ценам Питера и Москвы буквально за пару кварталов 2022 года 🚀

— Элитная недвижимость выросла гораздо более выражено чем прочие виды недвижимости. Очевидно, состоятельные граждане активно парковали средства в недвижимости сначала на фоне разгона инфляции 2021, а потом на фоне эскалации вооруженного конфликта 2022 года. Теперь рынок элитной недвижимости либо существенно будет скорректирован т.к. он не способен генерировать лишь сколько бы значимый возврат на капитал, либо вырастет еще сильнее в случае бегства капитала из иностранных юрисдикций и последующей парковке в чем то реальном. Поэтому в данном случае что-то предсказать кроме высокой волатильности будет достаточно сложно 🎢

— Цены на первичное жилье за последний год сделали сильный рывок и сейчас существенно превышают цены на вторичном рынке. Конечно, такая инверсия не может продолжаться вечно и вторичный рынок будет торговаться дороже первичного, а пока акции строительных компаний выглядят весьма перспективно: именно они являются главными бенефициарами, сложившейся ситуации 🏗

( Читать дальше )

Что будет с акциями российских девелоперов? - Кубышка.Финансы

- 27 октября 2022, 18:48

- |

21 сентября этого года была объявлена частичная мобилизация в Российской Федерации, что повлияло на строительный сектор. Государство решило помочь мобилизованным, введя кредитные каникулы для призванных по мобилизации граждан.

На московской бирже можно найти акции следующих девелоперов: ПИК, «Самолет», ЛСР, «Эталон». Все кроме Эталона являются лидерами российского рынка по объемам строительства.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал