Блог им. Lovkach56rus

Лучшие инвестиционные идеи от компании Атон. Какие акции вырастут на 30 - 100%?

- 26 декабря 2022, 14:19

- |

Сбербанк — прибыль превысит 1 трлн рублей. Банк торгуется с форвардной оценкой P/E = 3, P/BV = 0,47х. Дисконт к средней оценке составляет 45%. Главным драйвером роста будет выплата дивидендов согласно див. политике в размере 50% чистой прибыли.

Мосбиржа — мультипликатор P/E2023 = 5,7 — 6х против среднего исторического значения 11х и 20х у аналогов. Драйвер роста — возврат к выплате дивидендов.

Лукойл - торгуется исходя из мультипликатора EV/EBITDA = 1,8х, что предполагает дисконт в 53% к историческим значениям. Див. доходность 17%. Выплата в январе 2023 года.

Риски: эмбарго на нефть, и пока не ясно, как это сильно отразится на результатах компании.

Новатэк - торгуется по мультипликатору EV/EBITDA 2023П = 6.8х, что предполагает 42% дисконт к 5- летней средней.

Драйверы роста:

Реализация инвестиционных проектов Ямал СПГ, высокие цены на газ, дивиденды — доходность 7%.

Русал - низкая оценка около 1,7х EBITDA, если учитывать долю в ГМК Норильского Никеля.

Драйверы:

Снижение долга, ослабление рубля до 65-70$, рост алюминия к 3000$.

Магнит - сильные операционные результаты позволят продолжать платить хорошие дивиденды. Див. доходность в 2023 году составит 12%.

Х5 - дисконт к главному конкуренту — Магнит составляет 20%. Див. доходность составляет 13%, но есть значительный риск невыплаты из-за наличия кипрской прописки. Пока не сменят юрисдикцию на Российскую, платить дивиденды не смогут.

Yandex и VK -бенефициары кризиса из-за ухода иностранцев с нашего рынка.

По данным из открытых источников, два главных иностранных игрока рекламного рынка в Интернете, которые сворачивают деятельность на территории РФ, в 2021 г. заработали более 170 млрд руб.

Перераспределение их доходов позволяет Яндексу и VK показывать сильные результаты, несмотря на общее снижение рекламных бюджетов и сокращение рынка (-6% г/г за 1П22, согласно АКАР).

По итогам девяти месяцев 2022 г. Яндекс увеличил выручку и EBITDA сегмента «Поиск и портал» на 34% и 42% соответственно. VK в сегменте «Социальные сети и коммуникационные сервисы» прибавил 20% и 17% по выручке и EBITDA соответственно.

Globaltrans — акции оцениваются с мультипликаторами EV/EBITDA 2022П/23П 1.2-1.4x и P/E 2022П/23П 2.2-2.6x, предполагая дисконт в 50-70% к их средним значениям за последние пять лет.

Единственным негативным фактором является отсутствие у компании на текущий момент ясных планов по перерегистрации в России.

QIWI - является одним из бенефициаров текущих экономических ограничений, поскольку она предлагает различные альтернативы для финансовых транзакций, чего многие российские банки на данный момент делать не могут.

Как следствие, доходы компании стремительно растут. Акции торгуются очень дешево — с мультипликатором P/E 2022П ниже 2.0x, но имеют низкую ликвидность.

Нам нравится инвестиционный кейс Qiwi, но отметим, что компания зарегистрирована на Кипре, и пока нет ясности, когда инвесторы смогут получать дивиденды.

Юнипро - показывает сильные финансовые результаты в условиях спада ВВП.

Контролирующим акционером компании является немецкий концерн Uniper, что обеспечивает высокий уровень корпоративного управления.

Юнипро пока не платит дивиденды, так как не может их перевести своему иностранному акционеру. Деньги копятся на балансе компании. При этом Uniper ищет покупателя на свой российский актив.

Компания оценивается на 60-70% ниже своих исторических средних значений при том, что компания нециклична и способна генерировать стабильный денежный поток.

Продажа Юнипро российским инвесторам, во-первых, открывает путь к возобновлению дивидендных выплат, а во-вторых, предполагает оферты миноритариям по цене выше рыночной.

Мой комментарий.

Из всего списка мне нравится Сбербанк, Лукойл и Новатэк.

QIWI, Globaltrans, Yandex, VK и X5 зарегистрированы не в РФ и пока данные компании, не перерегистрируются, инвесторы не смогут получать дивиденды, а значит оценка данных акций может быть любой!

Юнипро примерно тоже самое. Хоть компания и зарегистрирована в РФ, но основной акционер не может получить дивиденды, а значит, мотивации платить их нет. Продать актив пока не могут, в том числе из-за указа нашего президента.

Русал не нравится по многим причинам.

- На операционном уровне при текущей цене на алюминий компаний работает в 0.

- ГМК Норникель, вероятно, снизит выплату дивидендов, а значит Русал будет недополучать денежный поток.

- Риск мировой рецессии никуда не делся. Далеко не факт, что цены на алюминий достигнут 3000$ в 2023 году.

- ALCOA - конкурент Русала лоббирует ввод санкций против компании.

- Огромный запланированный рост капитальных затрат.

Из плюсов.

- Успели сократить очень сильно долг, воспользовавшись удачной конъюнктурой.

- Долгосрочный потенциал роста цен на алюминий из-за роста спроса в автопроме.

- Доля в ГМК Норникеле.

Пока мой взгляд нейтральный. Если выбирать, что купить из сектора, то лучше взять материнскую компанию Русала — Эн+ групп.

Магнит — не нравится сам сектор. Из сектора мне нравится Озон, у которого, к сожалению Кипрская прописка.

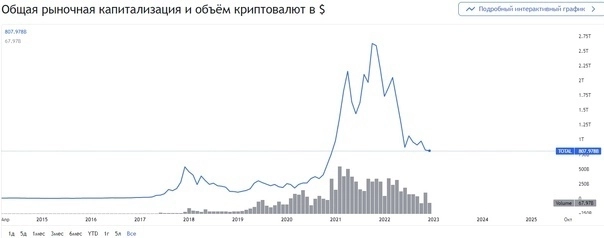

Капитализация рынка составляет 510 млрд $.

К слову, даже у криптовалют капитализация, сейчас больше.

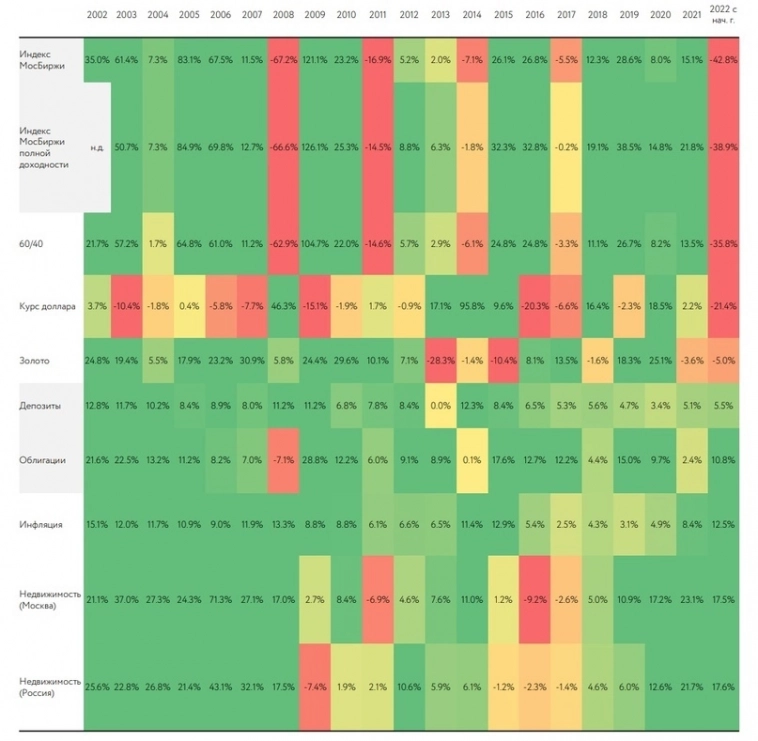

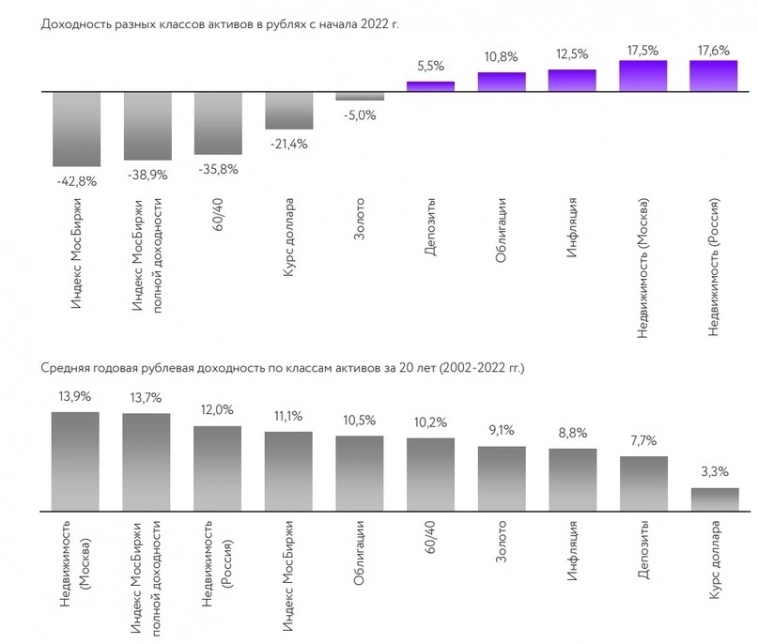

Динамика классов активов по годам.

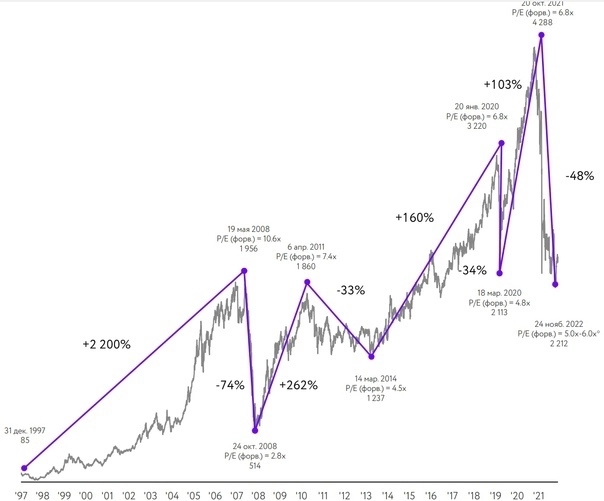

Сравнение доходностей активов за период 10 / 20 лет.

Прогноз на 2023 год

Курс доллара 65 — 70.

Снижение ВВП в 2023 году более чем на 1%.

Инфляция 5 — 7%. В основном из-за высокой базы прошлого года.

Цена нефти марки Бренд — 95$.

Идеи в долларовых облигациях

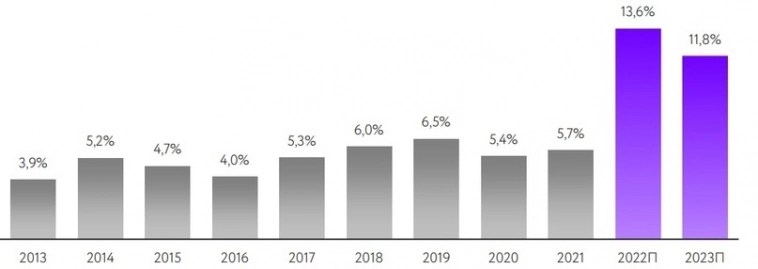

Я бы к этому списку добавил еще облигации RUS-28 c 6% доходностью.Дивидендная доходность нашего индекса

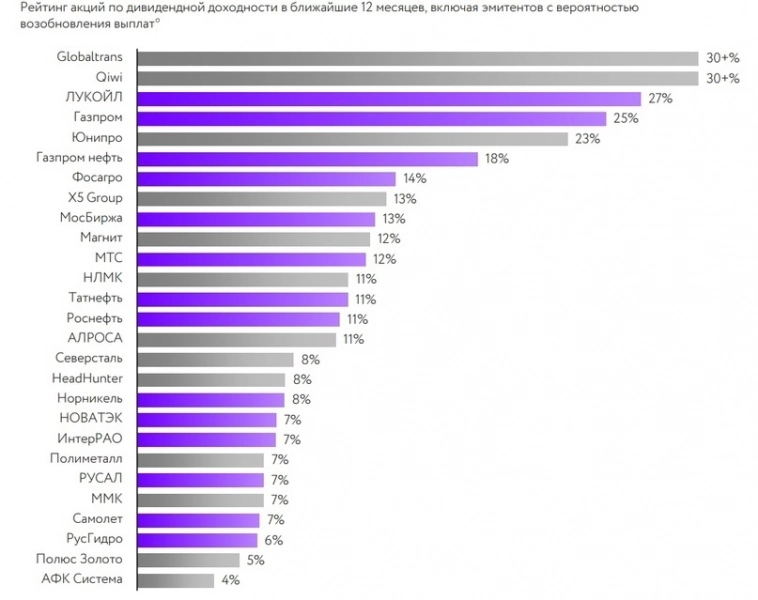

Лучшие дивидендные бумаги.

Все, что выделено серым цветом под большим вопросом, особенно это касается расписок (QIWI, Х5 и т.д).Взгляд на сектор недвижимости

На следующий 2023 г. у нас в целом нейтральный взгляд на сектор. Мы ожидаем умеренного сокращения рынка недвижимости как в натуральном, так и в денежном выражении.

Скорее всего, спрос будет ниже, чем в 2022 г. Допускаем умеренное снижение цен в пределах 10- 15%. При этом себестоимость строительства также снижается.

Регулятор негативно относится к ситуации, когда льготная ставка по ипотеке в 7% привела к росту цен, и потому не исключает ее отмену в 2023 г. Вместе с тем, скорее всего, сохранятся специальные льготные ипотечные программы, такие как «Молодая семья» или «Дальневосточная ипотека».

Да и в целом при текущей ключевой ставке обычная ипотека будет доступна потребителям. Консолидация сектора продолжится. Возможно, крупнейшие федеральные игроки не только сохранят, но и увеличат объем строительства и продаж, особенно в регионах за счет ухода менее крупных региональных конкурентов.

С точки зрения финансовых результатов, мы допускаем умеренное снижение рентабельности публичных девелоперов после рекордных показателей 1П22, однако в целом их финансовое положение будет оставаться достаточно прочным.

Мое мнение сектор ждут трудные времена и если вам хочется альтернативу покупки недвижимости, то можно присмотреться к акциям строительных компаний - ЛСР, ПИК, Самокат.

Если вам хочется почитать весь обзор, состоящий из 100 страниц, то я его прикрепил к посту в телеграме.

Ссылка на телеграм t.me/invest_fynbos

Дисклеймер:

Данный обзор не является индивидуальной инвестиционной рекомендацией, автор статьи не осуществляет деятельность по инвестиционному консультированию и не несет ответственность за использование представленной информации.

теги блога Точка Спокойствия

- En+

- En+ Group

- FixPrice

- Globaltrans

- Lyft

- lyft inc

- Ozon

- Polymetal

- QIWI

- S&P500

- softline

- SVB

- tcs group

- tesla

- USDRUB

- X5 Retail Group

- акции

- Алроса

- АФК Система

- БСП

- ВТБ

- Газпром

- Глобалтранс

- ГМК НорНикель

- Детский мир

- дивиденды

- европа

- инвестиции

- инвестиции в акции

- инвестиции в недвижимость

- инвестиционная идея

- Интер РАО

- инфляция

- Китай

- Коррекция

- кризис

- Кризис в США

- криптовалюта

- Ленэнерго

- ленэнерго ап

- ЛСР

- лукойл

- Магнит

- Максим Орловский

- мать и дитя

- Мечел

- ММК

- МосБиржа

- мосэнерго

- МРСК Урала

- мтс

- недвижимость в РФ

- Нефть

- НЛМК

- Новатэк

- Новости

- обзор акций

- облигации

- ОГК-2

- отчеты МСФО

- офз

- Пик

- политсрач

- Полюс

- Полюс Золото

- портфель

- прогноз

- прогноз по акциям

- Распадская

- рецессия

- роснефть

- Русал

- русгидро

- самолет

- санкции

- сбер

- сбербанк

- Сбербанк преф

- Северсталь

- Совкомфлот

- Софтлайн

- сургут преф

- сша

- татнефть

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- ТМК

- Транснефть

- Транснефть преф

- трейдинг

- форекс

- Фосагро

- ФРС

- Экономика

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс

- Яндекс компания

John Wayne, в первом полугодии Сбербанк не выглядел надежной историей.

Особенно когда ЦБ прогнозировал триллионные убытки, но затем через какое-то время, по отчетам того же Райффайзена или Открытия многие поняли, что Сбер будет прибыльным. 1,5 месяца назад и вовсе вышел отчет у Сбера, где ожидания подтвердились.

Потому идея буквально за 2 месяца вышла в топ идеи почти у всех кого я знаю. Да и в народном портфеле Сбер имеет первую позицию.

John Wayne, проблема в том, что в первом полугодии были более интересные идеи — Газпром, Лукойл, Новатэк, Роснефть и т.д. На их фоне Сбербанк казался менее интересным и во многом это оказалось правильно.

За исключением Газпрома… Хотя и там нашлись ребята, которые вовремя выпрыгнули из поезда.

Сбер с тех пор и не вырос особо!

Вырос он у тех, кто брал его ниже 120 (я в том числе по 100 брал). Остальные сидят +- в нуле.

John Wayne, ну вот тут я соглашусь. Сбербанк действительно может стать лучшей идеей на нашем рынке на горизонте 2-3 лет