ЛИКВИДНОСТЬ

Дефицит ликвидности банков РФ в 2026г вырастет до 2,5-3,5 трлн руб. с 0,6-1,2 трлн в 2025г — ЦБ

- 11 декабря 2025, 18:32

- |

ЦБ РФ в 2026 году прогнозирует постепенный рост структурного дефицита ликвидности банковского сектора, его величина предварительно оценивается в диапазоне 2,5-3,5 трлн рублей, говорится в комментарии регулятора.

ЦБ сузил диапазон прогноза дефицита ликвидности банков на 2025 год — ждет его в размере 0,6-1,2 трлн рублей вместо 0,5-1,3 трлн рублей ранее.

Банк России также повысил на 2025 год оценку спроса на наличные деньги на 0,2 трлн рублей.

«При этом ожидается, что повышение эффективности управления Федеральным казначейством остатками на бюджетных счетах приведет к большему притоку бюджетных средств в банки», — отмечает ЦБ.

cbr.ru/press/event/?id=28183

- комментировать

- 286

- Комментарии ( 0 )

Инфляция активов против инфляции потребительской – что действительно тормозит снижение ставки?

- 10 декабря 2025, 18:00

- |

В публичном поле инфляция традиционно отождествляется с индексом потребительских цен (CPI). Именно этот показатель определяет траекторию ключевой ставки и служит номинальной метрикой эффективности денежно-кредитной политики. Однако в действительности у инфляции есть и другая, менее очевидная ипостась – инфляция активов. Именно она сегодня стала системным ограничением для цикла смягчения и ключевым фактором, удерживающим ставку на двузначных уровнях.

Двухконтурная инфляция

Первый контур — потребительская инфляция. Она отражает динамику конечных цен на товары и услуги. Этот контур определяется текущим спросом, доходами населения, издержками бизнеса, логистикой и структурой предложения. Здесь высокая ключевая ставка работает наиболее привычным образом: сдерживает кредитование, охлаждает спрос и замедляет рост цен.

Второй контур — инфляция активов. Это удорожание самих носителей капитала: земли, недвижимости, акций, облигаций, бизнесов. Этот контур формируется по другой логике — он чувствителен не столько к стоимости кредита, сколько к объёму общей ликвидности, бюджетному импульсу, корпоративным остаткам и росту склонности к сбережению. На этом уровне экономика реагирует не как потребитель, а как инвестор: деньги становятся инструментом перераспределения капитала.

( Читать дальше )

Денежный рынок и депозиты по-разному ждут новую ключевую ставку

- 09 декабря 2025, 06:49

- |

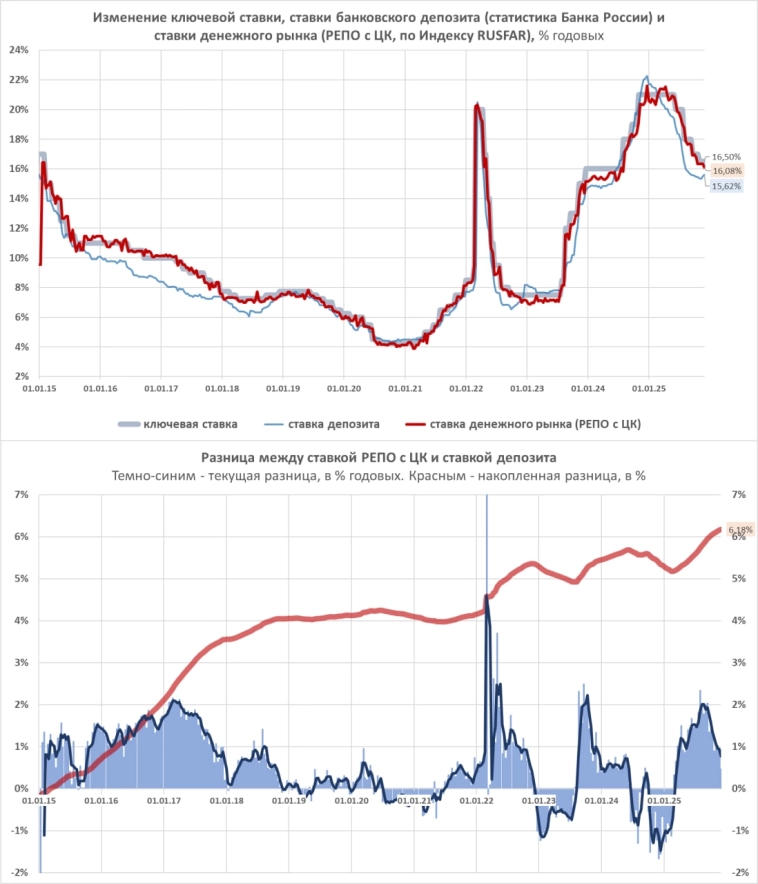

Консенсус экспертных ожиданий от решения ЦБ по ключевой ставке 19 декабря – ее снижение до 16%. Т. е. всё-таки снижение, но малым шагом.

И тут примечательно поведение двух рынков, депозитного и денежного. Они тоже в ожидании, но каждый по-своему.

Денежный рынок кажется логичным. Да, его базовая однодневная ставка сильно связана с ключевой, но не привязана к ней намертво. Рынок колеблется в зависимости от избытка или недостатка денег. Видимо, сейчас их избыток. Однодневная ставка РЕПО с ЦК в последней декаде ноября поставила минимум за почти полтора года, 16,1% (правда, в начале декабря чуть поднялась). При КС 16,5.

Средняя ставка банковского депозита, которую рассчитывает регулятор, пусть и ниже денежной, на конец ноября 15,6%, но. Во-первых, весь ноябрь она поднималась (с 15,3%). Во-вторых, ее спред с денежной ставкой сократился до всего полупроцента.

Не раз случалось, что депозиты оказывались доходнее денежного рынка, спред становился отрицательным. Но обычно на ожиданиях роста ключевой ставки. Сейчас такие ожидания, если есть, то у единиц. Ситуация отлична от периода 2015-18 годов. Тогда КС снижалась, и разворота депозитов вверх, аналогичного ноябрьскому, не было на протяжении 3 лет.

( Читать дальше )

Новая география ликвидности. Как капитал меняет маршруты так, будто его ведёт внутренний компас

- 08 декабря 2025, 07:40

- |

Ликвидность всегда была подвижной материей, но последние годы превратили её в нечто похожее на стаю птиц, которая может сорваться с места и улететь в другое полушарие из-за едва заметного шороха. В статье рассматривается, как региональные события — от технических сбоев до политических всплесков — создают новые временные и постоянные центры притяжения капитала. Местами текст выглядит как наблюдательный дневник человека, который наблюдает за движением рынка, словно за погодной картой.

Если смотреть на текущие маршруты капитала сверху, возникает ощущение, что мир стал огромным атласом течений, где ликвидность двигается будто океанская вода. В одном месте накапливается, в другом уходит в отлив, третье превращается в воронку, которую ещё вчера никто не воспринимал всерьёз.

Инвесторы, пережившие спокойные нулевые, до сих пор вздрагивают, когда капитал начинает мигрировать вслед за событиями на периферии. Но таков современный рынок. Иногда достаточно одного заявления чиновника в стране, чьё название половина участников рынка путает на карте, чтобы ликвидность вздрогнула, развернулась и полетела в другую сторону.

( Читать дальше )

Динамика по денежной массе Что нужно для роста фондового рынка Какие акции и облигации лучше рынка

- 07 декабря 2025, 11:32

- |

включает выпущенные в обращение Банком России наличные деньги

(с учетом остатков средств в кассах кредитных организаций — резидентов Российской Федерации) плюс

остатки средств на счетах обязательных резервов,

депонируемых кредитными организациями — резидентами Российской Федерации в Банке.

Более 95% — это нал.

Данные по узкой денежной базе ЦБ России публикует на своём сайте еженедельно

Скачал, построил график

За неделю, нала стало меньше на 0,4%, за месяц рост 0,1%, за год рост 4,4%

С мая 2025г наличная денежная база стала расти, рост 5,7%

До мая 2025г. была жёсткая ДКП сейчас — нейтральная.

Важно, чтобы М1

(наличка + средства на накопительных и расчётный счетах, т.е. деньги, которые можно быстро использовать)

росла быстрее инфляции, как в 2023г.

Но данные по М1 ЦБ России публикует ежемесячно, а данные по узкой денежной базе еженедельно

Динамика М1

За год (с 1 11 2024 по 1 11 2025) рост 8,28%, за 3 мес. 2,22%, за месяц 1,28%, т.е.

( Читать дальше )

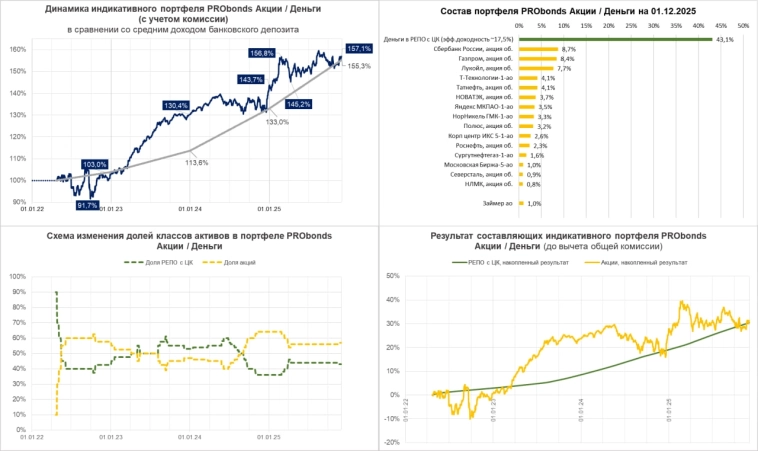

Портфель Акции / Деньги (17% за 12 мес). Доля акций может увеличиться

- 02 декабря 2025, 06:54

- |

Эффект низкой базы обеспечивает портфелю годовой прирост (с начала декабря 2024 по начало декабря 2025). Даже конкурентный депозиту: средняя депозитная ставка за период – 18,7%, всё равно выше портфельных 17%, но незначительно.

Однако скоро база сравнения перейдет от января к январю, и доходность упадет ниже 10%. Если только не случится чуда.

Насколько чудо возможно? Думаю, возможно. Индекс МосБиржи ближе к нижней планке своих колебаний 2022-25 гг. Это в пользу его возможного роста. Экономическая стагнация, закрепленная налоговым давлением – минус для рынка, но, допускаю, он уже в котировках. Я бы не говорил о глубоком экономическом кризисе (хотя раньше предполагал его развитие). Власть и бизнес уже в напряжении и готовы к сопротивлению. А кризис – территория неподготовленности.

Остается крепкий рубль, высокая КС и снижение инфляции. Они должны тормозить рынок акций больше всего остального. Рубль еще свою злую шутку с акциями, номинированными в нем, сыграть может.

( Читать дальше )

#BTC Закреп выше 90к: готовим почву для 100к?

- 27 ноября 2025, 15:11

- |

По ликвидациям картина на стороне шортов: выбило ~112k трейдеров на ~$317 млн, 74% пришлись на продажи — топливо для продолжения. Цена вернулась над 90 000 и это ключ — удержим, получим шанс на рывок.

Что показывает индикатор: на 4H виден набор над пробитой MA50, свечи закрепились выше облака, давление продавца снижается. Снизу плотные кластеры 91 200–90 600 как опора, сверху карманы ликвидности 94 800–96 200 и 99 500–100 000.

Сценарий: я за продолжение роста к 95–96 с попыткой теста 100 000. Аргументы простые — возврат над 90к, пробой MA50 и выход над облаком. Альтернатива: потеря 90 600 откроет дорогу к 89 200–88 000, откуда снова могут выкупить. Возможно, я ошибаюсь, но текущее восстановление больше похоже на перезапуск тренда, чем на отскок. Таймфрейм 4H. ✅

Уровни и план:

Поддержки: 91 200 • 90 600 • 89 200

Сопротивления: 94 800 • 96 200 • 99 500–100 000

Идея: long от 91.5–92.0 при удержании зоны; цели 94.8 → 96.2 → 99.5–100; стоп ниже 89.8. Консервативно — вход после закрепа выше 94.8.

( Читать дальше )

💊 Озон Фармацевтика. Рост быстрее рынка

- 25 ноября 2025, 14:21

- |

Ведущий российский производитель воспроизведенных фармацевтических препаратов (дженериков) — Озон Фармацевтика, сегодня представил финансовые и операционные результаты по итогам 9 месяцев 2025 года. Традиционно взглянем на ключевые моменты:

— Выручка: 21,4 млрд руб. (+28% г/г)

— Валовая прибыль: 9,7 млрд руб. (+33% г/г)

— Скор. EBITDA: 7,7 млрд руб. (+34% г/г)

— Чистая прибыль: 3,4 млрд руб. (+50% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 Итак, на фоне растущего спроса продажи конечным потребителям (Sell Out) выросли в 2–3 раза быстрее рынка, что способствовало уверенному росту компании по ключевым финансовым и операционным метрикам по итогам 9М2025. Выручка выросла на 28% г/г — до 21,4 млрд руб. за счет расширения ассортимента, увеличения представленности продукции в аптечных сетях, активного участия в госзакупках, роста в онлайне, а также увеличения доли более дорогих препаратов в структуре продаж.

*Рост рынка лекарственных препаратов в денежном выражении вырос на 13% и составил 2,0–2,1 трлн руб.

( Читать дальше )

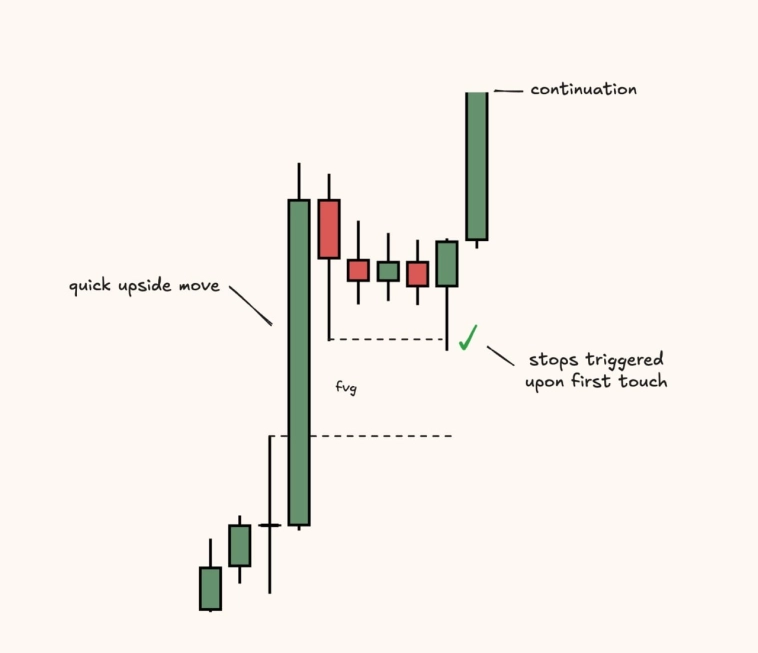

📈 Разрывы справедливой стоимости (FVG)

- 24 ноября 2025, 15:11

- |

Разрывы справедливой стоимости образуются, когда цена движется слишком быстро в одном направлении. Они оставляют «пустоту» на графике, которая часто притягивает цену.

🟡 Первое касание

Первое возвращение к разрыву привлекает трейдеров, работающих на заполнение FVG. Это создает ликвидность и открывает возможности для торговли против толпы.

🟡 Разворот

Как только цена возвращается в разрыв, вероятность разворота резко возрастает. Дисбалансы работают как магниты, пока не будут устранены или протестированы.

🟡 Особенности таймфрейма

Разрыв, невидимый на М5, может быть очевиден на «часовике». Последовательные односторонние свечи обычно выявляют дисбалансы на более высоких таймфреймах.

🟡 Почему FVG работает?

Разрывы показывают области односторонней торговли. Когда цена к ним возвращается, реакция в виде всплесков объема (а это ликвидации и захваченные позиции) усиливает вероятность продолжения движения по тренду.

Разрывы справедливой стоимости — это не магия, это пропущенная ликвидность, которую цене нужно собрать. Источник тг-канал «Биткоин на кофейной гуще»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал