Итоги года

ОФЗ - итоги года

- 27 декабря 2024, 00:32

- |

В этом году ведомству удалось привлечь на рынке ₽4,37 трлн вместо запланированных ₽4,08 трлн, подсчитали «РБК Инвестиции» на основе данных Минфина. Причем ₽1,9 трлн было заимствовано всего на двух аукционах флоатеров нового образца за два дня — 4 и 11 декабря.

В 2024 году в структуре размещений гособлигаций преобладали выпуски с плавающим купоном:

🟠Доля размещенных флоатеров (ОФЗ-ПК) составила ₽2,57 трлн, или 58,8% от совокупного годового заимствования;

🟠Доля привлеченных средств по номиналу через ОФЗ-ПД составила ₽1,79 трлн (40,96%);

🟠Доля линкеров (ОФЗ-ИН) — ₽8,95 млрд (0,2%).

Подробнее ➡️ Минфин выполнил в 2024 году план по привлечению госдолга на 107,1%

@selfinvestor

t.me/rbc_news/109712

- комментировать

- ★1

- Комментарии ( 0 )

🎁Что принес нам 2к24: усваиваем уроки уходящего года!

- 26 декабря 2024, 20:14

- |

😡Мир инвестиций в России содрогнулся в 2024 году от множества различных событий, которые стали неожиданностью для многих. Но нет худа без добра, так как именно из таких кризисных ситуаций мы чаще всего и выносим уроки, учимся.

🤔Так чему же научил 2024 среднестатистического инвестора? Давайте рассмотрим, чтоб не допустить поспешных решений в 2025 году, вне зависимости от ситуации на рынке!

😓Санкции против Мосбиржи. Летом Запад ввел против Московской биржи блокирующие санкции. В результате чего торги некоторыми валютами (американский и гонконгский доллар, евро) были приостановлены.

😨Для многих инвесторов это было полной неожиданностью и, в очередной раз, напоминанием: мир инвестиций прочно связан не только с внутренней, но и внешней политической ситуацией.

🚨Важно следить за событиями в глобальном масштабе, взвешивать риски, изучать прогнозы, создавая наиболее безопасные условия для своего капиталав будущем году.

📈Рост процентных ставок

В июле Центральный банк России, как опытный борец с инфляцией, нанёс по ней новый удар — резко поднял ключевую ставку до 18%. А в октябре продолжил наступление и увеличил её до 21%.

( Читать дальше )

Самые упавшие акции 2024 — что с ними не так и стоит ли покупать

- 26 декабря 2024, 17:52

- |

Разберем фундаментальный кейс акций-аутсайдеров 2024 г. Оценим техническую картину бумаг и спрогнозируем курс на 2025 г. — может быть, что-то изменится?

На перспективу

Индекс МосБиржи в этом году изрядно потрясло. До конца мая продолжалось ралли с 2023 г., в моменте бенчмарк был выше 3520 п. А потом почти безостановочное падение: в декабре уже 2370 п. По экстремумам коррекция превышала 32%. Лишь в конце года наметилось улучшение сентимента — ЦБ взял монетарную паузу, и рынок резко отскочил на 15%, а просадка индекса с начала года уменьшалась до 13%. Возможно, худшее уже позади, и теперь к 2800–2900 п. в первой половине года и к 3500 п. — в конце 2025 г.

Для долгосрочных инвесторов может быть интересным набор акций из различных отраслей экономики, обладающий максимальным прогнозным потенциалом стоимости. За счет широкой диверсификации бумаг снижаются риски портфеля. Условный топ-10 бумаг — здесь.

Самые упавшие

Аутсайдерами года, рухнувшими в разы сильнее индекса, стали бумаги Самолета (-75%), Мечела (-71%), Сегежи (-65%), ВК (-49%), Совкомфлота (-40%). Разберем фундаментальные вводные курса, обрисуем техническую картину, обозначим перспективы.

( Читать дальше )

С наступающими праздниками!

- 26 декабря 2024, 12:04

- |

Дорогие подписчики, с наступающими праздниками!

Спасибо, что вы были с нами в этом году!

Страховой бизнес стоит на двух ногах – страховой и инвестиционной. Эта связка разных по характеру видов деятельности дает нам устойчивость и позволяет достойно проходить даже самые сложные времена. В течение всего года мы адаптировали наш инвестиционный портфель под меняющиеся условия, проводили M&A сделки для ускорения роста, запускали ИИ и новые продукты. В результате есть определенные достижения, о которых подробнее ниже.

2024 год стал большим испытанием для инвесторов, включая и нас. Но мы закалились, стали мудрее и опытнее.

Впереди у нас еще более амбициозные планы. Надеемся, что и 2025 год мы проведем вместе. Будем верить, что в 2025 году удача будет на нашей стороне. Счастья вам и успешных инвестиций!

- Благодаря опережающему росту Группа поднялась с 8-го на 6-е место в России среди страховых компаний с амбицией вырваться в Топ 5 в 25 г.

- Несмотря на высокую волатильность фондового рынка инвестиционный портфель Группы рос в течение всего года. Группа продолжала платить дивиденды.

( Читать дальше )

Мои итоги 2024 года: рекордный доход, 40 городов и 40 книг

- 26 декабря 2024, 10:07

- |

Финансы

В финансовом плане год — самый удачный за последние годы. Рост на основной работе и в инвестициях.

Благодаря диверсификации выросли все портфели:

на российском рынке в основном работал с флоатерами и депозитами из-за цикла роста ставки. Начал потихоньку юзать ЦФА. За неделю до прошлой пятницы, когда случился бум, удачно ребалансировался и набрал дешевых акций.

выросли все валютные активы.

выросло золото.

в крипте просто ракета.

Даже заблокированный публичный портфель в Пульсе показал в этом году +50% 😀.

( Читать дальше )

Итоги года

- 25 декабря 2024, 17:09

- |

Заканчивается 2024 год. Пока не начали бить куранты, самое время оглянуться назад и подвести первые итоги уходящего года. В этом году мы приняли важные стратегические решения и взяли новую высоту🔥

Давайте же вспомним главные события 2024 года и ещё раз порадуемся успехам не только команды «СмартТехГрупп», но и всех наших инвесторов:

✔️Запустили ИТ-компанию «Смарт Горизонт», которая получила аккредитацию от Минцифры и стала резидентом проекта Сколково.

✔️Заключили стратегическое партнерство с ПСБ. Для нас это новые возможности масштабирования бизнеса как с точки зрения клиентской базы и роста объемов выдач, так и с точки зрения расширения продуктовой линейки.

✔️ Разработали план стратегического сотрудничества и синергии с ПСБ, к реализации которого приступим в 2025 году.

✔️Акции #CARM начали торговаться в вечернюю сессию, а ещё вошли в новый Индекс Мосбиржи IPO.

✔️Погасили первый выпуск ЦФА.

✔️Полностью погасили четвертый облигационный выпуск на 400 млн рублей.

( Читать дальше )

ЮГК подводит итоги 2024 года

- 25 декабря 2024, 16:26

- |

Добрый день, инвесторы!

ЮГК подводит итоги 2024 года: вкратце, этот год был непростым, но мы стойко держались и добились немалых успехов!

🔍 Предлагаем вспомнить основные моменты:

📌 В марте наши акции были включены в базу расчета трех индексов Московской биржи: Индекса акций широкого рынка, Индекса металлов и добычи и Индекса средней и малой капитализации.

📌 В мае мы запустили производство на золотоизвлекательной фабрике «Высокое» в Северо-Енисейском районе Красноярского края. За счет новой фабрики мы постепенно наращиваем производство золота в Сибирском хабе.

🚀 В июне мы успешно провели допэмиссию на Московской бирже на сумму 8 млрд рублей. Средства от сделки были направлены на сокращение долговой нагрузки и позволили увеличить free-float до 10,15%.

📌 В августе мы утвердили дивидендную политику (этот шаг был необходим в том числе, чтобы акции компании могли быть включены в котировальный список первого уровня Московской биржи). Мы показали аналитикам и блогерам ГОК «Высокое», а T-Investments сняли целый фильм об активе: ?si=YYm0C6pqWBegHGnx.

( Читать дальше )

Главные позитивные события этого года

- 25 декабря 2024, 15:11

- |

Продолжаю подводить итоги года — на прошлой неделе был список разочарований, а сейчас предлагаю взглянуть на позитивные моменты. Их было не так много, а значит каждый из них ценится на вес золота :)

Бессмертный мем на все случаи жизни :)

Рекордные дивиденды. На выплаты акционеров было направлено 4,9 трлн. рублей — это сразу на 36% больше, чем в прошлом году. Абсолютными лидерами стали Сбербанк (752 млрд. рублей), Лукойл (658 млрд. рублей) и Роснефть (633 млрд. рублей).

При этом были и неожиданные истории — тот же «Ашинский Метзавод» впервые за 20 лет решил выплатить дивиденды. В моменте акции давали 83% дивидендной доходности, после чего в бумагах началось какое-то безумие.

Сплит дорогих акций. В этом году несколько бумаг подверглись дроблению и стали более ликвидными и доступными. В первую очередь это касается Транснефти — теперь ее бумаги может купить любой, ведь за них больше не нужно отдавать половину своего портфеля.

После сплита «подешевели» и акции Норникеля, так что сейчас их можно покупать даже на сдачу. А вот ВТБ пошел своим путем — синий банк провел обратный сплит, чтобы инвесторы не мучились с его копеечными бумагами. Правда все идет к тому, что скоро ему потребуется еще один такой сплит :)

( Читать дальше )

Обогнал индекс на 9% за год

- 25 декабря 2024, 12:17

- |

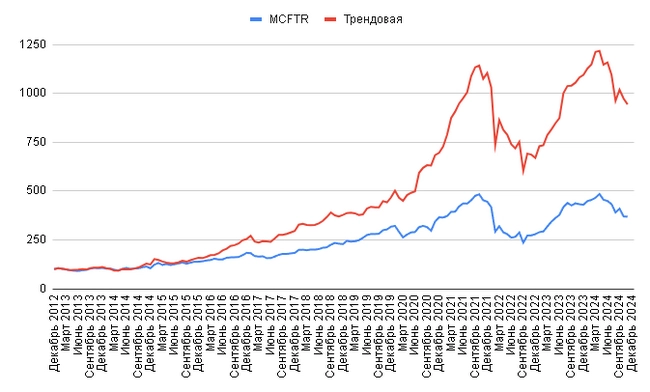

Под трендовую стратегию у меня было отведено 45% от портфеля. Сейчас увеличил до 50%. Остальное в дивидендной стратегии (30%) и двух спекулятивных (по 10%).

Среднегодовая доходность этой стратегии за 10 лет 22,1%. У спекулятивных 34,1% и 47,2%. Но в спекулятивные не могу засунуть больше капитала, так как они торгуются на всю котлету без диверсификации внутри них. По дивидендной тесты вручную сделать затруднительно, поэтому будем смотреть по факту.

За 10 лет: индекс MCFTR +225%, стратегия +638%.

Доходность по годам:

2013 — индекс +6,32%, стратегия +10,59%

2014 — индекс -1,85%, стратегия +11,84%

2015 — индекс +32,27%, стратегия +28,1%

2016 — индекс +32,77%, стратегия +60,58%

2017 — индекс -0,19%, стратегия +16,05%

2018 — индекс +24,75%, стратегия +27,75%

2019 — индекс +39,1%, стратегия +23,75%

2020 — индекс +15,13%, стратегия +48,91%

2021 — индекс +21,78%, стратегия +58,85

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал