Интер Рао

Интер РАО: Фундамент прочен, но рынок уснул в ожидании роста. Почему акции недооценены?

- 25 ноября 2025, 13:20

- |

На фоне общей нервозности рынка акции ключевого игрока российской энергетики — компании «Интер РАО» — с начала года просели на 25%. Мы изучили отчетность за 9 месяцев 2025 года, чтобы понять: это справедливая расплата за отсутствие перспектив или уникальный шанс купить актив с рекордным дисконтом?

Крепкие результаты на фоне инвестиционного цикла

Финансовые показатели компании демонстрируют уверенный рост, что подтверждает прочность бизнес-модели.

· Выручка: 1 242,2 млрд руб. (+13,9% к 9М2024)

· EBITDA: 131,2 млрд руб. (+14,3%)

· Чистая прибыль: 113,8 млрд руб. (+2,6%)

· Операционная прибыль: 91,7 млрд руб. (+10,1%)

Драйверы роста: что двигало выручку?

Рост был обеспечен за счет двух основных факторов: консолидации новых активов и индексации тарифов. Взрывную динамику показали практически все сегменты:

· Энергомашиностроение: +44,3%

· Электрогенерация: +18,6%

· Сбыт: +16,0%

( Читать дальше )

- комментировать

- 296

- Комментарии ( 1 )

Дивидендный доход: подборка акций с высокими выплатами. 24 ноября 2025

- 25 ноября 2025, 09:02

- |

Слабость рынка вновь подсветила защитные свойства дивидендной корзины, которая увеличила опережение рынка и выросла уже более чем на 25% за год — достойный результат для непростого года на рынке акций.

Дивдоходность рынка на уровне 7,4%, корзины — почти 15%. Корзина устойчиво опережает рынок. Долгосрочное опережение рынка особенно впечатляет: рост более чем на 25% за последний год, лучше рынка на 15 процентных пунктов.

«Дивидендный доход: подборка акций с высокими выплатами» — новое название ежемесячного обновления «Дивидендной корзины БКС».

( Читать дальше )

Факторы роста акций энергетиков в 2026 году от ВТБ Моя Аналитика

- 20 ноября 2025, 12:18

- |

Факторы роста акций в 2026 году

— Регулярная индексация тарифов на электроэнергию: с 1 октября 2026 года — повышение на 11,3%.

— Рост объёмов потребления электроэнергии: +2,11% — прогноз среднегодового прироста до 2030 года.

— Большая часть электроэнергии реализуется на оптовом рынке по свободным ценам.

— Господдержка крупнейших компаний: например, предварительно одобрена схема поддержки «РусГидро» до 2035 года на общую сумму около ₽450 млрд.

Лидеры электрогенерации

«ЭЛ5-Энерго»

«РусГидро»

«Интер РАО»

«ОГК-2»

«Мосэнерго»

«ТГК-1»

«Юнипро»

Источник

Лидеры консенсус-прогнозов в ноябре

- 19 ноября 2025, 18:14

- |

Рынок акций последние недели движется в боковике: Индекс МосБиржи в ноябре колеблется в диапазоне 2500–2600 пунктов. При этом в геополитике сохраняется неопределённость, но есть надежды на дальнейшее снижение ключевой ставки ЦБ. Выделяем компании, которым аналитики дают наиболее оптимистичные и пессимистичные оценки.

Как отбирали фаворитов

Мы использовали консенсус-прогнозы и общий взгляд российских инвестдомов на акции. Чтобы оценка считалась релевантной, у бумаги должно быть больше пяти аналитических рекомендаций, а доля позитивных взглядов — выше 50%.

Затем мы рассчитали потенциал роста от текущей цены к средней целевой цене — и в результате выделили 20 акций-фаворитов.

Топ-20 по консенсусам

Все эти акции аналитики оценивают положительно. Их справедливая стоимость выше текущей цены по состоянию на 18 ноября, поэтому к ним можно присмотреться для средне- и долгосрочных вложений.

Среди лидеров можем выделить топ-5 с рекомендацией «покупать», высоким апсайдом и положительным взглядом аналитиков Альфа-Банка.

( Читать дальше )

⚡ Интер РАО. Дешево, но пока без драйверов роста

- 19 ноября 2025, 11:51

- |

Сегодня в нашем фокусе финансовые результаты российской энергетической компании ИнтерРАО по итогам 9 месяцев 2025 года:

— Выручка: 1242,2 млрд руб (+13,9% г/г)

— EBITDA: 131,2 млрд руб (+14,3% г/г)

— Чистая прибыль: 113,8 млрд руб (+2,6% г/г)

— Операционная прибыль: 91,7 млрд руб (+10,1% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 За 9М2025 общая выручка выросла на 13,9% г/г — до 1242,2 млрд руб, что было обеспечено положительной динамикой ключевых сегментов бизнеса, которые, в свою очередь, росли за счёт консолидации активов, а также роста тарифов.

Динамика по сегментам:

— энергомашиностроение: +44,3% г/г.

— электрогенерация: +18,6% г/г.

— сбыт: +16,0% г/г.

— трейдинг: +15,5% г/г.

— теплогенерация: +9,4% г/г.

*Выработка электроэнергии Интер РАО за 9 мес 2025г снизилась на 1,9% г/г до 95,306 млрд кВт*ч (на фоне более высокой температуры воздуха).

📈 На фоне высокой маржинальности отдельных сегментов бизнеса EBITDA показала рост на 14,3% г/г — до 131,2 млрд руб. В то же время чистая прибыль подросла всего на 2,6% г/г — до 113,8 млрд руб., что обусловлено сокращением динамики процентных доходов, а также увеличившимися расходами по налогу на прибыль.

( Читать дальше )

Заявления, не достойные топ-менеджера компании

- 19 ноября 2025, 09:41

- |

Эту статью начну с главного, а именно с заявления члена правления ИнтерРАО Тамары Меребашвили на форуме Ассоциации розничных инвесторов. «Холдинг не считает своей текущей задачей рост капитализации компании, поскольку не видит в этом смысла для себя». Эвоно как, Тамара оказывается смысла не видит для себя, а я было думал конъюнктура такая. Ну давайте обо всем по порядку.

То, что топ-менеджменту ряда компаний (ИнтерРАО в их числе) плевать на настроения в инвестсообществах, на котировки своих акций, на капитализацию, это мы уже все давно поняли.Газпром — не словом, а делом доказывает данный тезис регулярно. Но чтобы прямо в лицо раскидывать токсичные заявления, это надо уметь.

«Причем Минфин и Банк России ранее заявляли, что компаниям с госучастием, акции которых торгуются на бирже, стоит придерживаться лучших практик построения отношений с розничными инвесторами. Видимо ИнтерРАО требования регулятора не касаются. Равно как и руководство ПИКа.»

🏠Застройщик в октябре отменил дивидендную политику. Не изменил, не ухудшил, а вовсе отменил. Еще один выпад в сторону миноров. Вы думаете на этом все закончилось? Далее еще и обратный сплит решили провести 100 к 1, который сделает акции чрезмерно дорогими для покупки для большинства инвесторов. Обратный сплит — плохой кейс для российского рынка.

( Читать дальше )

- комментировать

- 16.7К |

- Комментарии ( 13 )

Топ идей в глобальном секторе электроэнергетики: бумаги с апсайдом до 67%

- 18 ноября 2025, 16:29

- |

Аналитики «Финама» представили новую стратегию по сектору электроэнергетики. В России сектор под давлением высокой ставки ЦБ и неопределенности с дивидендами. Американский сектор растет за счет дата-центров и цифровой инфраструктуры, а в Китае спрос на электроэнергию поддерживает восстановление промышленности.

Россия: нейтральный взгляд на краткосрочные перспективы акций сектора

Высокие ставки по облигациям и депозитам сейчас конкурируют с дивидендными акциями энергетиков. Кроме того, инвесторов сдерживают масштабные инвестпрограммы компаний и недавние обсуждения Минэнерго о возможном ограничении дивидендов. При этом в секторе сохраняются отдельные позитивные истории.

🔹«Интер РАО» (IRAO). Компания показывает сильные финансовые результаты (выручка +14% (г/г) за 9 месяцев). Ключевой плюс — огромная денежная «кубышка» в 431,5 млрд руб., которая приносит весомый процентный доход в условиях высоких ставок. Финансовая стабильность компании не вызывает сомнений. Целевая цена — 4,61 руб., апсайд — 67%.

( Читать дальше )

На текущих уровнях Интер РАО выглядит дешево, но помимо выплаты дивидендов мы не видим явных драйверов для стоимости бумаги — БКС

- 17 ноября 2025, 15:11

- |

Интер РАО опубликовала результаты за III квартал.

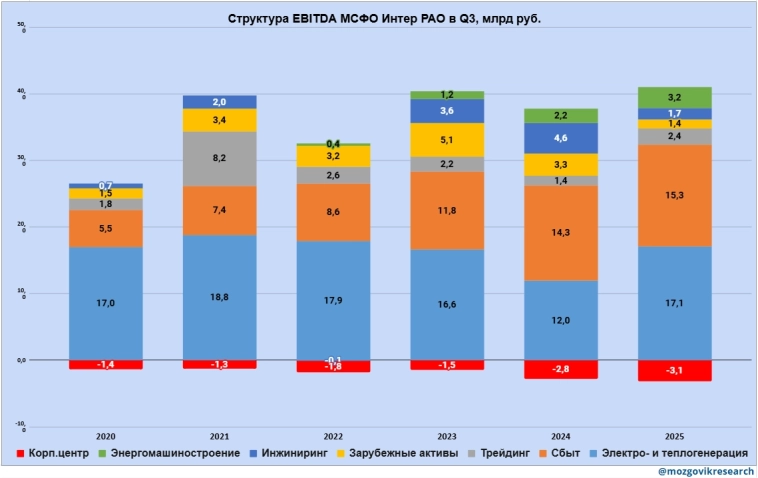

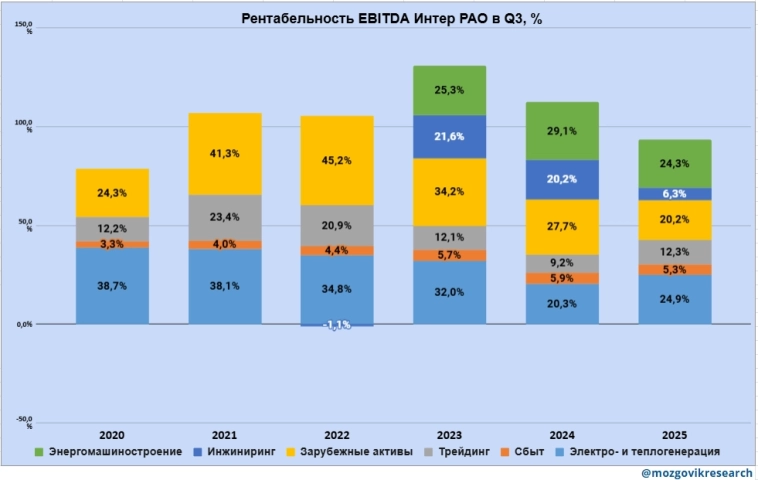

Скорректированная EBITDA выросла на 4% г/г до 35,6 млрд руб. Скорректированная чистая прибыль едва снизилась — на 4% г/г до 31,4 млрд руб., но осталась на высоком уровне.

Инвестрасходы за квартал достигли 33 млрд руб. Денежная масса на балансе чуть снизилась (но не критично) до 436 млрд руб.

Динамика в разных сегментах отличается. Мы заметили в III квартале хорошую динамику в генерации, но замедление роста EBITDA в сбытовом подразделении.

Сегмент «Строительство и инжиниринг» и зарубежные активы оказались хуже г/г, а энергомашиностроение и трейдинг, напротив, улучшили результаты.

Мы считаем, что компания спокойно проходит инвестиционный цикл. Накопленная денежная подушка по-прежнему обеспечивает существенный процентный доход (хотя он немного снизился — до 21 млрд руб.). После коррекции в стоимости акции Интер РАО ожидаемый дивидендный доход стал двухзначным, что оправдывает наше внимание к прибыли (компания платила 25% от чистой прибыли по МСФО). Далее на горизонте 2027–2028 гг. ввод новых мощностей сможет серьезно улучшить финансовый результат.

( Читать дальше )

АТОН сохраняет рейтинг ВЫШЕ РЫНКА по Интер РАО, которая на данный момент торгуется вблизи нуля по EV/EBITDA против своего собственного 5-летнего среднего 1,6x

- 17 ноября 2025, 11:09

- |

Компания сохранила существенный объем чистых денежных средств в размере 336 млрд рублей (359 млрд рублей на конец 1-го полугодия 2025 г.), хотя рост капзатрат (+28,4% г/г в 3-м квартале 2025 до 32,5 млрд рублей) продолжает оказывать некоторое давление на остатки денежных средств.

Мы считаем финансовые результаты в целом хорошими. Рост выручки и EBITDA был обусловлен благоприятным ценообразованием и стабильными объемами генерации. Мы сохраняем рейтинг ВЫШЕ РЫНКА по «Интер РАО», которая на данный момент торгуется вблизи нуля по мультипликатору EV/EBITDA против своего собственного 5-летнего среднего 1,6x.

( Читать дальше )

Интер РАО. Акции ползут вниз. Может отчет за Q3 25г. поможет росту?!

- 16 ноября 2025, 18:24

- |

Компания Интер РАО опубликовала финансовые результаты за Q3 2025г. по МСФО:

👉Выручка — 424,1 млрд руб. (+17,1% г/г)

👉Операционные расходы — 407,3 млрд руб. (+20,9% г/г)

👉Операционная прибыль — 23,7 млрд руб. (-13,1% г/г)

👉Финансовые доходы — 21,0 млрд руб. (+3,5% г/г)

👉EBITDA — 37,9 млрд руб. (+8,3% г/г)

👉Чистая прибыль — 30,8 млрд руб. (-1,5% г/г)

Разбор отчета РСБУ за Q3 2025г. можно прочитать здесь, там я частично касался операционных результатов, где выработка электроэнергии снизилась г/г на -4,0% до 29,6 млрд кВт*ч. — это слабый результат, и поэтому я и ждал снижение прибыли за 3 квартал, но факт оказался лучше моего ожидания — прибыль в итоге снизилась, но всего на -1,5% и 30,8 млрд руб., а это хороший результат, но акции и не думают расти, давайте разбираться почему так происходит.

Известно, что большая доля в общей выручке принадлежит низкомаржинальному сегменту «Сбыт», который приносит меньше денег, чем сегмент «Генерация» (куда входит электро- и теплогенерация).

Выручка в сегменте «Генерация» выросла на +16,2% до 68,7 млрд руб., благодаря росту цен на РСВ и КОМ, включению в расчёт цены мощности инвестиционной составляющей с 13 месяца начала поставки в КОММод для энергоблоков и ввод c 01.01.2025г. по блоку №2 Костромской ГРЭС и блоку №2 Гусиноозерской ГРЭС, с 01.03.2025г. по блоку №4 Ириклинской ГРЭС, по блоку №7 Костромской ГРЭС и с 01.11.2024г. по блоку №1 Пермской ГРЭС, и благодаря этим факторам EBITDA “Генерации” выросла с 12,0 до 17,1 млрд руб.

EBITDA сегмента «Сбыт» выросла на +7,2% г/г до 15,3 млрд руб. и доля «Сбыт» в общей EBITDA составила 40,3%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал