Инвестиции

🍫 Плохие новости для любителей сладкого!

- 11 декабря 2024, 18:43

- |

Цены на какао-бобы взлетели до полугодового максимума 🚀 — стоимость сырья с начала года выросла на 135%. Что это значит? Шоколад и любимые десерты скоро могут ощутимо подорожать. 😢

🌍 Почему так происходит?

- Урожай в ключевых странах-поставщиках, таких как Кот-д’Ивуар и Гана, под угрозой из-за плохой погоды.

- Растущий спрос и проблемы с логистикой усиливают давление на рынок.

💡 Что это значит для нас?

- Подорожают не только шоколадные плитки, но и десерты, выпечка, а возможно, даже любимый латте с шоколадным сиропом. ☕🍪

- Производители уже закладывают рост цен в свои продукты.

📊 Для инвесторов:

Если вы следите за кондитерскими компаниями, будьте внимательны: рост себестоимости продукции может ударить по их прибыли.

Больше обзоров и аналитики по рынкам в моем телеграмм канале: t.me/free_investment_anna

- комментировать

- Комментарии ( 1 )

Насчёт ИИ

- 11 декабря 2024, 14:35

- |

Роснефть отчет за 3 квартал 2024 г по МСФО, падение чистой прибыли на 67%.

- 11 декабря 2024, 13:44

- |

Сегодня разберем отчет Роснефти за 3 квартал 2024 года по МСФО, компания чувствует себя лучше рынка с январьских максимумов компания скорректировалась на 19%, тогда как индекс упал на 27%. За счет чего бизнес смягчил падение цен на акции? На какие дивиденды акционерам рассчитывать? И в каком направлении движется компания? Давайте разбираться.

Свежие облигации: Simple Group (КС+4,5%), ГТЛК (25%), Томск (26,5%), Селектел (КС+4%).

Отчеты за 3 квартал 2024 г. по МСФО: Магнит, ММК, Северсталь, X5 Retail Group, Фосагро, Т-Технологии.

Если вы инвестируйте в акции и облигации РФ не пропустите следующие обзоры.

Роснефть — лидер нефтяной отрасли в России, одна из крупнейших нефтяных компаний в мире. Занимается добычей нефти и газа в Западной Сибири, на Сахалине, Северном Кавказе и в арктических районах России. В активы компании входит 18 нефтеперерабатывающих заводов, расположенных в ключевых регионах России, Белоруссии и Индии, что делает ее лидером нефтепереработки в стране. Сбытовая сеть компании охватывает 70% страны.

( Читать дальше )

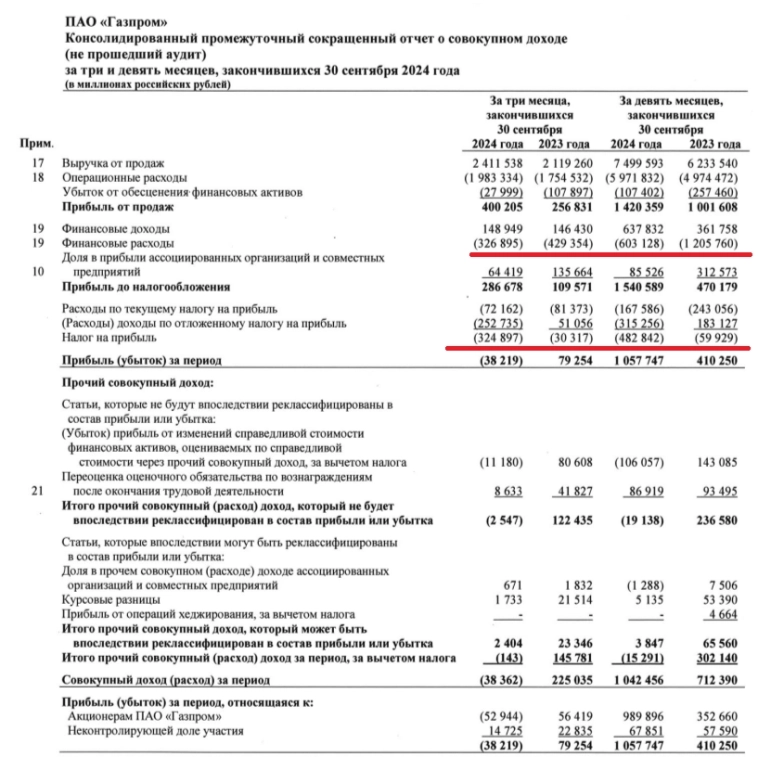

Газпром отчитался за III кв. 2024 г. — курсовые разницы и переоценка налоговых обязательств повлияли на чистую прибыль. FCF положительный

- 11 декабря 2024, 13:29

- |

Газпром представил нам фин. результаты по МСФО за III кв. и 9 месяцев 2024 г. Эмитент продолжил наращивать свои фин. показатели, выйдя наконец-то на положительный FCF, конечно, стоит упомянуть отрицательную чистую прибыль в III кв., но она была сформирована бумажными эффектами. Рассмотрим для начала основные данные:

▪️ Выручка: 9 м. 7,5₽ трлн (+21% г/г), III кв. 2,4₽ трлн (+14,3% г/г)

▪️ EBITDA: 9 м. 2,1₽ трлн (+23% г/г), III кв. 682₽ млрд

▪️ Чистая прибыль: 9 м. 990₽ млрд (+280,4% г/г) III кв. -53₽ млрд (+54,6₽ млрд годом ранее)

💬 Компания не предоставляет опер. данные. Но мы знаем, что РФ за 9 м. 2024 г. увеличила добычу природного газа до 420 млрд куб. м. (+10,3% г/г). Цена на газ на европейских рынках подскочила в III кв., а на внутреннем рынке тарифы повысили с 1 июля, но государство за счёт повышения НДПИ заберёт у Газпрома 90% выручки от повышения. Если взглянуть на НДПИ по газу, то видно % повышение за 9 м. по сравнению с 2023 г. — 1,069₽ трлн (+22,3% г/г). Делаем вывод, что добыча газа явно возросла, как и экспорт, помогла ещё девальвация ₽ (cредний курс $ за 9 м. 2023 г. — 82,6₽, а за 9 м. 2024 г. — 90,1₽). Цена на нефть тоже выросла (средняя цена Urals за 9 м. 2023 г. — 63,1$, а в 2024 г. Urals — 69,2$).

( Читать дальше )

❗️❗Сбер. Греф сказал, что дивы будут! Обзор акций Сбербанка

- 11 декабря 2024, 11:06

- |

Зеленый гигант отчитался за ноябрь 2024г по РПБУ, не будем нарушать традиции и рассмотрим результаты!

📌Розничный кредитный портфель (кредиты населению) вырос на 0,5% за ноябрь (в прошлом месяце было +0,8%)

📌Корпоративный кредитный портфель (кредиты бизнесу) увеличился на 1% за ноябрь (в прошлом месяце было +2,7%)

📢Герман Греф: «Мы видим снижение спроса и со стороны корпоративных заемщиков по сравнению с третьим кварталом этого года»

👆Позитивный сигнал для Центрального банка РФ.

📊Результаты за ноябрь 2024г:

✅Чистый процентный доход вырос на 8,8% г/г до 244 млрд руб.

❌Чистый комиссионный доход снизился на 2,4% г/г до 58,9 млрд руб.

‼️Расходы на резервы составили 148 млрд руб. (в 2,2 раза больше, чем в прошлом месяце)

✅Чистая прибыль выросла всего лишь на 1,6% г/г до 117,3 млрд руб.

Про рост резервов я писал еще в июле👇

https://t.me/c/1746416885/3748

❗️Рост прибыли год к году опять поддерживается за счет прочих доходов, которые составили 75,1 млрд рублей в ноябре.

Герман Греф: «Вы видите, что мы выполняем свои обязательства по дивидендам, но впритык от выплаты к выплате, удерживая зубами цифры достаточности капитала. И в следующем году, надеюсь, мы тоже выполним в полном объеме свои обязательства перед вами».

( Читать дальше )

Главное правило околорынка

- 11 декабря 2024, 10:40

- |

Касательно «околорынка», что надо понимать, заходя в него с любой стороны. Хотите ли вы покупать чужие знания, или продавать свои, есть одна контринтуитивная штука, которую надо учитывать.

Этот мир вероятностен и этот мир не дискретен. Нет такого, чтобы чел, как былинный богатырь, замирал перед камнем, и там было «налево пойдешь — инфоцыганом станешь, направо — народным просветителем». Самый злостный инфожулик все равно каким-то краешком просветитель, он, как минимум, учит терминам и какой-то (пусть и сильно искаженной) географии того мира, о котором неофит вообще не имел представление. А еще учит тому, что не фиг доверять первым встречным.

Самый честный просветитель все равно каким-то кусочком инфоцыган, пусть мы никого не хотим обманывать, все рано есть рефлекс — люди хотят казаться лучше, все хотят, публичные особенно. Об успехах рассказывать приятнее, чем о провалах, на некоторые больные вопросы можно не отвечать, и т.д. Этот грех не выключить на 100%, да и не надо, но стоит делать на это сноску.

( Читать дальше )

Компания Полюс вложит $7,8 млрд в запуск трех новых месторождений, что позволит к 2030 г. увеличить производство до 6 млн унций золота в год и занять второе место в мире среди золотодобытчиков – Ъ

- 11 декабря 2024, 07:49

- |

Компания «Полюс» вложит $7,8 млрд в запуск трех новых месторождений — Сухой Лог, Чульбаткан и Чертово Корыто, что позволит к 2030 году увеличить производство до 6 млн унций золота в год и занять второе место в мире после Newmont.

На Сухой Лог в Иркутской области приходится основная часть инвестиций — $6 млрд. Запуск производства мощностью до 2,8 млн унций в год намечен на 2028–2029 годы. Чульбаткан в Хабаровском крае и Чертово Корыто в Иркутской области начнут работу в 2029 году с объемом добычи до 700 тыс. унций в год.

Рост издержек и санкционные риски могут повлиять на реализацию, однако аналитики уверены, что высокие цены на золото поддержат рентабельность проектов. Ожидается, что EBITDA Сухого Лога превысит 80% благодаря низким затратам (TCC) и цене золота $2,6–2,7 тыс. за унцию.

Финансирование проектов предполагает привлечение не менее $2 млрд долговых средств. Показатель чистый долг/EBITDA «Полюса» останется на комфортном уровне 1,5–1,8х за счет роста прибыли.

( Читать дальше )

Не хотят инвестировать в БИТКОИН. Microsoft не хочет покупать bitcoin. Новости Биткоин

- 10 декабря 2024, 21:22

- |

Акционеры Microsoft проголосовали «против» инвестиций в Bitcoin.

Мнение:Наконец-то рост прекратится и можно нормально спекулировать. Надеюсь, что падение продолжится и больше заработаем, а потом дешевле закупимся!

Решение акционеров Microsoft проголосовать против инвестиций в Bitcoin является разумным с точки зрения управления рисками и соответствия нормативным требованиям.

Волатильность: Биткойн — чрезвычайно волатильный актив, его стоимость может быстро и значительно колебаться. Это делает его рискованным вложением для крупных компаний, таких как Microsoft.

Нормативные риски: Регулирование криптовалют постоянно развивается и может отличаться в разных юрисдикциях. Инвестирование в Bitcoin может подвергнуть Microsoft риску нарушения нормативных требований.

Репутационные риски: Биткойн ассоциируется с отмыванием денег и другими незаконными видами деятельности. Инвестирование в него может нанести ущерб репутации Microsoft.

Хотя биткойн может иметь потенциал в качестве спекулятивного актива, для крупных институциональных инвесторов он все еще сопряжен со значительными рисками.

( Читать дальше )

Что произошло с РФ рынком за торговую сессию?

- 10 декабря 2024, 19:12

- |

👉 Все потихоньку возвращается вниз… Что будет дальше?

✅ Вчерашнее слаболонговое закрытие индекс даже не пытался отыграть. Почти весь день он падал, лишь не на долго совершая отскоки. Следовательно сегодняшнее закрытие определено понятно, в отличии от тех, что были до.

💯 Закрытие шортовое, а значит приоритет работы на завтра — шорт. Закрылся индекс около лоя дня, были попытки откупа, однако они так и не увенчались успехом. Также, если Мы посмотрим на лидеров, например Сбербанк сегодня очень сильно сливали. Газпром нарисовал медвежье поглощение, Лукойл 50/50. Вот и получается, что по лидерам есть перевес в сторону шорта + ММВБ закрылся шортово. Падение все это происходит так как рост был на новостях, которые никак ничего не изменили в моменте. Поэтому цена вернулась к истокам.

В целом долго тут думать не нужно. Завтра скорее всего будет падение к уровню поддержи, ну а там далее уже посмотрим.

❗️ Конечно в текущем закрытии есть нюансы, так как у индекса остался захват на цене открытия сегодняшнего дня. Следовательно может быть небольшой задерг вверх завтра, после чего наиболее вероятно снижение индекса к 2500. Точнее наиболее вероятно, что примерно с открытия все поедет к 2500, но как альтернативный вариант 2500 может быть через задерг вверх.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал